Условием развития и устойчивой жизни любой организации является эффективность вложений в определенные инвестиционные проекты. Задача принятия инвестиционного решения — оценить план ожидаемого развития событий с точки зрения того, насколько содержание плана и вероятные последствия его реализации соответствуют ожидаемому результату.

Само понятие инвестиции (от лат. investio – одеваю) означает вложения капитала в отрасли экономики внутри страны и за границей. Инвестиции — это то, что «откладывается» на завтра, чтобы потреблять больше в будущем. Одна часть инвестиций – это потребительские блага, которые не используются в текущем периоде, а откладываются в запас (инвестиции на увеличение запасов).

Другая часть инвестиций – это ресурсы, которые направляются на расширение производства (вложения в здания, машины и сооружения).

Важность проектного анализа для планирования и реализации инвестиционной деятельности трудно переоценить. При этом особое значение имеет предварительный анализ, который проводится на этапе разработки инвестиционных проектов и способствует принятию разумных и обоснованных .

Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, т.е. отдачи от капитальных вложений, которые предусмотрены по проекту. Как правило, при расчетах учитывается временной аспект стоимости денег.

Детальное всестороннее рассмотрение видов анализа проектов необходимо для эффективного функционирования предприятия, способного работать на принципах рыночной экономики.

1. Понятие и классификация инвестиционных проектов

Инвестиционный проект (investment project) — план или программа вложения инвестиций для достижения поставленных целей. Иногда под инвестиционным проектом понимается система организационно-правовых, аналитических, инженерно-технических, экономических, нормативных и финансовых документов, необходимых для обоснования и проведения работ, связанных с реализацией проекта.

Понятие «инвестиционный проект» употребляется в двух смыслах:

- Как, дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей (получение определенных результатов).

Близким по смыслу в этом случае являются термины «хозяйственное мероприятие», «работа (комплекс работ)», «проект»;

- Как система организационных, юридических, расчетных и финансовых документов, необходимых для осуществления любого действия или для описания таких действий.

Множество различных инвестиционных проектов, реализуемых на практике, можно классифицировать по разным критериям. С точки зрения общего подхода к классификации инвестиционных проектов можно выделить следующие признаки:

«Контроль и ревизия» Реализация в курсовом проекте «Контроль ...

... результате выполнения курсового проекта по дисциплине «Контроль и ревизия» Реализация в курсовом проекте по дисциплине «Контроль и ревизия» требований ФГОС ВО, ОПОП ВО и Учебного плана по ... экономической безопасности деятельности хозяйствующих субъектов. Основными задачами подготовки курсового проекта «Контроль и ревизия» для достижения цели являются: 1. формирование культуры мышления на ...

- Тип проекта — в зависимости от сферы деятельности, в которой осуществляется реализация проекта (организационная, технологическая, экономическая, социальная, смешанная);

- Масштаб проекта — монопроект, мультипроект, мегапроект (монопроект — проект различного типа и вида, мультипроект — комплексный проект, состоящий из ряда монопроектов, мегапроект — программа развития регионов, отраслей, включающий в свой состав ряд моно- и мультипроектов);

- Вид проекта — по характеру предметной области проекта (инновационные, учебно-образовательные, смешанные и др.);

- Длительность проекта — по продолжительности периода реализации цикла проекта (краткосрочные — до 1 года, среднесрочные — 1 — 3 года, долгосрочные — свыше 3 лет).

В зависимости от типа проекты можно классифицировать следующим образом:

- Социально-технические, направленные на повышение производительности труда работающих и улучшение условий на рабочих местах;

- Организационно-управленческие, способствующие совершенствованию организации производства и повышению производительности труда управленческого персонала;

- Информационные, связанные с совершенствованием информационных потоков и их автоматизацией;

- Интегрированные, состоящие из отдельных элементов предыдущих типов проектов;

- Другие, отражающие проекты, не вошедшие в приведенный перечень.

По масштабу реализации проекты могут быть реализованы как на уровне всей организации, так и на уровне отдельных лабораторий, участков и отдельных рабочих мест.

По длительности цикла проекты могут быть, как и в общем случае, краткосрочными (до 1 года), среднесрочными (до 3 лет), долгосрочными (более 3 лет).

Все многочисленные и разнообразные инвестиционные проекты можно классифицировать по другим признакам, в отличие от рассмотренных.

2. Сущность проектного анализа

Практика анализа проектов позволяет обобщить опыт разработки проектов и перечислить типовые проекты. Основные типы инвестиционных проектов, которые встречаются, следующие.

Замена устаревшего оборудования — естественный процесс для продолжения существующего бизнеса в неизменном масштабе. Обычно проекты такого типа не требуют очень долгих и сложных процедур для обоснования и принятия решения. Многоальтернативность может появляться в случае, когда существует несколько типов подобного оборудования, и необходимо обосновать преимущества одного из них.

Замена оборудования с целью снижения текущих производственных затрат. Целью этих проектов является использование более совершенного, а не функционального, но относительно менее эффективного оборудования, которое в последнее время устарело. Этот тип проектов предполагает очень детальный анализ выгодности каждого отдельного проекта, т.к. более совершенное в техническом смысле оборудование еще не однозначно более выгодно с финансовой точки зрения.

Перспективы развития управления проектами

... организационных. Управление проектами должно занять особое место в комплексе мер, реализуемых сегодня в России в контексте государственных программ социально-экономического развития страны, включая новый этап реформ в экономике, ... направленных на улучшение работы собственной структуры и развитие организации. Этот вид деятельности может и должен осуществляться в форме проектов или программ. Отсюда ...

Увеличение выпуска продукции и/или расширение рынка услуг. Этот тип проекта требует очень ответственного решения, которое обычно принимает высшее руководство компании. Более подробный анализ коммерческой осуществимости проекта с точным обоснованием расширения рыночной ниши, а также финансовой эффективности проекта, выяснение, приведет ли увеличение продаж к соответствующему увеличению прибыли.

Расширение предприятия с целью выпуска новых продуктов. Этот тип проекта является результатом новых стратегических решений и может повлиять на изменение сути бизнеса. Все стадии анализа в важны для проектов данного типа. Особо следует подчеркнуть, что ошибка, допущенная в ходе реализации проектов такого типа, приводит к самым драматическим последствиям для компании.

Проекты, имеющие экологическую нагрузку. При инвестиционном планировании анализ окружающей среды является необходимым элементом. Проекты, испытывающие нагрузку на окружающую среду, всегда связаны с загрязнением, поэтому эта часть анализа имеет решающее значение. Основная дилемма, которую необходимо решить и обосновать с помощью финансовых критериев — какому из вариантов проекта следовать: (1) использовать более совершенное и дорогостоящее оборудование, увеличивая капитальные издержки, или (2) приобрести менее дорогое оборудование и увеличить текущие издержки.

Другие типы проектов, менее важные с точки зрения ответственности за принятие решений. Проекты подобного типа касаются строительства нового офиса, покупки нового автомобиля и т. д.

Предварительная стадия разработки и анализа проекта

После формулирования бизнес-идеи будущего инвестиционного проекта возникает вопрос, способна ли компания реализовать эту идею в принципе. Чтобы ответить на этот вопрос, необходимо проанализировать состояние отрасли экономики, к которой принадлежит фирма, и сравнительное положение фирмы в секторе. Данный анализ является содержанием предварительного этапа разработки и анализа инвестиционного проекта. В практике западного проектного анализа принято использовать следующие два критерия: зрелость отрасли, конкурентоспособность предприятия (его положения на рынке).

Этап предварительного анализа не должен занимать много времени, и выводы, сделанные на предварительном этапе, в основном основаны на качественных оценках. Тем не менее, эта стадия необходима, по крайней мере, по следующим двум причинам: при дальнейшем общении со стратегическим инвестором вопросы зрелости отрасли и конкурентного положения предприятия обязательно будут подниматься и к этому необходимо быть готовым заранее, если менеджеры предприятия не позаботятся об этом анализе, то стратегический инвестор сделает это сам и его выводы могут быть не столь благоприятными.

Общая последовательность разработки и анализа проекта

Несмотря на разнообразие проектов, их анализ обычно проводится по общей схеме, которая включает специальные разделы, в которых оценивается коммерческая, техническая, финансовая, экономическая и институциональная осуществимость проекта. Авторитетный с точки зрения стратегического инвестора проект должен заканчиваться анализом рисков. На рис. 1 представлена общая последовательность анализа проекта. Следует отметить, что принятое в схеме постановление «Отклоненный проект» носит условный характер. Проект действительно должен быть отклонен в своем исходном виде. В то же время проект может быть изменен, например, из-за его технической неосуществимости, и анализ измененного проекта должен начинаться с самого начала.

3. Виды проектного анализа

3.1. Анализ коммерческой выполнимости проекта

Принципиально суть маркетингового анализа заключается в ответе на два простых вопроса:

Сможем ли мы продать продукт, являющийся результатом реализации проекта?

Сможем ли мы получить от этого достаточный объем прибыли, оправдывающий инвестиционный проект?

По статистике степень разорения фирм в нашей стране около 80%. Основная причина банкротств — недостаточный маркетинг.

Базовые вопросы маркетингового анализа состоят в следующем.

На какой рынок сфокусирован проект? На международный или внутренний?

Предполагает ли проект баланс между международным и внутренним рынком?

Если проект нацелен на международный рынок, совпадает ли его цель с принципиальными политическими решениями государства?

Если проект сфокусирован на внутренний рынок, отвечают ли его цели внутренней государственной политике?

Если проект несовместим с политикой государства, стоит ли его рассматривать дальше?

Поскольку проекты реализуются на существующих рынках, их характеристики должны быть указаны в проекте. Маркетинговый анализ должен также включать анализ потребителей и конкурентов. Потребительский анализ должен определять потребности потребителей, потенциальные сегменты рынка и характер процесса покупки. Для этого разработчику проекта необходимо провести подробное исследование рынка. Кроме того, необходимо проанализировать основных конкурентов в структуре рынка и институциональные ограничения, которые на него влияют. По результатам маркетингового анализа составляется маркетинговый план. Он должен определять стратегии разработки продукта, ценообразования, продвижения и распространения продукта. Эти элементы комплекса маркетинга должны быть объединены в единое целое, что должно обеспечить продукту наиболее выгодную конкурентную позицию на рынке.

Маркетинговый план также должен учитывать наличие других продуктов в ассортименте компании, а также организационные, финансовые, производственные и сбытовые аспекты ее деятельности. В рамках маркетингового плана желательно прогнозировать реакцию конкурентов и ее последующее влияние на способность выполнять маркетинговый план. В заключение следует отметить, что раздел маркетинга имеет решающее значение при анализе проектов, так как позволяет получить рыночную информацию, необходимую для оценки реализуемости проекта. Часто бывает, что компания тратит много денег и усилий на постоянно растущие поставки и продажи, чтобы никогда не получить ожидаемую выгоду, потерянную из-за плохой маркетинговой аналитики.

3.2. Технический анализ

Задачей технического анализа инвестиционного проекта является:

определение технологий, наиболее подходящих с точки зрения целей проекта,

анализ местных условий, в том числе доступности и стоимости сырья, энергии, рабочей силы,

проверка наличия потенциальных возможностей планирования и осуществления проекта.

Технический анализ обычно выполняется группой специалистов компании с возможным привлечением узких специалистов. Стандартная процедура технического анализа начинается с анализа наших существующих технологий. При этом необходимо руководствоваться следующими критериями: (1) технология должна себя хорошо зарекомендовать ранее, то есть быть стандартной, (2) технология не должна быть ориентирована на импортное оборудование и сырье. Если оказывается невозможным использовать собственную технологию, то проводится анализ возможности привлечения зарубежной технологии и оборудования по одной из возможных схем:

- совместное предприятие с иностранной фирмой — частичное инвестирование и полное обеспечение всеми технологиями;

- покупка оборудования, которое реализует технологическое know-how;

- «turn-key» — покупка оборудования, постройка завода, наладка ;

- «product-in-hand» — «turn-key» плюс обучение персонала до тех пор, пока предприятие не произведет необходимый ;

- покупка лицензий на производство;

- техническая помощь со стороны зарубежного технолога.

Правило выбора технологии включает в себя тщательный анализ некоторых альтернативных технологий и выбор наилучшего варианта на основе некоторых совокупных критериев.

Ключевые факторы при выборе между альтернативными технологиями сводятся к анализу следующих аспектов использования технологий.

Прежнее использование выбранных технологий в сходных масштабах (масштабы могут быть слишком велики для конкретного рынка).

Доступность сырья (сколько потенциальных поставщиков, какие их производственные мощности, качество сырья, каково количество других потребителей сырья, стоимость сырья, метод и стоимость доставки, риск в отношении окружающей среды).

Коммунальные услуги и коммуникации.

Вы должны быть уверены, что организация, продающая технологию, имеет на нее патент или лицензию.

По крайней мере, начальная производственная поддержка от поставщика технологий.

Приспособленность технологии к местным условиям (температура, влажность и т.п.).

Загрузочный фактор (в процентах от номинальной мощности по условиям проекта) и время для выхода на устойчивое состояние, соответствующее полной производительности.

Безопасность и экология.

Капитальные и производственные затраты.

В табл.1 приведен пример такого многоальтернативного выбора, в котором каждый фактор оценивается по десятибалльной шкале.

Таблица 1

Пример выбора лучшего технического решения

|

Ключевые факторы |

Альтернативы |

||||

|

критерия |

|||||

|

Прежнее использование |

|||||

|

Доступность сырья |

|||||

|

Коммунальные услуги и коммуникация |

|||||

|

Наличие патента или лицензии |

|||||

|

Приспособленность технологии к местным условиям |

|||||

|

Загрузочный фактор |

|||||

|

Безопасность и экология |

|||||

|

Капитальные и производственные затраты |

|||||

|

Величина взвешенного критерия |

Наилучшим принимается технический проект, который имеет критерия. В частности, в рассмотренном примере технические альтернативы А и D почти одинаковые, но можно отдать предпочтение D.

3.3. Финансовый анализ

Этот раздел анализа инвестиционного проекта самый объемный и трудоемкий. Несколько отдельных глав будут посвящены подробному изложению этой проблемы. Мы сейчас лишь обозначим ряд вопросов финансового анализа при их взаимном согласовании. Общая схема финансового раздела инвестиционного проекта следует простой последовательности.

Анализ предприятия в течение трех (лучше пяти) предыдущих лет работы предприятия.

Анализ финансового состояния компании при подготовке инвестиционного проекта.

Анализ безубыточности производства основных видов продукции.

Прогноз прибылей и в процессе реализации инвестиционного проекта.

Оценка эффективности инвестиционного проекта.

Кратко остановимся на ключевых вопросах финансового раздела инвестиционного проекта. Финансовый анализ предыдущей работы фирмы и ее текущего положения обычно сводится к расчету и интерпретации ключевых финансовых коэффициентов, которые отражают ликвидность, кредитоспособность, прибыльность фирмы и эффективность ее управления. Обычно это не вызывает затруднения. также важно представить в финансовом разделе основную финансовую отчетность компании за несколько предыдущих лет и сопоставить основные показатели по годам. Если готовится инвестиционный проект для привлечения западного стратегического инвестора, финансовая отчетность должна быть трансформирована в западные форматы страны, из которой предполагается привлечь инвестора.

Анализ безубыточности включает в себя систематическую работу по анализу структуры себестоимости изготовления и продажи основных видов продукции и разделение всех издержек на переменные (которые изменяются с изменением объема производства и продаж) и постоянные (которые остаются неизменными при изменении объема производства).

Основная цель анализа безубыточности — определить точку безубыточности, т.е. объема продаж товара, который соответствует нулевому значению прибыли. Важность анализа безубыточности заключается в сравнении фактических или планируемых доходов в процессе реализации инвестиционного проекта с точкой безубыточности и последующей оценке надежности прибыльного бизнеса фирмы. Наиболее ответственной частью финансового раздела проекта является собственно его инвестиционная часть, которая включает

определение инвестиционных потребностей предприятия по проекту,

установление (и последующий поиск) источников финансирования инвестиционных потребностей,

оценка стоимости капитала, привлеченного для реализации инвестиционного проекта,

прогноз прибылей и денежных потоков за счет реализации проекта,

оценка показателей эффективности проекта.

Наиболее сложным методологически является вопрос оценки амортизации проекта в период его реализации. Объем денежных потоков, получаемых в результате реализации проекта, должен покрывать общую сумму инвестиций с учетом принципа «затраты денег с течением времени». Данный принцип гласит: «Доллар сейчас стоит больше, чем доллар полученный через год», т.е. каждый новый поток денег полученный через год имеет меньшую значимость, чем равный ему по величине денежный поток, полученный на год раньше. В качестве характеристики, измеряющей временную значимость денежных потоков, используется инвестиционная доходность денежных потоков, полученных при реализации инвестиционного проекта.

Итак, проект принимается с точки зрения финансовых критериев, если суммарный денежный поток, генерируемый инвестицией, покрывает ее величину с учетом описанного выше финансового феномена

В процессе оценки амортизации проекта решающее значение имеет учет инфляции. Действительно, денежные потоки, распределенные по времени, придется пересчитывать из-за изменений покупательной способности денег. В то же время существует положение, согласно которому можно делать окончательный вывод об эффективности инвестиционного проекта, игнорируя инфляционный эффект. В одной из глав будет показано, что инфляционное изменение уровня цен не влияет на оценку чистой приведенной стоимости денежных потоков, на основании которой определяется основной показатель эффективности инвестиционного проекта.

3.4. Экономический анализ

Основной вопрос финансового анализа: может ли проект увеличить богатство владельцев предприятия (акционеров)? Ответ на этот вопрос, как было показано в предыдущем разделе, можно дать с помощью анализа денежных потоков. Экономический анализ состоит в оценке влияния вклада проекта в увеличении богатства государства (нации).

В чем необходимость экономического анализа? Если рынок полностью (идеально) свободный, то никакого экономического анализа делать не надо, так как то, что выгодно владельцам компании, одновременно выгодно всем остальным. В более широком масштабе процедуру оценки экономической эффективности можно представить в виде следующей последовательности.

Представить результаты финансового анализа.

Сделайте новую классификацию затрат и выгод с точки зрения экономического анализа.

Перевести финансовые значения в экономические (они не совпадают по причине несоответствия цен и затрат для внешнего и внутреннего рынка).

Оцените стоимость других возможностей использования ресурсов и получения того же продукта.

Исключить все расчеты по внутренним платежам (так как они не изменяют общего богатства

Сопоставить ежегодные экономические потоки средств с исходным объемом инвестиции (это будет конечный итог).

Еще раз подчеркнем, что экономический анализ обычно проводится для крупных инвестиционных проектов, разработанных по заказу правительства и призванных решить любую значительную проблему на национальном уровне. Если предприятие разрабатывает инвестиционный проект по своей собственной инициативе, самостоятельно привлекая инвестора, оно в конечном итоге фокусирует общий интерес проекта на выгодах его участников, главным образом тех физических и , которые предоставили финансовые ресурсы для проекта. И если среди этих людей нет государства, экономический анализ проекта можно не проводить.

3.5. Институциональный анализ

Институциональный анализ оценивает возможность успешного выполнения инвестиционного проекта с учетом организационной, правовой, политической и административной обстановки. Этот раздел инвестиционного проекта является не количественным и не финансовым. Его главная задача — оценить совокупность внутренних и внешних факторов, сопровождающих инвестиционный проект.

Оценка внутренних факторов обычно производится по следующей схеме.

1.Анализ возможностей производственного менеджмента. Хорошо известно, что плохой менеджмент в состоянии завалить любой, даже сверх хороший проект. Анализируя производственный менеджмент предприятия, необходимо сфокусироваться на следующих вопросах: опыт и квалификация менеджеров предприятия, их мотивация в рамках проекта (например в виде доли от прибыли), совместимость менеджеров с целями проекта и основными этическими и культурными ценностями проекта.

2.Анализ трудовых ресурсов. Трудовые ресурсы, которые планируется привлечь для реализации проекта должны соответствовать уровню используемых в проекте технологий. Данный вопрос становится актуальным в случае использования принципиально новой для предприятия зарубежной или отечественной технологии. Может сложиться ситуация, когда культура производства на предприятии попросту не соответствует разрабатываемому проекту, и тогда необходимо либо обучать рабочих, либо нанимать новых.

3.Анализ организационной структуры. Данный раздел инвестиционного проекта является наиболее сложным, учитывая практически полное отсутствие опыта на украинских предприятиях в этом вопросе. Принятая на предприятии организационная структура не должна тормозить развитие проекта. Необходимо проанализировать, как происходит на предприятии процесс принятия решений и как осуществляется распределение ответственности за их выполнение. Не исключено, что управление реализацией разрабатываемого инвестиционного проекта следует выделить в отдельную управленческую структуру, перейдя от иерархической к матричной структуре управления в целом по предприятию.

Основные приоритеты в плане анализа внешних факторов главным образом обусловлены следующими двумя аспектами.

Политика государства, в которой выделяются для детального анализа следующие позиции: условия импорта и экспорта сырья и товаров, возможность для иностранных инвесторов вкладывать средства и экспортировать товары, законы о труде, основные положения финансового и банковского регулирования.

Данные вопросы наиболее важны для тех проектов, которые предполагают привлечение западного стратегического инвестора.

Одобрение государства. Данный фактор следует рассматривать главным образом для крупных инвестиционных проектов, направленных на решение крупной задачи в масштабах экономики страны в целом. Здесь наиболее важным является фактор времени для одобрения. Наиболее опасной выглядит ситуация, когда проект безупречен в техническом, финансовом и экономическом отношении, есть инвесторы, готовые сейчас вложить деньги в проект, но решение государства задерживается или откладывается на 1-2 года. В результате инвестор вкладывает деньги в другой проект.

3.6. Анализ риска

Суть анализа риска состоит в следующем. Вне зависимости от качества допущений, будущее всегда несет в себе элемент неопределенности. Большая часть данных, необходимых, например, для финансового анализа (элементы затрат, цены, объем продаж продукции и т. п.) являются неопределенными. В будущем возможны изменения прогноза как в худшую сторону (снижение прибыли), так и в лучшую. Анализ риска предлагает учет всех изменений, как в сторону ухудшения, так и в сторону улучшения.

В процессе реализации проекта подвержены изменению следующие элементы: стоимость сырья и комплектующих, стоимость капитальных затрат, стоимость обслуживания, стоимость продаж, цены и так далее. В результате выходной параметр, например прибыль, будет случайным. Риск использует понятие вероятностного распределения и вероятности. Например, риск равен вероятности получить отрицательную прибыль, то есть убыток. Чем более широкий диапазон изменения факторов проекта, тем большему риску подвержен проект. Иногда в процессе анализа риска ограничиваются анализом сценариев, который может быть проведен по следующей схеме.

Выбирают параметры инвестиционного проекта в наибольшей степени неопределенные.

Производят анализ эффективности проекта для предельных значений каждого параметра.

В инвестиционном проекте представляют три сценария:

наиболее пессимистичный,

наиболее оптимистичный (необязательно).

инвестор обычно делает вывод на основе наиболее пессимистичного сценария.

В заключение отметим, что окончательно инвестиционный проект оформляется в виде бизнес-плана. В этом бизнес-плане, как правило, отражаются все перечисленные выше вопросы. В то же время, структура бизнес-плана не предполагает повторение разделов настоящей главы. Более того, следует однозначно уяснить, что нет строгих стандартов бизнес планирования, которым надлежит следовать «во всех случаях жизни». Бизнес-план инвестиционного проекта, в первую очередь, должен удовлетворить требованиям того субъекта инвестиционной деятельности, от решения которого зависит дальнейшая судьба проекта.

Заключение

Применение любых, даже самых изощренных, методов не обеспечит полной предсказуемости конечного результата, основной целью является сопоставление предложенных к рассмотрению инвестиционных проектов на основе унифицированного подхода с использованием по возможности объективных и перепроверяемых показателей и составление относительно более эффективного и относительно менее рискованного инвестиционного проектного анализа. Для этого целесообразно учитывать и применять все виды проектного анализа, основанные преимущественно на дисконтировании образующихся в ходе реализации проекта денежных потоков. Общая схема всех видов оценки эффективности проектного анализа в принципе одинакова и основывается на прогнозировании положительных и отрицательных денежных потоков (грубо говоря, расходов и доходов, связанных с реализацией проекта) на плановый период и сопоставлении полученного сальдо денежных потоков, дисконтированного по соответствующей ставке, с инвестиционными затратами. А мероприятия по оценке риска инвестирования и применение методики учета неопределенности в финансовых расчетах, позволяющие уменьшить влияние неверных прогнозов на конечный результат и тем самым увеличить вероятность правильного решения, могут существенно повысить обоснованность и корректность результатов анализа.

Анализ развития и распространения всех видов определения эффективности инвестиций доказывает необходимость и возможность их применения для оценки инвестиционных проектов, путем проведения проектного анализа по каждому из критериев воздействия. При этом следует учесть, что во всех случаях исследовались промышленные предприятия, которые зачастую проводят инвестиции вследствие технической необходимости. Тем более важен проектный анализ инвестиционных вложений в деятельности финансового института, ориентированного на получение прибыли и имеющего многочисленные возможности альтернативного вложения средств. В реальной ситуации проблема выбора проектов может быть весьма непростой. Не случайно многочисленные исследования и обобщения практики принятия решений в области инвестиционной политики на показали, что подавляющее большинство компаний, во-первых, рассчитывает несколько критериев и, во-вторых, использует полученные количественные оценки не как руководство к действию, а как информацию к размышлению. Поэтому следует подчеркнуть, что виды количественной и качественной оценки путем рассмотрения каждого из видов не должны быть самоцелью, равно как их сложность не может быть гарантом безусловной правильности решений, принятых с их помощью. Основой удачного вложения денег в инвестиционный проект служит гармоничный учет всех факторов анализируемых при рассмотрении видов проектного анализа.

Список литературы

[Электронный ресурс]//URL: https://management.econlib.ru/referat/struktura-proektnogo-analiza/

1. Бочаров В.В. инвестиционный менеджмент. – СПб., Питер, 2000.

2. Деева А.И. «Инвестиции» М.: Экзамен 2004 г.

3. «Методы финансирования инвестиционной деятельности предприятия», Бочаров В. В., М., «Финансы и статистика», 1998 г.

4. «Стратегическое планирование инвестиционной деятельности», Кныш М.И., Перекатов Б.А., Тютиков Ю.П., СПб, 1998 г.

5. «Оценка эффективности инвестиционных проектов», Виленский П.Л., Лившиц В.К., Орлова Е.Р., Смолян С.Л., М. 1998 г.

6. «Финансовый менеджмент» под ред. Е.С.Стояновой М.: Перспектива 2004 г.

7. Г.В. Савицкая «Экономический анализ» учебник М.: ООО Новое знание – 2004 г.

Г.В. Савицкая «Экономический анализ» учебник М.: ООО Новое знание – 2004 г.

«Стратегическое планирование инвестиционной деятельности», Кныш М.И., Перекатов Б.А., Тютиков Ю.П., СПб, 1998 г. (с. 115)

«Финансовый менеджмент» под ред. Е.С.Стояновой М.: Перспектива 2004г.

Деева А.И. «Инвестиции» М.: Экзамен 2004 г.

Бочаров В.В. инвестиционный менеджмент. – СПб., Питер, 2000.

1. Предмет, цели и задачи проектного анализа.

Проектный анализ -процесс исследования инвестиционной активности и комплексного анализа эффективности инвестиционной деятельности предприятия с целью выявления резервов роста, активности, и эффективности инвестиционной деятельности.

Целью проектного анализа является овладение знаниями о методологии, методике и инструментах подготовки, реализации и анализа проекта и инвестиционной программы, а также навыками по управлению и контроллингу инвестиционной деятельности.

Задачи курса:

2. Составляющие проектного анализа, их цели и задачи.

Проектный анализ — комплексная экспертиза инвестиционного проекта программы по 7-ми направлениям:

1) технический анализ;

2) коммерческий анализ;

3) институциональный анализ;

4) социальный анализ;

5) экономический анализ;

6) экологический анализ;

7) финансовый анализ.

Каждая составляющая проектного анализа является неотъемлемой частью комплексной оценки эффективности проекта. Неудовлетворительные выводы об эффективности проекта по любой его составляющей свидетельствуют о неэффективности проекта в целом. При проведении проектного анализа важными становятся такие аспекты анализа, как: своевременность, качество выполнения, объективность заключений о результатах комплексной экспертизы.

Технический анализ., Коммерческий анализ

Цель коммерческого анализа – проверка обоснованности объёма прогнозируемого спроса на продукцию и прогнозируемых цен. Объекты коммерческого анализа : оценка ёмкости конечного рынка продукции и услуг; цены на продукцию; возможные варианты цен и ценовых стратегий; источники сырья по проекту; наличие договоров на поставку ресурсов; цены и организация оплаты ресурсов.

Институциональный анализ

1) в какой степени внешняя среда проекта способствует успешной реализации проекта контактных организационно-правовых институтов?

2) в какой степени исполнители проекта обладают всеми необходимыми для этого качествами?

Институциональный анализ имеет целью оценку организационной, политической и правовой, административной обстановки, в рамках которой проекты реализуются и эксплуатируются. Объекты институционального анализа : институциональные условия, в рамках которых будет действовать проект; оценка слабых и участвующих организаций в отношении их материальных и человеческих ресурсов, технической квалификации организационной структуры, управленческих и административных возможностей, финансового положения; оценка возможного влияния законов и политики на осуществление и эксплуатацию проекта; выдвижение предложений по технической помощи, которая может понадобиться для осуществления организационных изменений и разработки графика работ и ресурсов, необходимых для институциональной адаптации проектов.

Социальный анализ, Экологический анализ, Экономический анализ, Финансовый анализ

Отчёт о движении ;

- Отчёт о денежных потоках инвестиций;

- Балансовый отчёт;

- Отчёт о прибылях и убытках;

- Отчёт о ликвидности проекта.

Конечная цель финансового анализа – определение оценок доходности, ликвидности и риска проекта. В ходе финансового анализа также разрабатывается и оптимизируется схема финансирования проекта, возможные дополнительные схемы финансирования, а также инвестиционно-финансовый план предприятия. Некачественное проведение всех предыдущих экспертиз окажет влияние на заключение финансового анализа проекта.

Глава 6. СТРАТЕГИЧЕСКИЕ АСПЕКТЫ ПРОЕКТНОГО АНАЛИЗА

проектным анализом

В данном пункте мы приводим описание основных элементов методики анализа инвестиционных проектов как инструментария, позволяющего эффективно реализовать долгосрочные планы функционирования и развития промышленного предприятия. При этом предполагается, что основные ориентиры и стратегические направления этого развития уже определены или хотя бы намечены. В последнем случае речь может идти и о вариантном подходе. Цели проектного анализа в таком контексте могут быть сформулированы следующим образом:

- исключить из множества рассматриваемых проектов несовместимые с тем или иным направлением (вариантом) принятой стратегии;

- отразить возможную степень неопределенности при реализации инвестиционных проектов;

- оценить нагрузку и полезный эффект проектов в качественных (относительных) или количественных показателях.

Следует иметь в виду принципиальную трудность, возникающую на стыке стратегического и проектного анализов. Обычно стратегические анализ, планирование и управление принадлежат к сфере подготовки решений качественного характера. Не случайно здесь широко употребляется образная терминология, в которой предприятия уподобляются «звездам», «диким кошкам», «дойным коровам», «собакам» в Бостонской матрице стратегических зон хозяйствования (Ансофф, 1989), а стратегии характеризуются с помощью выделения вариантов «отличия», «лидерства», «сосредоточения» (Евенко, 1996), или стратегий «полузащиты», «аутсайдерства», «снятия сливок», «надкушенного яблока» (п. 4.2 .) при анализе стратегий конкуренции и стратегии цен и т.д. Поэтому квалифицированно выполненная разработка стратегии фирмы и ее структуризации, по существу, представляет собой решение на качественном уровне задачи выбора направления действий, детализация которого далее должна осуществляться с помощью различных формальных и неформальных методов и процедур количественной оценки стратегических вариантов.

Важно здесь подчеркнуть, что, с одной стороны, именно разработка стратегии является наиболее важной и ответственной стадией процесса принятия решения о будущем промышленного бизнеса, но, с другой стороны, полученный результат далеко не всегда может вселять дух оптимизма – решение вполне может оказаться удручающим для будущности предприятия или бизнеса в целом (например, вариант банкротства, ликвидации фирмы и т.д.).

Однако, все это можно знать лишь после того как намеченная стратегия подвергнется количественной оценке при наивыгоднейших условиях ее реализации (в той части, которая зависит от менеджмента фирмы).

Таким образом, каждой стратегии может соответствовать множество вариантов ее реализации в течение рассматриваемого периода, т.е., иными словами, множество проектов осуществления стратегии.

финансовые инвестиции

Подчеркнем здесь, что если стратегия вполне может быть (и так часто бывает) описана в качественных, относительно нечетких терминах, допускающих неоднозначную количественную интерпретацию, то инвестиционный проект должен быть описан с количественной стороны достаточно строго, т.е. каким должен быть результат проекта, каковы его количественные показатели и с помощью каких технологий этот результат будет достигнут, какие расходы ресурсов при этом будут необходимы и когда, какая ситуация в сфере использования результата сложится (например, если речь идет о производстве продукции, то какими будут цены на продукцию и на ресурсы в том или ином периоде времени в пределах расчетного периода), какие мероприятия по развитию предприятия будут необходимы и когда, каковы параметры неуправляемого «внешнего окружения» (мировые цены на ресурсы и продукцию, рейтинг страны и фирмы, ставки кредита, динамика валютных курсов, инфляции и т.д.) будут наблюдаться и др.

Должны быть указаны и такие «детали» как тип механизма принятия и реализации решений, учетная политика предприятия и т.д.

Следует заметить, что все указанные количественные характеристики не обязательно должны быть в рамках инвестиционного проекта указаны однозначно (некоторые из них могут быть заданы как случайные величины с известными , другие – как неопределенные с известными границами, третьи – как управляемые, допускающие оптимизацию в определенных рамках и т.д.).

Более того, вполне возможна адаптивная постановка задач проектного анализа, когда характеристики инвестиционных мероприятий, деятельности фирмы и т.д. формируются заранее заданным образом, но в зависимости от величин «обратных связей», определяемых в процессе реального функционирования или моделирования. Соответственно множество подлежащих проектному анализу вариантов может быть жестко сформировано при самой постановке задачи или может быть указано правило формирования этих вариантов.

Естественно, что при оценке той или иной стратегии предполагается глубокая оптимизация вариантов реализации и их параметров.

Инвестиционный проект (даже относительно маломасштабный и реализуемый на одном предприятии), таким образом, – достаточно сложная структура, анализ которой носит многофазовый, многоаспектный, многостадийный и, как правило, многоэтапный характер (рис.6.3.1).

Подробное рассмотрение отдельных элементов этой структуры проведено, например, в работах (Арсланова, Лившиц, 1995; Виленский, Лившиц, Смоляк, 1998; Лившиц, 1994).

Рис. 6.3.1.

Из данной схемы видно, что структура проектного анализа в определенном смысле согласована со структурой процесса выработки стратегии (например, там есть компоненты инвестиционно-финансовой стратегии, социальной стратегии и т.д., аналогичные наименованию соответствующих аспекты анализа).

Однако, и это существенно, проектный анализ не сводится только к установлению факта указанного согласования (или, на другом языке, к выполнению комплекса условий, аккумулированных в стратегии).

Проектный анализ позволяет, во-первых, нарастить «стратегический скелет» «мясом» конкретных реализующих действий (мероприятий) и, во-вторых, дать оценку целесообразности реализации рассматриваемого инвестиционного проекта и, следовательно (если допустить проведение субоптимизации, т.е. оптимизации состава и параметров компонет проекта), соответствующей стратегии.

К основным задачам, которые приходится решать в рамках проектного анализа, относятся:

оценка принципиальной реализуемости проекта

оценка соответствия проекта стратегии предприятия

оценка соответствия проекта стратегии инвестора

оценка абсолютной экономической эффективности проекта

ценка сравнительной эффективности группы проектов

выбор из множества инвестиционных проектов

В общем случае этот выбор может осуществляться из множества проектов (вариантов), некоторые из них могут находиться в различных взаимосвязях (проекты могут быть независимыми, взаимодополняющими и взаимоисключающими, альтернативными).

В конечном итоге проектный анализ позволяет не только определить отношение к имеющимся потенциально реализуемым проектам, но и осуществить корректировку проектов, создать их эффективные в конкретной ситуации комбинации. Обычно проектный анализ носит персонифицированный характер, т.е. производится с точки зрения одного или нескольких участников «инвестиционной конфигурации» – инвестора, реципиента, потребителя результатов проекта и т.д. В качестве цели часто принимается максимизация совокупного эффекта для соответствующего экономического субъекта (или их группы), причем сам эффект определяется путем сопоставления результатов и затрат, связанных с проектом в течение его срока существования (жизненного цикла).

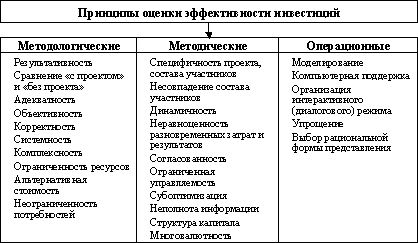

Процедура проведения проектного анализа опирается на ряд теоретически обоснованных и проверенных практикой принципов оценки эффективности инвестиций, общая схема которых приведена на рис. 6.3.2.

Среди этих принципов можно выделить методологические, методические и операционные.

Методологические

Реализация указанных принципов при определении экономической эффективности инвестиционных проектов непосредственно должна быть «вписана» в основную расчетную схему – построение потоков наличных денег (cash flow), при котором на каждом временном шаге моделируются притоки и оттоки денег, связанные с предусматриваемой проектом деятельностью по созданию, эксплуатации и ликвидации соответствующих объектов, внереализационными денежными потоками и т.д.

Рис. 6.3.2.

При этом следует учитывать, что на конкретные способы реализации этих принципов оказывает существенное влияние социально-экономическое «окружение» как проекта, так и предприятия, на котором он реализуется. Для российских условий это окружение нередко носит агрессивный или неустойчивый характер.

финансовый

1. Сопоставление показателей эффективности по проектам

Сравнение проектов в финансовом анализе представляет собой сложную многокритериальную задачу. Даже после того, как критерии сформированы и рассчитаны, различные упорядочивания проектов по величине критериев могут лишь запутать оптимальный инвестиционный выбор, поскольку довольно часто встречается ситуация, при которой один проект предпочтительней другого по одному из критериев, но хуже – по другому. Поэтому приходится использовать некоторые традиционные и принятые правила для оценки проектов в таких ситуациях. Критериями, наиболее часто применяемыми в расчетах эффективности проектов, являются следующие:

- NPV (net present value) – чистый приведенный доход;

- В/С (benefit-cost ratio) – коэффициент выгоды-издержки;

- индекс доходности;

- IRR (internal rate of return) – внутренняя норма рентабельности.

Поскольку эта тройка критериев базируется на единой теории оценки эффективности инвестиционных проектов, можно ожидать следующих соотношений между критериями оценки проектов (здесь r – ставка процента):

|

NPV |

IRR |

|

нетранзитивности выбора

2. Выбор дисконтной ставки.

Важным вопросом является выбор параметра r (ставки процента), который используется в проектном анализе. Существует две распространенные ошибки проектного анализа: путаница в выборе соответствующей ставки процента; непоследовательность в пользовании ею.

Последовательность состоит в том, что для анализа должна использоваться та же ставка процента, которая применялась при расчетах эффективности проекта. Выбор же ставки процента r в расчетах обусловливается следующими соображениями.

Этот показатель представляет собой удельную стоимость капитала инвестора на единицу его вложений, как, например, уровень доходности по ГКО или базисная ставка («прайм рейт») для частной фирмы. Как в условиях инфляции, так и при ее отсутствии ценность денег может падать с течением времени. Поэтому в расчетах существует принципиальная возможность использования двух видов: реальная (за вычетом инфляции); текущая или номинальная (включающая инфляцию).

Если в расчетах используются постоянные цены, то следует применять реальную ставку (так как в постоянных ценах инфляция исключена).

Напротив, текущая ставка – эта ставка дохода с точки зрения инвестора на частном рынке, поэтому она включает в себя инфляцию; но при этом цены должны быть рыночными, т.е. содержать инфляционную составляющую. Данная логика (табл. 6.3.1) должна быть применена при расчете дисконтированного потока финансовых средств; смешение реальных ставок с текущими приводит к большому искажению доходов и издержек при сопоставлении разных дисконтированных потоков.

Выбор значения ставки дисконта диктуется следующими соображениями. Как уже указывалось, различают проектный анализ, производимый в частном и общественном секторах. Частный (финансовый) сектор предполагает использование ставки дисконта, складывающейся на финансовых рынках (например, доходность ГКО).

При этом частная ставка дисконта может быть представлена в реальном (без учета инфляции) и в текущем (с учетом инфляции) выражении. Переход от одной ставки к другой выражается соотношением:

текущая ставка = реальная ставка + инфляция.

Однако для условий экономического анализа (общественный сектор), она может оказаться непригодной, так как не отражает срочность приводимых во времени капиталов (она либо слишком высока, либо слишком низка по отношению к срочной ценности, которую общество придает деньгам).

В этом случае вместо частной ставки используется альтернативная общественная ставка, в качестве которой принимается часто 10%-я ставка Всемирного банка. Кроме того, при определении ставки дисконта следует учитывать неопределенность и риск будущего (Виленский, Лившиц, Смоляк, 1998).

3. Согласование различных проектов по времени и ресурсам

комплекса

Перейдем теперь к изложению основных моментов экономического проектного анализа.

Проектный анализ с позиций общественной ценности осуществляемого этапа предполагает решение тех же задач, что и финансовый анализ. Однако здесь возникают следующие особенности.

Кроме экономических показателей (таких как NPV, индекс доходности, внутренняя норма рентабельности др.) должны рассматриваться показатели социальной сферы и экологической среды. При этом размерность задачи, число критериев анализа возрастают. К тому же если экологические показатели могут быть выражены количественными величинами (например, предельно допустимыми нормами загрязнения), то социальные показатели чаще всего требуют использование метода экспертных оценок.

Существуют особенности при оценке дисконтированных потоков. Как уже указывалось, здесь принимается реальная (без учета инфляции) 10%-я ставка Всемирного банка.

В экономическом анализе существенно возрастает роль задачи определения комплексного влияния различных проектов, так как только после рассмотрения всей картины в целом можно правильно оценить каждый проект в отдельности. Задача определения пакета инвестиционных программ является достаточно сложной и в зависимости от конкретной ситуации, может решаться различными способами. Наша следующая задача – описать конкретные методы количественной оценки эффективности инвестиционных проектов для реализации стратегии предприятий.

Таблица 6.3.1.

1. Технический анализ

Масштаб проекта;

- Компонентный состав;

- Местоположение;

- Сроки реализации;

- Выбор технологии;

- Прочие технические и технологические вопросы.

Масштаб проекта, Компонентный состав

Первоочередной задачей является установление взаимоотношений между различными компонентами проекта. Если они тесно связаны друг с другом, то распределение выгод и затрат по индивидуальным компонентам при финансовом анализе не будет иметь смысла. В этом случае рассчитывают чистый эффект для всего проекта в целом, а затем определяют возможности его увеличения путём изменения в одном или нескольких компонентах проекта.

Если же отдельные компоненты не связаны, то они должны анализироваться отдельно. Для этого применяется финансовый анализ отдельных компонентов проекта, в котором различные компоненты могут быть:

- Взаимозамещающими;

- Взаимодополняющими;

- Или независимыми в отношении получаемых выгод.

Компоненты являются взаимозамещающими, если суммарная выгода от их совместной реализации будет меньше чем сумма выгод от их реализации по отдельности. Компоненты проекта являются взаимодополняющими, если выгода от всего проекта в целом превышает сумму выгод от отдельных компонентов. Если проект состоит из независимыхкомпонентов, то сумма выгод каждого из них будет равна выгодам от всего проекта в целом.

Компоненты проекта также могут быть:

- Взаимозамещающими;

- Взаимодополняющими;

- И независящими в отношении затрат.

Для взаимозамещающих компонентов общие затраты превышают сумму затрат на их реализацию по отдельности. Для взаимодополняющих компонентов затраты на реализацию всего проекта в целом меньше затрат на реализацию компонентов по отдельности. Для независимых компонентов затраты не зависят от наличия или отсутствия других компонентов.

Использование отдельных проектов как основы для оценки приводит при различных сочетаниях отделимых компонентов к следующим результатам.

Местоположение.

Подходящего с приемлемыми физическими характеристиками ;

- Рынков сырья;

- Рынков сбыта;

- Производственной инфраструктуры;

- Социальной инфраструктуры;

- Рабочей силы.

Выбранный вариант должен быть таким, который был бы стабильным и устойчивым и обеспечивал получение максимальных доходов при минимальных затратах.

Сроки реализации проекта.

Уровень дохода за первый год эксплуатации является одним из критериев для оценки оптимальности сроков реализации проекта. Оценка оптимальности сроков реализации проекта может осуществляться по формальному критерию. Использование этого критерия – один из шагов к оценке эффективности графика реализации проекта с точки зрения его способности обеспечения максимального эффекта.

Выбор технологии.

2. Институциональный аспект проектного анализа

Масштаба проекта

Принадлежности капиталоиспользуемого проекта

Состава участника

Назначения проекта.

Цель институционального анализа заключается в оценке качества как внутренних, так и внешних институциональных условий реализации проекта и выработки необходимых мер по усилению институциональных возможностей фирмы — бенефициария для успешного его выполнения.

Институциональный анализ можно разделить на 2 основные части:

1) анализ институциональных условий внутри предприятия

2) анализ всего комплекса внешних институциональных условий, от которых может зависеть предприятие и результаты реализации проекта.

Анализ внутренних институциональных условий

Методы и технические средства управления предприятия, включая мониторинг и оценку результатов реализации проекта;

- Структура управления и организационная структура фирмы;

- Система планирования, включая планирование инвестиций;

- Кадры и их подготовка;

- Финансовое управление, бюджетирование, организация и аудита;

- Система организации маркетинговой деятельности;

- Оценка жизнеспособности и надежности предприятия.

Система планирования оценивается с точки зрения ее эффективности для реализации проекта. Особое внимание уделяется планированию инвестиций.

Исследование кадрового обеспечения включает в себя несколько вопросов:

1) квалификация

2) возраст

3) половой состав

4) заинтересованность.

Институциональный анализ изучает финансовую политику, проводимую предприятием, управление финансовыми потоками, качество, достоверность и периодичность в составлении финансовых и отчетных документов, смет и бюджетов мероприятий (включая инвестиционные проекты), их исполнение, частоту, уровень полноты и результаты внутренних и внешних аудиторских проверок в деятельности фирмы. Все это делается с двумя основными целями:

1) определить, насколько система финансового управления и учета в фирме отвечает требованием проекта;

2) выработать систему мер по приведению этой системы в соответствие с предъявляемыми проектом требованиями.

Успешной реализации проекта может способствовать продуманная внутренняя политика фирмы. Анализ политики фирмы направлен в основном на изучение стратегии перспективного развития фирмы и тактики ее реализации. При этом особое внимание обращается на соответствие стратегии и тактики целям проекта. В идеальном случае проект должен быть направлен на достижение одной или нескольких целей перспективного плана развития фирмы, т.е. обеспечить реальный вклад в достижение глобальной цели. Именно в этом случае потенциал успешности проекта существенно возрастает.

При исследовании внутренних институциональных условий проводится оценка надежности и жизнеспособности предприятия. При этом используются специальные методы анализа финансового состояния предприятия на рынке, успешность функционирования, стабильность и устойчивость положения.

Анализ внешних институциональных условий.

1) анализ государственной политики на всех уровнях власти проводится оценка влияния существующих законов и политики регулирования, которые воздействуют на отдельные элементы и на весь проект в целом.

2) проводится анализ взаимоотношений предприятия, реализующего проект с общественными организациями, политическими партиями и институтами власти (на всех уровнях).

Результаты такого анализа должны показать место, занимаемое предприятием, реализующим проект в системе отношений с другими институтами, ее возможности использовать преимущества сложившихся связей для реализации проекта, а также выявить направления развития внешних взаимоотношений.

3. Социальный анализ.

Социальный анализ рассматривает 4 основные направления:

1) социально-культурные и демографические характеристики населения в окружении проекта (численность, возрастной, образовательный и классовый состав);

2) направления местного населения по выполнению производственной деятельности, включая структуру хозяйствования, наличие и доступность трудовых ресурсов, отношения собственности на землю.

3) культурная приемлемость проекта. Проект рассматривается с двух позиций:

1. насколько он соответствует социальным нормам и способен ли адаптироваться к ним;

2. как сам проект может повлиять на поведение людей и дает ли им возможности правильно определить собственные нужды и потребности.

4) разработка стратегии привлечения населения и организации участников в целях обеспечения их заинтересованности в реализации проекта.

4. Экологический анализ

5. Коммерческий анализ

Анализ рынков:

- Рынок продукции;

- Рынок ресурсов;

- Финансовые рынки.

Цель коммерческого анализа заключается в оценке перспектив проекта с точки зрения рынков продукции и услуг, которые предполагаются проектом, материальных и финансовых ресурсов, которые требуются для его реализации.

Если проект предполагает выпуск какого-либо вида продукции, то требуется тщательный анализ ее рынка сбыта, с тем, чтобы обеспечить эффективный спрос на нее по выгодной цене.

Рынок ресурсов исследуется с точки зрения оценки конъюнктуры цен, доступных объемов и качества материально-технических и трудовых ресурсов.

Коммерческий анализ проектов включает анализ мероприятий по выполнению плана поставок оборудования, строительных материалов и сырья. При исследовании финансовых рынков производится оценка возможностей по привлечению заемного капитала для реализации проекта, сложившихся цен на финансовые ресурсы, условий кредитования.

Для выбора наиболее приемлемых сфер финансирования необходима следующая информация:

1) Доступность кредитных ресурсов для долгосрочного финансирования инвестиций.

2)Доступность кредитных ресурсов для краткосрочного финансирования прироста рабочего капитала.

3) Средний минимальный и максимальный процент за кредит (по видам кредитов).

4) Допустимые сроки возврата долга.

5) Условия предоставления льгот.

6) Необходимость предоставления гарантий или залога.

После завершения анализа рынков и выявления основных тенденций производится прогноз развития параметров рынка, необходимых для расчётов в ходе бизнес — планирования. Кроме этого производится прогнозирование спроса на продукцию проекта, а также прогнозирование предложения продукции.

6. Финансовый анализ.

Не выше ли затраты тех выгод, которые могут быть получены от реализации проекта;

- Можно ли осуществить проект (в финансовом отношении) при имеющихся источниках финансирования или какими должны быть финансовые условия реализации проекта, чтобы можно было довести его до конца;

- Остаётся ли проект привлекательным для каждого его участника с учётом конкретных условий финансирования.

Так как инвестиционный проект имеет свой жизненный цикл определённой продолжительности, а между инвестициями и получением выгод от них существует временной лаг (запаздывание), нужен механизм сравнения разновремённых затрат и результатов. Таким механизмом, учитывающим ценность денег во времени является метод дисконтирования денежных потоков.

Для учёта временной ценности денег при суммировании затрат и результатов за какой-либо период соответствующие величины денежного потока должны быть приведены к сопоставимому виду – к единому моменту времени. Это осуществляется путём умножения текущих величин денежного потока на коэффициент приведения (дисконтирования), который учитывает относительное уменьшение значимости затрат и результатов при их отдалении во времени. Обычно за момент приведения принимается либо начало расчётного периода и тогда процедура приведения называется дисконтированием, а коэффициент – коэффициентом дисконтирования или окончанием и тогда процедура приведения называется компаундированием.

Этапы финансового анализа:

1. Оценка общего размера затрат на проект в текущих или постоянных ценах.

2. Оценка будущих денежных потоков проекта, включая остаточную стоимость активов по завершению жизненного цикла. Суть методики расчёта денежного потока в данном случае заключается в сравнении затрат (включая налоги) и выгод от реализации проекта по годам с учётом амортизации, которая не является реальными затратами по проекту.

3. Оценка степени риска на основе учёта возможных отклонений денежных потоков проекта от ожидаемых значений и характера влияния этих отклонений на показатели осуществимости и эффективности проекта.

4. Оценка реальной стоимости активов проекта через дисконтирование денежных потоков.

5. Определение альтернативной стоимости капитала с учётом определённой степени риска, на которую следует дисконтировать денежные потоки.

6. Сравнение текущей стоимости ожидаемых денежных потоков, поступлений (выгод) с дисконтированными затратами по реализации проекта. Если суммарная текущая стоимость выгод выше суммарной текущей стоимости затрат, то проект является эффективным.

Финансовый анализ инвестиционного проекта проводится в 2 основных этапа:

1) Анализ проекта до финансирования.

2) Финансирование и анализ после финансирования.

В первом случае оценивается осуществимость и эффективность проекта «самого по себе», то есть без учёта вопросов его финансирования (источники, условия получения, возврата и обслуживания долга).

В некоторых случаях анализ проекта до финансирования рассматривается как исследование проекта, который не предполагает заёмного капитала, и его реализация осуществляется за счёт собственных средств бенефициария.

Во втором случае денежные потоки проекта включают в себя поступления и отток денежных средств в результате получения и возврата заёмных средств, привлечённых извне (на капитальные вложения и изменения в потребности ) в результате реализации проекта. Результаты такого анализа позволяют сделать вывод о приемлемости проекта с учётом его финансовой деятельности.

Введение 3

1. Понятие и классификация инвестиционных проектов 4

2. Сущность проектного анализа 5

3. Виды проектного анализа 7

3.1. Анализ коммерческой выполнимости проекта 7

3.2. Технический анализ 9

3.3. Финансовый анализ 11

3.4. Экономический анализ 13

3.5. Институциональный анализ 13

3.6. Анализ риска 15

Заключение 16

Список использованной литературы 17

[Электронный ресурс]//URL: https://management.econlib.ru/referat/struktura-proektnogo-analiza/

Введение

Условием развития и устойчивой жизнедеятельности любой организации является эффективность вложения инвестиций в определенные инвестиционные проекты. Проблема принятия решения об инвестициях состоит в оценке плана предполагаемого развития событий с точки зрения того, насколько содержание плана и вероятные последствия его осуществления соответствуют ожидаемому результату.

Само понятие инвестиции (от лат. investio – одеваю) означает вложения капитала в отрасли экономики внутри страны и за границей. Инвестиции — это то, что «откладывается» на завтра, чтобы потреблять больше в будущем. Одна часть инвестиций – это потребительские блага, которые не используются в текущем периоде, а откладываются в запас (инвестиции на увеличение запасов).

Другая часть инвестиций – это ресурсы, которые направляются на расширение производства (вложения в здания, машины и сооружения).

Важность проектного анализа для планирования и реализации инвестиционной деятельности трудно переоценить. При этом особое значение имеет предварительный анализ, который проводится на этапе разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений.

Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, т.е. отдачи от капитальных вложений, которые предусмотрены по проекту. Как правило, при расчетах учитывается временной аспект стоимости денег.

Детальное всестороннее рассмотрение видов анализа проектов необходимо для эффективного функционирования предприятия, способного работать на принципах рыночной экономики.

1. Понятие и классификация инвестиционных проектов

Инвестиционный проект (investment project) — план или программа вложения инвестиций для достижения поставленных целей. Иногда под инвестиционным проектом понимают систему организационно-правовых, аналитических, инженерно-технических, экономических и расчетно-финансовых документов, необходимых для обоснования и проведения соответствующих работ по реализации проекта.

Понятие «инвестиционный проект» употребляется в двух смыслах:

- Как, дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей (получение определенных результатов).

Близким по смыслу в этом случае являются термины «хозяйственное мероприятие», «работа (комплекс работ)», «проект»;

- Как система организационных, юридических, расчетных и финансовых документов, необходимых для осуществления любого действия или для описания таких действий.

Множество разнообразных инвестиционных проектов, реализуемых на практике, может быть классифицировано в зависимости от различных признаков. С точки зрения общего подхода к классификации инвестиционных проектов можно выделить следующие признаки:

- Тип проекта — в зависимости от сферы деятельности, в которой осуществляется реализация проекта (организационная, технологическая, экономическая, социальная, смешанная);

- Масштаб проекта — монопроект, мультипроект, мегапроект (монопроект — проект различного типа и вида, мультипроект — комплексный проект, состоящий из ряда монопроектов, мегапроект — программа развития регионов, отраслей, включающий в свой состав ряд моно- и мультипроектов);

- Вид проекта — по характеру предметной области проекта (инновационные, учебно-образовательные, смешанные и др.);

- Длительность проекта — по продолжительности периода реализации цикла проекта (краткосрочные — до 1 года, среднесрочные — 1 — 3 года, долгосрочные — свыше 3 лет).

В зависимости от типа проекты можно классифицировать следующим образом:

- Социально-технические, направленные на повышение производительности труда работающих и улучшение условий на рабочих местах;

- Организационно-управленческие, способствующие совершенствованию организации производства и повышению производительности труда управленческого персонала;

- Информационные, связанные с совершенствованием информационных потоков и их автоматизацией;

- Интегрированные, состоящие из отдельных элементов предыдущих типов проектов;

- Другие, отражающие проекты, не вошедшие в приведенный перечень.

По масштабу реализации проекты могут внедряться как на уровне всей организации, так и на уровне отдельных цехов, участков и отдельных рабочих местах.

По длительности цикла проекты могут быть, как и в общем случае, краткосрочными (до 1 года), среднесрочными (до 3 лет), долгосрочными (более 3 лет).

Все множество разнообразных инвестиционных проектов может быть классифицировано в зависимости от других признаков, в отличие от тех, которые были рассмотрены.

2. Сущность проектного анализа

Практика анализа проектов позволяет обобщить опыт разработки проектов и перечислить типовые проекты. Основные типы инвестиционных проектов, которые встречаются, следующие.

1. Замена устаревшего оборудования — естественный процесс для продолжения существующего бизнеса в неизменном масштабе. Обычно проекты такого типа не требуют очень долгих и сложных процедур для обоснования и принятия решения. Многоальтернативность может появляться в случае, когда существует несколько типов подобного оборудования, и необходимо обосновать преимущества одного из них.

2. Замена оборудования с целью снижения текущих производственных затрат. Целью этих проектов является использование более совершенного, а не функционального, но относительно менее эффективного оборудования, которое в последнее время устарело. Этот тип проектов предполагает очень детальный анализ выгодности каждого отдельного проекта, т.к. более совершенное в техническом смысле оборудование еще не однозначно более выгодно с финансовой точки зрения.

3. Увеличение выпуска продукции и/или расширение рынка услуг. Этот тип проекта требует очень ответственного решения, которое обычно принимает высшее руководство компании. Более подробный анализ коммерческой осуществимости проекта с точным обоснованием расширения рыночной ниши, а также финансовой эффективности проекта, выяснение, приведет ли увеличение продаж к соответствующему увеличению прибыли.

4. Расширение предприятия с целью выпуска новых продуктов. Этот тип проекта является результатом новых стратегических решений и может повлиять на изменение сути бизнеса. Все стадии анализа в одинаковой степени важны для проектов данного типа. Особо следует подчеркнуть, что ошибка, допущенная в ходе реализации проектов такого типа, приводит к самым драматическим последствиям для компании.

5. Проекты, имеющие экологическую нагрузку. При инвестиционном планировании анализ окружающей среды является необходимым элементом. Проекты, имеющие экологическую нагрузку, по своей природе всегда связаны с загрязнением окружающей среды, и потому эта часть анализа является критичной. Основная дилемма, которую необходимо решить и обосновать с помощью финансовых критериев — какому из вариантов проекта следовать: (1) использовать более совершенное и дорогостоящее оборудование, увеличивая капитальные издержки, или (2) приобрести менее дорогое оборудование и увеличить текущие издержки.

6. Другие типы проектов, менее важные с точки зрения ответственности за принятие решений. Проекты подобного типа касаются строительства нового офиса, покупки нового автомобиля и т. д.

Предварительная стадия разработки и анализа проекта

После формулирования бизнес-идеи будущего инвестиционного проекта возникает вопрос, способна ли компания реализовать эту идею в принципе. Чтобы ответить на этот вопрос, необходимо проанализировать состояние отрасли экономики, к которой принадлежит фирма, и сравнительное положение фирмы в секторе. Данный анализ является содержанием предварительного этапа разработки и анализа инвестиционного проекта. В практике западного проектного анализа принято использовать следующие два критерия: зрелость отрасли, конкурентоспособность предприятия (его положения на рынке).

Этап предварительного анализа не должен занимать много времени, и выводы, сделанные на предварительном этапе, в основном основаны на качественных оценках. Тем не менее, эта стадия необходима, по крайней мере, по следующим двум причинам: при дальнейшем общении со стратегическим инвестором вопросы зрелости отрасли и конкурентного положения предприятия обязательно будут подниматься и к этому необходимо быть готовым заранее, если менеджеры предприятия не позаботятся об этом анализе, то стратегический инвестор сделает это сам и его выводы могут быть не столь благоприятными.

Общая последовательность разработки и анализа проекта

Несмотря на разнообразие проектов, их анализ обычно проводится по общей схеме, которая включает специальные разделы, в которых оценивается коммерческая, техническая, финансовая, экономическая и институциональная осуществимость проекта. Авторитетный с точки зрения стратегического инвестора проект должен заканчиваться анализом рисков. На рис. 1 представлена общая последовательность анализа проекта. Следует отметить, что принятое в схеме постановление «Отклоненный проект» носит условный характер. Проект действительно должен быть отклонен в своем исходном виде. В то же время проект может быть изменен, например, из-за его технической неосуществимости, и анализ измененного проекта должен начинаться с самого начала.

Виды проектного анализа

3.1. Анализ коммерческой выполнимости проекта

Принципиально суть маркетингового анализа заключается в ответе на два простых вопроса:

1. Сможем ли мы продать продукт, являющийся результатом реализации проекта?

2. Сможем ли мы получить от этого достаточный объем прибыли, оправдывающий инвестиционный проект?

По статистике последних лет степень разорения фирм в нашей стране около 80%. Основная причина банкротств — недостаточный маркетинг.

Базовые вопросы маркетингового анализа состоят в следующем.

1. На какой рынок сфокусирован проект? На международный или внутренний?

2. Предполагает ли проект баланс между международным и внутренним рынком?

3. Если проект нацелен на международный рынок, совпадает ли его цель с принципиальными политическими решениями государства?

4. Если проект сфокусирован на внутренний рынок, отвечают ли его цели внутренней государственной политике?

5. Если проект несовместим с политикой государства, стоит ли его рассматривать дальше?

Поскольку проекты реализуются на существующих рынках, их характеристики должны быть указаны в проекте. Маркетинговый анализ должен также включать анализ потребителей и конкурентов. Потребительский анализ должен определять потребности потребителей, потенциальные сегменты рынка и характер процесса покупки. Для этого разработчику проекта необходимо провести подробное исследование рынка. Кроме того, необходимо проанализировать основных конкурентов в структуре рынка и институциональные ограничения, которые на него влияют. По результатам маркетингового анализа составляется маркетинговый план. Он должен определять стратегии разработки продукта, ценообразования, продвижения и распространения продукта. Эти элементы комплекса маркетинга должны быть объединены в единое целое, что должно обеспечить продукту наиболее выгодную конкурентную позицию на рынке.

Рис. 1 Общая последовательность анализа проекта

Маркетинговый план также должен учитывать наличие других продуктов в ассортименте компании, а также организационные, финансовые, производственные и сбытовые аспекты ее деятельности. В рамках маркетингового плана желательно прогнозировать реакцию конкурентов и ее последующее влияние на способность выполнять маркетинговый план. В заключение следует отметить, что раздел маркетинга имеет решающее значение при анализе проектов, так как позволяет получить рыночную информацию, необходимую для оценки реализуемости проекта. Часто бывает, что компания тратит много денег и усилий на постоянно растущие поставки и продажи, чтобы никогда не получить ожидаемую выгоду, потерянную из-за плохой маркетинговой аналитики.

3.2. Технический анализ

Задачей технического анализа инвестиционного проекта является:

- определение технологий, наиболее подходящих с точки зрения целей проекта,

- анализ местных условий, в том числе доступности и стоимости сырья, энергии, рабочей силы,

- проверка наличия потенциальных возможностей планирования и осуществления проекта.

Технический анализ обычно выполняется группой специалистов компании с возможным привлечением узких специалистов. Стандартная процедура технического анализа начинается с анализа наших существующих технологий. При этом необходимо руководствоваться следующими критериями: (1) технология должна себя хорошо зарекомендовать ранее, то есть быть стандартной, (2) технология не должна быть ориентирована на импортное оборудование и сырье. Если оказывается невозможным использовать собственную технологию, то проводится анализ возможности привлечения зарубежной технологии и оборудования по одной из возможных схем:

- совместное предприятие с иностранной фирмой — частичное инвестирование и полное обеспечение всеми технологиями;

- покупка оборудования, которое реализует технологическое know-how;

- «turn-key» — покупка оборудования, постройка завода, наладка технологического процесса;

- «product-in-hand» — «turn-key» плюс обучение персонала до тех пор, пока предприятие не произведет необходимый готовый продукт;

- покупка лицензий на производство;

- техническая помощь со стороны зарубежного технолога.

Правило выбора технологии включает в себя тщательный анализ некоторых альтернативных технологий и выбор наилучшего варианта на основе некоторых совокупных критериев.

Ключевые факторы при выборе между альтернативными технологиями сводятся к анализу следующих аспектов использования технологий.

1. Прежнее использование выбранных технологий в сходных масштабах (масштабы могут быть слишком велики для конкретного рынка).

2. Доступность сырья (сколько потенциальных поставщиков, какие их производственные мощности, качество сырья, каково количество других потребителей сырья, стоимость сырья, метод и стоимость доставки, риск в отношении окружающей среды).

3. Коммунальные услуги и коммуникации.

4. Вы должны быть уверены, что организация, продающая технологию, имеет на нее патент или лицензию.

5. По крайней мере, начальная производственная поддержка от поставщика технологий.

6. Приспособленность технологии к местным условиям (температура, влажность и т.п.).

7. Загрузочный фактор (в процентах от номинальной мощности по условиям проекта) и время для выхода на устойчивое состояние, соответствующее полной производительности.

8. Безопасность и экология.

9. Капитальные и производственные затраты.

В табл.1 приведен пример такого многоальтернативного выбора, в котором каждый фактор оценивается по десятибалльной шкале.

Таблица 1

Пример выбора лучшего технического решения

Ключевые факторы

Альтернативы

критерия

Прежнее использование

Доступность сырья

Коммунальные услуги и коммуникация

Наличие патента или лицензии

Приспособленность технологии к местным условиям

Загрузочный фактор

Безопасность и экология

Капитальные и производственные затраты

Величина взвешенного критерия

Расчет обобщенного критерия производится по формуле:

где w — вес частного критерия, Gk — величина частного критерия.

Наилучшим принимается технический проект, который имеет наибольшее значение критерия. В частности, в рассмотренном примере технические альтернативы А и D почти одинаковые, но можно отдать предпочтение D.

3.3. Финансовый анализ

Этот раздел анализа инвестиционного проекта самый объемный и трудоемкий. Несколько отдельных глав будут посвящены подробному изложению этой проблемы. Мы сейчас лишь обозначим ряд вопросов финансового анализа при их взаимном согласовании. Общая схема финансового раздела инвестиционного проекта следует простой последовательности.

1. Анализ финансового состояния предприятия в течение трех (лучше пяти) предыдущих лет работы предприятия.

2. Анализ финансового состояния компании при подготовке инвестиционного проекта.

3. Анализ безубыточности производства основных видов продукции.

4. Прогноз прибылей и денежных потоков в процессе реализации инвестиционного проекта.

5. Оценка эффективности инвестиционного проекта.

Кратко остановимся на ключевых вопросах финансового раздела инвестиционного проекта. Финансовый анализ предыдущей работы фирмы и ее текущего положения обычно сводится к расчету и интерпретации ключевых финансовых коэффициентов, которые отражают ликвидность, кредитоспособность, прибыльность фирмы и эффективность ее управления. Обычно это не вызывает затруднения. также важно представить в финансовом разделе основную финансовую отчетность компании за несколько предыдущих лет и сопоставить основные показатели по годам. Если готовится инвестиционный проект для привлечения западного стратегического инвестора, финансовая отчетность должна быть трансформирована в западные форматы страны, из которой предполагается привлечь инвестора.