Финансовый менеджмент, или управление ресурсами и финансовыми отношениями, включает систему принципов, методов, форм и приемов регулирования рыночного механизма в области финансов с целью повышения конкурентоспособности хозяйствующего субъекта.

Финансовый менеджмент — искусство управления финансами бизнеса — уверенно вошел в практику домашнего менеджмента, используя богатый арсенал методов, накопленный рыночной экономикой.

Внутренний финансовый менеджмент, в отличие от западного финансового менеджмента, характеризуется динамичностью своих подходов и методов, определяемой быстрыми изменениями внешних и внутренних условий управления бизнесом. Те управленческие решения, которые вчера обеспечивали компании финансовый успех, сегодня могут привести к обратному результату.

Финансовый анализ в компании имеет свои источники, свою цель и свою методологию. Источниками информации являются формы квартального и годового отчетов, в том числе приложения к ним, а также информация, извлекаемая из самой бухгалтерской отчетности, когда этот анализ проводится внутри самой компании.

Цель финансового анализа — дать руководству предприятия картину его действительного состояния, а лицам, непосредственно не работающим на данном предприятие, но заинтересованных в его финансовом состоянии, — сведения, необходимые для беспристрастного суждения, например, о рациональности использования вложенных в предприятия дополнительных инвестиций и тому подобное.

Исходя из актуальности, была определена цель исследования — изучить роль финансового менеджмента в конкурентоспособности компании.

В соответствии с целью были определены задачи, решение которых запланировано в работе:

- раскрыть теоретические аспекты финансового анализа;

- определить содержание и методы оценки эффективности финансового менеджмента в управлении предприятием;

- провести анализ предприятия ОАО «Магнит»;

- Оценить анализ финансового состояния ОАО «Магнит»;

- сделать выводы в ходе проделанной работы.

Объект исследования данной работы — финансовый анализ.

Предмет исследования — Финансовый менеджмент.

При написании работы были использованы следующие методы исследования: организационные, эмпирические методы, методы обработки данных, включающие: количественный (статистический) и качественный методы, а также интерпретационные методы.

Информационной основой исследования, выполненного в диссертационной работе, послужили научные работы и монографии ведущих отечественных и зарубежных ученых-финансистов, специальная и учебная литература, а также практические материалы ОАО «Магнит».

Методы исследования в менеджменте

... эссе - классифицировать и охарактеризовать методы, используемые в управлении. Объектом исследования являются: методы исследования в менеджменте. Объект исследования: классификация и обобщение методов исследования систем управления. 1. Понятия и классификация методов исследований в менеджменте 1.1 Понятие метода и методология исследования в менеджменте Методология - это логическая ...

Структура курсовой работы состоит из введения, трех глав и заключения.

Во введении обоснована актуальность, определены цель, задачи, объект и объект исследования. В первой главе исследуются теоретические аспекты финансового анализа в системе финансового менеджмента. Во второй главе проводится финансовый анализ системы финансового менеджмента в ОАО «Магнит». В третьей главе проводится исследование вероятности банкротства и намечаются основные показатели компании. В заключении приведены выводы по исследованию.

1. Теоретические аспекты финансового анализа в системе финансового менеджмента, .1 Сущность, задачи и виды финансового анализа

финансы управление платежеспособность ликвидность

Финансовый анализ — это метод научного исследования, применяемый для обработки информации о финансовой деятельности хозяйствующего субъекта (организации).

Целью финансового анализа является оценка финансовых параметров деятельности организации. Результаты финансового анализа дают необходимую информацию о состоянии объекта анализа и служат основой для принятия соответствующих управленческих решений.

Финансовый анализ — важный элемент финансового управления и контроля. Практически все пользователи корпоративной финансовой отчетности используют методы финансового анализа для принятия решений, направленных на оптимизацию своих интересов. Затем владельцы анализируют финансовую отчетность, чтобы увеличить рентабельность капитала, обеспечить стабильность положения фирмы, а кредиторы и инвесторы анализируют финансовую отчетность, чтобы минимизировать свои риски по кредитам и депозитам.

Финансовый анализ — это метод оценки и прогнозирования финансового состояния бизнеса на основе его баланса. [6, с. 17].

В традиционном понимании финансовый анализ — это метод оценки и прогнозирования финансового состояния бизнеса на основе его баланса. Этот тип анализа может быть выполнен как руководящим составом данной компании, так и любым внешним аналитиком, поскольку он в основном основан на общедоступной информации. Однако принято различать два вида финансового анализа: внутренний и внешний.

Для обеспечения эффективного ведения бизнеса в современных условиях менеджмент должен уметь реалистично оценивать финансово-экономическое состояние своего бизнеса, а также состояние бизнеса партнеров и конкурентов. Для этого необходимо:

- овладеть методикой оценки финансово-экономического состояния предприятия;

- использовать формальные и неформальные методы сбора, обработки, интерпретации финансовой информации;

- привлекать специалистов-аналитиков, способных реализовать данную методику на практике.

[11, с. 24].

Задачами финансового анализа являются:

- определение текущего финансового состояния организации;

- выявление и оценка изменений финансового состояния в пространственно-временном разрезе;

- выявление и оценка основных факторов, вызывающих изменения финансового состояния;

- построение прогноза изменения финансового состояния организации в будущем.

Основными функциями финансового анализа являются:

- объективная оценка финансового состояния, финансовых результатов, эффективности и деловой активности объекта анализа;

- выявление факторов и причин достигнутого состояния и полученных результатов;

- подготовка и обоснование принимаемых управленческих решений в области финансов;

- выявление и мобилизация резервов улучшения финансового состояния и финансовых результатов, повышения эффективности всей хозяйственной деятельности.

[23, с. 36].

Виды финансового анализа.

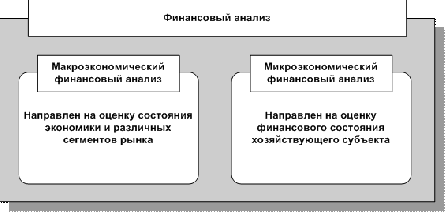

В экономической теории финансовый анализ делится на два основных блока: макроэкономический и микроэкономический. Это разделение связано с появлением в современной экономике разделения на макроэкономику и микроэкономику.

Микроэкономический финансовый анализ предназначен для оценки состояния и эффективности использования экономического и финансового потенциала организации, ее инвестиционной привлекательности, а также для обоснования управленческих решений.

Макроэкономический финансовый анализ предназначен для оценки состояния и эффективности функционирования экономики в целом (региональной, национальной, международной), конъюнктуры различных сегментов рынка.

Ниже наглядно отображена характеристика разновидностей финансового анализа на рисунке 1.

Рисунок 1 — Микроэкономический и макроэкономический финансовый анализ

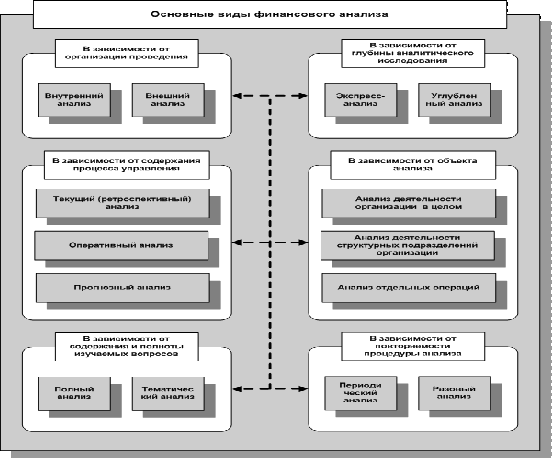

В зависимости от того, в каких целях, проводится анализ его можно классифицировать следующим образом, отображенном на рисунке 2.

Рисунок 2 — классификация основных видов финансового анализа

В зависимости от пользователей информации различают: внешний и внутренний анализ.

Внешний анализ проводится с целью сравнения результатов деятельности организации с другими организациями на основе финансовой отчетности организации-контрагента. Результатом этого анализа является определение рыночной стоимости и привлекательности инвестиций организации для потенциальных клиентов.

Внутренний анализ проводится только с целью изучения деятельности анализируемого хозяйствующего субъекта. При этом используется система стандартов деловой активности, разработанная в организации, а также оперативные данные, которые часто составляют коммерческую тайну организации. Результатом этого анализа является определение возможностей организации по оптимальному привлечению и использованию средств для максимизации прибыли и минимизации затрат, а также снижения финансовых рисков. Особенностью этого типа анализа является использование внутренних финансовых отчетов, данных бухгалтерского учета, нормативной и плановой информации в качестве источников информации.

Таблица 1 — Сравнительная характеристика внешнего и внутреннего финансового анализа [28, с. 32].

|

Признаки |

Особенности |

|

|

Внутренний финансовый анализ |

Внешний финансовый анализ |

|

|

Предмет анализа |

Отношения между отдельными подразделениями организации в сфере управления финансами |

Отношения организации с внешними контрагентами |

|

Объекты анализа |

Имущественный и финансовый потенциал, финансовые результаты, денежные потоки, качество менеджмента |

Имущественный и финансовый потенциал, финансовые результаты, денежные потоки, качество менеджмента |

|

Субъекты анализа |

Финансовые менеджеры, аналитики, внутренние аудиторы, котроллеры, консультанты, руководство |

Партнеры, клиенты, контрагенты, органы финансового контроля и надзора, собственники, внешние аудиторы |

|

Степень регламентации |

Решения органов управления |

Международные и национальные стандарты |

|

Объем используемой информации |

Вся совокупность информации о деятельности организации и факторах внешней среды |

В рамках финансовой отчетности |

|

Качество получаемой в результате анализа информации |

Носит в значительной мере субъективный характер |

Носит более объективный характер, поскольку анализ основывается на утвержденной надзорными органами информации |

|

Способы отражения информации |

Любые |

На основе общепринятых принципов и стандартов учета |

|

Виды анализа в зависимости от временного горизонта |

Текущий (ретроспективный), оперативный, перспективный анализ |

Текущий (ретроспективный) и перспективный анализ |

|

Регулярность проведения |

Регламентируется внутренними корпоративными потребностями |

Может регламентироваться нормативными актами |

Чтобы обеспечить выживание бизнеса в современных условиях, управленческий персонал должен, прежде всего, уметь реалистично оценивать финансовое состояние как своего бизнеса, так и его реальных и потенциальных контрагентов. Для этого необходимо: а) владеть методикой оценки финансового состояния предприятия; б) иметь соответствующее информационное обеспечение; в) иметь квалифицированный персонал, способный реализовать данную методику на практике.

Оценка финансового состояния может выполняться с различной степенью детализации в зависимости от цели анализа, доступной информации, программного обеспечения, оборудования и персонала.

Основой информационного обеспечения анализа финансового состояния, как указано выше, должен быть бухгалтерский баланс. Конечно, в анализе может быть использована дополнительная информация, в основном операционного характера, но она носит только вспомогательный характер.

По временному горизонту выделяют: текущий (ретроспективный) анализ, оперативный анализ, перспективный (прогнозный) анализ.

Текущий анализ — это анализ результатов текущей финансово-хозяйственной деятельности за отчетные периоды. Осуществляется в основном на основании данных бухгалтерского учета и отчетности организации. Текущий анализ позволяет вам оценить работу организации за прошлые периоды времени на совокупной основе. Его основная задача — оценить результаты деятельности организации и всесторонне выявить неиспользованные резервы. Особенность текущего анализа заключается в том, что фактические результаты деятельности сравниваются с плановыми показателями и данными предыдущих аналитических периодов. Непрерывный анализ — это наиболее полный анализ экономической деятельности, который включает в себя результаты операционного анализа и является основой для проведения перспективного анализа. [1, с. 16].

Оперативный анализ — это анализ, направленный на решение задач, которые стоят перед оперативным управлением организацией и представляет собой в значительной степени инструмент управленческого учета. Оперативный анализ проводится с целью быстрого реагирования на неблагоприятные для организации изменения внутренней и внешней среды. Основная задача оперативного анализа — постоянный мониторинг и оперативная оценка различных параметров функционирования организации, выявление недостатков и причин их возникновения. Оперативный анализ в отличие от текущего во времени приближен к моменту совершения хозяйственных операций, т.е. может осуществляться в режиме реального времени. [13, с. 21].

Перспективный анализ — это анализ будущих результатов финансово-хозяйственной деятельности организации. Важнейшими задачами проведения долгосрочного анализа являются подготовка аналитической информации, необходимой для подтверждения долгосрочных и текущих планов развития организации, оценки реальности реализации намеченных планов. [13, с. 17].

В зависимости от глубины аналитического исследования выделяют:

Экспресс-анализ — проводится для общей и оперативной оценки финансового состояния и эффективности деятельности организации;

Углубленный анализ — выполняется для фундаментальной оценки финансового состояния и результатов деятельности организации.

По признаку регулярности выделяют:

а) периодический — проводится регулярно в соответствующие периоды времени (годовой, квартальный, месячный, ежедневный, сменный и др.).

Пример «периодического» анализа. Процедура экспресс-анализа, используемая, к примеру, в мониторинге финансового состояния организации, — отбор небольшого количества существенных сравнительно несложных в исчислении показателей и постоянное отслеживание их динамики;

б) разовый — проводится единовременного по обстоятельствам различного характера. [23, с. 64].

Пример «разового» анализа. Процедура экспресс-анализа, используемая, к примеру, банками, в мониторинге кредитоспособности заемщика — физического лица и оценки возникающих рисков — отбор наиболее существенных показателей и расчет на основе специальной программы интегрального эффекта, возникающего от их суммарного воздействия. Количество показателей при этом может быть и относительно велико. Основная задача выраженного анализа — своевременность получения результата.

в) полный анализ — всестороннее изучение финансово-хозяйственной деятельности организации;

г) тематический анализ — изучение отдельных направлений финансово-хозяйственной деятельности, представляющих наибольший интерес в данный момент времени. [7, с. 91].

Результаты анализа оформляются в виде аналитической записки, которая, как правило, включает следующие основные разделы:

Общие характеристики организации и экономической среды, в которой она работает. Финансовые показатели, коэффициенты и иные аналитические сведения. Качественная и количественная характеристика ключевых факторов, оказывающих наибольшее влияние на финансовое состояние организации. Выводы по результатам анализа и прогноза изменения финансового состояния.

1.2 Методы финансового анализа

Для решения конкретных задач финансового анализа используются некоторые специальные методы, позволяющие получить количественную оценку отдельных аспектов деятельности предприятия. В финансовой практике в зависимости от используемых методов различают следующие системы финансового анализа, выполняемые в фирме: горизонтальный, вертикальный, трендовый и факторный анализ.

Ниже методы представлены более подробно:

) Горизонтальный анализ. [5, с. 124].

Финансовый анализ — обязательная составляющая финансового менеджмента любой компании. Задача такого анализа — определить, какое у нас состояние сегодня, какие параметры работы компании приемлемы и нужно поддерживать на текущем уровне, какие неудовлетворительны и требуют хирургического вмешательства.

Горизонтальный анализ позволяет выявлять тенденции изменения отдельных статей доходов и расходов и их групп на основе финансовой отчетности. Этот тип анализа основан на расчете основных темпов роста доходов и расходов по статьям баланса или отчета о прибылях и убытках.

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели интегрированы по относительным темпам роста. Степень агрегированности показателей определяется аналитиком. Как правило, базовые темпы роста берутся за несколько лет, что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения.

В ходе горизонтального анализа определяются абсолютные и относительные изменения значений различных статей баланса за определенный период, а целью вертикального анализа является расчет чистой доли.

) Вертикальный анализ. [31, с. 42].

Вертикальный анализ основан на представлении данных бухгалтерского учета в виде относительных величин, характеризующих структуру сводных итогов. Обязательным элементом анализа является построение временных рядов значений этих величин, которые позволяют отслеживать и прогнозировать структурные сдвиги в составе активов домашних хозяйств и в источниках их покрытия.

Вертикальный анализ показывает структуру корпоративных средств и их источники. Можно выделить две основные черты, обусловливающие необходимость и целесообразность проведения вертикального анализа:

переход к относительным показателям позволяет проводить межхозяйственные сравнения экономического потенциала и результатов деятельности предприятий, различающихся по величине используемых ресурсов и другим объемным показателям;

относительные показатели в определенной степени сглаживают негативное влияние инфляционных процессов, которые могут существенно искажать абсолютные показатели финансовой отчетности и тем самым затруднять их сопоставление в динамике. [19, с. 117].

Вертикальный анализ можно применить к исходному отчету или к отредактированному отчету.

Для общей оценки динамики финансового состояния предприятия следует сгруппировать статьи баланса в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива).

На основе сводного баланса проводится анализ структуры собственности предприятия.

Чтение бюджета для таких систематизированных групп осуществляется методами горизонтального и вертикального анализа.

) Трендовый анализ. [4, с. 71].

Трендовый анализ (анализ тенденций развития) является разновидностью горизонтального анализа, ориентированного на перспективу. Трендовый анализ предполагает изучение показателей за максимально возможный период времени, при этом каждая позиция отчетности сравнивается со значениями анализируемых показателей за ряд предшествующих периодов и определяется тренд, т.е. основная повторяющаяся тенденция развития показателя, очищенная от влияния случайных факторов и индивидуальных особенностей периодов.

Одним из простейших методов выявления общей тенденции развития явления является расширение интервала временного ряда. Смысл приема заключается в том, что первоначальный ряд динамики преобразуется и заменяется другим, показатели которого относятся к большим по продолжительности периодам времени. Например, ряд, содержащий данные о месячном выпуске продукции, может быть преобразован в ряд квартальных данных. Вновь образованный ряд может содержать либо абсолютные величины за укрупненные по продолжительности промежутки времени (эти величины получают путем простого суммирования уровней первоначального ряда абсолютных величин), либо средние величины. При суммировании уровней или при выведении средних по укрупненным интервалам отклонения в уровнях, обусловленные случайными причинами, взаимопогашаются, сглаживаются и более четко обнаруживается действие основных факторов изменения уровней (общая тенденция).

) Факторный анализ. [27, с. 16].

Факторный анализ — методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей, раздел многомерного статистического анализа, объединяющий методы оценки размерности множества наблюдаемых переменных. Иначе говоря, задача метода — переход от реального большого числа признаков или причин определяющих наблюдаемую изменчивость к небольшому числу наиболее важных переменных (факторов) с минимальной потерей информации. Метод возник и первоначально разрабатывался в задачах психологии и антропологии (рубеж 19 и 20 вв.), но сейчас область его приложения значительно шире. Процедура оценивания состоит из двух этапов: оценки факторной структуры — числа факторов, необходимого для объяснения корреляционной связи между величинами, и факторной нагрузки, а затем оценки самих факторов по результатам наблюдения.

Следовательно, под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей.

Факторный анализ — определение влияния факторов на результат — является одним из сильнейших методических решений в анализе хозяйственной деятельности компаний для принятия решений. Для руководителей — дополнительный аргумент, дополнительный «угол зрения».

Однако на практике факторный анализ применяется редко в силу нескольких причин: 1) реализация этого метода требует некоторых усилий и специфического инструмента (программного продукта); 2) у компаний есть другие «вечные» первоочередные задачи. Еще лучше, если факторный метод анализа «встроен» в финансовую модель, а не является абстрактным приложением.

Расчет влияния факторов — главный методологический аспект в АХД. Для определения влияния факторов на конечные показатели используется множество способов, которые будут подробнее рассмотрены ниже.

Последний этап факторного анализа — практическое использование факторной модели для подсчета резервов прироста результативного показателя, для планирования и прогнозирования его величины при изменении ситуации.

1.3 Содержание и методы оценки эффективности финансового менеджмента в управлении предприятием

Финансовый менеджмент — это наука о критериях принятия важнейших финансовых решений». Объектом управления в финансовом менеджменте является совокупность условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношении, между хозяйствующими субъектами и их подразделениями в хозяйственном процессе.

Финансовый менеджер постоянно сталкивается с проблемой выбора источников финансирования. Под внутренними и внешними источниками финансирования в финансовом менеджменте понимают соответственно собственные и привлеченные (заемные) средства. Известны различные классификации источников средств. Одна из возможных и наиболее общих группировок представлена на следующем рисунке 3.

Рисунок 3 — Источники финансовых средств предприятия [23, с. 74].

Финансовый менеджмент как управленческий комплекс связан с управлением разными финансовыми активами, каждый из которых требует использования соответствующих приемов управления и учета специфики соответствующего звена финансового рынка. Поэтому финансовый менеджмент можно рассматривать как сложный управленческий комплекс, который включает в себя:

) риск-менеджмент;

) менеджмент кредитных операций;

) менеджмент операций с ценными бумагами;

) менеджмент валютных операций;

) менеджмент операций с драгоценными металлами и драгоценными камнями;

) менеджмент операций с недвижимостью. [18, с. 22].

Основной целью финансового менеджмента является оценка потенциальных финансовых возможностей предприятия на предстоящие периоды и обеспечение максимизации благосостояния собственников предприятия с помощью рациональной финансовой политики.

Соответственно сущности финансового менеджмента можно выделить ряд задач, решаемые с его помощью:

обеспечение формирования объемов финансовых ресурсов, т.е. определение величины ресурсов в соответствии с анализом потребности в них;

обеспечение наиболее эффективного использования финансовых ресурсов;

оптимизация денежного оборота (увеличение скорости денежного оборота);

обеспечение максимизации прибыли;

обеспечение минимизации уровня финансового риска;

обеспечение постоянного финансового равновесия предприятия. [2, с. 81].

Далее ниже представлены функции финансового менеджмента.

Осуществляя свою главную цель, финансовый менеджмент выполняет определенные функции.

Любая управленческая деятельность предполагает выполнение стандартных управленческих функций (функции управляющей системы).

В этой связи финансовый менеджмент можно представить следующим образом на рисунке 4.

Рисунок 4 — Взаимодействие управленческих функций в системе управления

Соответственно можно выделить следующие функции финансового менеджмента как системы управления:

) финансовое планирование (бюджетирование);

) финансовая организация;

) мотивация на достижение намеченных финансовых показателей;

) финансовый контроль (контроллинг или управленческий учет).

Для целей оценки эффективности финансового менеджмента в управления деятельностью предприятием наука и практика выработали специальные методы, называемые финансовыми показателями. Финансовые показатели — это микромодели финансовых и экономических явлений. Отражая динамику и противоречия происходящих процессов, они подвержены изменениям и колебаниям и могут приближаться или отдаляться от своего главного предназначения — измерения и оценки сущности финансового состояния.

Поэтому анализ финансовой устойчивости начинается с показателей, отражающих сущность устойчивости финансового состояния.

В процессе анализа источников формирования активов устанавливается фактический размер собственного и привлеченного (заемного) капитала, выявляются причины, вызвавшие их изменения за отчетный период, дается им соответствующая оценка. Главное внимание при этом уделяется собственному капиталу, поскольку запас источников собственных средств — это запас финансовой устойчивости. [14, с. 39].

Важно установить не только фактический размер собственного капитала, но и определить удельный вес его в общей сумме капитала. Этот показатель в специальной литературе носит различные названия (коэффициент собственности, коэффициент независимости, коэффициент автономии), но суть его одна: по нему судят, насколько предприятие независимо от заемных средств и способно маневрировать собственными средствами.

Финансовое состояние предприятия, его устойчивость во многом зависит от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и, в первую очередь, от соотношения основного и оборотного капитала.

В зависимости от источников формирования общую сумму оборотных средств принято делить на две части:

а) переменную, которая создана за счет краткосрочных обязательств предприятия;

б) постоянный минимум текущих активов (запасов и затрат), который образуется за счет собственного капитала. [8, с. 17].

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Рассчитывается также структура распределения собственного капитала, а именно доля собственного оборотного капитала и доля собственного основного капитала в общей его сумме.

Если в результате анализа предприятие признается неустойчивым, то при внутреннем анализе осуществляется углубленное изучение причин изменения запасов, оборачиваемости текущих активов, наличия собственного оборотного капитала, а также резервов сокращения долгосрочных и текущих материальных активов, ускорения оборачиваемости средств, увеличения собственного оборотного капитала.

При этом особо следует остановиться на эффективности использования оборотных средств, так как рациональное использование оборотных средств влияет на основные показатели хозяйственной деятельности предприятия: на рост объёма производства, снижение себестоимости продукции, повышение рентабельности предприятия.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Ликвидность предприятия — это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает взыскание платежных средств только за счет внутренних источников (реализация активов).

Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности. [9, с. 204].

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности также используют относительные показатели (коэффициенты ликвидности).

Коэффициенты ликвидности (коэффициент абсолютной ликвидности, коэффициент текущей ликвидности, коэффициент быстрой ликвидности) — показатели относительные и на протяжении некоторого времени не изменяются, если пропорционально возрастают числитель и знаменатель дроби. Само же финансовое положение за это время может существенно измениться, например, уменьшится чистый доход, уровень рентабельности, коэффициент оборачиваемости и др.

Эти показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности — для поставщиков сырья и материалов, коэффициент быстрой ликвидности — для банков, коэффициент текущей ликвидности — для инвесторов.

В качестве конкретных цифровых показателей деловой активности предприятия принято рассматривать различные финансовые коэффициенты оборачиваемости оборотных средств, позволяющие определить, насколько эффективно предприятие использует свои ресурсы.

Функционирование предприятия зависит от его способности приносить необходимый доход. При этом следует иметь в виду, что руководство предприятия имеет значительную свободу в регулировании величины финансовых результатов. Так, исходя из принятой финансовой стратегии, предприятие имеет возможность увеличивать или уменьшать величину балансовой прибыли за счет выбора того или иного способа оценки имущества, порядка его списания, установления срока использования и так далее. [28, с. 129].

Инвесторы капитала (акционеры) вкладывают в предприятие свои средства с целью получения прибыли от этих инвестиций, поэтому, с точки зрения акционеров, наилучшей оценкой результатов хозяйственной деятельности является наличие прибыли на вложенный капитал.

Иными словами, прибыль предприятия, полученная с каждых средств, вложенных в активы, зависит от скорости оборачиваемости средств и от того, какова доля чистого дохода (прибыли) в выручке от реализации. В общем случае, оборачиваемость активов зависит от объема реализации и средней величины активов. Таким образом, анализ всех рассмотренных выше показателей позволяет выявить, насколько эффективно предприятие использует свои средства. Умение правильно их исчислять, анализировать и определять влияние различных факторов на изменение их уровня позволит полнее выявить резервы повышения эффективности производства, разработать рекомендации по устранению выявленных недостатков и укреплению его финансового положения.

2. Финансовый анализ системы финансового менеджмента на примере ОАО «МАГНИТ», .1 Организационно — экономическая характеристика

Сеть магазинов «Магнит» — ведущая розничная сеть по торговле продуктами питания в России.

Розничная сеть «Магнит» работает для повышения благосостояния своих клиентов, предлагая им качественные товары повседневного спроса по доступным ценам. Компания ориентирована на покупателей с различным уровнем доходов и поэтому ведет свою деятельность в четырех форматах: магазин «у дома», гипермаркет, магазин «Магнит Семейный» и магазин косметики.

«Магнит» является лидером по количеству продовольственных магазинов и территории их размещения. На 30 сентября 2015 года сеть компании включала 11 388 магазинов, из них: 9 246 магазинов в формате «магазин у дома», 208 гипермаркетов, 127 магазинов «Магнит Семейный» и 1 807 магазинов «Магнит Косметик».

Магазины розничной сети «Магнит» расположены в 2 297 населенных пунктах Российской Федерации. Зона покрытия магазинов занимает огромную территорию, которая растянулась с запада на восток от Пскова до Нижневартовска, а с севера на юг от Архангельска до Владикавказа. Большинство магазинов расположено в Южном, Северо-Кавказском, Центральном и Приволжском Федеральных округах. Также магазины «Магнит» находятся в Северо-Западном, Уральском и Сибирском округах. Магазины розничной сети «Магнит» открываются как в крупных городах, так и в небольших населенных пунктах. Около двух третей магазинов компании работает в городах с населением менее 500 000 человек.

Эффективный процесс доставки товаров в магазины возможен благодаря мощной логистической системе. Для более качественного хранения продуктов и оптимизации поставки их в магазины, в компании создана дистрибьюторская сеть, включающая 29 распределительных центров. Своевременную доставку продуктов во все магазины розничной сети позволяет осуществить собственный автопарк, который насчитывает 5 908 автомобилей.

Сеть «Магнит» является ведущей розничной компанией по объему продаж в России. Выручка компании за 2014 год составила 763 527,25 миллионов рублей.

Кроме того, розничная сеть «Магнит» является одним из крупнейших частных работодателей в России. На сегодняшний день общая численность сотрудников компании составляет более 260 000 человек. Компании неоднократно присуждалось звание «Привлекательный работодатель года».

Рассмотрим количество магазинов в ОАО «Магнит» в таблице 1.

Таблица 1 — Количество магазинов в ОАО «Магнит»

|

Магазины |

За 2012 г |

За 2013 г |

За 2014 г |

1 полугодие 2015 г |

На 30.10.2015 |

|

Магазины «у дома» |

6046 |

7200 |

8344 |

8890 |

9246 |

|

Гипермаркеты |

126 |

161 |

190 |

201 |

208 |

|

Магазин «Магнит Семейный» |

34 |

46 |

97 |

110 |

127 |

|

Магазин косметики |

692 |

686 |

1080 |

1527 |

1807 |

|

Всего |

6898 |

8093 |

9711 |

10728 |

11388 |

В данной таблице наглядно видно, как быстро расширяется сеть ОАО «Магнит». В следующей таблице 2, отображены конкуренты ОАО «Магнит» на начало 2014 года.

Таблица 2 — Конкуренты ОАО «Магнит» на начало 2014 года

|

Количество магазинов |

Торговая площадь, тыс. кВ. м. |

Выручка, млрд. руб. |

Капитализация, млрд. долл. |

Рыночная доля, % |

|

|

Магнит |

8093 |

30011 |

579,7 |

21,5 |

6 |

|

Х5 |

4544 |

2223 |

532,7 |

3,3 |

5 |

|

Дикси |

1799 |

617 |

180,5 |

0,8 |

2 |

|

Окей |

94 |

489 |

139,5 |

1,2 |

1 |

|

Лента |

87 |

508 |

144,3 |

2,9 |

1 |

|

Ашан |

79 |

740 |

300 |

— |

2 |

|

Метро |

72 |

564 |

183,2 |

— |

2 |

В данной таблице наглядно видно, что особенным конкурентом ОАО «Магнит», является магазин Х5.Retail Group — ведущая продовольственная розничная компания в России. Компания управляет магазинами нескольких форматов: «магазинами у дома» под брендом «Пятерочка», супермаркетами под брендом «Перекресток», гипермаркетами под брендом «Карусель», а также магазинами под брендом «Перекресток Экспресс».

2.2 Анализ ликвидности и финансовой устойчивости

Признаки кризиса в деятельности предприятия обнаруживаются, прежде всего, в показателях ликвидности и финансовой устойчивости. Поэтому финансовый анализ начинается с анализа именно этих показателей.

Одним из основных критериев финансового положения предприятия является оценка его платежеспособности, под которой принято понимать способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является то предприятие, у которого активы больше, чем внешние обязательства.

Для оценки ликвидности предприятия привлекаются данные бухгалтерского баланса. Информация, отраженная во втором разделе баланса, характеризует величину текущих активов в начале и в конце отчетного периода. Сведения о краткосрочных обязательствах предприятия содержатся в четвертом разделе баланса.

Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легко реализуемые, так и трудно реализуемые для погашения внешней задолженности.

В то же время в составе краткосрочных пассивов могут быть выделены обязательства различных степеней срочности.

Поэтому, одним из способов оценки ликвидности является сопоставление определенных элементов активов и пассивов между собой. С этой целью обязательства предприятия группируются по степени их срочности, а его активы — по степени ликвидности, то есть реализуемости.

Так, наиболее срочные обязательства предприятия, срок оплаты которых наступает в текущем месяце, сопоставляются с величиной активов, обладающих максимальной ликвидностью, то есть денежные средства, легко реализуемые ценные бумаги. При этом часть срочных обязательств, остающихся не покрытыми, должны уравновешиваться менее ликвидными активами — дебиторской задолженностью предприятия с устойчивым финансовым положением, легко реализуемыми запасами товарно-материальных ценностей и другое.

Рассмотрим состав и структуру активов ОАО «Магнит» за 2012-2014 год в таблице 3.

Таблица 3 — Состав и структуру активов ОАО «Магнит» за 2012-2014 год.

|

Элементы (виды) активов баланса |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Изменения |

||||

|

Абсолютное значение, тыс. р. |

Удельный вес во всех активах, % |

Абсолютное значение, тыс. р. |

Удельный вес во всех активах, % |

Абсолютное значение, тыс. р. |

Удельный вес во всех активах, % |

Абсолютное значение, тыс. р. |

Структурное, % |

|

|

Внеоборотные активы, всего |

57759347 |

84,41557215 |

49699621 |

60,819 |

56725989 |

61,171 |

7026368 |

114,137 |

|

Нематериальные активы |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Основные средства |

861185 |

1,490988117 |

828620 |

1,667 |

831223 |

1,465 |

2603 |

100,314 |

|

Долгосрочные финансовые вложения |

56880680 |

98,47874492 |

48861255 |

98,313 |

55893042 |

98,531 |

7031787 |

114,391 |

|

Оборотные активы, всего |

10663274 |

15,5844278 |

32017454 |

39,180 |

36005988 |

38,828 |

3988534 |

112,457 |

|

Запасы |

6702 |

53 |

0,000165 |

54 |

0,000149 |

1 |

101,886 |

|

|

Дебиторская задолженность |

5556680 |

52,1104494 |

179653 |

0,561 |

17308335 |

48,070 |

17128682 |

9634,314 |

|

Краткосрочные финансовые вложения |

5099503 |

47,8230513 |

31837369 |

60070507,55 |

18697269 |

34624572,22 |

-13140100 |

58,727 |

|

Денежные средства |

221 |

0,00207253 |

205 |

0,114 |

274 |

0,00158 |

69 |

133,658 |

|

Прочие оборотные активы |

1 |

0 |

1 |

0 |

42 |

0,000224 |

41 |

4200 |

|

Всего величина активов (имущества) |

68422621 |

100 |

81717075 |

100 |

92731977 |

100 |

11014902 |

113,479 |

За анализируемый период 2014 год, общая величина активов предприятия увеличилась на 11014902 тыс. руб., или на 13%.

В том числе за счёт увеличения объёма оборотных активов на 3988534 тыс. руб., или на 12%, и увеличения внеоборотных активов на 7026368 тыс. руб., или на 14%.

Увеличение стоимости активов за отчетный период свидетельствует о повышении организацией хозяйственного оборота, что улучшает её платежеспособность.

Это может иметь как положительные, так и отрицательные последствия для предприятия. С одной стороны, преобладания в структуре имущества более ликвидных оборотных активов положительно скажется на текущей платежеспособности предприятия, но, с другой стороны, мобильные активы в наибольшей степени подвержены инфляционным процессам и потерям вследствиее естественной убыли.

Также за анализируемый период в составе внеоборотных активов организации произошли следующие изменения:

Значительно увеличились прочие оборотные активы, с 1 до 42 тыс. руб., что положительно сказывается на платежеспособности предприятия.

Нематериальные активы на предприятии отсутствуют.

Также увеличилась величина долгосрочных финансовых вложений на 14%. К положительным тенденциям изменения мобильной части активов можно отнести резкое увеличение дебиторской задолженности она возросла на 9634% или на 17128682 тыс. руб., по сравнению с долей денежных средств, что свидетельствует о преимущественно денежном характере расчётов и возможном появлении в будущем проблем, связанных с оплатой услуг предприятия.

Рассмотрим структурно — динамический анализ пассивов ОАО «Магнит» за 2012-2014 год в таблице 4.

Таблица 4 — структурно — динамический анализ ОАО «Магнит» за 2012-2014 год

|

Элементы (виды) пассивов баланса |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Изменения |

||||

|

Абсолютное значение, тыс. р. |

Удельный вес во всех активах, % |

Абсолютное значение, тыс. р. |

Удельный вес во всех активах, % |

Абсолютное значение, тыс. р. |

Удельный вес во всех активах, % |

Абсолютное значение, тыс. р. |

Структурное, % |

|

|

Капиталы и резервы |

||||||||

|

УК |

946 |

0,00199672 |

946 |

0,0019 |

946 |

0,0016 |

0 |

100,00 |

|

Добавочный капитал |

41988451 |

88,62491919 |

41988451 |

82,52 |

41988451 |

72,69 |

0 |

100,00 |

|

Резервный капитал |

142 |

0,000299719 |

142 |

0,0003 |

142 |

0,0002 |

0 |

100,00 |

|

Нераспр. прибыль |

5388164 |

11,37278437 |

8893021 |

17,47 |

15767449 |

27,29 |

6874428 |

177,30 |

|

Итого капитала и резервов |

47377703 |

69,24274795 |

50882560 |

62,27 |

57756988 |

62,28 |

6874428 |

113,51 |

|

Долгосрочные обязательства |

||||||||

|

Заемные средства |

15326450 |

99,9309189 |

20476800 |

99,95 |

15000000 |

99,93 |

-5476800 |

73,25 |

|

Отложенные нал. обяз-ва |

10595 |

0,069081104 |

10018 |

0,05 |

9862 |

0,07 |

-156 |

98,44 |

|

Итого долгоср. обяз-в |

15337045 |

22,41516735 |

20486818 |

25,07 |

15009862 |

16,19 |

-5476956 |

73,27 |

|

Краткосрочные обязательства |

||||||||

|

Заемные средства |

5645730 |

98,91127571 |

10209100 |

98,66 |

5000000 |

25,04 |

-5209100 |

48,98 |

|

КЗ |

45689 |

0,800455792 |

126206 |

1,22 |

14964661 |

74,95 |

14838455 |

11857,33 |

|

Оценочные обяз-ва |

16454 |

0,288268502 |

10379 |

0,10 |

486 |

0,00 |

-9893 |

4,68 |

|

Прочие обязательства |

0 |

0 |

2012 |

0,02 |

0 |

0,00 |

-2012 |

0,00 |

|

Итого краткоср. обяз-ва |

5707873 |

8,342084703 |

10347697 |

12,66 |

19965127 |

21,53 |

9617430 |

192,94 |

|

Итого пассивов |

68422621 |

100 |

81717075 |

100,00 |

92731977 |

100,00 |

11014902 |

113,48 |

Общая величина пассивов ОАО «Магнит» увеличилась в изучаемом периоде и к концу 2014 года составила 92731977 тыс. руб.

Наибольшую долю в структуре пассивов занимают капитал и резервы, причем в 2013 году их доля снизилась с 69,24 до 62,27%. Это свидетельствует о понижении независимости предприятия и увеличении его внешних источников финансирования. При этом за три года общая абсолютная величина собственных источников выросла за счет повышения нераспределенной прибыли, которая занимает вторую максимальную долю в их структуре. Повышение нераспределенной прибыли можно оценить отрицательно, к 2014 году нераспределенная прибыль увеличилась на 6874428 тыс. руб., и составила 15767449 тыс. руб., или же 27,29%. Наибольшую долю занимает добавочный капитал, который не меняется на протяжении рассматриваемого периода. На 2014 год он составляет 41988451 тыс. руб., или же 72,69%. Капиталы и резервы на 2014 год составили 57756988 тыс. руб., или же 62,28%.

Долгосрочные обязательства в течение анализируемого периода снизились почти в половину. К 2014 году долгосрочные обязательства составили 15009862 тыс. руб. или же 16,19%. Практически всю долю занимают заемные средства. В 2014 они снизились на 5476800 тыс. руб., и составили 15000000 тыс. руб., или же 99,93%. Данное изменение оценивается не очень благоприятно, т.к. долгосрочные займы являются надежным источником и свидетельствует о повышении доверия кредиторов к предприятию.

Краткосрочные обязательства составляют 19965127 тыс. руб., или же 21,53% пассив баланса к концу анализируемого периода. Их доля увеличилась к 2013 году, а затем снова упала в половину. Наибольшую долю в составе краткосрочных обязательств занимает кредиторская задолженность перед поставщиками и подрядчиками. Рост данного показателя, как правило, оценивается отрицательно, т.к. он связан с повышением уровня риска. Следовательно, к 2014 году уровень риска на предприятии сильно возрос, так как кредиторская задолженность увеличилась на 73,73%. И составила 14964661 тыс. руб., или же 74,95%. В то время как на 2013 год данный показатель составлял 126206 тыс. руб., или же 1,22%.

В целом можно сделать вывод, что пассивы организации диверсифицированы и рационально распределены. Структура баланса анализируемой компании существенно изменилась в течение 2012-2014 гг. Это связано с расширением в 2014 г. деятельности предприятия, большими вложениями в развитие технологий и инфраструктуры.

В практике аналитической работы используют систему показателей ликвидности, рассмотренных в первой главе. Данные показатели позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода. Рассчитаем показатели ликвидности для ОАО «Магнит». Рассчитанные показатели ликвидности отобразим в таблице 5.

Таблица 5 — Показатели ликвидности ОАО «Магнит» за период с 2012 по 2014 г

|

Показатели |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Относительное изменение, % |

|

Коэффициент абсолютной ликвидности |

0,07453272 |

3,076 |

0,936 |

30,429 |

|

Коэффициент быстрой ликвидности |

0,15574387 |

3,09433 |

1,80343 |

58,281 |

|

Коэффициент текущей ликвидности |

0,15584428 |

3,09416 |

1,80344 |

58,285 |

|

Коэффициент маневренности |

0,10459353 |

0,097 |

0,375 |

386,597 |

На основе таблицы 5, можно увидеть, что по данным ОАО «Магнит» коэффициент абсолютной ликвидности уменьшился на 70% и составил на 2014 год — 0,936. Таким образом, погасить свои обязательства в срочном порядке предприятие может. Даже учитывая малую вероятность того, что все кредиторы предприятия одновременно предъявят ему свои долговые требования, и, принимая во внимание тот факт, что теоретически достаточным значением для коэффициента абсолютной ликвидности является значение 0,2. В связи с этим, учитывая допустимость сложившихся на предприятии условий, можно считать его ликвидным по составлению на 2014 год.

Коэффициент быстрой ликвидности характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию. Показатель быстрой ликвидности представляет собой большой интерес для кредиторов ОАО «Магнит». Нормативное значение данного показателя больше или равно 0,7. Значение показателя у предприятия на 2014 год соответствует указанному теоретическому значению — 1,8, и за рассматриваемый период показатель уменьшился на 32%.

Коэффициент текущей ликвидности позволяет установить, в какой степени кратности текущие активы покрывают краткосрочные обязательства.

В общем случае нормативными считаются значения этого показателя, находящиеся в пределах от 2 — 3. Как видно, данный коэффициент на 2014 год ниже рекомендуемых значений, показатель уменьшился так же на 32% и составил 1,8.

Коэффициент маневренности к концу 2014 года увеличился и составил 0,375. Это говорит о достаточности собственных средств предприятия находящихся в мобильной форме. Имеется в виду увеличение текущих активов при уменьшении текущих обязательств.

Далее проведем группировку активов по уровню их ликвидности и обязательств по срочности оплаты в таблице 6.

Таблица 6 — Группировка активов по уровню их ликвидности и обязательств по срочности оплаты

|

Группа активов |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Группа пассивов |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

|

Наиболее ликвидные активы (А1) |

5099724 |

31837574 |

18697543 |

Наиболее срочные пассивы (П1) |

45689 |

126206 |

14964661 |

|

Быстрореализуемые активы (А2) |

5556680 |

179653 |

17308335 |

Краткосрочные пассивы (П2) |

5645730 |

10209100 |

5000000 |

|

Медленно реализуемые активы (А3) |

5563550 |

54 |

96 |

Долгосрочные пассивы (П3) |

15326450 |

20476800 |

15000000 |

|

Труднореализуемые активы (А4) |

57759347 |

49699621 |

56725989 |

Постоянные пассивы (П4) |

47377703 |

50882560 |

57756988 |

Результаты расчетов по данным баланса ОАО «Магнит» показывают, что в организации сопоставление итогов групп по активу и пассиву на начало и на конец года имеет следующий вид:

А1≥П1;

А2< П2;

А3< П3;

А4< П4.

Исходя из этого, можно охарактеризовать баланс предприятия как не совсем ликвидный, т.к. выполняется всего лишь 2 неравенства А1≥П1, А4< П4. Это говорит о том, что наиболее ликвидных оборотных средств предприятия — недостаточно, чтобы покрыть сумму кредиторской задолженности.

2.3 Анализ деловой активности и платежеспособности

Результаты анализа ликвидности ОАО «Магнит», проведенный в пункте 2.2, указывают на необходимость проведения расчётов коэффициент восстановления платежеспособности, который анализируют при неудовлетворительной структуре баланса для проверки реальной возможности у предприятия восстановить свою платежеспособность.

Значение коэффициента восстановления платежеспособности больше 1 означает наличие у предприятия реальной возможности восстановить платежеспособность в течение шести месяцев.

Для ОАО «Магнит» по данным на 31.12.2014 года коэффициент восстановления платежеспособности равен:

Квп = (1,80 + 6/12 * (1,80-3,09)) / 2 = 0,5775

Таким образом, ОАО «Магнит» в течение 6 месяцев не сможет восстановить платежеспособность при сохранении текущих тенденций финансовой деятельности. Для улучшения финансовых показателей предприятия требуются решительные меры со стороны руководства предприятия по увеличению оборотного капитала, снижению кредиторской задолженности и активизации работы по снижению внеплановых издержек.

При этом необходимо детально разобраться в причинах задержек потребителями оплаты продукции и услуг и так далее. Эти причины могут быть внешними, не зависящими от анализируемого предприятия, а могут быть и внутренними.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Как уже было выяснено ранее, отдельные виды активов предприятия имеют различную скорость оборота.

Исходная информация для расчетов показателей оборачиваемости по ОАО «Магнит» за 2012-2014 г. представлена в таблице 7.

Таблица 7 — Исходная информация для расчетов показателей оборачиваемости по ОАО «Магнит» за 2012-2014 г

|

Показатели |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Относительное изменение, % |

|

Доход от реализации продукции без НДС |

248741 |

256450 |

274127 |

106,89 |

|

Полная себестоимость по предприятию |

60489 |

58648 |

57840 |

98,62 |

|

Доход от обычной деятельности до налогообложения |

7980376 |

13585509 |

37842400 |

278,54 |

|

Доход от обычной деятельности после налогообложения |

7737404 |

13073967 |

37098811 |

283,76 |

|

Средняя стоимость совокупных активов |

64088167 |

75069848 |

87224526 |

116,19 |

|

Средняя стоимость текущих активов |

8465543 |

21340364 |

34011721 |

159,377 |

Как видно из таблицы 7, показатели доходов на предприятии за 2014 год повысились по сравнению с 2013 годом, что положительно характеризует эффективность деятельности предприятия, но снизилась полная себестоимость по предприятию на 1,38%

Средняя совокупность совокупных и текущих активов предприятия увеличилась, что положительно характеризует динамику имущественного состояния предприятия.

Таблица 8 — Динамика показателей оборачиваемости текущих активов ОАО «Магнит» за 2012-2014 г.

|

Наименование показателей |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Относительное изменение, % |

|

Выручка от реализации без НДС |

248741 |

256450 |

274127 |

106,89 |

|

Полная себестоимость |

60489 |

58648 |

98,62 |

|

|

Средняя величина текущих активов |

8465543 |

21340364 |

34011721 |

159,377 |

|

Средняя величина совокупных активов |

64088166,5 |

75069848 |

87224526 |

116,19 |

|

Коэффициент оборачиваемости текущих активов |

0,02938276 |

0,012 |

0,008 |

67,069 |

|

Коэффициент оборачиваемости совокупных активов |

0,00388123 |

0,003 |

0,003 |

91,997 |

|

Продолжительность оборота текущих активов, дни |

12422,2512 |

29957,227 |

44666,229 |

149,100 |

|

Продолжительность оборота совокупных активов, дни |

94042,3202 |

105381,732 |

114548,473 |

108,698 |

Как видно из таблицы 8, продолжительность оборота текущих активов увеличилась на 49%, то есть средства, вложенные в анализируемом периоде в текущие активы, проходят полный цикл и снова принимают денежную форму на 49% больше, чем в предыдущем периоде.

Таким образом, проведенный анализ ликвидности, платежеспособности и деловой активности свидетельствуют о крайне низких показателях, что требует проведения более точного анализа показателей финансовой устойчивости.

2.4 Оценка эффективности управления финансами на ОАО «Магнит»

При оценке уровня управления финансами на предприятии, производится оценка структуры источников средств.

Оценка структуры источников средств производится как внутренними, так и внешними пользователями бухгалтерской информации.

Внешние пользователи — это банки, инвесторы, кредиторы. Они оценивают изменение доли собственных средств предприятия в общей сумме источников средств с точки зрения финансового риска. При заключении сделок риск нарастает с уменьшением доли собственных средств.

Внутренний анализ структуры источника имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора служат условия привлечения заемных средств, их цена, степень риска, возможные направления использования и так далее. В общем случае вне зависимости от организационно-правовых форм собственности источниками формирования имуществ любого предприятия служат собственные и заемные средства.

Информация о величине собственных источников представлена в пассиве баланса. Пассивы отражают источники средств общества и состоят из собственного капитала и обязательств. Собственный капитал — это активы общества, после вычета из них обязательств и состоят из уставного капитала — стоимостное выражение совокупного вклада учредителей, собственников, в имущество предприятия при его создании.

Размер уставного капитала определяется учредительными документами и может быть изменен только по решению учредителей и внесению соответствующих изменений в учредительные документы. [33, с. 87].

К числу основных показателей финансовой устойчивости предприятия относятся: коэффициент независимости; коэффициент финансовой устойчивости; коэффициент финансирования.

Определим значения всех коэффициентов для ОАО «Магнит» по состоянию на начало и на конец отчетного периода — 2014 года. Рассчитанные коэффициенты отобразим в таблице 9.

Таблица 9 — Коэффициенты финансовой устойчивости ОАО «Магнит» за 2012-2014 г

|

Показатели |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Относительное изменение, % |

|

Коэффициент независимости |

0,69242748 |

0,622667 |

0,622837 |

100,027 |

|

Коэффициент финансовой устойчивости |

0,9239208 |

0,873249 |

0,784594 |

89,847 |

|

Коэффициент финансирования |

2,98234671 |

1,650182 |

1,651379 |

100,072 |

По данным таблицы 9, можно сделать следующие выводы: коэффициент независимости характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия. Значение данного коэффициента по предприятию повысилось на конец года, на 0,027%. Коэффициент независимости составляет лишь 0,6% валюты баланса.

Коэффициент финансовой устойчивости на конец года уменьшается на 11,2%. Большая часть имущества предприятия на конец года формируется за счет заемных источников. Уменьшение значения этих коэффициентов показывает, что риск предприятия максимальный; реализовав имущество, сформированного за счет собственных средств предприятие не погасит свои долговые обязательства.

Коэффициент финансирования на конец года коэффициент финансирования увеличивается на 0,072%. Значение данного показателя позволяет говорить о достаточно низкой финансовой устойчивости предприятия и большом риске для его кредиторов.

В целом результаты оценки финансовой устойчивости ОАО «Магнит» позволяют сделать вывод о том, что деятельность предприятия и в целом состояние его финансовой устойчивости можно охарактеризовать, как неудовлетворительное, потому что показатели финансовой устойчивости имеют тенденцию уменьшения или же незначительного повышения, на конец 2014 года.

Исследуем систему показателей эффективности деятельности предприятия. Наиболее интересными показателями являются рентабельность активов, рентабельность текущих активов, рентабельность инвестиций, рентабельность собственного капитала, рентабельность реализованной продукции.

Значение коэффициента рентабельность реализованной продукции показывает, какой доход имеет предприятие с каждого тенге реализованной продукции. Тенденция к его снижению может быть и «красным флажком» в оценке конкурентоспособности предприятия, поскольку позволяет предположить сокращение спроса на его продукцию.

Рассчитаем данные показатели для ОАО «Магнит» за период 2012-2014 года и результаты расчета отобразим в таблице 10.

Таблица 10 — Показатели эффективности деятельности ОАО «Магнит» за 2012-2014 г.

|

Показатель |

Назначение |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Относительное изменение, % |

|

Рентабельность активов |

Показывает, какой доход получает предприятие с каждого рубля, вложенного в активы |

11,30825433 |

15,999 |

40,006 |

250,055 |

|

Рентабельность текущих активов |

Показывает, какой доход имеет предприятие с каждого рубля, вложенного в текущие активы |

123,4466509 |

40,834 |

103,035 |

252,328 |

|

Рентабельность инвестиций |

Отражает эффективность использования средств, инвестированных в предприятие |

12,23747425 |

18,319 |

50,983 |

278,311 |

|

Рентабельность собственного капитала |

Указывает на величину дохода, получаемого с каждого рубля, вложенного в предприятие |

16,3313194 |

25,694 |

64,233 |

249,987 |

|

Рентабельность реализованной продукции |

Показывает, какой доход, имеет предприятие с каждого рубля реализации |

35,38163964 |

3,669 |

25,064 |

683,183 |

Данные таблицы 10 позволяют составить аналитическое заключение о финансовом состоянии предприятия. В целом, по ОАО «Магнит» наблюдается некоторое улучшение в использовании его имущества на конец 2014 года. С каждого рубля, вложенного в совокупные активы, предприятие в отчетном 2014 году получило прибыли на 40%. Эффективность использования текущих активов предприятия составила 250%.

В отчетном 2014 году рентабельность собственного капитала составила 64%. Интерес для анализа представляет также показатель рентабельности реализованной продукции. На каждый рубль реализованной продукции предприятие в отчетном году получило 25% прибыли. Анализируемое предприятие для получения чистого дохода в размере 37098811 тысяч рублей при величине выручки от реализации 331967 тысяч рублей, предприятие задействовало в отчетном году текущие активы в размере 36005988 тысяч рублей.

В заключение приведенного анализа финансового состояния составляется итоговая таблица 11, основных соотношений экономических показателей, характеризующих финансовое положение ОАО «Магнит» за период 2012-2014 года.

Таблица 11 — Сводная оценка финансового состояния ОАО «Магнит», 2012-2014 года

|

Показатели |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

Относительное изменение, % |

|

1. Распределение активов (в% к валюте баланса — нетто): |

||||

|

1.1 Краткосрочные активы |

15,5844278 |

39,180 |

38,828 |

99,101 |

|

1.2 Долгосрочные активы |

84,4155722 |

60,819 |

61,171 |

100,578 |

|

2. Распределение источников средств, % [Электронный ресурс]//URL: https://management.econlib.ru/kursovaya/metodyi-finansovogo-analiza-deyatelnosti-korporatsiy/ |

||||

|

2.1 Заемные |

30,757252 |

37,733 |

37,716 |

99,954 |

|

2.2 Собственные |

69,242748 |

62,266 |

62,283 |

100,027 |

|

3. Ликвидность и платежеспособность |

||||

|

3.1 Отношение текущих активов к краткосрочным обязательствам |

1,86816946 |

3,094 |

1,803 |

58,274 |

|

3.2 Отношение ликвидных активов к краткосрочным обязательствам |

0,89345436 |

3,076 |

0,936 |

30,429 |

|

4. Оборачиваемость, дн. |

||||

|

4. 1 Совокупность активов |

0,00482507 |

0,003 |

0,003 |

91,997 |

|

4.2 Текущих активов |

0,03652808 |

0,012 |

0,008 |

66,666 |

|

5. Рентабельность, % |

||||

|

5.1 Реализованной продукции |

35,3816396 |

3,669 |

25,064 |

683,128 |

|

5.2 Собственного капитала |

16,3313194 |

25,694 |

64,233 |

249,992 |

|

5.3 Текущих активов |

123,446651 |

40,834 |

103,035 |

252,326 |

|

5.4 Совокупных активов |

11,3082543 |

15,999 |

40,006 |

250,053 |

По данным таблицы 11 можно сделать следующие выводы. В структуре источников имущества предприятия собственный капитал в конце года составлял лишь 62%. А доля заемных средств составила 37%.

Ликвидность ОАО «Магнит» характеризуется следующими соотношениями: величина коэффициента покрытия уменьшается к концу года на 32%.

Коэффициент срочности очень низкий как в начале, так и в конце года, показатель уменьшился на 70%, что характерно для современного положения предприятий, не имеющих практически денежных средств из-за неплатежей. Коэффициенты ликвидности оказались ниже рекомендуемых значений.

Деловая активность предприятия, т.е. оборачиваемость активов на предприятии характеризуется снижением в сравнении с предыдущим годом: — на 8% сократился период оборота текущих активов, на 34% — совокупных активов. При этом предприятие испытывает дефицит собственных оборотных средств. Рост отдельных коэффициентов, характеризующих деловую активность отражает скорость оборота средств.

Динамика показателей эффективности деятельности предприятия характеризуется следующим. В отчетном году из-за наличия прибыли (дохода) рентабельность реализованной продукции составила 25%, собственного капитала — 64%, текущих активов -103%, а совокупных активов — 40%.

Причина снижения рассмотренных выше коэффициентов кроется в увеличении сырья, используемого в производственных процессах предприятия, уменьшении стоимости основных средств в результате списания в связи с амортизацией, а также, немаловажно, в финансовой нестабильности в стране из — за введенных санкций на импорт.

В результате неоднозначности результатов финансового анализа устойчивости, деловой активности и эффективности деятельности предприятия можно с уверенностью говорить о недостатках в организации финансового менеджмента в ОАО «Магнит», что требует разработки методов совершенствования всей системы финансового менеджмента на предприятии.

.1 Анализ и прогнозирование финансового состояния предприятия

Главной целью компании является максимизация прибыли на основе обеспечения конкурентоспособности и эффективности деятельности. Для достижения главной цели перед ОАО «Магнит» ставятся следующие задачи, решение которых позволит прийти к желаемому результату:

) Обеспечение устойчивого роста экономических показателей деятельности компании;

) Расширение спектра оказываемых услуг клиентам компании по основным и прочим видам деятельности;

) Формирование системы корпоративного управления за счет безусловного соблюдения прав акционеров, обеспечение максимальной прозрачности и информационной открытости деятельности компании, организация действенной системы контроля и оценки качества управления компанией;

) Поддержание положительного имиджа, формирование конструктивных взаимоотношений и получение поддержки со стороны инвесторов;

) Обеспечения надежности поставок, роста эффективности деятельности, использование технического потенциала.

Анализ имущественного состояния предприятия показал, что в рассматриваемой компании дебиторская задолженность сильно превышает кредиторскую задолженность. Дебиторская задолженность может возникнуть как в случае отгрузки готовой продукции покупателям (оказания услуг) заказчику без предоплаты, так и при нарушении сроков поставки по авансам, оплаченным поставщикам. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшения прибыли. Поэтому предприятию надо сократить сроки погашения причитающихся ему платежей.

Ускорить платежи можно путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов.

Исходя из анализа и оценки риска утраты ликвидности компании, можно сделать выводы, что относительно основной балансовой пропорции компания «Магнит» не является абсолютно ликвидной, так как в компании долгосрочные пассивы превышают величину медленно реализуемых активов и труднореализуемые активы больше устойчивых пассивов, это говорит о том, что наиболее ликвидных оборотных средств предприятия — недостаточно, чтобы покрыть сумму кредиторской задолженности.

Но относительно коэффициентного анализа ликвидности, компания полностью абсолютна ликвидная по всем коэффициентам, а значит компания способна погашать текущие обязательства за счёт оборотных активов. Таким образом, погасить свои обязательства в срочном порядке предприятие может. Даже учитывая малую вероятность того, что все кредиторы предприятия одновременно предъявят ему свои долговые требования

Анализ и оценка финансовой устойчивости показал, что компания обладает абсолютной финансовой устойчивостью. А это значит, что компания независима от кредиторов и запасы и затраты полностью покрываются собственными ресурсами.

Исходя из анализа деловой активности, можно сделать выводы, что в ОАО «Магнит» высокие коэффициенты оборачиваемости и рентабельности, что свидетельствует о значительном уровне деловой активности.

Для улучшения эффективности деятельности следует:

снижать дебиторскую задолженность. Это приведет к ускорению оборачиваемости оборотных активов, снижению операционного и соответственно финансового цикла, вследствие чего будет расти рентабельность;

контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

следить за отношением дебиторской и кредиторской задолженности. Значительное преобладанием дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) средств;

обновлять основные фонды, приобретать новые технологии;

инвестировать в доходные проекты других хозяйствующих субъектов с целью получения выгодных процентов;

досрочно погасить кредиты банка и другие обязательства с целью уменьшения расходов по обслуживанию долга.

Далее спрогнозируем полученные результаты в ходе финансового анализа ОАО «Магнит». Данный прогноз проводился на 3 года при помощи программы Excel. Методом «ПРЕДСКАЗ».

Для начала спрогнозируем баланс предприятия в таблице 12.

Таблица 12 — Прогнозный баланс на 3 года

|

Элементы (виды) активов баланса |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

На 31.12.2015 |

На 31.12.2016 |

На 31.12.2017 |

|

Внеоборотные активы, всего |

57759347 |

49699621 |

56725989 |

53694961 |

57368864 |

56572813 |

|

Нематериальные активы |

0 |

0 |

0 |

0 |

0 |

0 |

|

Основные средства |

861185 |

828620 |

831223 |

810380,67 |

805168,56 |

789536,3 |

|

Долгосрочные финансовые вложения |

56880680 |

48861255 |

55893042 |

52890688 |

56577761 |

55805216 |

|

Оборотные активы, всего |

10663274 |

32017454 |

36005988 |

51571619 |

59419186 |

72412129 |

|

Запасы |

6702 |

53 |

54 |

-4378,3333 |

-5855,1111 |

-9302,2593 |

|

Дебиторская задолженность |

5556680 |

179653 |

17308335 |

19433211 |

31560624 |

37019679 |

|

Краткосрочные финансовые вложения |

5099503 |

31837369 |

18697269 |

32142480 |

27864150 |

35401514 |

|

Денежные средства |

221 |

205 |

274 |

286,33333 |

336,44444 |

361,37037 |

|

Прочие оборотные активы |

1 |

1 |

42 |

55,666667 |

87,555556 |

107,2963 |

|

Всего величина активов (имущества) |

68422621 |

81717075 |

92731977 |

105266580 |

116788049 |

128984941 |

По данной таблице 12 можно сделать следующий вывод.

Внеоборотные активы уменьшились, так же как и все его подпункты, т.е. основные средства и долгосрочные финансовые вложения.

Оборотные активы увеличились за счет всех статей кроме запасов, за прогнозный период они имели отрицательную тенденцию.

Всего величина активов за 3 года увеличилась на 37252964 тыс. руб.

Далее спрогнозируем показатели ликвидности на 3 года в таблице 13.

Таблица 13 — Прогнозные показатели ликвидности ОАО «Магнит» на 3 года

|

Показатели |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

На 31.12.2015 |

На 31.12.2016 |

На 31.12.2017 |

|

Коэффициент абсолютной ликвидности |

0,074 |

3,076 |

0,936 |

2,223 |

1,226 |

1,752 |

|

Коэффициент быстрой ликвидности |

0,155 |

3,094 |

1,803 |

3,332 |

2,981 |

3,883 |

|

Коэффициент текущей ликвидности |

0,155 |

3,094 |

1,803 |

3,332 |

2,981 |

3,883 |

|

Коэффициент маневренности |

0,104 |

0,097 |

0,375 |

0,462 |

0,677 |

0,807 |

В данной таблице можно сказать, что коэффициент абсолютной ликвидность по сравнению с 2014 годом за прогнозный период увеличился, так же как и коэффициент быстрой ликвидности и коэффициент маневренности.

Далее спрогнозируем коэффициенты финансовой устойчивости на 3 года в таблице 14.

Таблица 14 — Прогнозирование коэффициенты финансовой устойчивости ОАО «Магнит» на 3 года

|

Показатели |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

На 31.12.2015 |

На 31.12.2016 |

На 31.12.2017 |

|

Коэффициент независимости |

0,692 |

0,622 |

0,622 |

0,576 |

0,561 |

|

|

Коэффициент финансовой устойчивости |

0,923 |

0,873 |

0,784 |

0,721 |

0,641 |

0,572 |

|

Коэффициент финансирования |

2,982 |

1,650 |

1,651 |

0,763 |

0,468 |

-0,221 |

В таблице 14 наблюдается тенденция уменьшения всех показателей. В особенности снизился коэффициент финансирования, к 2017 году прогнозирование показало отрицательное значений, это не лучшим образом скажется на предприятии.

Далее спрогнозируем показатели рентабельности на 3 года в таблице 15.

Таблица 15 — Показатели эффективности деятельности ОАО «Магнит» на 3 года

|

Показатель |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

На 31.12.2015 |

На 31.12.2016 |

На 31.12.2017 |

|

Рентабельность активов |

11,308 |

15,999 |

40,006 |

51,135 |

70,849 |

84,841 |

|

Рентабельность текущих активов |

123,446 |

40,834 |

103,035 |

68,693 |

98,713 |

85,826 |

|

Рентабельность инвестиций |

12,237 |

18,319 |

50,983 |

65,925 |

92,682 |

111,562 |

|

Рентабельность собственного капитала |

16,331 |

25,694 |

64,233 |

83,321 |

115,376 |

138,787 |

|

Рентабельность реализованной продукции |

35,381 |

3,669 |

25,064 |

11,053 |

20,647 |

14,504 |

В таблице 15 видно, как произошло увеличение рентабельности активов, а так же рентабельности собственного капитала. Что касается рентабельности текущих активов и рентабельности реализованной продукции, то они снижаются так же как и в 2013 году происходило их снижение.

Банкротство является, как правило, следствием совместного действия внутренних и внешних факторов. В развитых странах с рыночной экономикой, устойчивой экономической и политической системой разорение субъектов хозяйствования на 1/3 связано с внешними факторами и на 2/3 с внутренними.

Рассмотрим один из основных подходов к прогнозированию финансового состояния с позиции возможного банкротства предприятия:

Таким образом, индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. В таблице 16 отображена модель Альтмана по предприятию ОАО «Магнит».

Таблица 16 — Модель Альтмана по предприятию ОАО «Магнит» за 2012-2014 год и прогнозирование на 3 года

|

Показатель |

Множитель |

На 31.12.2012 |

На 31.12.2013 |

На 31.12.2014 |

На 31.12.2015 |

На 31.12.2016 |

На 31.12.2017 |

|

К 1 |

1,2 |

0,155 |

0,391 |

0,388 |

0,544 |

0,594 |

0,715 |

|

К 2 |

1,4 |

0,078 |

0,108 |

0,170 |

0,210 |

0,265 |

0,310 |

|

К 3 |

3,3 |

0,116 |

0,166 |

0,408 |

0,522 |

0,721 |

0,863 |

|

К 4 |

0,6 |

2,251 |

1,650 |

1,651 |

1,250 |

1,117 |

0,806 |

|

К 5 |

1 |

11,308 |

15,999 |

40,006 |

51,135 |

70,850 |

84,841 |

|

Z |

Z=1,2*К 1 +1,4*К2 +3,3* К3 +0,6*К4 +К5 |

13,341 |

18,160 |

43,047 |

54,555 |

74,982 |

89,464 |

Данная таблица 16, позволяет провести границу и высказать суждение о том, что динамика увеличения данного показателя положительно — Z>2.99.

В таблице 17 приведены значения Z-счета и вероятность банкротства.

Таблица 17 — Степень вероятности банкротства

|

Значение Z-счета |