Банк — это финансовое учреждение, которое служит для перераспределения денежных потоков; Экономическая наука основана на объективных экономических законах, одним из которых является закон денежного обращения. Денежный оборот происходит под влиянием финансовых институтов, и в основном банков, которые создают основу для денежного оборота и связаны со всеми отраслями и секторами экономики. Банки обеспечивают финансирование всех сфер предпринимательства, производственной и непроизводственной сфер, сферы управления и наполняют бюджет (как федеральный, так и территориальный) необходимыми денежными средствами. Через банки осуществляется также и двустороннее движение денег, взятых взаймы (кредит).

Текущее состояние мировой финансовой системы многие экономисты характеризуют как кризисное. На сегодняшний день проблема обеспечения ликвидности коммерческих банков является одной из важнейших в составе экономической политики развитых финансовая система также столкнулась с определенными трудностями, поддержание необходимого уровня ликвидности банковской системы в настоящий момент обеспечивается за счёт накопленных резервов государства.

Анализ банковской деятельности с точки зрения прибыльности позволяет руководству сформулировать кредитную и процентную политику, выявить наименее прибыльные операции и разработать рекомендации по возможному получению больших доходов. Решение этих задач преследует цель, которую ставят перед менеджментом акционеры банка: добиться улучшения качества активов, снизить стоимость пассивов и на этой основе обеспечить рост капитала и прибыль, достаточные для воспроизводства банковской деятельности и выплаты дивидендов. Одним из важнейших условий эффективного функционирования рыночной экономики является наличие стабильной и активной денежной системы. Применяя различные методы управления ликвидностью, кредитная организация имеет наиболее эффективную взаимосвязь между активами и обязательствами, которая гарантирует требуемый уровень прибыльности и не ставит под угрозу способность банка выполнять свои обязательства1.

Управление активами и пассивами предлагает инструменты и методы управления для решения этих проблем, как на уровне управления, надзора за банковскими операциями в целом, так и на уровне управления различными центрами прибыли и даже на уровне отношений с клиентами.

Перед банком стоит задача привлечь оптимальные по времени и цене ресурсы и разместить их таким образом, чтобы покрыть затраты на привлечение, при этом получая прибыль. Характер банковской деятельности предопределяет возможность получения большого дохода и одновременно определяет наличие высокого риска. Учитывая обязательства банка перед вкладчиками, роль банка в экономике, необходимо найти такое сочетание активных и пассивных операций, которое возместило бы издержки, обеспечило необходимый уровень рентабельности и ликвидности, компенсировало риски, а параметры деятельности банка должны соответствовать законодательно установленным нормативам.

Статистика банковской деятельности

... г. № 395−1 «О банках и банковской деятельности». Банковская система Российской Федерации включает Банк России, кредитные организации, а также филиалы и представительства иностранных банков. Задача статистики - отразить уровень развития банковской системы, основные тенденции изменений и влияние ее элементов на ...

В этом документе будут рассмотрены различные подходы к управлению денежными средствами, которые включают как управление активами, так и управление пассивами.

Целью данной статьи является рассмотрение различных подходов к управлению ликвидностью коммерческого банка.

Для достижения цели необходимо решить следующие задачи:

- раскрыть содержание понятия ликвидность;

- рассмотреть содержание понятий активы и пассивы коммерческого банка в современной экономической теории;

- изучить факторы, влияющие на ликвидность, коммерческого банка;

- раскрыть содержание основных методов управления ликвидностью;

- рассмотреть методы управления активами и пассивами.

Основное внимание в исследовании уделяется различным методам управления ликвидностью, активами и пассивами коммерческого банка. Исследование сосредоточено на теоретических основах каждого метода.

Теоретической и познавательной основой работы являются нормативные акты ЦБ РФ, материалы различных учебных пособий.

1 Сущность ликвидности, активов и пассивов с точки зрения ликвидности

1.1 Содержание понятия ликвидности коммерческого банка и определяющие ее факторы

Термин «ликвидность» (от лат, liquidus — жидкий, текучий) в буквальном смысле слова означает легкость реализации, продажи, превращения материальных ценностей и прочих активов в денежные средства. Одна из обобщенных качественных характеристик бизнеса коммерческого банка — ликвидность. Необходимо сказать, что ликвидность можно трактовать по-разному. «Обобщённо под ликвидностью понимается способность превращаться в денежные средства в короткие сроки и без убытка». [8, С. 25]

Ликвидность банка — несомненно, более широкое понятие, подразумевающее «возможность выполнения совокупности обязательств перед всеми контрагентами за счёт достаточности собственного капитала, эффективного размещения средств по счетам актива и пассива баланса, а также возможности привлечения финансовых ресурсов через операции с ценными бумагами и рынок межбанковского кредитования». [10, С. 35-37]

Проблемами банковской ликвидности стали заниматься экономисты, в том числе российские, на рубеже XIX и XX веков. Следовательно, этот исторический период характеризовался крайней нестабильностью в экономической сфере и угрозой стабильности банковской системы. Традиционно к этим факторам относятся политическая и экономическая ситуация на рынке ценных бумаг и межбанковского рынка, эффективность регулирующей деятельности Центрального банка. Сочетание внешних и внутренних факторов приводит к возникновению риска ликвидности. Чтобы снизить этот риск, со второй половины XIX века многие развитые страны установили стандарты банковского регулирования. Ликвидность определялась как простота продажи активов, ограничение кредитных лимитов для заемщика с целью снижения риска, необходимость поддержания определенного уровня ликвидности.

Диплом управление активами коммерческого банка

... виды активов коммерческого банка; исследовать особенности управления активами коммерческого банка в условиях финансовой неустойчивости; проанализировать методику оценки управления активами коммерческого банка в условиях финансовой нестабильности; выделить особенности экономической деятельности АО «Народный банк Казахстана»; провести анализ управления активами в ...

Существует два подхода к характеристике ликвидности. Ликвидность можно понимать как запас, или как поток. В настоящее время наиболее распространен первый подход — по принципу запаса (остатков).

В современной литературе можно выделить трактовки понятия ликвидность:

- «способность выполнять свои долговые обязательства в соответствующие сроки и в соответствующем объеме, а также отвечать по возможным внебалансовым обязательствам»;

- «способность банка удовлетворять потребность в наличных средствах для своевременного и полного выполнения своих обязательств»; [10, С.159-160]

«возможность банка своевременно и полно обеспечивать выполнение своих долговых и финансовых обязательств перед всеми контрагентами, что определяется наличием достаточного собственного капитала банка, оптимальным размещением и величиной средств по статьям актива и пассива баланса с учетом соответствующих сроков»2.

Таким образом, ликвидность подразумевает не только выполнение обязательств в определенное время, но и правильное распределение источников средств и обязательств во времени. Вот почему анализ баланса имеет особое значение для банка, чтобы выделить высококачественные активы, гарантировать согласованность движения средств по активам и пассивам, а также временное разделение источников. Если источником средств банка являются краткосрочные депозиты и межбанковские кредиты с относительно коротким сроком погашения, банк вынужден держать значительную часть средств в наличных деньгах. При таком подходе можно определить ликвидность баланса: баланс банка ликвиден, если его состояние позволяет из-за быстрой продажи актива покрыть срочные обязательства по пассивам.

Более широким считается второй подход к ликвидности — по принципу потока (оборота).

В этом случае ликвидность может анализироваться непрерывно, появляется возможность учитывать способность банка получать ссуды, гарантировать денежный поток от текущей операционной деятельности. Использование этого подхода требует использования более обширной информации, чем бухгалтерский баланс, составленный на определенную дату. В частности, необходимы данные о динамике доходов банка за истекший период, своевременности возврата кредитов, состоянии денежного рынка, спроса и предложения ресурсов и др. Поэтому ликвидность по потоку получила название ликвидности банка. Банк является ликвидным, если объем его ликвидных активов и ликвидных средств, имеющихся у него из других источников, достаточен для своевременного погашения его текущих обязательств.

Таким образом, под ликвидностью банка понимается способность банка обеспечить своевременное выполнение своих обязательств. На банковскую ликвидность влияют:

- соотношение сроков привлечения и размещения средств — это балансовое равновесие между суммами и сроками высвобождения денежных средств по активу и предстоящими платежами по обязательствам банка, то есть, каков пассив, таким должен быть и актив. Сроки и объемы привлекаемых и выделяемых ресурсов должны четко соответствовать друг другу. Для этого активы и обязательства баланса группируются по статьям по срокам размещения и привлечения, а затем по ним сравниваются суммы. Их равенство свидетельствует о ликвидности банка;

- активов, она должна характеризоваться более высокой долей высоколиквидных, первоклассных активов. Однако следует помнить, что они, как правило, наименее доходные. Поэтому необходимо к оптимизации ликвидности активов и уровня их доходности;

- степень рискованности активных операций, которая должна быть минимальной, поскольку проблемы несвоевременного возврата ссуд или их не возврата неизбежно приводят к снижению ликвидности. Поэтому следует минимизировать риски по активным операциям, проводить анализ кредитоспособности заемщиков и осуществлять другие меры по снижению рисков;

- пассивов должна характеризоваться повышением доли срочных средств в общем объеме привлеченных ресурсов;

- качество управления банком — это определение правильной развития банка, выбор метода регулирования ликвидности, наличие связей с деловыми и банковскими кругами, репутация банка и др.

Поэтому ликвидность каждого банка в значительной степени зависит от квалификации топ-менеджеров, уровня подготовки кадров и других факторов;

Ликвидность коммерческого банка и методы управления ей

... так: исследование ликвидности коммерческих банков и методов управления ею. Для достижения поставленной цели необходимо выделить задачи, дипломной работы: ввести общие понятия ликвидности коммерческого банка: изучить основные методы управления ликвидностью коммерческого банка; произвести оценку уровня ликвидности Сберегательного банка РФ и анализ факторов, ...

— На сегодняшний день нормативную базу оценки ликвидности коммерческого банка составляет в основном один документ — Инструкция №110 — И (в редакции указаний ЦБ), который предполагает обязательное вычисление нормативов ликвидности, составление таблицы соотношения по срокам активов и пассивов банка, а также элементы GAP- анализа в виде расчёта нарастающим итогом показателя избытка (дефицита) ликвидности. Российская банковская система учитывает методологии Базельского соглашения, однако они носят рекомендательный характер и предусматривают использование более сложного метода управления ликвидностью, чем консолидированная практика.

1.2 Управления активами и пассивами коммерческого банка, основные его задачи

Сегодня банки рассматривают свои портфели активов и пассивов в целом, что определяет роль всего портфеля банка в достижении его общих целей: высокая прибыль и приемлемый уровень риска.

Совместное управление активами и пассивами дает банку инструментарий для защиты депозитов и займов от воздействия колебаний циклов деловой активности и сезонных колебаний, а также средства для формирования портфелей активов, которые способствуют реализации целей банка. Суть управления активами и пассивами заключается в формировании реализации мероприятий, которые приводят баланс банка в соответствие с его стратегическими программами. Обычно основная цель управления активами и пассивами состоит в максимизации величины маржи (разности между процентными поступлениями и процентными издержками) при приемлемом уровне риска.

Управление активами и пассивами (УАП) — это постоянное сопоставление и урегулирование показателей баланса кредитной организации с целью поддержания прибыльности и минимизации неоправданных рисков. УАП помогает четко решить следующие проблемы:

- привлечения средств (в том числе определения сроков и ставок);

- распределения свободных средств;

- вложений в основные средства;

- поддержания собственного капитала и т.п.

Основная цель управления активами и пассивами состоит в том, чтобы поддерживать процентный доход и валютную позицию банка в установленных пределах при сохранении ликвидных средств в разумных пределах. Задачи

Управление ликвидностью коммерческого банка

... на ликвидность коммерческого банка раскрыть содержание основных методов управления ликвидностью выявить перспективные направления в управлении ликвидностью дать оценку ликвидности банковской системы на текущий момент времени представить варианты дополнения методов управления ликвидностью мерами по поддержанию ликвидности в кризисных ...

подборка и очистка исходных данных;

- систематизация баланса;

- моделирование финансовых характеристик текущих счетов;

- моделирование роста и развития баланса в зависимости от бизнес-стратегий и внешних факторов.

Аналитическая задача ADM — оценить чувствительность весов к различным изменениям одного или нескольких факторов, а также количественно оценить влияние неожиданных колебаний одного или нескольких факторов.

Наконец, операции по управлению активами и пассивами приводят к созданию эффективных стратегий для достижения целей управления рисками и обеспечения последовательной, ясной и надежной отчетности.

Ликвидность активов — это способность активов быть преобразованными в ликвидность посредством их продажи или погашения обязательств должником. По степени ликвидности активы банка распределяются на несколько групп:

- первоклассные ликвидные активы (денежные средства банка в кассе или на корреспондентских счетах, а также государственные ценные бумаги в инвестиционном портфеле банка).

Поддержание объёма первой группы активов на необходимом уровне — неотъемлемое условие обеспечения ликвидности банка;

- вторая группа активов (вторичные активы) по степени ликвидности — это краткосрочные ссуды юридическим и физическим лицам, межбанковские кредиты, факторинговые операции, ценные бумаги акционерных обществ.

Их трансформация в наличную форму требует более продолжительного времени;

- третья группа активов представляет собой долгосрочные вложения и инвестиции банка (долгосрочные ссуды, инвестиционные ценные бумаги банка);

— четвёртая группа выделяет неликвидные активы, которые фактически не оказывают влияние на уровень ликвидности банка, поскольку их преобразование в денежную форму затруднено и занимает значительное время. К этой группе относятся просроченные ссуды, основные средства банка.

Степень ликвидности актива должна быть связана с его рискованностью. Риск относится к потенциальным потерям при преобразовании актива в денежную форму. Например, риск инвестирования в ценные бумаги определяется финансовой стабильностью эмитента, механизмом выпуска ценных бумаг, возможностью котироваться на фондовой бирже. Рискованность активов определяется соответствующими коэффициентами риска.

В соответствии с международными стандартами активы обычно классифицируются категориям:

- Стандартные. «Активы называются стандартными, когда способность заемщика обслуживать свои долги, вне всякого сомнения, находится на должном уровне»;

- Наблюдаемые. «Это активы с потенциальными слабостями»;

- Ниже стандарта.

«Данная категория свидетельствует о явно выраженных недостатках, которые подвергают опасности обслуживание долга, в частности когда первичных источников средств, направленных на погашение кредита, недостаточно и банку необходимо оценить возможность использования вторичных источников погашения»;

Управление рисками ликвидности банка

... управления рисками ликвидности и кредитования. Во второй главе «Анализ методов управления банковскими рисками в переходной экономике» проводится систематический анализ деятельности коммерческого банка «Россельхозбанк» с точки зрения управления ликвидностью и кредитным риском. Третья глава рекомендует методы управления ликвидностью ...

- Сомнительные. Эти активы имеют те же недостатки, что и нестандартные, но, судя по имеющимся данным, их полная окупаемость под вопросом. Существует вероятность убытков, но наличие определенных факторов, которые могут улучшить положение, откладывает их перевод в класс убыточных, пока картина не станет окончательно ясной;

- Убыточные. «Это активы, которые считаются безнадежными и имеют настолько низкую стоимость, что дальнейшее их содержание на балансе неоправданно».

Сочетание степени ликвидности и рискованности актива позволяет прогнозировать возможные потери по данным активам (риск убытков) и формировать необходимые резервы.

С помощью пассивных операций банки формируют свои ресурсы. Их суть заключается в привлечении различных видов вкладов, получении кредитов в других банках, выпуске собственных ценных бумаг, а также проведении других операций, в результате которых ресурсы банка увеличиваются. К пассивным операциям относят:

- прием вкладов (депозитов);

- открытие и ведение счетов клиентов, в том числе банков-корреспондентов;

- выпуск собственных ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

- получение межбанковских кредитов, в том числе централизованных кредитных ресурсов;

- операции репо;

- евровалютные кредиты.

Особую форму банковских ресурсов представляют собственные средства (капитал) банка. Собственный капитал, имеющий четко выраженную правовую основу и функциональную определенность, является финансовой основой развития банка. Он позволяет осуществлять компенсационные выплаты вкладчикам и кредиторам в случае возникновения убытков и банкротства банков; поддерживать объем и виды операций в соответствии с задачами банков.

Собственные средства банка включают: уставный, резервный и другие специальные фонды, а также нераспределенную прибыль в течение года.

Современная ресурсная база коммерческих банков, как правило, характеризуется незначительной долей собственных средств.

Большую часть ресурсов банков составляют ссудные средства, которые покрывают от 80 до 90% общей потребности в средствах для активных банковских операций. Максимальный размер привлеченных средств зависит от собственного капитала банка. В разных странах существуют разные стандарты отношения собственного капитала к заемным средствам.

Коммерческий банк имеет возможность привлекать средства от предприятий, организаций, учреждений, населения и других банков. Привлеченные ресурсы в соответствии с установленным сроком делятся на управляемые ресурсы и текущие обязательства. Активы под управлением включают привлеченные банками срочные депозиты и межбанковские кредиты. Краткосрочные обязательства состоят из остатков на расчетных счетах, текущих и корреспондентских счетах.

1.3 Основные методы УАП (Управление активами и пассивами)

УАП (Управление активами и пассивами) предполагает использование нескольких методов, наиболее известные среди них:

унификация активов и пассивов по срокам погашения;

- совмещение по срокам;

- хеджирование;

- секьюритизация.

В начале развития основными методами оценки рисков активов и пассивов стали анализ несовпадений (гэп-анализ) и анализ дьюраций. Оба подхода работали хорошо, если активы и обязательства покрывали фиксированные денежные потоки. В особых случаях, таких как ипотека и отзывная задолженность, анализ разрывов не работает. Теоретически анализ вычетов может дать результат, но расчет очень сложных показателей создал много проблем3. В итоге банки компании стали внедрять сценарный анализ. Этот метод подразумевает рассмотрение нескольких сценариев изменения процентных ставок на 5-10 лет. Можно задавать снижающиеся ставки, нарастающие ставки, постепенное понижение, за которым последует неожиданный скачок и т.п. Сценарии могут задавать поведение всей кривой доходности. Количество сценариев может достигать десяти и более. Кроме того, необходимо оценить эффективность компании. Кроме того, на основе этих данных можно рассчитать эффективность бюджета компании для каждого из сценариев. Если ожидаемая производительность окажется низкой в этом сценарии, отдел ALC должен предпринять шаги по корректировке активов и пассивов для снижения возможных рисков. Очевидным недостатком сценарного анализа является зависимость от выбора конкретных параметров, а также необходимость множества предположений о поведении активов и пассивов в конкретном сценарии. По сути, ALM заменяет рыночный учет в контексте учета по методу начисления. Однако, это еще не окончательное решение проблемы. Прибыль от переоценки портфеля на основе текущих цен может быть значительной, но компания может потерпеть неудачу из-за неадекватных денежных потоков. Некоторые методы ADM, такие как анализ вычета, не решают проблемы ликвидности. Другие совместимы с анализом денежных потоков (в частности, небольшая модификация гэп-анализа дает такое решение).

Управление денежными средствами предприятия (2)

... место управления ликвидностью в процессе управления оборотным капиталом предприятия. 2. Формулирование основных методов управления денежными средствами. 3. Анализ процесса управления денежными средствами предприятия. 1. Денежные средства ... средствах (средств на командировочные расходы, выдача зарплаты и т.д.), а существенная масса денежных средств и подобающих им активов принято хранить в банке ...

Для оценки рисков ликвидности с успехом применяется сценарный анализ.

Финансовые учреждения на раннем этапе осознали, что потенциальные риски ликвидности могут быть недооценены при анализе AIM. Кроме того, было обнаружено, что ряд инструментов, используемых в отделах ALC, может применяться для оценки рисков ликвидности. В результате оценка и управления рисками ликвидности (УРЛ) стала второй функцией УАП подразделений. Сегодня УРЛ считается составляющей УАП.

С начала 80-х УАП претерпело существенное развитие. Многие фирмы все больше применяют учет на основе рыночной стоимости. Однако для банков, которые занимаются торговыми операциями, более применимы методы управления рыночными рисками, а не УАП. В финансовых компаниях UAP используется в тех сферах, где учет ведется по методу начисления. В том числе в сфере кредитования и приема вкладов, а также по всем страховым операциям.

Методы УАП также претерпели ряд изменений за эти годы. Рост внебиржевых рынков ценных бумаг упростил хеджирования. Значительно разработаны методы секьюритизации, которые позволяют компаниям напрямую устранять риски активов и обязательств.

Масштаб УАП все больше расширяется. Сегодня отделы УАП решают проблемы валютных и других рисков. Также УАП применяется в нефинансовых фирмах. Производственные компании используют эти методы для оценки процентных ставок, рисков ликвидности и валютных рисков. Кроме того, соответствующие методы применяются для оценки товарных рисков. Например, хеджирование цен на топливо в авиакомпании или цен на сталь для производства часто рассматривается как один из элементов УАП.

Управление активами и пассивами (УАП) охватывает все более широкий диапазон количественных методов управления рисками. Поскольку методы УР становятся все более глубокими, а информационные технологии все более мощными и адаптируемыми, то появляются возможности совершенствования и расширения УАП. Однако по мере развития технологии возрастают и требования к человеческим ресурсам и организационным Рассмотрим различные модели и показатели, используемые в управлении активами и пассивами, а также те недостатки и преимущества, которые они обеспечивают для управления рисками.

Управление оборотными активами диплом

... современного предприятия; проанализированы методические основы анализа оборотных активов предприятия; изучены особенности управления оборотными активами предприятия. Во второй главе проводится анализ финансового состояния и оборотных средств ООО «Завод пенопластов». В третьей главе ...

2 Основные методы управления ликвидностью

2.1 Сущность и основные способы управления ликвидностью коммерческого банка

Необходимо сказать, что на ликвидность банка оказывают влияние различные факторы внешней и внутренней среды. Воздействие внешней среды осуществляется через макроэкономические факторы, к числу которых обычно относятся:

экономическая и политическая ситуация в

эффективность системы государственного регулирования и контроля в экономике;

- развитие и эффективность сегментов финансового рынка;

- возможность привлечения поддержки со стороны государства;

- степень развития банковской системы4.

Микроэкономические факторы действуют на уровне данного коммерческого банка — в частности, это достаточность собственного капитала банка, качество и устойчивость (постоянство) ресурсной базы, качество активов, сбалансированность активов и пассивов по суммам и срокам, степень зависимости от внешних источников средств, эффективность управления банком, сложившийся имидж данной кредитной организации, эффективность маркетинговой политики. [6, С. 105-106]

Основные методы управления ликвидностью коммерческого банка можно классифицировать образом:

- Коэффициентный метод;

- Метод анализа платёжных потоков;

- Модель общего фонда средств;

- Модель активного управления кредитным портфелем (секьюритизация активов);

- Модель управления резервной позицией (метод управляемых пассивов);

- Модель конверсии фондов.

Коэффициентный метод основан на инструкциях ЦБ РФ. Рассмотрим основные официальные коэффициенты оценки ликвидности, принятым в соответствии ЦБ РФ от 1 октября 1997г. №1 (с указаниями ЦБ РФ от 27 мая 1999 г. №567 — У) «О порядке регулирования деятельности банков». Согласно этой инструкции, каждый коммерческий банк осуществляет управление ликвидностью на основе расчётов обязательных коэффициентов (нормативов).

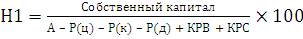

Первым коэффициентом является коэффициент достаточности капитала (Н1).

Расчёт Н1 можно представить по формуле (1).

пассивами и ликвидностью коммерческого банка" width="303" height="39" align="bottom" border="0"> (1)

пассивами и ликвидностью коммерческого банка" width="303" height="39" align="bottom" border="0"> (1)

Где: А — активы, взвешенные с учётом риска;

- Р (ц) — общая величина созданного резерва под обесценение ценных бумаг;

- Р (к) — величина созданного резерва на вероятные потери по ссудам ;

- Р (д) — созданный резерв на потери по прочим активам и по расчётам с дебиторами;

- КРВ — величина кредитного риска (в абсолютном выражении) по внебалансовым операциям банка (кроме срочных сделок);

- КРС — величина кредитного риска по срочным сделкам.

В литературе, посвященной коэффициентному методу управления ликвидностью, предлагается также дополнительный коэффициент, именуемый коэффициентом общей достаточности капитала (Кодк) определяемый по формуле (2).

Управление персоналом банка

... Определить цели и функции системы управления персоналом. 2. Рассмотреть методы управления персоналом в банке. 3. Определить особенности управления персоналом банка. Объект управления – банк. Предмет управления – система развития персонала. В процессе изучения и ... Перед лицом более жесткой конкуренции руководство коммерческого банка должно уделять больше внимания не только удовлетворению своих ...

![]() (2)

(2)

Где: А — активы, взвешенные с учётом риска;

- А0 — активы, имеющие нулевой коэффициент риска.

обязательный норматив ликвидности — коэффициент мгновенной ликвидности (Н2).

В общем виде его можно записать в виде отношения высоколиквидных активов к обязательствам до востребования. Если детализировать расчёт коэффициента, то мы получим формулу (3).

![]() (3)

(3)

Где: Лам — высоколиквидные активы;

- Овм — обязательства до востребования.

Норматив текущей ликвидности даёт оценку ликвидной позиции банка в пределах 30 дневного срока. Соответственно, расширяется диапазон анализируемых активов и пассивов. Данный норматив записывается в виде формулы (4).

![]() (4)

(4)

Где: Лат — ликвидные активы;

- Овт — обязательства до востребования и на срок до 30 дней.

Ещё один обязательный норматив ликвидности — Н4 (долгосрочная ликвидность).

Показатель долгосрочной ликвидности рассчитывается по формуле (5).

![]() (5)

(5)

Где: Крд — кредиты, выданные банком на срок более 1 года;

- К — собственный капитал банка;

- ОД — долгосрочные обязательства (сроком погашения свыше 1 года).

Таким образом, на сегодняшний день все кредитные организации осуществляют управление ликвидностью, ориентируясь на вышеперечисленные нормативы. Несмотря на очевидные преимущества (в первую очередь, заключающиеся в простоте и удобстве расчёта), коэффициентный метод имеет существенные недостатки:

- Система показателей ЦБ базируется на формальной группировке по счетам бухгалтерского баланса. В то же время даже однородные финансовые активы могут обладать разной ликвидностью — например, вексель заёмщика, оформленный при погашении просроченной задолженности и вексель Сбербанка РФ;

- Расчёт коэффициентов возможен только на отчётную дату составления баланса, при этом состояние ликвидности внутри срока не учитывается;

- Коэффициентная система закладывает ограничения с точки зрения худшего сценария развития ситуации с ликвидностью (чтобы максимально обеспечить стабильность и устойчивость банковской системы), однако соблюдение жёстких рамок приводит к противоречия «ликвидность или доходность;

- Коэффициент является отражением статической ликвидности и предполагает одинаковое действие всех внешних и внутренних факторов, как в настоящий период времени, так и в будущем.

Метод анализа платёжных потоков. Управление ликвидностью кредитной организации не может быть обеспечено только на основе балансовых соотношений, то есть с использованием коэффициентного метода. Недостатком данного метода является невозможность выявить период и абсолютную сумму нехватки (излишка) ликвидных средств в настоящем и будущем. Поэтому параллельно с коэффициентным методом в России развивается оценка ликвидности на основе рассчитываемой ликвидной позиции: общей и в разрезе разных валют. При данном методе ликвидность понимается как поток (при методе коэффициентов – как запас).

В рекомендациях Банка России данный метод определен как «анализ риска потери ликвидности в связи с разрывом в сроках погашения требований и обязательств». [4]

Измерение и оценка состояния ликвидности предполагают создание в кредитной организации специальной информации. Основу такой информации составляет разработочная таблица, предназначенная для управления ликвидностью.

Составление разработочной таблицы позволяет на каждый период времени определить состояние ликвидности: активы соответствующего срока сопоставляются с пассивами, и выявляется дефицит или избыток ликвидности. Составление разработочной таблицы с группировкой активов и пассивов по срокам погашения в принципе может быть осуществлено банком самостоятельно, однако нормативно — правовые акты ЦБ РФ (в частности, Приложение к письму №139 — Т «Рекомендации по организации эффективного управления и контроля в кредитной организации» от 27.07.2000г.») рекомендуют использование разработочной таблицы Центрального банка. [см. Приложение А]

Итогом анализа платёжных потоков является показатель избытка (дефицита) ликвидности, рассчитанный нарастающим итогом, а также коэффициент избытка (дефицита) ликвидности. [4]

Расчёт избытка (дефицита) ликвидности представляет собой элемент GAP — анализа (от англ. Gap – разрыв, промежуток).

В рекомендациях Банка России утверждается, что «в целях минимизации риска, связанного с потерей ликвидности, должно быть соблюдено равновесие между ликвидными активами и депозитами «до востребования», а также между краткосрочными и долгосрочными активами и краткосрочными и долгосрочными обязательствами». [4] Фактически избыток (дефицит) ликвидности должен стремиться к нулю. На практике нулевое значение достигается довольно редко — особенно это касается соотношения высоколиквидных активов и вкладов до востребования. Если исходить из возможности, что любой вклад физических лиц может быть изъят досрочно, то банку придётся хранить в виде наличных денег в кассе и остатков на корреспондентских счетах значительную часть средств для обеспечения выполнения обязательств по вкладам.

Модель общего фонда средств. Суть метода заключается в том, что все банковские средства, полученные из различных источников, рассматриваются как единый пул средств, имеющихся у банка. [см. Приложение Б]

Основная задача данного метода — правильно распределить этот общий объём средств на первичные резервы, вторичные резервы, ссуды и инвестиционные вложения. [6, С. 31]

В большинстве случаев в роли первичных резервов (т.е. мгновенно ликвидных актов) представлена кассовая наличность, средства на счете фонда обязательных резервов в Центробанке, средства на корсчете. Величину средств, включаемых в первичные резервы, определяют на основе отношения суммы наличных денег и приравненных к ней средств к общей сумме активов. Обычно около 15% средств, поступающих в банки, рекомендуется использовать как кассовую наличность. На практике в большинстве случаев этого не происходит, то есть сумма этого резерва значительно ниже.

В состав вторичных резервов входят высоколиквидные активы, которые можно быстро реализовать и которые имеют большую оборачиваемость. В российских условиях это, прежде всего, государственные ценные бумаги (также в состав вторичных резервов можно включить банковские акцепты и облигации первоклассных заёмщиков)5.

В условиях, когда занятие длинной валютной позиции (то есть, когда сумма покупаемой банком валюты за свой счёт превышает сумму её продажи) обеспечивает доход в продолжительном отрезке времени, дополнительные резервы высоколиквидных видов иностранной валюты также можно отнести к вторичным резервам. Вместе с тем наличие значительных резервов валюты создаёт дополнительные валютные риски. Первичные резервы зачастую выступают как первый рубеж защиты на случай возникновения проблемы ликвидности, однако первичные резервы не приносят доход банку.

этап размещения средств — формирование портфеля кредитов. «Аксиома банковского бизнеса гласит: после того, как банк обеспечил первичные и вторичные резервы, он имеет право остаток средств использовать для предоставления ссуд своим клиентам, это самая важная часть банковских активов, поскольку приносит наибольший доход (около 80%)». [8, С. 38]

И наконец, в последнюю очередь при размещении средств, после удовлетворения потребностей заемщиков в кредитах, появляется возможность формировать портфель инвестиций: направлять деньги в долгосрочные проекты, «длинные» межбанковские кредиты, первоклассные ценные бумаги и т.д. Назначение портфеля инвестиций — приносить банку доход и быть дополнением резерва второй очереди.

При использовании метода общего фонда средств для управления активами у банка имеются широкие возможности выбора категорий активных операций, что, естественно, положительно. Негативным моментом выступает отсутствие четких критериев распределения средств по различным видам активов. Здесь характерны существенные отличия по требованиям к ликвидности по вкладам до сберегательным и срочным вкладам, основному капиталу. Для принятия правильных решений банкирам необходимы глубокие знания, опыт и интуиция.

Модель активного управления кредитным портфелем (секьюритизация активов).

Секьюритизация представляет собой процесс перевода активов в более ликвидную форму. Суть схемы заключается в том, что потенциальный заемщик формирует пул однородных активов, на основе которого выпускаются долговые обязательства. Ключ к успешной секьюритизации — в отделении и обособлении сгенерированного пула активов от обычных рисков, связанных с компанией (банком), желающей воспользоваться механизмом секьюритизации для получения финансирования. [2, С. 112]

В частности, в классическом варианте секьюритизации предполагается выбор: выпуск ценных бумаг самим оригинатором или его дочерней компанией, либо новым, специально созданным юридическим лицом (специализированной компанией, далее — СК) что чаще используется на практике. Активы выделяются оригинатором в пул и передаются СК, которая эмитирует ценные бумаги, обеспеченные этими активами, для размещения среди инвесторов. Секьюритизация является достаточно новым инструментом управления активами в России, к тому же правовая база данного метода крайне ограничена. После принятия в 2003 году ФЗ «Об ипотечных ценных бумагах» у банков появилась возможность освоить механизм секьюритизации ипотечных кредитов. Однако механизм внутренней секьюритизации в России ещё практически не отработан, а в сегодняшней ситуации выпуск ценных бумаг под ипотечные кредиты возможен в крайне ограниченном варианте — учитывая сворачивание программ ипотеки во многих коммерческих банках.

Модель управления резервной позицией (метод управляемых пассивов).

Метод управления резервной позицией является методом с большими преимуществами и большими недостатками. Его содержание заключается определяем резервную позицию, т.е. не формируем заранее вторичные резервы, а лишь прогнозируем количество фондов, которое мы можем купить на денежном рынке и тем самым профинансировать возможный отток денежных средств.

В российской практике банки ограничены в использовании управляемых пассивов для поддержания ликвидности. Это обусловлено многими причинами, в том числе неразвитостью и нестабильным состоянием отечественного финансового рынка и минимальным набором финансовых с помощью которых банки могут привлекать средства. В их число входят инструменты:

Межбанковские займы