Рыночная экономика в Российской Федерации набирает всё большую силу. Вместе с тем набирает силу конкуренция как главный регулирующий механизм экономического процесса.

В современных экономических условиях деятельность каждого хозяйствующего субъекта является объектом внимания широкого круга участников рынка, заинтересованных в результатах его деятельности.

Чтобы обеспечить выживание фирмы в современных условиях, управленческий персонал должен в первую очередь уметь реалистично оценивать финансовое состояние как своей фирмы, так и существующих потенциальных конкурентов. Важнейшим при определении финансового состояния предприятия является своевременный и качественный анализ финансово-экономических активов.

Цель любого бизнеса — прибыль, которая, следовательно, является важнейшим объектом экономического анализа. Однако сам размер прибыли не может характеризовать эффективность использования ресурсов фирмой. Одним из основных показателей, характеризующих эффективность компании, является прибыльность. Рентабельность, в общем смысле, характеризует целесообразность затраченных ресурсов в отношении к вновь приобретенным (прибыли) ресурсам.

Курсовой проект состоит из двух глав, соответственно, посвященных прибыли и рентабельности производственных компаний.

Раздел 1.

ПРИБЫЛЬ ПРОИЗВОДСТВЕННОГО ПРЕДПРИЯТИЯ

1.1. Понятие прибыли предприятия.

Прежде всего, прибыль нужно рассмотреть как экономическую категорию, научную абстракцию, выражающую определенные производственные экономические отношения по поводу формирования и использования совокупного национального продукта (ВВП), стоимости и прибавочной стоимости (прибавочного продукта).

В реальной экономической жизни прибыль может принимать форму денег, материальных благ, средств, ресурсов и выгод. Конкретные формы проявления прибыли тесно связаны с национальным регулированием экономики. При изучении вопроса следует обратить внимание на то, что в настоящее время используется несколько понятий прибыли: бухгалтерская валовая, прибыль до налогообложения, чистая и т. д.

1.2. Формирование прибыли.

Бухгалтерская прибыль (убыток) есть конечный финансовый результат, выявленный в отчетном периоде на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса.

Валовая прибыль — это разница между нетто-выручкой от продажи товаров, продукции, работ, услуг и себестоимостью этих продаж без условно-постоянных управленческих расходов и затрат по сбыту (коммерческих расходов).

Управление денежными активами предприятия с использованием современных ...

... работа коммерческой неразрывно связанной с построением и грамотной финансовой стратегией предприятия, объединяющей стратегию управления денежными потоками, основанная на принципах организации максимизации прибыли. Прибыль предприятия ... текущей платежеспособности и получением дополнительной прибыли от вложения этих средств. Управление денежными активами компании включает в себя определение ...

Чистая прибыль формируется в отчете о прибылях и убытках, по содержанию соответствует нераспределенной прибыли. Из таблицы видно, что в новом отчете о прибылях и убытках, во-первых, не обозначена бухгалтерская прибыль — при необходимости ее можно будет определить как сумму прибыли (убытка) до налогообложения и чрезвычайных доходов, уменьшенную на чрезвычайные расходы, а во-вторых, появились новые понятия прибыли до налогообложения и прибыли от обычной деятельности.

Прибыль (убыток) до налогообложения есть, по существу, прибыль (убыток) от обычной деятельности, так как налоговые и иные аналогичные платежи представляют собой инструмент изъятия государством части прибыли, полученной

Схема формирования бухгалтерской прибыли (убытка) предприятия

| Выручка от продажи товаров, продукции, работ, услуг |

| — |

|

НДС, акцизы, экспортные пошлины и т.п., налоги и обязательные платежи их выручки |

| — |

| Себестоимость проданных товаров, продукции, работ, услуг |

| Валовая прибыль |

| — |

| Коммерческие расходы |

| — |

| Управленческие расходы |

| +/- |

| Прибыль (убыток) от продаж |

| + |

| Проценты к получению (+), проценты к уплате (-) |

| + |

| Доходы от участия в других организациях |

| — |

| Прочие операционные доходы |

| + |

| Прочие операционные расходы |

| — |

| Внереализационные доходы |

| Прибыль (убыток) до налогообложения |

| — |

| Налог на прибыль и другие аналогичные платежи |

| Прибыль (убыток) от обычной деятельности |

| +/- |

| Чрезвычайные доходы (+), чрезвычайные расходы (-) |

| Чистая прибыль (нераспределенная прибыль, непокрытый убыток) |

Показатель, обозначенный как прибыль (убыток) от обычной деятельности, есть чистая прибыль от обычной деятельности, т. е. чистая прибыль без учета чрезвычайных доходов и расходов.

1.3. Функции прибыли.

Рассматривая прибыль как экономическую категорию, необходимо выделить функции, которые она выполняет.

функции прибыли

Функция прибыли как меры эффективности производства заключается в том, что именно прибыль и рентабельность являются основными показателями успешной деятельности предприятия и предопределяют принятие таких решений, как выход фирмы на новые рынки сбыта, переток капитала из одних отраслей в другие и т. п.

Стимулирующая функция прибыли предопределена тем, что прибыль позволяет получать не только личный доход акционерам компании, связанный с выплатой дивидендов, но и создает возможности для наращивания капитала, а соответственно и увеличения объема производства, роста сегмента рынка, на котором действует фирма, возможность выхода на новые рынки сбыта, что в свою очередь приводит к увеличению рабочих мест, увеличению налоговых поступлений в бюджет.

1.4. Планирование прибыли методом прямого счета.

Экономически обоснованное определение размера прибыли имеет большое значение для предприятия, оно позволяет правильно оценить его финансовые ресурсы, размер платежей в бюджет, возможность расширенного воспроизводства и материального стимулирования сотрудников. Кроме того, реализация дивидендной политики акционерного общества зависит от размера прибыли.

Прибыль (убыток) от продаж представляет собой валовую прибыль за вычетом управленческих и коммерческих расходов.

При расчете планового размера прибыли (убытка) от продаж используют производственные показатели. Методы прогнозирования и планирования финансовых результатов в настоящее время не регламентированы, но достаточно подробно описаны в литературе. Самыми известными являются два традиционных метода планирования прибыли: метод прямого учета и аналитический метод, которые все еще используются сегодня с некоторыми ограничениями.

прямого счета.

При этом используют формулу:

П = В — 3

где П — прибыль;

- В — выручка от реализации продукции по оптовым ценам;

3 — полная себестоимость реализуемой продукции, которая включает в себя себестоимость проданных товаров, продукции, работ, услуг, коммерческие и управленческие расходы;

П 1 , П2 — соответственно прибыль в остатках готовой продукции на начало и конец планового года;

П 3 — прибыль в товарной продукции планового года, определяемая исходя из плана производства по развернутой номенклатуре, плановых калькуляций по каждому изделию, смет управленческих и коммерческих расходов.

Прибыль в конечных запасах готовой продукции обычно рассчитывается по их совокупности. Поскольку эти остатки учитываются по условной себестоимости продукции, прибыль по ним рассчитывается как разница между суммой остатков затрат и выпуска в продажных ценах и себестоимостью продукции. Все коммерческие и административные расходы обычно относятся на выпуск товарной продукции. Прибыль в конечных остатках также может быть рассчитана на основе себестоимости продукции и уровня рентабельности по себестоимости за четвертый квартал отчетного и планового года соответственно.

Объем и состав нереализованных остатков готовой продукции на начало и конец года зависят от учетной политики предприятия. При определении выручки «по оплате» остатки готовой продукции включают:

- готовую продукцию и товары для перепродажи на складе;

- товары отгруженные, но не оплаченные покупателями и заказчиками, в том числе товары на ответственном хранении.

Если учетная политика фирмы определяет, когда продукция продается и отгружается, остатки непроданной готовой продукции представляют собой готовую продукцию и товары для перепродажи на складе.

Прямой подсчет методически чрезвычайно прост, но при большом количестве наименований продуктов его трудоемкость значительно возрастает. Расчет требует:

- а) определения ассортимента по всем позициям номенклатуры;

- б) составления калькуляций по всем изделиям сравнимой продукции;

- в) исчисления плановой себестоимости и договорных цен по несравнимой продукции, что, в свою очередь, предполагает разработку сметы производства по всем ее элементам;

- г) установления цен реализации выпускаемой продукции.

Большим недостатком метода является то, что он не позволяет выявить факторы, влияющие на размер прибыли в период планирования.

1.5. Планирование прибыли аналитическим методом., Аналитический метод.

С учетом затрат на 1 тыс. руб. товарной продукции прибыль планируют по всему выпуску товарной продукции (сравнимой и несравнимой).

Рассчитывают по формуле:

П = Т(100-З)/100,

где П — валовая прибыль от выпуска товарной продукции;

- Т — товарная продукция в ценах реализации предприятия;

3 — затраты, руб., на 1 тыс. руб. товарной продукции, исчисленной в ценах реализации.

Для определения общей суммы валовой прибыли от продаж полученный результат корректируется с учетом изменения прибыли в переходящем остатке готовой продукции.

Аналитический метод применяют при укрупненном (перспективном) планировании, а также на стадии составления предварительных расчетов для бизнес-плана.

Аналитический метод также включает планирование прибыли на основе базовой рентабельности. Это разновидность аналитического метода расчета прибыли. Базовая рентабельность — отношение валовой прибыли по товарной продукции к ее себестоимости за отчетный год. В целях сравнения с плановым годом вся ожидаемая валовая прибыль за отчетный год корректируется с учетом изменений цен, даже если они произошли в конце года. Кроме того, исключается часть, относящаяся к продукции, снятой с производства в плановом году.

С помощью базового показателя рентабельности рассчитывается валовая прибыль по сопоставимой товарной продукции. Прибыль по несравнимым товарным продуктам, прибыль от переходящих остатков готовой продукции и прибыль от продаж в плановом году рассчитываются отдельно.

При расчете прибыли от сопоставимой товарной продукции анализируется влияние на нее отклонений по сравнению с базовым годом отдельных факторов: себестоимости продукции, ее ассортимента и качества, отпускных цен. Расчет включает девять стадий.

1. Расчет прибыли для сопоставимых товарных продуктов на основе базовой рентабельности. При этом в целях сопоставимости производится пересчет всей сравнимой товарной продукции планового года на себестоимость отчетного года исходя из предусмотренного ее изменения (в %).

2. Определение влияния на прибыль изменения стоимости сопоставимой товарной продукции. Для этого сравните сопоставимые товарные продукты запланированного года со стоимостью отчетного и планового года. Разница — сумма прибыли (убытка) от изменения себестоимости.

3. Определение влияния на прибыль сопоставимых товарных продуктов различных вариаций ассортимента. Рассчитайте средний уровень рентабельности со структурой выпуска отчетного и планового года. Разница показывает изменение рентабельности из-за изменения ассортимента.

4. Расчет влияния качества на прибыль по сравнимой товарной продукции. Он производится на основании коэффициента сортности. Определите удельный вес каждого качества выпускаемой продукции в общем объеме производства и соотношение цен на отдельные качества. Цену 1 сорта принимают за 100%, цену 2 сорта исчисляют в процентном отношении к цене 1 сорта и т. д.

5. Расчет влияния на прибыль изменения отпускных цен на товарную продукцию. Определяют товарную продукцию, на которую введены новые цены, в ценах реализации, умножая на изменение цен (в процентах).

6. Исчисление прибыли в переходящих остатках готовой продукции. Переходящая стоимость умножается на рентабельность в 4 квартале отчетного и планового года.

7. Расчет прибыли от продаж. Определите валовую прибыль, учитывая влияние рассмотренных факторов и прибыль в переходящем остатке готовой продукции, и вычтите коммерческие и административные расходы, которые планируются отдельно на основе сметы.

8. Определение прибыли по несравнимой товарной продукции. Эта прибыль определяется прямым методом как разница между отпускной ценой фирмы и стоимостью продукции. Если цены не фиксированы, прибыль рассчитывается по среднему уровню рентабельности.

9. Расчет общей прибыли от продаж. Суммируют прибыль от продаж сравнимой и несравнимой продукции.

Для расчета окончательного финансового результата, помимо прибыли от продаж, рассчитываются результаты операционных и внереализационных доходов и затрат.

Раздел 2.

РЕНТАБЕЛЬНОСТЬ , ПРОИЗВОДСТВЕННОГО ПРЕДПРИЯТИЯ

2.1. Понятие рентабельности.

Если предприятие получает прибыль, оно считается рентабельным. Показатели рентабельности, используемые в экономических расчетах, характеризуют относительную рентабельность.

Результативность и экономическая целесообразность функционирования предприятия могут оцениваться с помощью абсолютных и относительных показателей

Абсолютные показатели позволяют проанализировать динамику различных показателей прибыли за ряд лет. Следует отметить, что для получения более объективных результатов показатели следует рассчитывать с учетом инфляционных процессов.

Относительные показатели меньше подвержены влиянию инфляции т.к. представляют собой различные соотношения прибыли и вложенного капитала, или прибыли и производственных затрат.

Не всегда можно судить об уровне рентабельности предприятия по абсолютной величине прибыли, поскольку на ее размер влияет не только качество работы, но и масштабы деятельности. Поэтому для характеристики эффективности предприятия наряду с абсолютной величиной прибыли используется относительный показатель — уровень рентабельности.

Эти характеристики целесообразнее рассматривать применительно к другим периодам времени. Абсолютные цифры сами по себе несут немного информации. Только зная динамику их изменения, можно более достоверно судить о работе предприятия.

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности — это относительные характеристики финансовых результатов и эффективности предприятия. Они характеризуют относительную прибыльность фирмы, измеряемую как процент от стоимости фондов или капитала из различных мест.

2.2. Показатели рентабельности.

Показатели рентабельности — важнейшие характеристики реальной среды для формирования корпоративной прибыли и доходов. По этой причине они являются незаменимыми элементами сравнительного анализа и оценки финансового состояния компании. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Основные показатели рентабельности можно объединить в следующие группы:

2.2.1. Рентабельность продукции.

Рентабельность продукта показывает, сколько прибыли приходится на единицу проданного продукта. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Показатель рентабельности продукции включает в себя следующие показатели:

1. Рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её ции (без НДС );

2. Общая рентабельность, равная отношению балансовой прибыли к выручке от реализации про кции (без НДС);

3. Рентабельность продаж по чистой пробыли, определяемая как отношение чистой прибыли к выручке от реализации (без НДС);

4. Рентабельность отдельных видов продукции. Отношение прибыли от продажи данного вида товара к его отпускной цене.

2.2.2. Рентабельность вложений предприятия.

Рентабельность инвестиций фирмы — это следующий показатель прибыльности, показывающий эффективность использования всех активов фирмы.

Среди показателей рентабельности предприятия выделяют 5 основных:

1 Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1руб. имущества предприятия, то есть насколько эффективно оно используется.

2.Рентабельность вложений по чистой прибыли;

3.Рентабельность собственных средств, позволяющая установить взаимосвязь между объемом вложенных собственных ресурсов и размером прибыли, полученной от их использования.

4.Рентабельность долгосрочных финансовых вложений, которая показывает эффективность вложений компании в деятельность других организаций.

5 Рентабельность перманентного капитала. Он показывает эффективность использования капитала, вложенного в деятельность данного предприятия в течение длительного времени.

2.3. Общая рентабельность.

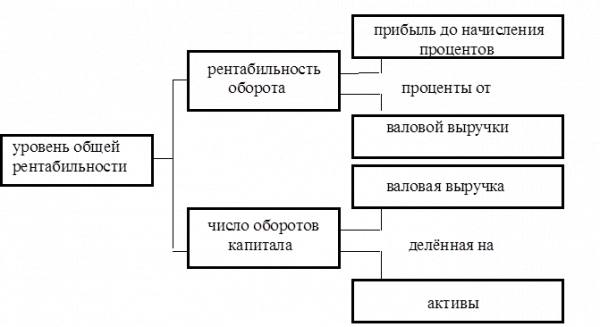

Рентабельность предприятия (общая рентабельность), определяют как отношение балансовой прибыли к средней стоимостиОсновных производственных фондов и нормируемых оборотных средств. Связь между резервом и материальными и эквивалентными затратами отражает прибыльность компании. По иному, говоря, уровень общей рентабельности, то есть индикатор, отражающий прирост всего вложенного капитала (активов), равняется прибыли до начисления процентов * 100 и деленной на активы.

Уровень общей прибыльности является ключевым показателем при анализе прибыльности бизнеса. Но если необходимо более точно определить развитие организации, исходя из уровня ее общей рентабельности, необходимо дополнительно рассчитать еще два ключевых показателя — рентабельность оборачиваемости и количество оборачиваемости капитала.

Рентабельность оборота отражает зависимость между валовой выручкой (оборотом) предприятия и его издержками и исчисляется по формуле:

Рент. ОБ. = Приб. до нач.% *100 / Валовая Выручка

Чем выше прибыль по отношению к валовой выручке фирмы, тем выше рентабельность оборота.

Число оборотов капитала отражает отношение валовой выручки (оборота) предприятия к величине его капитала и исчисляется по формуле:

Число ОБ. Капитала = Валовая Вырука / Активы

Чем выше валовая выручка фирмы, тем больше число оборотов ее капитала.

В итоге следует, что

Уровень Общей Рент. = Рент ОБ. * Число ОБ. Капитала

Связь между тремя ключевыми индикаторами представлена в следующей схеме:

Показатели рентабельности и рентабельности имеют общую экономическую характеристику, они отражают конечную эффективность предприятия и его продукции. Основным показателем уровня рентабельности является отношение общей суммы прибыли к производственной деятельности.

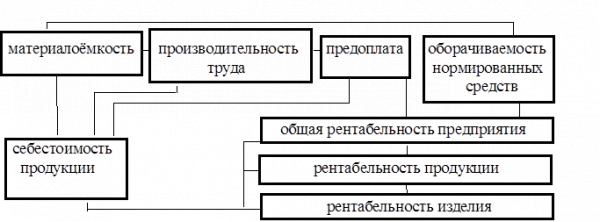

Есть много факторов, которые определяют размер прибыли и уровень рентабельности. Эти факторы можно подразделить на внутренние и внешние. Внешние — это факторы не зависящие от усилий данного коллектива, например изменение цен на материалы, продукцию, тарифов перевозки, норм амортизации и т.д. Эти события происходят в общем масштабе и сильно влияют на обобщенные показатели производственно-экономической деятельности фирм. Структурные изменения в ассортименте существенно влияют на стоимость реализуемой продукции, себестоимость производства и рентабельность.

Задача экономического анализа на рентабельность — выявить влияние внешних факторов, определить размер прибыли, полученной в результате действия основных внутренних факторов, отражающих трудозатраты работников и эффективность использования производственных ресурсов.

Показатели рентабельности (доходности) являются общеэкономическими. Они отражают конечный финансовый результат и отражаются в балансе и отчетах о прибылях и убытках, продажах, доходах и рентабельности. Рентабельность можно рассматривать как результат воздействия технико-экономических факторов, а значит как объекты технико-экономического анализа, основная цель которого выявить количественную зависимость конечных финансовых результатов производственно- хозяйственной деятельности от основных технико-экономических факторов.

Рентабельность является результатом производственного процесса, она формируется под воздействием факторов, связанных с повышением эффективности использования оборотных средств, снижением затрат и увеличением рентабельности продукции и отдельных изделий. Общую рентабельность предприятия необходимо рассматривать как функцию ряда количественных показателей — факторов: структуры и производительности основных фондов, оборачиваемости нормированных оборотных средств, рентабельности реализованной продукции. Это 2-й подход к анализу рентабельности предприятия. Для такого анализа используют модифицированную формулу расчета показателя общей рентабельности, предложенную А.Д.Шереметом.

Р = (Е / 1/УМ) + 1/К

Р — общая рентабельность предприятия %

Е — общая (балансовая) прибыль, % к объему реализованной

продукции;

У — удельный вес активной части в общей стоимости основных

производственных фондов, доли единицы;

М — коэффициент фондоотдачи активной части основных

производственных фондов;

К — коэффициент оборачиваемости нормированных средств.

2.4. Методика анализа общей рентабельности.

Методика анализа общей рентабельности:

1) по факторам эффективности;

2) в зависимости от размера прибыли и величины

производственных факторов.

Балансовая (общая) прибыль — это конечный финансовый результат производственно-финансовой деятельности. Вместо общей прибыли у фирмы могут быть общие убытки, и эта фирма станет убыточной. Общая прибыль (убыток) состоит из прибыли (убытка) от реализации продукции, работ и услуг; внереализационных прибылей и убытков. Под рентабельностью предприятия понимается его способность к приращению вложенного капитала. Задачей анализа рентабельности являются несколько положений: оценить динамику показателя рентабельности с начала года, степень выполнения плана, определяют и оценивают факторы, влияющие на эти показатели, и их отклонения от плана; выявляют и изучают причины потерь и убытков, вызванных бесхозяйственностью, ошибками в руководстве и другими упущениями в производственно-хозяйственной деятельности предприятия; вскрывают и подсчитывают резервы возможного увеличения прибыли или дохода предприятия.

Рентабельность целесообразно рассчитывать также по отдельным направлениям работы предприятия, в частности :

рентабельность по основной деятельности

Рез. от реал. * 100 / Зат. на произв. продукции

рентабельность основного капитала

Баланс. Пр. или Уб. / Сумма соб. ср. на начало года и на конец года

2.5. Порог рентабельности.

Существует определенное взаимовлияние и взаимозависимость между затратами, объемом производства и прибыли. Известно, что при соблюдении всех прочих равных условий темпы роста прибыли всегда опережают темпы роста реализации продукции. При росте объема реализации продукции доля постоянных затрат в структуре себестоимости продукции снижается и появляется «эффект дополнительной прибыли».

Анализ безубыточности (анализ соотношения «затраты — объем производства — прибыль», CVP-анализ) в настоящее время широко используется для определения:

- критического объема производства для безубыточной работы;

- зависимости финансового результата от изменений одного из элементов соотношения;

- запаса финансовой прочности предприятия;

- оценки производственного риска;

- целесообразности собственного производства или закупки;

- минимальной договорной цены на определенный период;

- планирования прибыли и т. д.

Анализ безубыточности основан на ряде допущений. Во-первых, затраты можно разделить на постоянные и переменные. Ряд затрат предприятия может содержать как переменную, так и постоянную части — так называемые смешанные затраты (к ним чаще всего относятся расходы на электроэнергию, транспорт, содержание и эксплуатацию оборудования).

Смешанные затраты подлежат дифференциации на постоянную и переменную части. Следует также учитывать, что сохранение постоянных издержек на одном уровне возможно только в ограниченном диапазоне объемов производства.

Во-вторых, зависимость между объемом реализованной продукции и переменными издержками линейная. В реальной жизни переменные издержки могут изменяться в другой пропорции.

Известно, что соотношение переменных издержек и объема производства зависит как от жизненного цикла изделия, так и от инфляции, по-разному затрагивающей цены на покупаемое сырье, материалы, заработную плату.

В-третьих, остается неизменным ассортимент изделий.

В-четвертых, объем производства и реализации в прогнозируемом периоде равны.

Данные допущения соответствуют условиям массового производства с достаточно непродолжительным производственным циклом, что дает возможность широкого применения анализа безубыточности на таких предприятиях. Не могут опираться на подобный анализ в финансовом планировании предприятия авиа-, судостроения, производители уникальной продукции.

Основной составной частью анализа безубыточности является определение «точки безубыточности» («порога рентабельности», «мертвой точки»).

Точка безубыточности — это такой объем реализации, при котором выручка покрывает все издержки предприятия, связанные с производством и реализацией продукции.

При расчете точки безубыточности надо учитывать, что в модели линейной зависимости точка безубыточности может быть одна, в то время как на практике функция затрат носит нелинейный характер и может пересекать линию объемов производства в нескольких местах. Поэтому анализ должен точно очерчивать границы роста объемов производства, когда допущения линейного характера зависимости оправданы производственными условиями.

Минимальный объем реализации Q min покрывающий затраты на производство и реализацию (EBIT == 0), т. е. точку безубыточности, в единицах продукции определяют:

Q min = F/(P-a)

B min =F/(1-b)

где Q — количество единиц продукции;

- Р — цена единицы продукции;

- F—расходы постоянные;

- V— расходы переменные;

- а — величина переменных затрат в цене единицы продукции;

- b — доля переменных затрат в базовой выручке.

Величина прибыли при запланированных объемах производства и реализации будет равна:

EBIT=PQ – F — a * Q,

где EBIT — прибыль до уплаты процентов и налогов.

Помимо рассмотренного математического метода анализа безубыточности рекомендуется рассмотреть маржинальный метод, в основе которого лежит маржинальная прибыль.

Маржинальная прибыль представляет собой превышение выручки над величиной переменных затрат на производство и реализацию продукции, работ, услуг.

Маржинальный подход лежит в основе управленческих решений, связанных с ассортиментной политикой, с продвижением продукции на рынок, ценообразованием и рядом других задач повышения конкурентоспособности производимой продукции. Доля маржинальной прибыли в цене единицы продукции является постоянной величиной, и предпочтение отдается тому виду продукции, который обеспечивает наибольшее значение маржинальной прибыли. Снижение показателей маржинальной прибыли вызывает необходимость дополнительного производства и реализации продукции или пересмотра ассортиментной политики.

Удельная маржинальная прибыль (GMgm) — производный показатель, который характеризует величину маржинальной прибыли в цене единицы продукции:

GMgm = р — а,

где GMgm — удельная маржинальная прибыль;

- Р — цена единицы продукции;

- а — переменные затраты в единице продукции.

Коэффициент маржинальной прибыли — это отношение маржинальной прибыли к выручке от реализации. Он показывает, какая доля выручки от реализации используется на покрытие постоянных затрат в формирование прибыли.

Коэффициент маржинальной прибыли рассчитывается как доля маржинальной прибыли в выручке от реализации (S):

KGM = GM/S.

2.6. Запас финансовой прочности.

Необходимо раскрыть содержание этого термина, определить порядок расчета его величины.

Запас финансовой прочности, или кромка безопасности, показывает, насколько можно сокращать производство продукции, не неся при этом убытков. В абсолютном выражении расчет представляет разницу между запланированным объемом реализации и точкой безубыточности.

1. В абсолютном выражении:

З фин =

2. В относительном выражении:

З фин = (

Показатель финансовой прочности, рассчитанный в относительном выражении как доля от прогнозируемого объема реализации, используется для оценки производственного риска, т. е. потерь, связанных со структурой затрат на производство.

3. В стоимостном выражении:

З фин =

где Р — цена изделия.

Чем выше показатель финансовой прочности, тем меньше риск потерь для предприятия.

Полная и всесторонняя оценка риска имеет принципиальное значение при принятии финансовых решений, поэтому в западном финансовом менеджменте разработаны многочисленные методы, позволяющие с помощью математического аппарата просчитать последствия предпринимаемых мер.

ЗАКЛЮЧЕНИЕ

Главная цель производственного предприятия в современных условиях — получение максимальной прибыли, что невозможно без эффективного управления капиталом. Поиски резервов для увеличения прибыльности предприятия составляют основную задачу управленца.

Очевидно, что от эффективности управления финансовыми ресурсами и предприятием целиком и полностью зависит результат деятельности предприятия в целом. Если дела на предприятии идут самотеком, а стиль управления в новых рыночных условиях не меняется, то борьба за выживание становится непрерывной.

В первой главе данной работы был показан механизм выявления результатов хозяйственно деятельности предприятия.

Во второй главе, занимающей большую часть работы, были изложены возможные варианты анализа результата деятельности предприятия.

Главная цель работы – консолидация отдельных научно-методических материалов по поднятому вопросу, с намерением приобретения теоретических навыков по анализу финансово-хозяйственной деятельности производственного предприятия.

1. Дамари Р., Финансы и предпринимательство / Пер. с англ. Вышинский Е.В., Пипейкина В.П.: Елень, 1992. – 222 с.

2. Ковалев В.В., Финансовый анализ. — М, Финансы и статистика, 1996. – 432 с.

3. Балабанов И.Т., Финансовый анализ и планирование хозяйствующего субъекта. – 2-е изд., доп. – М.: Финансы и статистика, 2001. – 208 с.

4. Попова Р.Г., Самонова И.Н., Доброседова И.И., Финансы предприятий, — СПб: Питер, 2002. – 224 с.

soglasie.rostovcity.ru

rels.obninsk.com

7. Сайт exlibris . ng . ru