Глава 26.3 Налогового кодекса, регламентирующая порядок исчисления и уплаты единого налога на вмененный доход для отдельных видов деятельности, введена в действие с 1 января 2003 года.

В соответствии с этой главой Налогового кодекса на уплату единого налога на вмененный доход переводятся налогоплательщики, осуществляющих предпринимательскую деятельность в тех сферах, где затруднено осуществление налогового контроля за полнотой уплаты налогов, предусмотренных общим режимом налогообложения. Это, прежде всего, сфера оказания услуг населению, розничная торговля и общественное питание, а также ряд других видов деятельности, при которых операции между покупателями и продавцами осуществляются за наличный расчет.

Само название налога предполагает, что предметом налогообложения является не реальный доход налогоплательщиков, а определенный условный доход, приписываемый им и определяемый на основе статистических данных о рентабельности различных видов деятельности. Этот доход определяется путем умножения условной рентабельности единицы физических показателей, используемых в различных видах деятельности, на количество этих показателей.

За период применения главы 26.3 Налогового кодекса в нее постоянно вносятся изменения, направленные на совершенствование механизма налогообложения организаций и индивидуальных предпринимателей. Уточняется перечень видов предпринимательской деятельности, при осуществлении которых налогоплательщики могут переводиться на уплату единого налога на вмененный доход, механизм исчисления этого налога, а также понятийный аппарат, используемый для целей указанной главы Налогового кодекса.

1. Понятие, сущность и особенности ЕНВД

Вмененный доход — потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке;

— Базовая доходность — условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

Уплата подоходного налога — это часть основных специальных налоговых режимов.

В соответствии со статьей 18 Налогового кодекса Российской Федерации особый налоговый режим — это особый порядок исчисления и уплаты налогов и сборов в течение определенного периода времени. Специальный налоговый режим применяется только в случаях и в порядке, установленных НК РФ и федеральными законами, которые принимаются в соответствии с НК РФ. При этом элементы налогообложения и налоговые льготы определяются в соответствии с требованиями Налогового кодекса Российской Федерации, а другие особые правила могут содержаться в любом другом федеральном законе.

Формирование налоговой базы по налогу на прибыль организаций: ...

... составные налогообразующие элементы; 3) определение порядка формирования налоговой базы. Налоговый учет доходов и расходов; 4) определение и анализ проблемы несоответствия бухгалтерского и налогового учета; 5) определение путей совершенствования механизма формирования налоговой базы; Курсовая работа состоит ...

Таким образом, специальный режим налогообложения устанавливается налоговым законодательством, но в то же время регулируется и неналоговым законодательством, например законодательством о свободных экономических зонах, об инвестиционной деятельности при разделе продукции и т.п.

К специальным налоговым режимам, в частности, относятся:

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

- упрощенная система налогообложения;

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог).

Порядок применения системы налогообложения в виде единого налога на вмененный доход изложен в главе 26.3 НК РФ.

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности может применяться по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга в отношении предпринимательской деятельности:

1) оказания бытовых услуг, их групп, подгрупп, видов и (или) отдельных бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению;

2) оказания ветеринарных услуг;

3) оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) оказания услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках (за исключением штрафных автостоянок);

5) оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

6) розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли

7) розничной торговли, осуществляемой через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

8) оказания услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания.

9) оказания услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

10) распространения наружной рекламы с использованием рекламных

12) оказания услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров;

Учет и анализ финансовых результатов деятельности организации ...

... учет финансовых результатов на примере ООО «Джонсон-Линза». Объект исследования – предприятие ООО «Джонсон-Линза». Предмет исследования – финансовые результаты деятельности ... организациях (дивиденды или доходы от вкладов в уставные капиталы других организаций); оплату налогов, которые уменьшают финансовый результат. ... продукции (выполненных работ, оказанных услуг). Заметим, что Инструкция по применению ...

13) оказания услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей;

14) оказания услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

Основные понятия, применяемые при исчислении единого налога на вмененный доход изложены в Статье 346.27. Главы 26.3. «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности».

На уплату единого налога не переводятся:

1) организации и индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек.(Применяются в отношении аптечных учреждений, признаваемых таковыми в соответствии с Федеральным законом от 22 июня 1998 года N 86-ФЗ «О лекарственных средствах», начиная с 1 января 2011 года).

2) организации, в которых доля участия других организаций составляет более 25 процентов. .(Применяются в отношении аптечных учреждений, признаваемых таковыми в соответствии с Федеральным законом от 22 июня 1998 года N 86-ФЗ «О лекарственных средствах», начиная с 1 января 2011 года).

3) индивидуальные предприниматели, перешедшие в соответствии с главой 26.2 Налогового Кодекса на упрощенную систему налогообложения на основе патента по видам предпринимательской деятельности, которые по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга переведены на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

4) учреждения образования, здравоохранения и социального обеспечения в части предпринимательской деятельности по оказанию услуг общественного питания, если оказание услуг общественного питания является неотъемлемой частью процесса функционирования указанных учреждений и эти услуги оказываются непосредственно этими учреждениями;

5) организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности, в части оказания услуг по передаче во временное владение и (или) в пользование автозаправочных станций и автогазозаправочных станций.

Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом).

Уплата индивидуальными предпринимателями единого налога предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц, налога на имущество физических лиц.

Мотивация деятельности персонала предпринимательской организации

... изучены теоретические аспекты управления персоналом. Во второй главе анализируется мотивация деятельности персонала на примере ОАО «Сантехприбор». Третий содержит рекомендации по совершенствованию системы мотивации персонала в организации. При написании данной работы были изучены и использованы ...

2. Налогоплательщики и объекты налогообложения

Налогоплательщиками являются: Организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, в которых введен единый налог, предпринимательскую деятельность, облагаемую единым налогом.

Организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности, переведенные решениями представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга на уплату единого налога, обязаны встать на учет в налоговом органе:

- по месту осуществления предпринимательской деятельности (за исключением видов предпринимательской деятельности, указанных в абзаце третьем настоящего пункта);

- по месту нахождения организации (месту жительства индивидуального предпринимателя) — по видам предпринимательской деятельности.

Постановка на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога, которые осуществляют предпринимательскую деятельность на территориях нескольких городских округов или муниципальных районов, на нескольких внутригородских территориях городов федерального значения Москвы и Санкт-Петербурга, на территориях которых действуют несколько налоговых органов, осуществляется в налоговом органе, на подведомственной территории которого расположено место осуществления предпринимательской деятельности, указанное первым в заявлении о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога.

Организации или индивидуальные предприниматели, которые подлежат постановке на учет в качестве налогоплательщиков единого налога, подают в налоговые органы в течение пяти дней со дня начала осуществления предпринимательской деятельности, подлежащей налогообложению единым налогом, заявление о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога.

Налоговый орган, осуществивший постановку на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога, в течение пяти дней со дня получения заявления о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога выдает уведомление о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога.

Снятие с учета налогоплательщика единого налога при прекращении им предпринимательской деятельности, подлежащей налогообложению единым налогом, осуществляется на основании заявления, поданного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой единым налогом.

Агентство по доходам в течение пяти дней с даты получения налогоплательщиком заявления об отмене в качестве налогоплательщика единого налога направляет ему уведомление об отмене.

Коммерческая деятельность в торговых организациях

... проблем, требующих научных исследований. Проблема организации реальной коммерческой работы предприятия розничной торговли определила выбор предмета исследования. Целью исследования является анализ теоретических и практических аспектов эффективности коммерческой деятельности розничной торговой организации на примере ТОО «Форма ...

Предметом налогообложения при применении единого налога является вмененный доход налогоплательщика.

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

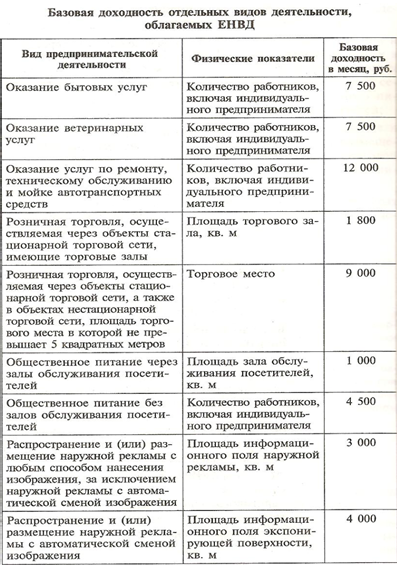

Для расчета суммы единого налога в зависимости от вида предпринимательской деятельности используются физические показатели, характеризующие определенный вид предпринимательской деятельности и базовую месячную доходность. (Приложение 1).

Базовая доходность — условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода;

— Под физическими показателями по видам деятельности подразумевается количество работников, площадь торгового зала, количество транспортных средств и т.д. в зависимости от конкретного вида деятельности. Например, если оказанием бытовых услуг на предприятии занимаются 10 человек, то сумма вмененного дохода за месяц будет равна 75000 руб. (Базовая доходность на 1 человека умноженная на 10).

Под количеством работников понимается среднесписочная численность всех работников за каждый календарный месяц налогового периода (в том числе работающих по совместительству, договорам подряда и другим договорам гражданско – правового характера).

В случае, если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, налогоплательщик при исчислении суммы единого налога учитывает указанное изменение с начала того месяца, в котором произошло изменение величины физического показателя.

3. Применение поправочных коэффициентов

Корректирующие коэффициенты базовой доходности — коэффициенты, показывающие степень влияния того или иного условия на результат предпринимательской деятельности, облагаемой единым налогом, а именно:

К1 — устанавливаемый на календарный год коэффициент-дефлятор, рассчитываемый как произведение коэффициента, применяемого в предшествующем периоде, и коэффициента, учитывающего изменение потребительских цен на товары (работы, услуги) в Российской Федерации в предшествующем календарном году, который определяется и подлежит официальному опубликованию в порядке, установленном Правительством Российской Федерации.

К2 — корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, величину доходов, особенности места ведения предпринимательской деятельности, площадь информационного поля электронных табло, площадь информационного поля наружной рекламы с любым способом нанесения изображения, площадь информационного поля наружной рекламы с автоматической сменой изображения, количество автобусов любых типов, трамваев, троллейбусов, легковых и грузовых автомобилей, прицепов, полуприцепов и прицепов-роспусков, речных судов, используемых для распространения и (или) размещения рекламы, и иные особенности.

Деятельность фонда социального страхования

... в счет. В 1929 году государственное социальное страхование приобретает единый бюджет. С 1931 г за счет фондов социального страхования началось финансирование оздоровительной и оздоровительной деятельности санатория, а также детских оздоровительных лагерей. ...

До 1 января 2009 года, если предпринимательская деятельность по ЕНВД не осуществлялась с 1 числа отчетного месяца, коэффициент К2 корректировался с учетом количества дней такой деятельности. Начиная с 1 января 2009 года эта корректировка была отменена.

Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков представительными органами муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга на период не менее чем календарный год и могут быть установлены в пределах от 0,005 до 1 включительно.

4. Порядок уплаты единого налога

Налоговым периодом по единому налогу признается квартал.

Единая ставка установлена в размере 15% от вмененного дохода.

Уплата единого налога производится налогоплательщиком по результатам налогового периода не позднее 25 числа первого месяца следующего налогового периода.

Сумма единого налога, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное обязательное социальное на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское обязательное социальное от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством Российской Федерации при выплате налогоплательщиками вознаграждений работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование, и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом размер единого налога не может быть уменьшен более чем на 50 процентов.

Налоговые декларации по результатам налогового периода подаются налогоплательщиками в налоговые органы не позднее 20 числа первого месяца следующего налогового периода.

Суммы единого налога зачисляются на счета органов Федерального казначейства для их последующего распределения в бюджеты всех уровней и бюджеты внебюджетных государственных фондов в соответствии с бюджетным законодательством Российской Федерации.

единый налог базовый доход

Заключение

Таким образом, система налогообложения в виде налога на вмененный доход является своего рода базовым специальным налоговым режимом.

Порядок применения системы налогообложения в виде единого налога на вмененный доход изложен в главе 26.3 НК РФ.

Единый налог на вмененный доход вводится на их территории региональными властями. Перечень видов деятельности, по которым вводится единый налог, устанавливается областью.

Объект налогообложения единым налогом — вмененный доход. Это потенциальный доход, который, по расчетам региональных властей, может быть получен от компании, облагаемой ЕНВД.

Налогообложение индивидуальных предпринимателей

... по налогам и сборам. При постановке на учет в госналогинспекции должностные лица налоговых органов выясняют у предпринимателя все обстоятельства, связанные с предпринимательской деятельностью, разъясняют порядок ведения учета доходов и ...

Эта система налогообложения предполагает замену следующих налогов уплатой единого налога на вмененный доход:

- налог на имущество;

- ЕСН;

- налог на прибыль;

- НДС (кроме НДС при ввозе товаров в Россию).

Приложение 1