Введение, Актуальность темы данной работы заключается в том, что, Субъекты малого, В поддержке малых и средних предприятий важен

— доступность банковского обслуживания и возможности свободного выбора банка клиентами;

— расширение форм и улучшение качества банковского обслуживания;

— повышение надежности банков.

Целью данной курсовой работы является изучение

решения . Для реализации поставленной цели необходимо выполнить следующие задачи:

- рассмотреть

- изучить статистические данные по развитию малого бизнеса в России;

- рассмотреть деятельность мал

При написании работы широко использовалась как отечественная, так и з

1 . ФИНАНС Ы В СФЕРЕ МАЛОГО БИЗНЕСА РОССИИ

1 .1. Финансирование малого бизнеса в России

Недостаток свободных средств необходимо восполнить за счет заемных средств. Основные денежные ресурсы сосредоточены в банковской системе, но возможности доступа к ним ограничены. Опрос показал, что 81% банков предоставляли кредиты МП и ИЧП. Причины, по которым банки предоставляют кредиты малому бизнесу, заключаются в следующем: 85% банков привлекает прибыльность этих операций, 60% изо всех сил пытаются расширить свою клиентскую базу. Льготы, предоставляемые властями, упомянули только 9% банкиров. На наш взгляд, участие многих банков в международных либо различных российских программах поддержки малого бизнеса расширяет их доступ к финансовым ресурсам, укрепляет связи с органами власти или международными организациями, что представляется не менее значимым мотивом работы с малым бизнесом, чем прибыльность.

В настоящее время достаточно широкий круг финансовых институтов предоставляет финансовые услуги малому бизнесу, но банки играют ведущую роль. В основном преодолена тенденция негативного отношения к малому бизнесу со стороны банков: трудности с открытием счетов, доступом к кредитным ресурсам. Это подтверждают данные опроса российских банков, проведенного в конце 1996 г. ISARP. В опросе приняли участие 198 банков и 84 филиала в 14 регионах России. Следующий анализ состояния банковского сектора для малого бизнеса основан на некоторых выводах этого исследования.

Финансовый менеджмент малого бизнеса (2)

... первом разделе курсовой работы представлена сущность финансового менеджмента малого бизнеса. Для решения данной цели необходимо решение следующих задач: Рассмотреть основные финансовые параметры малого бизнеса на различных этапах его жизненного цикла; Рассмотреть особенности финансового менеджмента малого бизнеса; Рассмотреть особенности ...

Доля МП среди клиентов банков довольно значительна: 58% респондентов указали, что 1/3 их клиентов составляют малые предприятия; у 7% банков клиентура практически полностью состоит из МП. ИЧП в структуре клиентской базы значительно меньше: у 42% банков они составляли до 5%. Банки будут и дальше развивать работу с малым бизнесом: они видят в нем не только источник финансирования, но и сферу выгодных вложений. С точки зрения банкиров, малый бизнес не подвергается дискриминации, банки предоставляют им такой же комплекс услуг, как и другим клиентам. При этом, конечно, отношение к клиенту зависит от его значимости для банка.

Среди услуг, предлагаемых банками малым предприятиям, наиболее часто упоминаются кредитование и размещение средств на депозит (указали около 90% банков), далее следуют финансовое консультирование, выдача гарантий и аккредитивов, лизинг, управление активами. В то же время в ответах указано, что объем реально оказываемых услуг в два раза меньше. Такой разрыв говорит о наличии невостребованного предложения. Представляется, что рынок банковских услуг будет постепенно развиваться в направлении сокращения этого разрыва. Традиционные услуги — ссуды и депозиты — сохраняют лидирующие позиции: фактическое кредитование упоминается в 77% ответов, а депозиты — в 65%, но другие услуги упоминаются гораздо реже.

Банки свободно открывают счета для предпринимателей, но режим таких счетов зависит от суммы полученных средств. По данным опроса, почти все банки за исключением 2% осуществляли расчетно-кассовое обслуживание малых предприятий и ИЧП. В то же время банки тщательно изучают потенциального клиента. Основной причиной отказа в открытии счета может быть недоверие к личности предпринимателя или представленной документации. Вторая причина — небольшой ожидаемый оборот. Для 1/3 банкиров небольшой оборот — это среднемесячный оборот до 500 млн. руб. Вместе с тем для каждого шестого банка клиент становится крупным при обороте до 100 млн. руб. Понятие “оборот по счету”, как правило, определяет представление банкиров о малом бизнесе, т.е. в большинстве случаев банкиры относят к этой категории предприятия не по численности занятых, а по располагаемым денежным средствам.

Депозиты остаются наиболее распространенной формой размещения средств малого бизнеса через банк. Векселя банка (37% ответов) — также форма депозита, снижающая в то же время налогообложение для клиента и процент по заемным средствам. 36% опрошенных банков указали на готовность малого бизнеса размещать средства в государственные облигации. Эта форма размещения привлекательна своей ликвидностью и для начала 1996 г. — высокой доходностью.

Финансовое консультирование занимает третье место в рейтинге услуг (отмечено половиной респондентов).

Банки, работающие с малым бизнесом по специальным программам, оказывают помощь в составлении бизнес-планов. Разработка бизнес-планов была упомянута в списке потенциальных услуг 31% банков, но в действительности только 6% помогли своим клиентам составить бизнес-планы. Банки также могут оказывать услуги поддержки: 6% респондентов помогли найти инвестора.

Каждый пятый банкир считает лизинг возможной услугой, однако на самом деле эту услугу предоставляют менее 3% банков. Как правило, лизинговые операции осуществляются комбинированным способом, и банк является одним из их участников, а не непосредственно лизингодателем .

Таблица 1.1

|

Средние пре д приятия |

Малые предприятия |

||

|

всего |

в том числе микр о предприятия |

||

|

Количество предпр и ятий, единиц |

35 |

533 |

371 |

|

Общая стоимость заключенных договоров финансового лизинга, млн. ру б . |

357 50,4 |

65322,5 |

19447,6 |

|

Средний срок действия заключенных договоров финансового л и зинга, лет |

5,6 |

3,1 1) |

… |

1) Без учета микропредприятий.

Рис. 1.1 Факторы, отрицательно влияющие на деятельность организаций в сфере финансового лизинга в 2011 г. (в процентах)

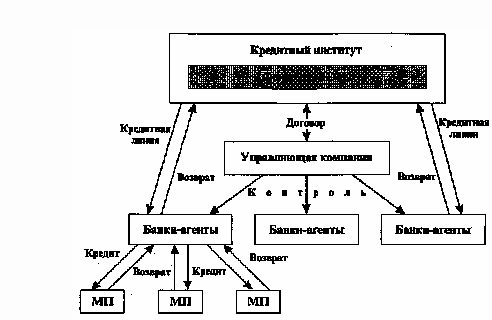

П рямо е финансировани е малого бизнеса осуществляется путем предоставления кредитных линий (см. рис. 1 . 2 ). Кредитный институт, реализующий программу, формирует специальный фонд и привлекает управляющую компанию, которая отбирает банки-агенты и помогает заключить, а затем и контролировать соглашение между головным кредитным институтом и банком-агентом по выделению и целевому использованию последним кредитной линии; банки-агенты самостоятельно или с помощью консультанта (которым может быть, например, управляющая компания) отбирают проекты для кредитования, проводят их оценку, выделяют кредитные ресурсы и осуществляют их мониторинг; полученные в результате возврата кредита доходы в той или иной пропорции распределяются между головным кредитным институтом, управляющей компанией и банком-агентом.

Рис. 1 . 2 Типовая схема действия специальных программ коммерческого кредитования малых предприятий (СПККМП)

В настоящее время в России существует несколько таких программ, в основном реализуемых иностранными кредитными организациями. Наиболее крупными среди них являются две программы Европейского банка реконструкции и развития:

— программа микрокредитования;

— программа кредитования малых предприятий.

Программа микрокредитования

Программа микрокредитования в основном успешно преодолевает эти лимиты, так как нижнего предела по размерам кредита практически нет (известен случай в Туле, когда был выдан кредит в 50 долл.), а верхний составляет 25-35 тыс. долл., залогом служит любое ликвидное имущество на сумму, эквивалентную размеру кредита плюс процент по сделке.

В рамках данной программы кредиты выдаются главным образом торговым предприятиям с численностью занятых до 20 (как правило, даже до 10) чел. ЕБРР и его консультант, немецкая фирма Internationale Projekt Consult, считают, что торговля сегодня является единственной отраслью, которая в состоянии выплачивать довольно высокие ставки процента по кредитам: в 1996 г. средняя ставка по текущим проектам составляла в рублях около 100% годовых, новые кредиты сроком от 1 до 6 месяцев предоставлялись под 60-75% годовых.

Дополнительное достоинство данной программы заключается в том, что клиенты, соблюдающие условия кредитного договора и успешно развивающие свой бизнес, имеют наилучшие шансы перейти на следующую “ступень” — существенно расширить масштабы привлечения заемных средств в рамках программы кредитования малого бизнеса.

Относительные недостатки данной программы являются продолжением ее достоинств: в нее не вписывается поддержка самых проблемных категорий МП — фирм производственной направленности, стартового предпринимательства, хотя в развитых странах программы микрокредитования рассчитаны в первую очередь именно на поддержку начинающих предпринимателей. Но консультант ЕБРР считает, что микрокредитование стартапов в российских условиях слишком рискованно и связано с неизбежной «клеветой» на финансовые ресурсы.

Трудности, с которыми сталкивается данная программа, как и ряд других, имеют в основном юридический характер — не урегулированы в правовом отношении многие аспекты финансовой деятельности, законодательство защищает главным образом заемщика, а не кредитора (отсюда зачастую невозможность истребовать залог).

Программа ЕБРР по кредитованию малого бизнеса

Во всех остальных отношениях (механизм действия, стратегия развития и т.д.) данная программа напоминает программу ЕБРР по микрокредитованию. Столь же высока и эффективность ее действия: невозвратов кредитов нет, доля просроченных кредитов не превышает 1%. В немалой степени это обстоятельство объясняется тем, что до 40% клиентов российских банков — агентов ЕБРР, обращающихся за кредитами на пополнение основных средств, ранее уже участвовали в программе микрокредитования, т.е. обладают определенной кредитной историей, знакомы с требованиями ЕБРР, являются относительно успешными МП.

Небанковское финансирование малого бизнеса осуществляется из разных источников и на разных принципах. Во-первых, есть каналы внебанковского финансирования, основанные на привлечении внутренних временно свободных ресурсов самого сектора МП — в данной связи необходимо прежде всего упомянуть коммерческий кредит, широко используемый российскими малыми предприятиями, особенно в сфере торговли, а также деятельность кредитных союзов малых предприятий. Наряду с ними используются и внешние для малого бизнеса источники финансирования — мобилизация средств физических и юридических лиц под эмиссию акций (данная форма в секторе малого бизнеса применяется, правда, достаточно редко); услуги теневого ростовщического капитала (особенно распространены в крупных городах, среди микрофирм, в торгово-посреднической деятельности, туристическом бизнесе и т.д.); средства различных донорских организаций.

Во-вторых, Внебанковское финансирование осуществляется либо на возвратной, как правило, возмездной основе, либо же — в случае фондов занятости — на грантовой основе, т.е. в виде безвозвратных субсидий и дотаций. Даже при возмездном (платном) использовании финансовых ресурсов предоставляющие их организации в подавляющем большинстве являются бесприбыльными: мировая практика показывает, что для достижения самоокупаемости при столь специфическом характере деятельности донорским организациям требуется 5-7 лет, выйти же на прибыльную работу можно лишь через 15-20 лет. Очевидно, что такое долгосрочное планирование самодостаточности в условиях переходной экономики России просто нереально. Поэтому важнейшим источником небанковского финансирования являются бюджетные ресурсы. Они могут направляться в малый бизнес главным образом через Федеральный и региональные фонды поддержки малого предпринимательства (в виде гарантийно-залогового обеспечения либо льготных кредитов), а также через Фонд занятости (в виде целевых субсидий либо беспроцентных ссуд).

В-третьих, Внебанковское финансирование охватывает разные категории МП. При этом гранты используются для поддержки малых начинающих предприятий, в том числе малых предприятий, созданных в рамках различных программ самозанятости.

На переживаемом этапе едва ли не самой важной, Целенаправленная государственная финансовая

— первое из них предполагает направление бюджетных средств непосредственно в сферу малого бизнеса, т.е. связано с оказанием субъектам малого предпринимательства прямой финансовой помощи в виде субсидий, дотаций, кредитов, в т.ч. льготных и беззалоговых; гарантий по кредитам коммерческих банков; полной или частичной компенсации финансовым структурам недополученной прибыли при кредитовании малых предприятий по пониженной процентной ставке, а также совместного финансирования за счет бюджета и финансово-кредитных организаций ;

— второе направление представляет собой форму косвенной финансовой поддержки малого бизнеса, нацеленной на создание благоприятных условий для привлечения инвестиций и накопления капитала в этом секторе экономики. Соответствующие меры могут включать общегосударственные и региональные режимы льготного налогообложения малых предприятий, внедрения упрощенных систем налогообложения; установление норм ускоренной амортизации основных фондов малых предприятий; распространение в сфере малого предпринимательства системы лизинга и т.д. [2].

При этом следует отметить существенное смещение, Программа «Российского банка развития» представляет собой механизм двухуровневого кредитования:, Для осуществления финансовой поддержки малого и, Для включения в программу кредитования Российский банк развития отбирает:, Приоритетными целями кредитования в рамках рассматриваемой программы являются:, Применение двухуровневой схемы кредитования,, По данным рейтингового агентства «Эксперт РА» в, Тем не менее, доступность кредитных ресурсов для, Россия демонстрирует значительное отставание от, Таким образом, недостаточно развиты сектора, несущие, Основным источником финансирования малого и, Следует отметить, что коммерческим банкам не выгодно выдавать небольшие кредиты (а именно такие

Несмотря на некоторый спад количества официально зарегистрированных безработных во второй половине 2009 г., к 15 марта 2010 г. по данным Роструда их число составило 2,3 млн. чел. [1].

Государство реализует различные программы по снижению социальной напряженности и нормализации рынка труда.

Среди них особое место занимают субсидии, предоставляемые безработным региональными службами, В 2009 г. субсидии на начало своего дела по линии, После первых достаточно успешных результатов, Однако существует как минимум одна серьезная, Очевидно, что если новое предприятие не сможет, Разрабатываемые планы по поддержке малого бизнеса (МБ) в РФ, в сфере финансовой помощи в условиях, В целом российские малые предприятия в настоящее

Рис. 1 . 3 Прогноз развития рынка МСБ на 2011-2013 гг.

Наиболее распространенным инструментом государственной поддержки финансирования малого и среднего бизнеса являются фонды кредитной поддержки, которые обеспечивают гарантии по обязательствам предпринимателей перед банками. Для заемщика это возможность решить проблему залогового обеспечения и получить кредит. Для банков – снижение рисков, поскольку обеспечение в виде поручительства фонда достаточно надежное.

Другим инструментом поддержки кредитования малого, Деньги по разумным ценам малый бизнес может получить фактически только по госпрограмме, которая, Принимая во внимание поставленные правительством РФ задачи по развитию инновационной сферы, РосБР готовит программу финансирования инновационных и модернизационных проектов. Планируется,, Но для того чтобы в стране развился малый бизнес,

Состояние рынка банковских услуг для малого бизнеса свидетельствует о необходимости принятия ряда мер:

— по развитию системы государственного гарантирования инвестиционных кредитов МП с участием Федерального и региональных фондов поддержки малого предпринимательства;

— по повышению действенности льгот банковскому сектору по долгосрочному кредитованию, кредитованию малых предприятий;

— по стимулированию развития банков, специализирующихся на работе с малым бизнесом;

— по развитию системы обучения банковского персонала, в особенности в региональных банках, методам и технологии кредитования малого бизнеса.

1 .2 . Способы решения проблем финансирования в сфере малого б изнеса

Совершенно очевидно, что полноценное развитие

Проблемы финансово – кредитной поддержки малого предпринимательства возникают из-за низкого уровня финансовой устойчивости и залогоспособности малых предприятий, ограниченных возможностей использования субъектами малого предпринимательства традиционных финансовых инструментов с одной стороны и отсутствием действенных финансовых механизмов поддержки малого предпринимательства с другой. Таким образом, возможности для получения банковских кредитов малому бизнесу ограничены. Из-за высоких рисков, связанных с кредитованием малого бизнеса, банковский сектор больше ориентирован на крупные компании. Не разработана система обеспечения малого бизнеса необходимыми кредитными средствами и займами. Альтернативных источников микрокредитования для малого бизнеса практически нет. Решение этих задач невозможно без предоставления таких возможностей фондам поддержки малого предпринимательства, иным, помимо банков, финансовым организациям, без создания заслуживающей доверия системы государственных гарантий кредитования малого предпринимательства, повышения профессиональной готовности предпринимателей к использованию заемных средств.

Потребность в специальных программах кредитования малых предприятий в условиях развитой рыночной экономики и переходной экономики во многом обусловлена различными причинами. Если в странах ЕС, например, программы нацелены на то, чтобы облегчить “проблемным” предпринимательским группам доступ к заемному капиталу, то в нынешних российских условиях при сравнительной неразвитости легальных финансовых рынков и относительной доступности альтернативных (главным образом “теневых”) источников внешнего финансирования реализация специальных программ кредитования диктуется потребностью “приучить” и МП, и коммерческие банки работать в соответствии с современными кредитными технологиями и до некоторой степени ослабить влияние теневой экономики на малый бизнес.

По мере изменения макроэкономических условий и созревания рыночной инфраструктуры в России, вероятно, изменится как цель, так и роль специальных кредитных программ в системе мер поддержки малого бизнеса. Во-первых, в основном они будут нацелены на стартапы, инновационные предприятия, малые предприятия реального сектора экономики. Во-вторых, с накоплением финансовых ресурсов у специализированных кредитных институтов и оздоровлением ситуации в банковском секторе усилится роль залогово-гарантийных схем в реализации указанных программ и существенно расширится за счет активизации на этой основе работы коммерческих банков с малым бизнесом финансовая база поддержки МП.

В рамках таких программ разрабатываются специальные технологии для высокоэффективной работы с малым бизнесом, которым руководят сотрудники банка. В связи с этим было бы необходимо посредством успешных программ создать учебные курсы для обучения банковских служащих, не включенных в программы. Кроме того, необходимо расширить прямое участие в программах средних региональных банков, которые зарекомендовали себя как достаточно надежные и консервативные.

Очевидно, что перспективы развития различных форм небанковского финансирования малого бизнеса в России неодинаковы. Так, коммерческий кредит и особенно общества взаимного кредитования (после принятия соответствующего закона), по всей видимости, станут магистральным направлением аккумуляции средств самого малого бизнеса, направляемых на решение инвестиционных и иных задач данного сектора. По мере оздоровления экономической среды и развития легальной инфраструктуры финансовых рынков для МП будет снижаться значение “теневого” ростовщического капитала; получат несколько большее распространение такие формы мобилизации капитала, как эмиссия ценных бумаг. В связи с решением проблем структурной перестройки среднесрочной экономики, в частности с улучшением балансов на всех уровнях, возникла необходимость финансовой поддержки самозанятости и других форм финансирования малых предприятий за счет средств занятость увеличится.

2 . СТАТИСТИКА РАЗВИТИЯ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА В РОССИИ

2 .1 . Тенденции развития малого предпринимательства в России

На 1 января 20

Рис. 2.1 Распределение федеральных округов по отдеьным показателям деятельности МСП в 2011 г . (в процентах к итогу)

В 20 11 г. сред несписочная численность занятых н а МП (без учета внешних совместителей и работающих во договорам гражданско — правового характера) в целом по стране выросла по сравнению с 20 10 г. на 5,1% в составила 7 8 15, 1 тыс. чел., рост же но срав н е нию с 200 9 г. составил 8,2%. Кроме того, в 20 11 г. по сравнению с 200 9 г. малые предприятия обеспечили на 594,8 тыс . , больше постоянн ы х рабочих мест. При этом удельный вес работников МП в общей среднесписочной численности занятых увеличился до 16,1%. повысившись на 1,7 п.п. п о срав н е нию с показателем за 200 9 г.

Рост в целом

По итогам 20

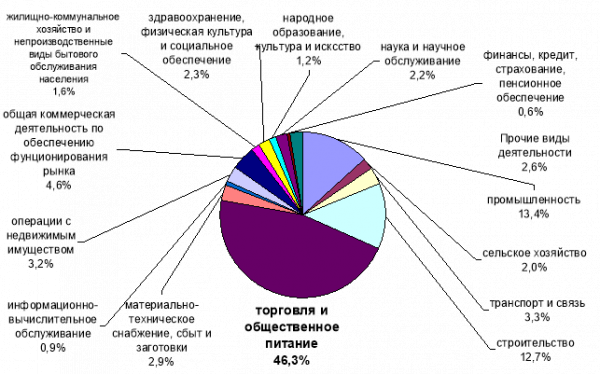

Но следует четко понимать, что основные функции малого предпринимательства носят преимущественно социальный характер, с его развитием связывается не столько его вклад в «удвоение ВВП», но прежде всего, снижение социальной напряженности в обществе, повышение занятости, и как следствие, повышение уровня жизни населения, формирование среднего класса и так далее. Увеличение объемов производства — не главная задача малого бизнеса; это прерогатива крупных и отчасти средних предприятий, где для них есть все возможности и условия, в частности, для использования эффекта масштаба. Если мы говорим о «производственной функции» малого бизнеса, то вместо этого необходимо сосредоточиться на его способности производить «штучные» продукты по индивидуальному заказу, а также стать «полигоном для испытаний» новых инновационных промышленных образцов. Подтверждением «непроизводственного» характера сектора малого бизнеса выступает его отраслевая структура, где практически половина числа МП – это предприятия торговли, а среди индивидуальных предпринимателей эта доля достигает двух третей (Приложение). [9]

По состоянию на 1 апреля 20

Еще более впечатляющей выглядит статистика занятости населения. Итак, сегодня в сфере малого бизнеса работают 16,7 млн россиян. Это четверть от всего работающего населения в стране. Объем поступления в бюджет единого налога, исчисляемого по упрощенной системе, от малого бизнеса в I квартале 20 10 года составил 10 миллиардов рублей, что на 32 процента больше, чем за тот же период прошлого года. Это увеличение сопровождалось увеличением поступлений от единого налога на вмененный доход: в первом квартале было собрано 11 млрд рублей, что на 37 процентов больше. Эти налоги поступают в региональные и местные бюджеты, таким образом, региональные власти становятся заинтересованной стороной и оказывают содействие развитию малого предпринимательства на местах.

2 .2 . П ерспективы развития малого предпринимательства в России

Несмотря на довольно высокие темпы развития малого бизнеса

В бюджет Российской Федерации на 20 12 год на поддержку малого бизнеса выделено 4 миллиарда рублей, с учетом средств на развитие бизнес-инкубаторов. И з года в год эта сумма возрастает. Так, в 2011 году на поддержку малого предпринимательства выделено 3 миллиарда рублей, а в 20 10 году эта сумма была в два раза меньше. [8, c .5]

Планируется, что по итогам 20

П равительство планирует добиться в ближайшие годы ежегодного роста количества малых предприятий на 5-10 процентов, или 50-70 тысяч юридических лиц. Кроме того, в планах обеспечить рост численности занятых в малом бизнесе на 5-7 процентов, или 400 тысяч человек в год. Д ля осуществления этого необходимо принятие закона о поддержке мелкого и среднего бизнеса. Сегодня концепция закона готова и находится на рассмотрении Совета Министров. [8, c .5]

Э тот законопроект предполагает выделение трех субъектов э кономической деятельности. Предприятия этого сектора будут разделены на микропредприятия (численностью до 15 человек), малые (от 16 до 100 человек) и средние предприятия (до 250 человек). Т акая градация позволит более точно дифференцировать меры государственной поддержки для различных субъектов малого и среднего бизнеса, так как они объединяются в единый сектор. [8, c .5]

Таким образом, за 2009-2011 гг. в целом по стране по всем показателям развития малого бизнеса отмечается положительный прирост, а тенденцию развития малого предпринимательства можно охарактеризовать как благоприятную. Вместе с тем, в указанный период наблюдаются значительные региональные диспропорции в динамике разрабатываемых показателей.

3 . ЭКОНОМИКА МАЛОГО ПРЕДПРИЯТИЯ

3 .1. Критерии отнесения предприятия к малому бизнесу в России

Круг малого предпринимательства определяется Федеральным законом от 27.07.2012 г. 88-ФЗ от 14 июня 1995 г. «О государственной поддержке малого предпринимательства в Ро с сийской Федерации» и включает:

— Предпринимателей без образования юридического лица (ПБОЮЛ);

— Крестьянские (ферме р ские) хозяйства (К(ф)Х);

— Малые предприятия — юридические лица (МП), удовлетворяющие следующим двум тр е бованиям:

— в уставном капитале доля государственной собственности Российской Федерации и субъектов Российской Федерации, муниципальной собственности, общественных и р е лигиозных организаций, благотворительных и иных фондов не превышает 25%. Доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъе к тами малого предпринимательства, также не должна превышать 25%;

— средняя численность работников не превышает следующих предельных уровней:

— в промышленности, строительстве и на транспорте — 100 человек;

— в сельском хозяйстве и научно-технической сфере — 60 человек;

— в розничной торговле и бытовом обслуживании — 30 человек;

— в остальных отраслях и при осуществлении других видов деятельности — 50 чел о век. [13]

Малые предприятия могут создаваться:

— гражданами, членами их семьи и другими лицами, совместно ведущими трудовое хозяйство; государственными, арендными коллективами, совместными предприятиями, кооперативами, акционерными общества

ми, хозяйственными обществами и товариществами, другими предпри

— государственными органами, уполномоченными управлять имущест вом государства;

— совместно указанными органами, пред п риятиями, организациями и гра ж данами;

— в результате выделения из состава действующего предприятия, объ единения одного из нескольких структурных подразделений или струк турных единиц по инициативе коллектива работников, если на это есть

согласие собственника имущества предприятия и обеспечивается вы

этом случае данное предприятие выступает в качестве учредителя ма

Для создания малого предприятия необходимо:

— определить форму собственности, на которой будет основано малое

предприятие;

— выбрать учредителя, если малое предприятие предполагается на собственности определенного владельца, и получить его согласие;

— подготовить учредительные документы;

— провести собрание членов малого предприятия, на котором обсудить

и принять решение о создании малого предприятия и утвердить учредительные документы;

— зарегистрировать малое предприятие в местных органах власти.

Вопрос о том, какие организационно-правовые формы могут принимать малые предприятия, имеет большое соци ально-экономическое значение. Речь идет о возможности населения включаться в предпринимательскую деятель ность, а потому и о масштабах малого 6изнеса.

Выбор организационно-правовой формы предприятия зависит от многих факторов, важнейшими из которых

— задачи, которые ставятся перед предприятием при его создании;

— размер капитала, которым располагают основатели;

— ответственность, которую хотели бы взять на себя вкладчики капитала: о граниченную или неограниченную;

— степень участия вкладчика капитала в управлении пред приятием;

— наличие или отсутствие у основателя предприятия про фессиональных знаний;

— налоговое законодательство.

Малое предприятие может быть образовано в форме общества с о гр аниченной ответственностью, акционерного общества или в иных формах, не запрещенных законодательством.

Формирование коллективных предприятий распространилось на малые предприятия. Коллективное (народное) предприятие—это такое хозяйственное формирование, в котором все имущество и получаемые до ходы принадлежат коллективу его работников.

Таким образом, в настоящее время в РФ для

3 .2 . Анализ деятельности малого предприятия О О О « Дельта-Пак »

ООО «Дельта-Пак», Доли в уставном фонде О, Иванов Сергей Петрович –, Степанов Иван Олегович -, Семенов Петр Иванович – 25%;

Петров Иван Сергее вич — 25%.

ООО «Дельта-Пак»

Широкий диапазон выходных размеров двухслойных рукавов и однослойной толщины позволяет максимально точно удовлетворить потребности потребителей благодаря широкому ассортименту продукции. Компания производит как полиэтиленовую пленку, так и пакеты и полиэтиленовые пакеты. В Таблице 3.1 представлен ассортимент производимой продукции.

Таблица 3.1 . А ссортимент производимой продукции ООО «Дельта-Пак»

|

№ пп |

Наименование |

№пп. |

Наименование |

|

1. 2. 3 4 5 6 7 8 9 |

Пакет 300*150 Пакет 500*150 Пакет 750*150 Пакет 600*150 Пакет 1000*800 Пакет 700*800 Пакет 400*100 Пакет 605*200 Пакет 200*120 |

10 11 12 13 14 15 16 17 18 |

Пакет 260*180 Пакет 400*300 Пакет 650*450 Пакет 250*170 Пакет 310*220 Пакет 400*300 Пакет 520*260 Пакет 520*220 Пленка п/э |

Анализ ситуации и тенденций на рынке полиэтиленовой пленки показал, что рынок сбыта полиэтиленовой пленки имеет большую емкость, а спрос на упаковочные материалы остается на стабильно высоком уровне.

Характерными особенностя

— отсутствие крупных производителей-монополистов;

— высокая емкость рынка (массовый спрос), включая потребителей совершенно различных категорий.

Исходя из перечисленных характеристик рынка и гибкой маркетинговой политики, обеспечивает достаточно высокий уровень рентабельности производства.

Исследование рынка полиэтиленовой пленки, конечных потребителей и ассортимент предлагаемого товара позволяет выделить следующие группы потребителей:

— п редприятия производящие какую-либо продукцию и использующие пленку и пакеты для упаковки (мебельные фабрики, фасовочные организации);

— о птовые организации, продающие полиэтиленовую пленку в розницу;

— м агазины и организации, продающие пакеты в розницу .

Конкурентными преимуществами продукции фирмы являются:

1. Цена пленки и пакетов на уровне цен других производителей

2. Гибкий уровень цен и дифференцированный подход в ценообразовании с применением скидок

3. Возможность доставки товара потребителю в любое время

4. Широкий ассортимент предлагаемой продукции, Так как рынок полиэтиленовой пленки и изделий из нее достаточно большой, Организационная структура, В компании работает 28 человек. Руководит организацией директор. Ему подчиняются:

-технический директор, который руководит производством (линейная связь), ему в свою очередь подчиняются начальник производства, руководящий двумя рабочими бригадами, транспортным отделом и складом;

-коммерческий директор, руководящий отделом маркетинга и бухгалтерией (линейная связь), ему подчиняются главный бухгалтер, возглавляющий бухгалтерию, начальник отдела маркетинга, непосредственно возглавляющий отдел маркетинга;

-юрист организации, который выполняет и координирует всю юридическую работу в организации (функциональная связь);

-секретарь, который выполняет всю работу, связанную с делопроизводством и кадрами по всей организации (функциональная связь).

Таким образом,, ЗАКЛЮЧЕНИЕ, Таким образом,, По итогам 20

необходимо закрепить в законодательстве ряд положений, направленных на развитие гражданских форм финансирования малого бизнеса. В частности, для широкого использования лизинга в этом секторе предлагается следующее. Во-первых, отменить обязанность арендаторов — субъекты хозяйствования относить вещь, являющуюся предметом аренды, к основным средствам. В то же время для предотвращения злоупотреблений целесообразно предусмотреть, что предметом аренды не может быть вещь стоимостью менее 10 минимальных размеров оплаты труда и сроком полезного использования менее одного года.

Во-вторых, легализовать в законодательстве потребительский лизинг и лизинг в коммерческих целях, и только ему, особенно с участием малого бизнеса, предоставлять льготы.

В-третьих, необходимо при региональных ФПМП как финансовых органах в сфере малого бизнеса создать специальные управления, занимающиеся вопросами финансирования лизинговых операций субъектов МП.

Создание специального банка не решит общей проблемы кредитования малого бизнеса. В работе сделан вывод о том, что банки, в которых имеется доля государства, должны предоставлять кредиты в установленных законом пределах (например, не менее 10% от общего объема кредитных ресурсов) начинающим свой бизнес субъектам МП, а также тем из них, которые заняты в приоритетных отраслях экономики (например, в сельском хозяйстве, промышленности, инновациях и т.д.).

При кредитовании всех других субъектов SE, не исключая перечисленных выше, государство должно сосредоточить внимание на стимулировании правового регулирования путем предоставления коммерческим банкам налоговых льгот, гарантий и других льгот.

Подчеркивая важность усовершенствования финансово-кредитного механизма государственной поддержки МП, полагаем, что одной из причин, препятствующих кредитованию малого бизнеса на льготных условиях с компенсацией соответствующей разницы кредитным организациям, является отсутствие на федеральном уровне единого механизма компенсирования. При этом необходимо учесть следующие предложения:

— компенсацию следует производить путем непосредственного перечисления бюджетных субвенций организациям-кредиторам, а также за счет средств гарантийного фонда при ФПМП;

— в определенных случаях вменить в обязанность фондов производить соответствующую компенсацию с установлением механизма ее реализации;

— предусмотреть в законе случаи предоставления полной компенсации, например при льготном кредитовании субъектов МП в сфере промышленности, сельского хозяйства, научно-технической сфере и т.д.;

— нормативно закрепить новую форму финансирования, используемую в зарубежной практике. Это компании взаимных гарантий, неизвестные российскому законодательству.

1 . Балацкий Е. Малый и крупный бизнес: тенденции становления и специфика функционирования / Е.Балацкий, А.Потапова // Экономист. — 200 7 . — N 4. — С.45-54.

2 . Береснева А.В. Роль малого бизнеса в развитии экономики // ЭКО. — 2000. — N 8. — С.25-32.

3 . Все о финансах для малого бизнеса [Текст]. – 2010. – №2.

4 . Дорофеева О.Н. Финанс овый механизм поддержки и разви тия малого предпринимательства [Текст] / О.Н. Дорофеева. – Сыктывкар : СЛИ, 2005.

5 . Иванова Н.М. Малые предприятия – М.: Экономика и финансы, 200 4 .

6 . Колодина И. Малые станут микро// от 26 сентября 20 12 г.

8 . Ореховский П. Малое и среднее предпринимательство в России / П.Ореховский, В.Широнин // Общество и экономика. — 200 8. — N 2. — С.49-85.

9 . О новых тенденциях в кредитовании малого и среднего бизнеса [Текст] // Финансы. – 2009. – №2.

1 0 . РосБР [Электронный ресурс]: официальный сайт. – Режим доступа: http://www.rosbr.ru/ru/press_center/bank_news/?pid=3647.

1 1 . Федеральный закон “О государственной поддержке малого предпринимательства в Российской Федерации” от 14.06.95 №88-ФЗ

1 2 . Финам [Электронный ресурс]: инвестиционный портал. – Режим доступа: http://www.finam.ru.

1 3 . Эксперт РА [Электронный ресурс] : оф ициальный сайт рей тингового агентства. – Режим доступа: . ru/conference/2010/finmb/.

П РИЛОЖЕНИЕ 1

Распределение числа малых предприятий по отраслям в 20

П РИЛОЖЕНИЕ 2

ОСНОВНЫЕ ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ ДЕЯТЕЛЬНОСТИ, СРЕДНИХ И МАЛЫХ ПРЕДПРИЯТИЙ

|

Сре д ние предпр и ятия |

Малые предпр и ятия |

||

|

Всего |

в том числе ми к ро- предпри я тия |

||

|

Число предприятий (на конец года) |

|||

|

2009 |

15547 |

15787 69 |

1339345 |

|

2010 |

25170 |

1644269 |

1415186 |

|

2011 |

15856 |

1836433 |

1593755 |

|

Средняя численность работников, тыс. человек |

|||

|

2009 |

2063,1 |

11281,7 |

3823,2 |

|

2010 |

2582 , 9 |

11149 , 0 |

3883 , 3 |

|

2011 |

2051,5 |

11480 ,5 |

435 4, 5 |

|

Среднесписочная численность работников (без внешних совместителей), тыс. человек |

|||

|

2009 |

1976,3 |

10162,8 |

3444,5 |

|

2010 |

2426,7 |

9790,2 |

3320,0 |

|

2011 |

1964,4 |

10422,0 |

3864,4 |

|

Оборот пре д приятий, млрд. руб. |

|||

|

2009 |

3030 , 5 |

16443,5 |

4534,2 |

|

2010 1) |

7338,5 |

18301,3 |

5459,6 |

|

2011 |

5102,9 |

22613,1 |

7028,3 |

|

Основные средства 2) , млрд. руб. |

|||

|

2009 |

597 ,0 |

1329,2 |

581,9 |

|

2010 |

700,6 |

1540,4 |

690,0 |

|

2011 |

908,3 |

2228 ,1 |

1063,0 |

|

Оборотные активы 2) , млрд. руб. |

|||

|

2009 |

1914,0 |

10626,1 |

6979,0 |

|

2010 |

2185,6 |

13010,2 |

8862,7 |

|

2011 |

2579,5 |

14927,6 |

10295,0 |

|

Капитал и резервы 2) , млрд. руб. |

|||

|

2009 |

713,7 |

5539,5 |

4450,2 |

|

2010 |

850,4 |

14631,1 |

13234,6 |

|

2011 |

986,1 |

15211,5 |

13751,9 |

|

Сальдированный финансовый результат (прибыль минус убыток) 2) , млрд. руб. |

|||

|

2009 |

93 ,0 |

424,6 |

198,2 |

|

2010 |

139,4 |

536,0 |

241,0 |

|

2011 |

162,1 |

474,2 |

19 9 ,1 |

П РИЛОЖЕНИЕ 3

ЕДНЯЯ ЧИСЛЕННОСТЬ РАБОТНИКОВ, В РАСЧЕТЕ НА ОДНО ПРЕДПРИЯТИЕ, ПО ВИДАМ ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ в

|

Средняя численность рабо т ников в расчете на одно предприятие, ч е ловек |

Оборот в расчете на одно предпр и ятие, млн. руб. |

|||||

|

средние предпр и ятия |

малые предпр и ятия 2) |

микропредпр и ятия |

средние предпр и ятия |

малые предпр и ятия 2) |

микропредпр и ятия |

|

|

Всего |

129 |

6 |

3 |

321,8 |

12,3 |

4,4 |

|

Сельское хозяйство, охота и лесное хозя й ство |

128 |

10 |

3 |

86,6 |

5,3 |

1,7 |

|

Рыболовство, рыбоводс т во |

120 |

6 |

2 |

404,7 |

8,3 |

1,5 |

|

Добыча полезных ископа е мых |

148 |

8 |

2 |

345,9 |

13,9 |

2,9 |

|

Обрабатывающие произво д ства |

154 |

10 |

3 |

279,5 |

11,7 |

3,5 |

|

Производство и распределение электроэне р гии, газа и воды |

136 |

14 |

4 |

186,1 |

10,8 |

3,3 |

|

Строител ь ство |

130 |

8 |

3 |

256,3 |

10,9 |

3,6 |

|

Оптовая и розничная торговля; р е монт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пол ь зования |

78 |

4 |

3 |

714,6 |

19,3 |

6,6 |

|

Оптовая торговля, включая торговлю через агентов, кроме то р говли автотранспортными средс т вами и мотоциклами |

62 |

4 |

2 |

860,2 |

22,1 |

7,0 |

|

Розничная торговля, кроме то р говли автотранспортными средс т вами и мотоциклами; ремонт бытовых изделий и предметов ли ч ного пользования |

116 |

6 |

3 |

321,6 |

12,8 |

5,8 |

|

Гостиницы и рестор а ны |

176 |

10 |

4 |

132,5 |

8,4 |

2,9 |

|

Транспорт и связь |

158 |

5 |

2 |

238,0 |

7,4 |

3,0 |

|

Связь |

135 |

6 |

3 |

234,6 |

7,5 |

3,5 |

|

Операции с недвижи мым имущес т вом, аренда и предо ставление услуг |

129 |

6 |

3 |

199,7 |

5,6 |

2,7 |

|

Научные исследования и разр а ботки |

146 |

7 |

3 |

305,4 |

8,8 |

3,6 |

|

Образование |

210 |

3 |

2 |

10,0 |

1,6 |

1,0 |

|

Здравоохранение и предоставление социальных у с луг |

160 |

8 |

4 |

97,6 |

4,8 |

1,8 |

|

Предоставление прочих коммунал ь ных, социальных и персональных услуг |

175 |

7 |

3 |

160,7 |

4,7 |

2,0 |

1) Включая внешних совместителей и работников, выполнявших работы по договорам гражданско-правового

хара к тера.

2) Включая микропредприятия.

ПРИЛОЖЕНИЕ 4, ОСНОВНЫЕ ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ПО ВИДАМ ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ

(по данным бухгалтерской отчетности;

|

Средние предприятия |

Малые предприятия |

||||||||

|

всего |

в том числе микропре д приятия |

||||||||

|

осно в ные средс т ва |

капитал и резе р вы |

прибыль (убыток) отчетного п е риода¹ ) |

осно в ные средства |

капитал и резе р вы |

прибыль (убыток) отчетного п е риода |

осно в ные средства |

капитал и резе р вы |

прибыль (убыток) отчетного п е риода |

|

|

Всего |

908330 |

986083 |

162101 |

2228087 |

15211522 |

474168 |

1063048 |

13751910 |

199069 |

|

из них: |

|||||||||

|

сельское хозяйство, охота и лесное хозя й ство |

268920 |

241539 |

24175 |

305466 |

255169 |

21621 |

103772 |

78465 |

4320 |

|

рыболовство, рыбоводс т во |

8878 |

15100 |

5706 |

13531 |

13775 |

4850 |

3275 |

2666 |

722 |

|

добыча полезных иск о паемых |

44175 |

36631 |

8353 |

36633 |

60094 |

1302 |

7272 |

55671 |

132 |

|

обрабатывающие прои з водства |

231170 |

186795 |

27188 |

247196 |

271747 |

50657 |

64975 |

118728 |

16966 |

|

производство и распред е ление электроэнергии, г а за и воды |

13344 |

10376 |

3405 |

19097 |

28057 |

2606 |

5311 |

20717 |

1765 |

|

строител ь ство |

81528 |

115660 |

15638 |

349884 |

192487 |

45075 |

189266 |

69340 |

17203 |

|

оптовая и розничная то р говля; ремонт автотранспортных средств, мот о циклов, бытовых изделий и предметов личного пол ь зования |

79491 |

177389 |

42279 |

301815 |

808558 |

238320 |

146928 |

380561 |

113572 |

|

из них: |

|||||||||

|

оптовая торговля, вкл ю чая торговлю через агентов, кроме торговли автотранспортными средствами и мотоци к лами |

37472 |

114876 |

28368 |

176541 |

474211 |

141397 |

101882 |

245319 |

70029 |

|

розничная торговля, кроме торговли автотранспортными средс т вами и мотоциклами; ремонт бытовых изделий и предметов личного пользования |

20872 |

27022 |

4056 |

73177 |

248795 |

67437 |

26264 |

106425 |

31511 |

|

гостиницы и рестор а ны |

9045 |

7921 |

1489 |

26251 |

34602 |

9293 |

11131 |

13127 |

3130 |

|

транспорт и связь |

50455 |

33425 |

4564 |

105417 |

95406 |

28830 |

46668 |

36537 |

14316 |

|

из них связь |

5392 |

4814 |

-1661 |

10012 |

13176 |

4116 |

2926 |

3720 |

1108 |

|

операции с недвижимым имуществом, аренда и предоставление у с луг |

103721 |

136891 |

24260 |

701909 |

1263488 |

73065 |

402841 |

883718 |

22270 |

|

из них научные исследования и ра з работки |

2791 |

9071 |

2522 |

11168 |

59536 |

8168 |

4464 |

39351 |

3075 |

|

образование |

— |

— |

— |

467 |

811 |

189 |

320 |

482 |

61 |

|

здравоохранение и пр е доставление социальных услуг |

4758 |

4102 |

443 |

7464 |

5302 |

1784 |

2567 |

700 |

146 |

|

предоставление прочих коммунальных, социальных и перс о нальных услуг |

6859 |

6159 |

1259 |

27995 |

38400 |

3620 |

12468 |

25582 |

2058 |

1) Знак (-) означает убыток.