Успешное развитие, ликвидность и надежность банковской системы в условиях рыночной экономики во многом зависят от постановки в банках аналитической работы, дающей реальную и всестороннюю оценку достигнутым результатам деятельности банков, выявляющей их сильные и слабые стороны, определяющей конкретные пути решения возникающих проблем. Для эффективного управления банком необходимо анализировать его деятельность, что позволяет сформировать исходную основу для принятия управленческих решений на всех уровнях управления банком.

Анализ сопровождает выполнение большинства банковских операций, он помогает обеспечить доходность и ликвидность банка, выдержать конкуренцию и завоевать доверие клиентов, поэтому изучение методов и приемов анализа деятельности банка, форм организации аналитической работы в банке играет важнейшую роль при подготовке современных банкиров.

Важно определить подход к развитию технологий оперативного текущего и стратегического управления коммерческим банком путем разработки соответствующих методов анализа, развития и внедрения программного и информационного обеспечения, разработки комплексной аналитической модели для подготовки данных по принятию необходимых решений руководством банка в целях обеспечения устойчивости и эффективности работы банка; разработки методов и концепций развития технологий поддержки работы банка по обеспечению его текущей деятельности, оперативного и стратегического управления на базе перспективных информационных и телекоммуникационных технологий.

Без тщательного анализа деятельности банка как финансово-экономической системы сложно принимать решения при выработке собственной линии поведения в сложных ситуациях. Процесс прогнозирования последствий принимаемых решений осложняется неопределенностью внешних факторов, сложностью учета конфликтных и конкурирующих ситуаций, а также разнообразием и несогласованностью показателей финансово-хозяйственной деятельности банка.

Методы анализа, применяемые в зарубежных банках, не могут быть полностью использованы в деятельности российских банков, поскольку условия работы обоих банков кардинально различаются. Российская система характеризуется особой нестабильностью и высоким уровнем риска, который распространяется на все финансовые и банковские рынки. В связи с этим особое значение приобретает раннее выявление негативных явлений в банковской деятельности.

Поэтому необходимо было рассматривать коммерческий банк как целостную комплексную систему с привлечением современных системных концепций и механизмов, определяющих перспективные направления информационно-аналитических банковских технологий.

Дипломная работа управление кредитными рисками в банке

... безопасности в области управления кредитными рисками Задачи работы: 1) определить возможности управления кредитного риска коммерческого банка в концепции экономической безопасности; 2) изучить методы оценки кредитного риска в коммерческом банке; 3) дать общую характеристику ПАО «Челябинвестбанк»; 4) провести анализ кредитного риска в ПАО ...

В рыночной экономике роль финансового анализа не только возросла, но и качественно изменилась. В основном это связано с тем, что финансовый анализ из обычного звена экономического анализа в рыночных условиях превратился в основной метод оценки состояния экономики.

Актуальность выбранной темы заключается в том, что финансовое состояние коммерческого банка — это экономическая категория, отражающая состояние капитала в процессе его обращения и способность хозяйствующего субъекта к саморазвитию в фиксированной точке во время. Оценка финансового состояния коммерческих банков становится все более важной по мере развития рыночных отношений в экономике. В настоящее время результаты качественного и грамотно проведенного анализа влияют не только на руководство коммерческого банка, но и на его многочисленных контрагентов. Для владельцев контрольных пакетов и инвесторов важнейшим критерием является эффективность вложенного капитала и его доходность. Но независимо от целей практически всех возможных контрагентов коммерческого банка, его финансовая устойчивость привлекательна.

Определение границ финансовой устойчивости коммерческих банков относится к числу наиболее важных экономических проблем, поскольку недостаточная финансовая устойчивость может привести к отсутствию у банка средств для развития, его неплатежеспособности, и, в конечном счете, к банкротству, а избыточная устойчивость будет препятствовать развитию, отягощая затраты коммерческого банка излишними запасами и резервами.

Чтобы принимать решения по управлению в области производства и сбыта услуг, финансов, инвестиций и нововведений, руководству нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, анализа, оценки и концентрации исходной информации. аналитическое прочтение исходных данных также необходимо на основе анализа и целей управления.

Коммерческие банки являются важнейшим звеном рыночной экономики. В процессе их деятельности опосредствуется большая часть денежного оборота в государстве, происходит формирование источников капитала для расширенного воспроизводства путем перераспределения временно свободных денежных средств всех участников воспроизводственного процесса – государства, хозяйствующих субъектов и населения. В то же время коммерческие банки способствуют перетоку капитала из менее эффективных отраслей и фирм национальной экономики в более конкурентоспособные.

Финансовый анализ — важный элемент финансового менеджмента. Практически все пользователи финансовой отчетности коммерческих банков используют методы финансового анализа для принятия решений. Основными пользователями финансовой отчетности банка являются внешние пользователи и внутренние пользователи.

Об интересе к финансовому анализу свидетельствует тот факт, что в последние годы появилось много публикаций, посвященных финансовому анализу, зарубежный опыт финансового анализа активно осваивается в управлении коммерческими банками.

Исследования в области финансового анализа сегодня проводят ученые из различных научных дисциплин и направлений — в области экономического анализа, финансового менеджмента и теории банковского дела.

Анализ деятельности коммерческого банка

... основана на приемлемом для финансового учреждения соотношении риска и доходности операций. Вышесказанное и определяет актуальность темы работы. Целью работы является анализ деятельности коммерческого банка. Объектом работы является развитие банковской системы современной Российской Федерации, ...

Отечественные аналитики достаточно основательно разработали задачи финансового анализа в компаниях. При этом наибольшее внимание в работах уделяется финансовому анализу, проводимому на основе информации о деятельности самих компаний. Указанной проблеме посвящены исследования видных российских ученых в области бухгалтерского учета, экономического анализа и аудита: Баканова М.И., Безруких П. С, Кондракова Н.П., Палия В.Ф., Петровой В.И., Привалова В.П., Сайфулина Р.С.

Исследования по финансовому менеджменту и анализу в банках осуществлялись такими авторами, как: Батракова Л.Г., Иванов В.В., Киселев В.В., Лаврушин О.И., Масленченков Ю.С., Миркин Я.М., и др.

Значительные успехи в развитии финансового управления и финансового анализа имеют известные зарубежные ученые Блэк Ф., Ван Хорн Дж.К., Ван Брэд М.Ф., Гордон К., Друри К., Дюран Д., Коуплэнд Т., Миллер М., Модильяни Ф., Моссин Дж., Росс С., Скоулз М., Уэстон Дж., Фама Ю., Фостер Дж., Хелферт Э., Хиршлифер Дж., Хорнгрен Ч.Т., Шарп У. и, собственно, в банковском менеджменте: Гилл Э., Коттер Р., Рид Э., и др.

Необходимо отметить, что зарубежные ученые в области банковского менеджмента используют в своих работах анализ, чаще всего, при изучении вопросов, касающихся отдельных сторон деятельности кредитного учреждения – его рисков, доходности клиентов, обслуживании сомнительных ссуд, дисконтировании потоков наличности, банковских слияниях. Анализ и оценка эффективности банка в целом осуществляется только на основе оценки его рыночной стоимости, исследования баланса и анализа рентабельности капитала. Обобщающий анализ — анализ финансового состояния как совокупности свойств системы, которой является банк, — отсутствует.

Важность и актуальность темы предопределила выбор исследовательского направления, целей и задач работы.

Целью данной диссертации является анализ управления финансовым состоянием банка. Для достижения поставленной цели в работе решены следующие задачи:

- дана характеристика теоретических основ анализа финансового состояния банка и особенностей управления им;

- раскрыты функции и механизм финансового анализа банка;

- рассмотрены системы и методы анализа финансового состояния банка;

- разработаны предложения по повышению эффективности финансовой деятельности коммерческого банка.

Предметом исследования является КБ «Хоум Кредит энд Финанс Банк», объектом — анализ финансового состояния ООО КБ «Хоум Кредит энд Финанс Банк».

Поставленные цели и задачи определили структуру и логику исследования диссертации, которая включает введение, три главы, заключение и список использованной литературы.

ГЛАВА 1. МЕТОДЫ,ПРИЕМЫ,ИНФОРМАЦИОННОЕ ОБЕСПЕЧЕНИЕ АНАЛИЗА ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКОГО БАНКА

1.1. Коммерческие банк: назначение, функции, принципы и особенности деятельности

Банк — это основная структурная единица сферы денежного обращения. Он действует как посредник в движении средств от кредиторов к заемщикам и от продавцов к покупателям. Для банков характерна двойная замена долговых обязательств и приобретение безусловных облигаций с фиксированной суммой долга.

Банк функционирует в сфере обмена. Он «покупает» ресурсы и «продает» их, содействуя обмену товарами. Банк, «продавая свой товар» (например кредиты), выступает собственником ссужаемой суммы и получает при возврате не только ее первоначальную стоимость, но и надбавку к ней в виде ссудного процента.

Финансовый анализ в системе финансового менеджмента

... и виды финансового анализа финансы управление платежеспособность ликвидность Финансовый анализ - это метод научного исследования, применяемый для обработки информации о финансовой деятельности хозяйствующего субъекта (организации). Целью финансового анализа является оценка финансовых параметров деятельности организации. Результаты финансового анализа дают ...

По мере увеличения платежного оборота возрастает роль банков как расчетных центров. Банки расширяют базу накопления денежного капитала, мобилизуя как крупные, так и мелкие сбережения, и вкладывают средства, полученные за счет инвестиций и кредитной системы, в развитие экономики страны. Банк также играет важную роль биржевого брокера, реализуя свое право продавать и покупать ценные бумаги и иностранную валюту.

Коммерческий банк (от латинского commercium — торговля) — это часть кредитной системы России. Банковская система России включает Центральный банк РФ (Банк России), кредитные организации, а также филиалы и представительства иностранных банков.

Кредитные организации бывают двух видов: банки и небанковские кредитные организации (НКО).

Банк — кредитная организация, которая имеет исключительное право осуществлять следующие банковские операции: привлечение во вклады денежных средств, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности и срочности, а также открытие и ведение банковских счетов физических и юридических лиц.

НКО — кредитная организация, которая вправе осуществлять отдельные банковские операции или их разрешенные комбинации, установленные Банком России.

Банки и НКО объединяет и одновременно отличает от всех прочих субъектов экономики и предпринимательства одно качество — специализация на финансовых (денежных) отношениях (операциях), рыночных не только по форме, но и по существу. В то же время банки логически являются первичным и начальным звеном на финансовом рынке, а все НКО — вторичным и производным звеном. Другими словами, банки занимают особое положение в экономике в силу следующих обстоятельств.

1) Способность банков и только банков, начиная с центрального, выпускать в обращение и изымать из него деньги, снабжать экономический оборот большим или меньшим объемом платежных средств и тем самым регулировать массу денег в обращении (образование платежных средств, их выпуск в оборот и изъятие из оборота).

2) Первичный характер денег по отношению ко всему финансовому инструментарию, включая ценные бумаги, с которым преимущественно работают и предприятия, и НКО.

3) Обслуживание НКО в банках наравне с прочими клиентами — юридическими и физическими лицами.

4) Способность банков и только банков реализовывать в своей деятельности полный набор рыночных денежных отношений (операций), банки по определению являются финансовыми организациями, ориентированными на универсальность деятельности в своей сфере. В отличие от них, другие кредитные организации всегда остаются узкоспециализированными, каждая из этих организаций работает в ограниченном количестве сегментов финансового рынка.

К числу НКО относятся:

- фондовые и валютные биржи;

- — финансовые компании;

- небанковские депозитно-кредитные организации (НДКО);

- инкассаторские организации;

- клиринговые организации (палаты, центры);

- инвестиционные, пенсионные и благотворительные фонды;

- брокерские, дилерские, лизинговые и факторинговые фирмы;

- кредитные потребительские кооперативы, кредитные союзы;

- общества и товарищества, кассы взаимопомощи;

- ломбарды.

Итак, банки по определению являются (могут быть) универсальными финансовыми институтами. Но ни одна НКО не обладает качеством универсальности.

Модели оценки и управление кредитным риском коммерческого банка

... кредитного риска включают макроэкономические и микроэкономические факторы, а также индивидуальные факторы кредитного риска и совокупные факторы кредитного риска коммерческого банка. Эти обстоятельства определяют актуальность проблемы, ее научную и практическую значимость. Цель работы ... уровень кредитного потенциала коммерческого банка, зависящий от общей величины мобилизованных в банке средств, ...

Исключительное значение банков определяется прежде всего их функциями в экономике, к которым традиционно относятся:

- создание денег. Кредитный механизм способствует созданию безналичных денег в экономике. Центральный банк в прямом смысле имеет право создания денег в наличной форме посредством их эмиссии;

- распределительная функция.

Он проявляется в том, что банки посредством депозитных и ссудных операций способствуют перераспределению ресурсов между субъектами экономических отношений. Так, временно свободные ресурсы направляются туда, где они востребованы и приносят экономическую выгоду;

- расчетная функция. В настоящее время банки задействованы в исполнении практически всех соглашений между субъектами экономических отношений. Функционирование платежной системы невозможно без банков. Банки не просто обеспечивают расчеты, но и осуществляют это максимально удобным и безопасным способом для клиентов, предлагая различные формы и методы расчетов (аккредитивы, инкассо);

- контрольная функция. Банки выполняют ряд важных функций, связанных с регулированием экономических процессов и контролем корпоративных операций. Через банковскую систему происходит регулирование рыночной экономики посредством проведения определенной денежно-кредитной политики, совершения эмиссионных операций, а также при помощи специальных методов банковского регулирования: учетной политики, обязательного резервирования, валютного регулирования;

- финансовое посредничество. Банки действуют как посредники между хозяйствующими субъектами и помогают им ориентироваться в широком спектре сложных финансовых услуг, предоставляемых на современных рынках.

Таким образом, банки кредитуют сферу экономики, стимулируя ее развитие.

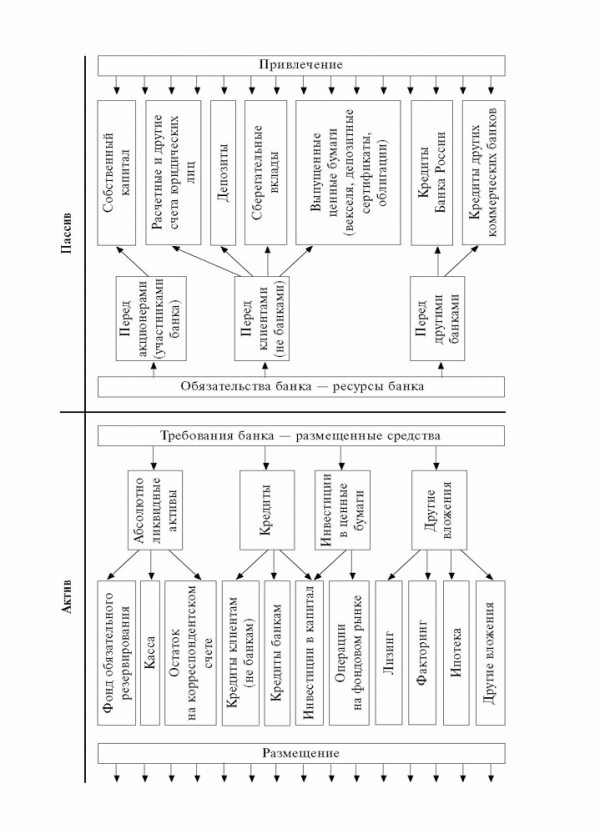

На рисунке 1.1 изображен механизм функционирования коммерческого банка.

Предложенная схема позволяет наглядно представить, как работает коммерческий банк.

Ответственность банка, его ресурсы представляют собой обязательства банка перед клиентами и собственниками. Он формируется в результате формирования уставного капитала банка, привлечения средств клиентов на расчетный депозитный и другие счета банка, выпуска собственных ценных бумаг и получения межбанковских кредитов.

Практически все привлеченные и заимствованные банком средства ему не принадлежат, но именно эти средства коммерческий банк за свой счет и на свой страх и риск вкладывает в активные операции с целью получения дохода.

При этом очень важно учитывать влияние внешней среды, в которой работает банк, на эффективность его деятельности.

Совершенствование управления кредитными рисками на примере банка

... – мажорными обстоятельствами» . Кредитный риск банка зависит от воздействия многих факторов, которые необходимо учитывать при проведении кредитных операций и организации управления рисками. Под фактором кредитного риска банка понимается причина возможного обесценения ... Америки в первой половине 1980-х гг.; кризис на рынке коммерческой недвижимости на рубеже 1980-1990-х гг.; пик дефолтов по ...

Рассмотрим основные принципы деятельности банка:

1) Коммерческий банк работает с клиентами в пределах реально имеющихся ресурсов в условиях рыночных отношений. Это означает, что он проводит все операции в пределах остатка средств на своих корреспондентских счетах. Возможность совершения специфических банковских операций (ипотечных, инвестиционных) жестко детерминирована структурой пассивов, что требует от банка серьезного анализа при выборе источников формирования своих ресурсов. Таким образом, возникает острая борьба за ресурсы и начинается поиск наиболее выгодных сфер их вложения.

2) Банк обладает высокой степенью экономической самостоятельности при полной экономической ответственности за результаты деятельности при условии регулирования его работы косвенными экономическими методами. Соблюдение этого принципа позволяет банку работать в пределах фактически привлеченных ресурсов, гарантируя поддержание его ликвидности. Экономическая независимость предполагает свободу распоряжения банковскими средствами и привлеченными ресурсами, произвольный и независимый выбор клиентов и вкладчиков, свободное распоряжение остаточной прибылью после уплаты налогов.

Государство определяет «правила игры» для коммерческих банков, но не может отдавать им распоряжения.

3) Банк отвечает по своим обязательствам всеми принадлежащими ему средствами и имуществом, на которые в соответствии с действующим законодательством может быть наложено взыскание. Все риски от своих операций банк берет на себя.

Функции коммерческого банка, описанные выше, можно объединить в три группы определений: кредитное посредничество, стимулирование сбережений в экономике, посредничество в расчетах между независимыми организациями и в сделках с ценными бумагами.

Коммерческие банки, имея спрос на кредитные ресурсы, должны максимально мобилизовать накопленные в хозяйстве сбережения и сформировать достаточно эффективные стимулы к аккумулированию средств на основе ограничения текущего потребления, гибкой депозитной политики и обеспечения высоких гарантий надежности для своих клиентов.

Банки, как финансовые посредники, осуществляют посреднические операции при покупке и продаже ценных бумаг за счет и от имени клиента. Если банк берет на себя роль инвестора, то он организует выпуск ценных бумаг, покупая и продавая их за свой счет и за свой счет.

Коммерческие банки выполняют следующие операции:

1) пассивные;

2) активные;

3) комиссионные:

- расчетно-кассовое обслуживание,

- инкассовые, аккредитивные и переводные операции, трастовые операции,

- операции с иностранными валютами, ценными бумагами и драгоценными металлами,

- информационно-консультационные услуги, бухгалтерское обслуживание, предоставление консультаций,

- услуги по кредитным карточкам, — выдачу гарантий и поручительств,

- сдачу в аренду сейфов индивидуального пользования,

- предоставление банковского акцепта и аваля по долговым обязательствам,

Деятельность банков затрагивает практически все хозяйствующие субъекты, население и государство. При этом необходимо согласовывать интересы банков в получении прибыли и интересы его контрагентов, заинтересованных в качественных, своевременных и добросовестных услугах. Услуги должны быть взаимовыгодны. В результате сами банки вынуждены согласовывать свою коммерческую политику с интересами общества.

Анализ финансовых результатов деятельности коммерческих банков

... 1. Теоретические основы анализа финансовых результатов деятельности коммерческих банков 1.1. Экономическая сущность финансовой деятельности коммерческих банков Коммерческие банки в рыночной экономике ... финансового кризиса депозиты и финансовые результаты коммерческих банков являются одним из важных источников собственного финансирования и, более того, одним из средств увеличения собственного капитала ...

Уже из этого видно, насколько сложна структура деятельности банков. Это обстоятельство накладывает жесткие ограничения как на внутреннее, так и на внешнее управление банками, в частности, объясняет чрезвычайную строгость государственного надзора и применяемого к ним регулирования.

Рассмотрим основные особенности банковской деятельности:

- чрезвычайная подвижность, изменчивость параметров функционирования финансовых рынков, вызываемые не только экономическими, но и политическими, социальными и иными причинами, что требует от банков постоянного анализа и оперативности в принятии решений, причем не в ущерб качеству проведения операций;

- нематериальный характер банковских продуктов (услуг) и необходимость участия практически всех подразделений банка в производстве каждого такого продукта;

- целесообразность постоянного и целенаправленного расширения клиентской базы путем привлечения с помощью разнообразных методов и приемов как можно большего числа и объемов вкладов и депозитов;

- увеличения объема средств, проходящих по счетам клиентов;

- максимального содействия последним в эффективном, прибыльном ведении того дела, которым они занимаются;

- необходимость соответствовать ожиданиям потребителей банковских услуг, почти всегда рассчитывающих на индивидуальные варианты предоставления им даже традиционных, стандартных банковских продуктов;

- относительная ограниченность ниши банковского бизнеса и необходимость для банка быть универсальным в рамках этой ниши финансовым институтом. Универсальный характер деятельности банка проявляется и в том, что в большинстве случаев оказание им клиенту даже отдельно взятой услуги на самом деле требует совершения целого комплекса взаимосвязанных операций;

- необходимость постоянно и одновременно работать с разнообразными клиентами, представляющими практически все сферы и отрасли хозяйства, противоречивые интересы и цели которых надо согласовывать, на разнообразных рынках;

— — необходимость установления и поддержания с клиентами партнерских, доверительных отношений, что предполагает, в частности, знание банком конкретно каждого клиента «в лицо», его индивидуальных возможностей, интересов, требований, проблем и перспектив.

Перечисленные характеристики банковского сектора нельзя отнести к специфике какой-либо страны. В то же время в каждой стране она неизбежно имеет свои особенности.

Коммерческие банки различаются по многим признакам: по характеру деятельности:

- универсальные,

- специализированные, инвестиционные,

- ипотечные,

- сберегательные;

- по наличию филиалов: — бесфилиальные,

- филиальные;

- по форме собственности:

- государственные (капитал принадлежит государству), — частные (капитал принадлежит акционерам),

- смешанные (капитал принадлежит государству и акционерам).

В России банки могут создаваться на основе любой формы собственности. Если для формирования уставных капиталов российских банков допускается привлечение иностранных инвестиций, то образуются:

Управление заемным капиталом предприятия

... исследования обусловлена необходимостью дальнейшего комплексного научного анализа управления формированием заемного капитала предприятия, оказывающего непосредственное влияние на финансовый результат предприятия. Целью курсовой работы является изучение теоретических основ управления привлечением заемного капитала предприятия, разработка предложений ...

- совместные банки (уставный капитал аккумулируется за счет средств резидентов и нерезидентов);

- иностранные банки (уставный капитал формируется за счет средств нерезидентов);

- филиалы банков-нерезидентов.

Банк России устанавливает и изменяет лимит на участие иностранного капитала в государственной банковской системе в зависимости от того, необходимо ли приглашать иностранный капитал в страну или необходимо ограничивать его привлечение.

По способу формирования уставного капитала банки делятся на акционерные (открытого или закрытого типа) и паевые. Собственником капитала акционерного банка выступает сам банк, при этом уставный капитал такого банка разделен на определенное число акций равной номинальной стоимости, размещаемых среди юридических и физических лиц.

Паевые банки формируют свой уставный фонд за счет внесения учредителями соответствующей доли (пая).

Банковское дело, как никакое другое, насыщено обработкой данных. Еще одна технологическая особенность банковской структуры — ее пространственное распределение. Как правило, банк имеет филиалы и отделения в пределах и за пределами города, страны, континента и отдельные пункты обслуживания клиентов (например, отдельные офисы, пункты обмена валюты, кассы вне кассового узла).

Главным же отличием банка как офиса — органа переработки управляющей информации являются объем используемой в нем информации и требования к ней.

Без информации о политическом и экономическом положении (в том числе закрытой) нельзя принимать решения о размещении филиалов в регионе, без информации о клиенте не стоит выдавать ему кредит или определять, под какие проценты его можно выдать, без информации об услугах других банков невозможно определять собственные расценки на услуги. И как без адекватной информации найти открывающиеся перспективные рынки, которые необходимо внедрять, или направления, по которым вовремя развивать бизнес банка.

В этих условиях, безусловно, необходима отдельная информационно-аналитическая служба банка, которая своевременно предоставляет руководству правильную информацию для принятия решений.

1