1.1. ФИНАНСЫ, ИХ РОЛЬ И ФУНКЦИИ В ПРОЦЕССЕ ОБЩЕСТВЕННОГО ВОСПРОИЗВОДСТВА

Финансы — это совокупность денежных отношений, которые возникают в процессе создания фондов денежных средств от коммерческих организаций и государства и использования их с целью воспроизводства, стимулирования и удовлетворения социальных потребностей общества. В процессе общественного воспроизводства выделяют три основных этапа: производство, распределение и потребление. Сфера происхождения и функционирования финансов — это вторая фаза процесса воспроизводства, когда стоимость произведенного общественного продукта распределяется. именно на этом этапе финансовые отношения, по-видимому, связаны с формированием доходов и денежных сбережений, которые приобретают определенную форму финансовых ресурсов. Потенциально финансовые ресурсы формируются на этапе производства, когда создается новая стоимость и передается старая стоимость. Однако истинное формирование финансовых ресурсов начинается только на стадии распределения, когда осознается стоимость.

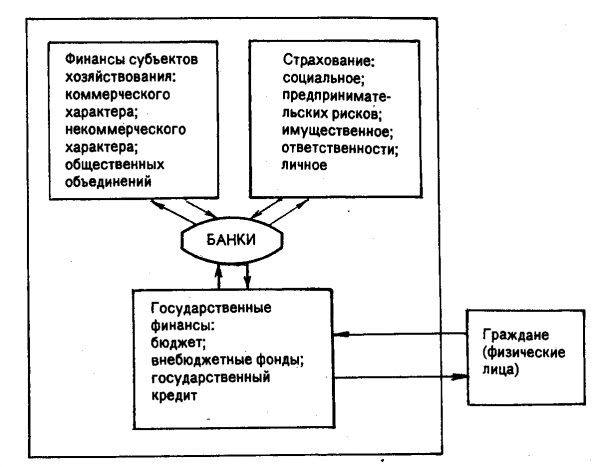

В общей совокупности финансовых отношений выделяют три крупные взаимосвязанные сферы: финансы хозяйствующих субъектов (предприятия, организации, учреждения), государственные финансы. В зависимости от характера деятельности субъектов в каждой из этих областей можно выделить различные связи. Каждое звено выполняет свои задачи, имеет собственную организационную финансового аппарата, однако в совокупности они образуют финансовую систему государства (рис. 1.1).

Рис. 1.1. Структура финансовой системы

Финансы коммерческих организаций являются основным элементом указанной схемы и представляют собой денежные отношения, связанные с формированием и распределением финансовых ресурсов. Формируются финансовые ресурсы за счет таких источников, как: собственные и приравненные к ним средства (акционерный капитал, паевые взносы, прибыль от основной деятельности, целевые поступления и др.); мобилизуемые на финансовом рынке как результат операций с ценными бумагами; поступающие в порядке перераспределения (бюджетные субсидии, субвенции, возмещение и т.п.).

представляет собой совокупность перераспределительных отношений между участниками договора по поводу создания за счет денежных взносов целевого фонда, предназначенного для возмещения возможного ущерба в связи с последствиями происшедших случаев. Государственные финансы — важнейшее средство перераспределения стоимости общественного продукта и части национального богатства. В их основе лежит система бюджетных и внебюджетных фондов, основной целью которых является финансирование отдельных целевых мероприятий.

Управление финансами хозяйствующего субъекта и функции финансовой ...

... цели управления финансами. Главная цель - обеспечение финансовой устойчивости и финансовой независимости. В качестве конечной цели финансового управления можно ограничить взаимосвязь и сопоставимость интересов экономических государств и хозяйствующих субъектов. Главными задачами финансового менеджмента ...

Каждое кольцо финансовой системы, в свою очередь, разделено на подсвязи в зависимости от отраслевой принадлежности субъектов, форм собственности, характера деятельности и других факторов со своими собственными организационными функциями, целями и задачами. Существо взаимосвязей между выделенными сферами и звеньями финансовой системы состоит во взаимном финансовом обеспечении их деятельности и выражается в виде налогов, сборов, отчислений, пошлин, штрафов, ассигнований и др. Эти отношения основаны на финансах хозяйствующих субъектов, точнее на финансовой поддержке затрат воспроизводства, осуществляемой в трех формах: самофинансирование, заем, государственное финансирование. Оптимизация отношений между перечисленными формами финансовой поддержки осуществляется государством посредством применяемой им финансовой политики.

Процесс функционирования любого бизнеса цикличен. В рамках цикла осуществляются: привлечение необходимых ресурсов, подключение их к производственному процессу, реализация произведенной продукции и получение конечных финансовых результатов. В рыночной экономике происходит смещение приоритетов в объектах и целевых параметрах системы управления экономическими объектами. Как известно, укрупненными и относительно самостоятельными экономическими объектами, составляющими сферу приложения общих функций управления, являются денежные средства (точнее финансовые ресурсы), трудовые ресурсы, средства и предметы труда. В условиях централизованной плановой экономики приоритеты управления этими объектами, как правило, не имели первостепенного значения. Такой подход был понятен и вполне естествен. Тотальное планирование, централизация и ограниченные ресурсы, присущие этому типу экономики, обязательно предполагали введение их жесткого финансирования. Свобода манипулировать активами и заменять их была очень ограничена. Кроме того, предприятия были поставлены в жесткие финансовые рамки и не могли выбирать наиболее рациональную (по их субъективному мнению, естественно) используемых ресурсов.

В условиях рыночной экономики эти ограничения в значительной степени снимаются (отменяются лимиты, снижается роль централизованного снабжения и др.), а эффективное управление предполагает оптимизацию ресурсного потенциала предприятия. В этой ситуации важность эффективного управления финансовыми ресурсами значительно возросла. Финансовое благополучие предприятия в целом, его владельцев и сотрудников зависит от эффективности и целесообразности их преобразования в основные и оборотные средства, а также как средство стимулирования трудовых ресурсов. В этих условиях финансовые ресурсы приобретают первостепенное значение, поскольку они являются единственным типом бизнес-ресурсов, который можно напрямую и с минимальными затратами времени преобразовать в любой другой тип ресурсов. В той или иной степени роль финансовых ресурсов важна на всех уровнях управления тактический, оперативный), однако особое значение она приобретает в плане стратегии развития предприятия. Таким образом, финансовый менеджмент как одна из основных функций административного аппарата приобретает ключевую роль в рыночной экономике.

Система управления ресурсами предприятия

... хозяйственной деятельности предприятия. Современные версии таких систем обеспечивают планирование и управление всеми ресурсами организации. По мере внедрения таких систем моделируются существующие ... новое понятие. Системы класса MRPII в интеграции с модулем финансового планирования (Finance Requirements Planning - FRP) получили название систем планирования ресурсов предприятий (Enterprise ...

Финансы субъекта хозяйствования выполняют три основные функции:

- формирование, поддержание оптимальной наращивание производственного потенциала предприятия;

- обеспечение текущей финансово-хозяйственной деятельности;

- обеспечение участия хозяйствующего субъекта в осуществлении социальной политики.

1.2.

СИСТЕМА УПРАВЛЕНИЯ ФИНАНСАМИ НА ПРЕДПРИЯТИИ

1.2.1. СТРУКТУРА И ПРОЦЕСС ФУНКЦИОНИРОВАНИЯ СИСТЕМЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ НА ПРЕДПРИЯТИИ

Любой бизнес начинается с постановки и ответа на ключевые вопроса:

каковы должны быть величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?

где найти источники финансирования и каков должен быть их оптимальный состав?

как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятия?

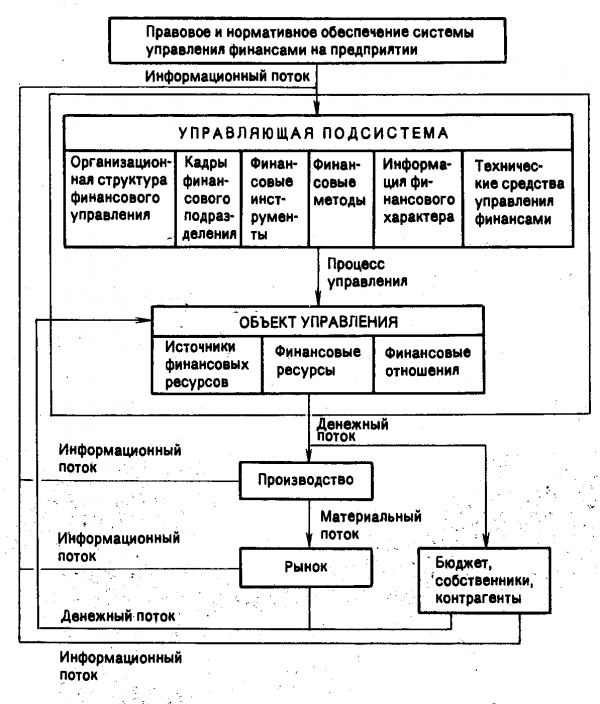

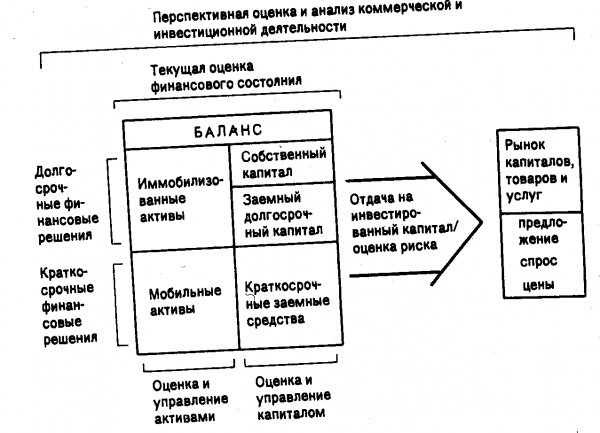

Эти проблемы решаются в контексте финансового менеджмента, который является одной из ключевых подсистем общей системы управления предприятием. Логика ее функционирования представлена на рис. 1.2.

Рис. 1.2. Структура и процесс функционирования системы финансового управления на предприятии

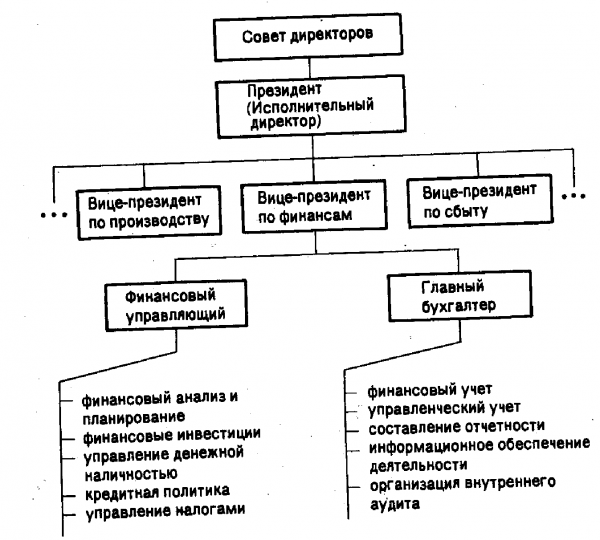

Организационная система финансового управления хозяйствующим субъектом, а также его штатный состав могут быть построены по-разному, в зависимости от размера компании и вида деятельности.. Для крупной компании наиболее характерно обособление специальной службы, руководимой вице-президентом по финансам (финансовым директором) и, как правило, включающей бухгалтерию и финансовый отдел (рис. 1.3).

Рис.1.3. Организационная управления предприятием

На малых предприятиях главным бухгалтером обычно является финансовый директор. Главное, что следует отметить в работе финансового менеджера, это то, что она либо составляет часть работы высшего звена управления фирмы, либо связана с предоставлением ему аналитической информации, необходимой и полезной для принятия управленческих решений финансового характера. Независимо от организации, финансовый менеджер отвечает за анализ финансовых проблем, принятие решений в некоторых случаях или предоставление рекомендаций высшему руководству.

Приведенная на рис. 1.3 схема нетиповая, а состав ее элементов может варьировать в зависимости от национальных особенностей организации бизнеса в той или иной стране, вида компании, ее размера и прочих факторов. Таким образом, в Германии высшим органом управления крупной компании является наблюдательный совет, в который входят собственники компании, представители ее сотрудников и независимые эксперты. Наблюдательный совет назначает совет директоров, осуществляющих коллективное руководство оперативной деятельностью компании; один из директоров при этом выполняет функции спикера.

Финансовая стратегия предприятия

... гибкость его методов по мере изменения финансово-экономической ситуации. Развитие финансовой стратегии предприятия можно представить в виде диаграммы. Рис. 1. Разработка финансовой стратегии предприятия Финансовая стратегия предприятия в системе стратегического регулирования Учитывая возможность разработки различных ...

Существует несколько подходов к интерпретации понятия «финансовый». В самом общем виде финансовый контракт — это любой контракт, в соответствии с которым происходит одновременное увеличение финансовых активов одной фирмы и финансовых обязательств другой фирмы.

Финансовые активы включают:

- денежные средства;

- контрактное право получить от другого предприятия денежные средства или любой другой вид финансовых активов;

- контрактное право обмена финансовыми с другим предприятием на потенциально выгодных условиях;

- акции другого предприятия.

К финансовым обязательствам относятся контрактные обязательства:

- выплатить денежные средства или предоставить какой-то иной вид финансовых активов другому предприятию;

- обменяться финансовыми с другим предприятием на потенциально невыгодных условиях (в частности, такая ситуация может возникнуть при вынужденной продаже дебиторской задолженности).

Финансовые подразделяются на первичные (денежные средства, ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям) и вторичные, или произ—водные (финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы).

Существует и более упрощенное понимание сущности понятия «финансовый В соответствии с ним выделяют три основные категории финансовых денежные средства (средства в кассе и на расчетном счете, валюта), кредитные инструменты (облигации, форвардные контракты, фьючерсы, опционы, свопы и др.) и способы участия в уставном капитале (акции и паи).

Методы финансового управления многообразны. Основными из них являются: прогнозирование, планирование, налогообложение, самофинансирование, кредитование, система расчетов, система финансовой помощи, система финансовых санкций, система амортизационных отчислений, система стимулирования, принципы ценообразования, трастовые операции, залоговые операции, трансфертные операции, факторинг, аренда, лизинг. Составным элементом приведенных методов являются специальные приемы финансового управления: кредиты, займы, процентные ставки, дивиденды, котировка валютных курсов, акциз, дисконт и др. Основу информационного обеспечения системы финансового управления составляет любая информация финансового характера:

- бухгалтерская отчетность;

- сообщения финансовых органов;

- информация учреждений банковской системы;

- информация товарных, фондовых и валютных бирж;

- прочая информация.

Техническая поддержка системы финансового менеджмента — это самостоятельный и очень важный ее элемент. Многие современные системы, основанные на безбумажной технологии (межбанковские расчеты, взаимозачеты, расчеты с помощью кредитных карточек и др.), невозможны без применения сетей ЭВМ, персональных компьютеров, функциональных пакетов прикладных программ.

Функционирование любой системы финансового менеджмента происходит в рамках действующей нормативно-правовой базы. Сюда относятся: законы, указы Президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

1.2.2. ФИНАНСОВЫЙ МЕНЕДЖЕР, ЗАДАЧИ И ЦЕЛИ УПРАВЛЕНИЯ ФИНАНСАМИ

В рыночной экономике финансовый менеджер становится одной из ключевых фигур компании. он отвечает за постановку финансовых проблем, анализ возможности использования того или иного метода их решения, а иногда и за принятие окончательного решения о выборе наиболее подходящего курса действий. Однако, если поставленная проблема имеет большое значение для фирмы, она может быть только консультантом для управленческого персонала. Наконец, финансовый директор, как правило, является исполнителем, ответственным за принятие решения, он же осуществляет оперативную финансовую деятельность. Главное ее содержание состоит в контроле за денежными потоками. Финансовый менеджер часто входит в состав руководства компании, так как участвует в решении всех наиболее важных вопросов.

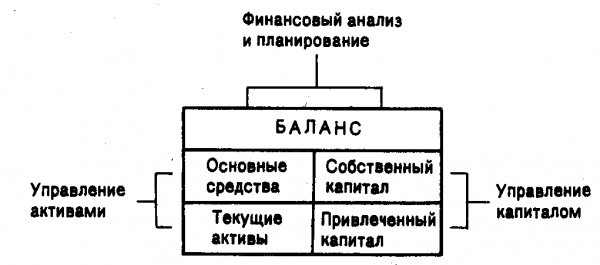

В наиболее общем виде деятельность финансового менеджера может быть структурирована образом: общий финансовый анализ и планирование; обеспечение предприятия финансовыми ресурсами (управление источниками средств); распределение финансовых ресурсов (инвестиционная политика и управление активами).

Логика выделения таких областей деятельности финансового менеджера тесно связана со баланса, как основной отчетной формой, отражающей имущественное и финансовое состояние предприятия (рис. 1.4).

Рис. 1.4. Ключевые области деятельности финансового менеджера

Выделенные направления деятельности определяют одновременно основные задачи, стоящие перед менеджером. Состав этих задач может быть детализирован образом.

В рамках первого направления осуществляется общая оценка:

- активов предприятия и источников их финансирования;

- величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала предприятия и расширения его деятельности;

- системы контроля за состоянием и эффективностью использования финансовых ресурсов.

Второе направление предполагает детальную оценку:

- объема требуемых финансовых ресурсов;

- формы их представления (долгосрочный или краткосрочный кредит, денежная наличность);

- степени доступности и времени представления (доступность финансовых ресурсов может определяться условиями договора;

- финансы должны быть доступны в нужном объеме и в нужное время);

- стоимости обладания данным видом ресурсов (процентные ставки, прочие формальные и неформальные условия предоставления данного источника средств);

- риска, ассоциируемого с данным источником средств (так, капитал собственников как источник средств гораздо менее рискован, чем срочная ссуда банка).

Третье направление предусматривает анализ и оценку долгосрочных и краткосрочных решений инвестиционного характера:

- оптимальность трансформации финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные);

целесообразность и эффективность вложений в основные фонды, их состав и

оптимальность оборотных средств;

- эффективность финансовых вложений.

Принятие вышеупомянутых оценок происходит после анализа альтернативных решений, которые учитывают компромисс между потребностями в ликвидности, финансовой стабильностью и прибыльностью.

Логика выделения основных задач финансового менеджмента также в значительной степени определяется содержанием бухгалтерской отчетности и представлена на рис. 1.5.

Рис.1.5. Структуризация содержания финансового менеджмента 1.2.3. ЦЕЛИ ФИНАНСОВОГО МЕНЕДЖМЕНТА

Нетрудно сформулировать целую систему целей финансового управления:

- выживание фирмы в условиях конкурентной борьбы;

- избежание банкротства и крупных финансовых неудач;

- лидерство в борьбе с конкурентами;

- максимизация «цены» фирмы;

- приемлемые темпы роста экономического потенциала фирмы;

- рост объемов производства и реализации;

- максимизация прибыли;

- минимизация расходов;

- обеспечение рентабельной деятельности и т. д.

Приоритетность той или иной цели по-разному объясняется в рамках существующих теорий организации бизнеса (theories of the firm).

Наиболее распространенным является утверждение, что фирма должна работать таким образом, чтобы обеспечить максимальный доход ее владельцам (Profit Maximization Theory).

Обычно это связано с прибыльными сделками, более высокой прибылью и более низкими затратами. Однозначен ли такой вывод?

В рамках традиционной неоклассической экономической модели предполагается, что любая фирма существует для того, чтобы максимизировать прибыль (обычно подразумевается, что речь идет о прибыли с позиции не разового, но долгосрочного ее получения).

В идеале, когда предполагаются равнодоступность информации, наличие опытного руководства и других аспектов, достичь такого максимума невозможно; при этом суммарный маржинальный доход равен нулю. Именно поэтому применяется понятие «нормальной» прибыли, т. е. прибыли, устраивающей владельцев данного бизнеса. Действительно, рентабельность различных видов производства может значительно различаться, что, однако, не побуждает всех бизнесменов одновременно менять свой бизнес на более прибыльный. Этот подход также основан на широко распространенной системе ценообразования на выпускаемую продукцию: «стоимость плюс маржа производителя».

Другие исследователи выдвинули гипотезу о том, что в основе деятельности компаний и их менеджмента лежит стремление к увеличению объемов производства и продаж. Обосновывается это тем, что многие менеджеры олицетворяют свое положение (заработная плата, статус, положение в обществе) с размерами своей фирмы в большей степени, нежели с ее прибыльностью.

В рамках данной теории применяются и другие формальные критепии, в частности, для оценки эффективности данной фирмы в целом очень, распространенным является показатель «доход на акцию»; для оценки эффективности инвестиций может применяться показатель «рентабельность инвестированного капитала» (ROI).

Однако принятие решений на основе этих и других подобных показателей не всегда очевидно.

Пример 1.

Предположим, что некая фирма достигла значения показателя ROI = 30%. Означает ли это, что возможность вложения капитала с ROI = 25%, но в гораздо менее рискованный бизнес, должна быть безоговорочно отвергнута? Выбор не так прост, как кажется. В частности, новое инвестирование следует осуществить, если: а) затраты на поиск источников финансирования меньше 25%; б) фирма имеет временно свободный капитал и не может более выгодно разместить его в предприятие с той же степенью риска.

Пример 2.

Предположим, что финансовый менеджер компании АА делает выбор между двумя альтернативными инвестиционными проектами П1 и П2

|

Доход на акцию (тыс. руб.) |

||||

| Проект | Год1 | Год 2 | ГодЗ | Всего за три года |

| П1 | 2,6 | 1,4 | 0,5 | 4,5 |

| П2 | 0,8 | 1,3 | 2,7 | 4,8 |

Основываясь на критерии максимизации суммарного дохода на акцию, следует предпочесть проект П2. Однако верен ли этот вывод? Очевидно, что в этом случае временная стоимость денег не принимается во внимание. Если последнее принять во внимание, первый проект может оказаться более привлекательным, поскольку обеспечивает значительно большее поступление денежных средств в первый год; эти средства могут быть реинвестированы и принести дополнительный доход.

В любом бизнесе так или иначе существует разрыв между функцией собственности и функцией управления и контроля. Эта проблема усугубляется сложностью форм организации бизнеса. В свою очередь, это привело к возникновению ряда управленческих теорий (Managerial Theories of the Firm).

В основе подобных теорий — наиболее известной из них является «Теория передачи полномочий» (Agency Theory) —лежит противопоставление интересов владельцев фирмы и ее управленческого персонала (в случае корпоративного фирмы, когда ее владельцы не занимаются оперативным управлением, а нанимают соответствующий персонал).

Здесь как бы обособляются две большие группы физических лиц, имеющих непосредственное отношение к фирме, — владельцы (акционеры, участники) и управлййеский персонал. Их интересы могут не всегда совпадать, особенно это связано с анализом альтернативных решений, одно из которых дает сиюминутную прибыль, а второе рассчитано на будущее. Существуют также более подробные классификации конфликтующих подгрупп управленческих работников, каждая из которых отдает приоритет своим групповым интересам.

Определенной разновидностью данной теории является «Теория заинтересованных лиц» (Stakeholder Theory), предполагающая, что цель функционирования любой фирмы заключается в гармониза-

— ции конфликтующих целей различных групп юридических и физических лиц, имеющих непосредственное или косвенное отношение к данной фирме, — акционеров, наемного управленческого персонала, работников, контрагентов, государственных органов. В частности, фирма должна не только и не столько стремиться к максимизации прибыли, но и заботиться о социальном положении своих работников, охране окружающей среды и др. Это направление получило особое развитие в рамках поведенческих подходов к объяснению особенностей организации бизнеса.

Однако наибольшее распространение в последние годы получила «Теория максимизации «цены» фирмы» (Wealth Maximization Theory).

Разрабатывая эту теорию, исходили из предпосылки, что ни один из существующих критериев — прибыль, рентабельность, объем производства и т. д. — не может рассматриваться в качестве обобщающего критерия эффективности принимаемых решений финансового характера. Такой критерий должен:

- базироваться на прогнозировании доходов владельцев фирмы;

- быть обоснованным, ясным и точным;

- быть приемлемым для всех аспектов процесса принятия управленческих решений, включая поиск источников средств, собственно инвестирование, распределение доходов (дивидендов).

Считается, что этим условиям в большей степени отвечает критерий максимизации собственного капитала, т. е. рыночной цены обыкновенных акций фирмы. Этот подход основан на фундаментальной идее развития общества, разделяемой большинством экономически развитых стран Запада: достижение социального и экономического процветания общества через частную собственность. С точки зрения инвестора, этот подход основан на предпосылке, что увеличение благосостояния владельцев фирмы связано не столько с ростом текущей прибыли, сколько с увеличением рыночной цены их собственности. Таким образом, любое финансовое решение, обеспечивающее в перспективе рост цены акций, должно приниматься владельцами и/или управленческим персоналом.

Реализация данного критерия на практике также не всегда очевидна. Во-первых, он основан на вероятностных оценках доходов, расходов, денежных потоков и связанных с ними будущих рисков. Во-вторых, не все фирмы имеют рыночную цену, которая однозначно понимается финансовыми аналитиками, в частности, если фирма не размещает свои акции на фондовой бирже, ее рыночную цену трудно определить.

В-третьих, данный критерий может не срабатывать в отдельных случаях. Например, в компаниях с одним владельцем или их ограниченным числом, которые могут принять решение о рискованном вложении в надежде на удачу или получить чрезмерные долгосрочные дивиденды. Действия, предпринимаемые такими фирмами, могут в некоторой степени снизить стоимость их акций из-за степени риска, присущего их инвестиционной деятельности.

Такая ситуация сложилась на Западе в 80-х годах, когда получила распространение практика покупки контрольного пакета акций корпорации (leveraged buy-out — LBO), финансируемая выпуском новых акций или с помощью кредитов, которые должна погасить сама корпорация (обеспечением служат ее активы); такой выкуп компании нередко организовывался ее менеджерами. LBO-фирмы обычно функционируют в условиях высокого уровня долгов, а потому более низкой оценки их собственного капитала, нежели обычные компании. Показатели высокого уровня заемных средств, ограниченного объема свободных средств из-за крупных процентных выплат кредиторам снижают рыночную стоимость их капитала. Но если фирме повезет, ее владельцы и руководители добьются успеха в своих действиях, рыночная стоимость фирмы в долгосрочной перспективе возрастет.

В-четвертых, этот критерий не применяется, если перед фирмой стоят задачи, отличные от максимизации прибыли для своих владельцев. Например, приоритет отдается благотворительности и другим социальным целям.

Если критерий максимизации рыночной цены фирмы неприемлем, рекомендуется использовать абсолютные и относительные показатели прибыли и рентабельности. необходимо лишь напомнить об основных недостатках критерия «максимизация прибыли» и построенных на его основе показателей. В наиболее акцентированном виде они могут быть сформулированы образом:

- существуют различные виды показателя «прибыль» (прибыль от основной деятельности, балансовая, валовая, до уплаты налогов, налогооблагаемая, чистая и др.), поэтому данная неоднозначность должна устраняться при разработке конкретных показателей оценки эффективности финансовых решений;

- данный критерий не срабатывает, если две альтернативы различаются размером прогнозируемых доходов и временем их генерирования;

- критерий не учитывает качество ожидаемых доходов, неопределенность и риск, связанный с их получением.

Критерий максимизации рыночной цены акций фирмы как наиболее обоснованный и приоритетный критерий финансового менеджмента применим лишь в том случае, если на рынке капиталов нет ограничений и какой-либо дискриминации в установлении цен на ценные бумаги, т. е. в полной мере действует принцип «спрос — предложение». Существуют различные теории о рыночных ценах на ценные бумаги и поведении инвесторов.

Основополагающая идея теории рыночного анализа (Market Analysis Theory) состоит в том, что истинная ценность котируемой ценной бумаги определяется только рыночной конъюнктурой и, следовательно, может прогнозироваться по результатам трендового анализа динамики цен. В соответствии с этой теорией потенциальные инвесторы в своих решениях по покупке и продаже акций руководствуются главным образом динамикой их цен. Практика крупных бирж показывает, что этот критерий не всегда работает.

С практической точки зрения более реалистична так называемая «Теория ходьбы наугад» (Random Walk Theory), согласно которой курсы акций и фьючерсные цены изменяются бессистемно и их нельзя предсказать на базе конъюнктурных данных. Эта теория в дальнейшем послужила основой для разработки гипотезы эффективного рынка (Efficient Market Hypothesis — ЕМН), согласно которой при полном доступе рынка к информации цена акции на данный момент является лучшей оценкой ее будущей цены.

Основные положения идеи эффективного рынка заключаются в условиях такого рынка, любая новая информация по мере ее появления немедленно отражается в ценах акций и других ценных бумаг. Более того, эта информация поступает на рынок случайно, т. е. нельзя заранее предсказать, когда она поступит и в какой степени будет полезна. Есть две основные характеристики эффективного рынка.

Во-первых, у инвестора нет логических оснований ожидать доходности инвестиций выше среднего при заданной степени риска. Это вовсе не означает, что инвестор не сможет получить или не получит более высокого дохода, главное в другом — такой исход не может быть ожидаемым.

Во-вторых, уровень дохода на инвестированный капитал есть функция степени риска (лучший пример — процентные ставки на краткосрочные ценные бумаги).

Точная зависимость, конечно, не известна, ясен лишь характер связи — чем выше риск, тем больше должен быть доход. Требование более высокого дохода, безусловно, отражается на рыночной цене акций. Основными предпосылками эффективного рынка являются:

- множественность покупателей и продавцов;

- текущие цены полностью отражают всю доступную информацию;

- текущие цены незамедлительно реагируют на поступившую информацию;

- доступ к любой информации;

- сверхдоходы от сделки с ценными бумагами как равновероятное прогнозируемое событие для всех участников рынка невозможны.

Считается, что гипотеза ЕМН на практике может реализовываться в одной из трех форм: сильная, средняя, слабая. В условиях первой формы цены на акции полностью отражают динамику цен предшествующих периодов (это продолжение теории ходьбы наугад), т. е. потенциальный инвестор не может извлечь для себя дополнительных выгод, анализируя тренды. В условиях второй формы цены определяются всей доступной для участников информацией. Третья форма означает, что для определения истинной цены акций необходимо знать некоторую дополнительную информацию, которая существует в принципе, но не является равнодоступной для всех участников. Из приведенных выше предпосылок две последние как раз и соответствуют исключительно третьей форме гипотезы ЕМН. Безусловно, создание эффективного рынка, возможное в принципе, на практике нереализуемо. Ни один из существующих рынков ценных бумаг не признается аналитиками как эффективный в полном смысле этого слова.

1.3. СТРУКТУРА ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЯ

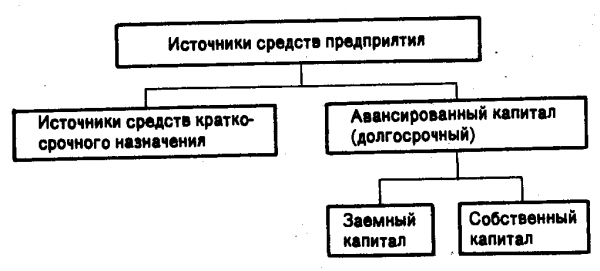

В финансовом менеджменте под внутренними и внешними источниками финансирования понимают соответственно собственные и привлеченные (заемные) средства. Известны различные классификации источников средств. Одна из возможных и наиболее общих группировок представлена на рис. 1.6.

Рис.1.6. Структура источников средств предприятия

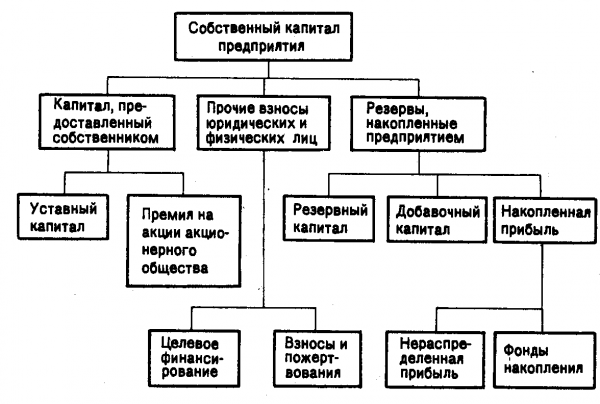

Основным элементом приведенной схемы является собственный капитал. Источниками собственных средств являются (рис. 1.7):

- уставный капитал (средства от продажи акций и паевые взносы участников);

- резервы, накопленные предприятием;

- прочие взносы юридических и физических лиц (целевое финансирование, пожертвования, благотворительные взносы и др.).

Рис. 1.7. Структура собственного капитала предприятия

К основным источникам привлеченных средств относятся:

- ссуды банков;

- заемные средства;

- средства от продажи облигаций и других ценных бумаг;

- кредиторская задолженность.

Принципиальное различие между источниками собственных и заемных средств кроется в юридической причине — в случае ликвидации предприятия его владельцы имеют право на ту часть имущества предприятия, которая останется после расчетов с третьими лицами.

Основными источниками финансирования являются собственные средства. Приведем краткую характеристику этих источников.

Уставный капитал представляет собой сумму средств, предоставленных собственниками для обеспечения уставной деятельности предприятия. Содержание категории «уставный капитал» зависит от организационно-правовой формы предприятия:

- для государственного предприятия — стоимостная оценка имущества, закрепленного государством за предприятием на праве полного хозяйственного ведения;

- для товарищества с ограниченной ответственностью — сумма долей собственников;

- для акционерного общества — совокупная номинальная стоимость акций всех типов;

- для производственного кооператива — стоимостная оценка имущества, предоставленного участниками для ведения деятельности;

- для арендного предприятия — сумма вкладов его работников;

- для предприятия иной формы, выделенного на самостоятельный баланс, — стоимостная оценка имущества, закрепленного его собственником за предприятием на праве полного хозяйственного ведения.

При создании предприятия вкладами в его уставный капитал могут быть денежные средства, материальные и нематериальные активы. В момент передачи активов в виде вклада в уставный капитал право собственности на них переходит к хозяйствующему субъекту, т. е. инвесторы теряют вещные права на эти объекты. Таким образом, в случае ликвидации предприятия или выхода участника из состава общества или товарищества он имеет право лишь на компенсацию своей доли в рамках остаточного имущества, но не на возврат объектов, переданных им в свое время в виде вклада в уставный капитал. Уставный капитал, следовательно, отражает сумму обязательств предприятия перед инвесторами..

Уставный капитал формируется при первоначальном инвестировании средств. Его величина объявляется при регистрации предприятия, а любые корректировки размера уставного капитала (дополнительная эмиссия акций, снижение номинальной стоимости акций, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и др.) допускаются лишь в случаях и порядке, предусмотренных действующим законодательством и учредительными документами.

Формирование уставного капитала может сопровождаться образованием дополнительного источника средств — премии на акции. Этот источник возникает в случае, когда в ходе первичной эмиссии акции продаются по цене выше номинала. При получении этих сумм они зачисляются в добавочный капитал.

Прибыль является основным источником средств динамично развивающегося предприятия. В балансе она присутствует в явном виде как «прибыль отчетного года» и «неиспользованная прибыль прошлых лет», а также в завуалированном виде — как созданные за счет прибыли фонды и резервы. В условиях рыночной экономики величина прибыли зависит от многих факторов, основным из которых является соотношение доходов и расходов. Вместе с тем в действующих нормативных документах заложена возможность определенного регулирования прибыли руководством предприятия. К числу таких регулирующих процедур относятся:

- варьирование границей отнесения активов к основным средствам;

- ускоренная амортизация основных средств;

- применяемая методика амортизации малоценных предметов;

- порядок оценки и амортизации нематериальных активов;

- порядок оценки вкладов участников в уставный капитал;

- выбор метода оценки производственных запасов;

- порядок учета процентов по кредитам банков, используемых на финансирование капитальных вложений;

- порядок создания резерва по сомнительным долгам;

- порядок отнесения на себестоимость реализованной продукции отдельных видов расходов;

— состав накладных расходов и способ их распределения. Прибыль — основной источник формирования резервного капитала (фонда).

Этот капитал предназначен для возмещения непредвиденных потерь и возможных убытков от хозяйственной деятельности, т. е. является своей природе. Порядок формирования резервного капитала определяется нормативными документами, регулирующими деятельность предприятия данного типа, а также его уставными документами.

Добавочный капитал как источник средств предприятия образуется, как правило, в результате переоценки основных средств и других материальных ценностей. Нормативными документами запрещается использование его на цели потребления.

Специфическим источником средств являются фонды специального назначения и целевого финансирования: безвозмездно полученные ценности, а также безвозвратные и возвратные государственные ассигнования на финансирование непроизводственной деятельности, связанной с содержанием объектов социально-культурного и коммунально-бытового назначения, на финансирование издержек по восстановлению платежеспособности предприятий, находящихся на полном бюджетном финансировании, и др.

2. ФИНАНСЫ ПРЕДПРИЯТИЯ.

2.1. ОСНОВЫ ОРГАНИЗАЦИИ ФИНАНСОВ ПРЕДПРИЯТИЙ.

В соответствии с Законом «О предприятиях и предпринимательской деятельности в РСФСР» от 25 декабря 1990г. предприятие — это самостоятельный хозяйствующий субъект, созданный для ведения хозяйственной деятельности, которая осуществляется в целях извлечения прибыли и удовлетворения общественных потребностей.

Как правило, предприятие выступает юридическим лицом, что определяется совокупностью признаков: обособленностью имущества, ответственностью по обязательствам этим имуществом, наличием расчетного счета в банке, выступлением от своего имени. Обособленность имущества выражается наличием самостоятельного бухгалтерского баланса, на котором числится имущество предприятия.

Финансовые отношения предприятия возникают тогда, когда на денежной основе происходит формирование собственных средств предприятия, его доходов, привлечение заемных источников финансирования хозяйственной деятельности, распределение доходов, образующихся в результате этой деятельности, их использование на цели развития предприятия.

Организация хозяйственной деятельности требует соответствующего финансового обеспечения, т. е. первоначального капитала, который образуется из вкладов учредителей предприятия и принимает форму уставного капитала. Это важнейший источник формирования имущества любого предприятия. Конкретные способы образования уставного капитала зависят от организационно — правовой формы предприятия.

При создании предприятия уставной капитал направляется на приобретение основных фондов и формирование оборотных средств в размерах, необходимых для ведения нормальной производственно — хозяйственной деятельности, вкладывается в приобретение лицензий, патентов, ноу-хау, использование которых является важным доходообразующим фактором. Таким образом, первоначальный капитал инвестируется в производство, в процессе которого создается стоимость, выражаемая ценой реализованной продукции. После реализации продукции она принимает денежную форму — форму выручки от реализации произведенных товаров, которая поступает на расчетный счет предприятия.

Выручка — это еще не