Управление структурой капитала требует знания ее исходного состояния, информации о том, как собственный и заемный капитал формировался в периоды, предшествующие настоящему. Только получив достаточно полную и достоверную информацию о составе и структуре капитала в прошлом, о преобладающих тенденциях его функционирования и изменениях, можно принимать уверенные управленческие решения о планировании развития предприятия в современных условиях.

Определение размера капитала и его структуры — одна из важнейших задач на данный момент. Недостаток собственного капитала может привести к неплатежеспособности организации, недостатку средств для финансирования текущей или инвестиционной деятельности, банкротству.

Актуальность исследования определяется тем, что в условиях кризисного состояния экономики важно наиболее точно определить будущий капитал предприятия, то есть состояние финансовых ресурсов, при котором предприятие может свободно маневрировать денежными средствами, чтобы путём эффективного их использования обеспечить бесперебойный про¬цесс производства и реализации продукции, а также произвести затраты по расширению и обновлению производственной базы.

В условиях кризисного состояния экономики управление структурой капитала предприятия значительно расширяется и углубляется, так как непредвиденные ситуации заставляют предпринимателей активнее изучать информацию, чтобы предотвратить возможные ошибки при совершении рискованных производственных, финансовых, коммерческих и других операций. Управление структурой капитала компании осуществляется на основе использования различных форм и методов с целью получения максимальной отдачи. Структура капитала занимает видное место в формировании, распределении, использовании денежных средств.

Своевременный анализ структуры капитала позволяет установить причины попадания бизнеса в зону повышенного риска и своевременно принять меры по выходу из нее, повышая уровень финансовой независимости бизнеса.

Формирование эффективной структуры капитала дает фирме конкурентное преимущество на рынке капитала. Отличительной чертой стратегии управления капиталом и критерием успеха предприятия является не соизмерение полученных доходов и затрат, а величина собственного капитала, обслуживающая воспроизводственные процессы, выступающая показателем финансовой привлекательности и рыночной стоимости предприятия.

Цель работы — изучить управление структурой капитала предприятия.

Для реализации выбранной цели определены следующие задачи:

Капитал предприятия

... влияние на финансовое положение фирмы: платежеспособность и ликвидность, уровень доходов, прибыльность. Цель курсовой работы, Задачи курсовой работы: раскрывать экономическую природу и классификацию капитала компании раскрыть характер и цели управления капиталом; рассмотреть особенности управления структурой капитала; анализ ...

- теоретически исследовать методику управления структурой капитала на предприятии;

- проанализировать результаты управления структурой капитала на предприятии;

- определить пути совершенствования управления структурой капитала предприятия в условиях финансово-экономического кризиса.

Объектом исследования является структура и управление капиталом компании, изучение которой позволяет сформировать рациональную структуру капитала, обеспечивающую достижение эффективных результатов хозяйственной деятельности.

Объектом исследования в работе выступает СПК Уленкульский (Омская обл. с. Уленкуль, р-н Большереченский, ул Зеленая, д. 1).

При выполнении работы использованы следующие методы: монографический; расчетно-конструктивный; статистико-экономический, метод сравнения и другие.

Структура работы состоит из введения, трех глав, заключения, списка использованной литературы.

1. Политика формирования собственных финансовых ресурсов

1 Собственный капитал и его формирование

Собственный капитал — это общая сумма средств, принадлежащих фирме. Он состоит из вложенных собственниками предприятия при его создании (уставный капитал) и средств, накопленных в процессе хозяйственной деятельности. В свою очередь, накопленные средства делятся на добавочный капитал, резервный фонд, нераспределенную прибыль.

Собственный капитал — это капитал, вложенный в основные средства, нематериальные основные фонды, незавершенное строительство, долгосрочные вложения.

Собственный оборотный капитал — это капитал, вложенный в запасы сырья и материалов, запасы готовой продукции, активные текущие счета.

Управление собственным капиталом направлено на обеспечение эффективного использования уже накопленной его части и обучение собственных ресурсов, гарантирующих развитие компании.

Формирование собственного капитала предприятия осуществляется по

- анализ формирования собственного капитала в предыдущем периоде;

- определение общей потребности в собственном капитале;

- оценка стоимости собственного капитала из различных источников;

- обеспечение привлечения собственного капитала за счет внутренних источников;

- обеспечение привлечения собственного капитала за счет внешних источников;

- выбор наилучшего соотношения внутренних и внешних источников формирования собственного капитала.

Анализ формирования собственного капитала в предыдущем периоде проводится с целью выявления собственного потенциала и его соответствия темпам развития предприятия. При этом определяется доля собственного капитала в общем объеме финансовых ресурсов, оцениваются источники формирования собственного капитала, достаточность финансовых ресурсов, сформированных в исследуемом периоде, сформированных в исследуемом периоде. [1; 122]

Определение общей потребности в собственном капитале проводят по следующему алгоритму: общая потребность в собственном капитале в планируемом периоде равна сумме собственного капитала на конец планируемого периода минус сумма собственного капитала на начало планируемого периода плюс сумма прибыли, направляемой на потребление в плановом периоде.

Концепция управления стоимостью компании

... управления стоимостью, включая в ряде случаев свои собственные модели VBM. Концепция стоимости базируется на следующих принципах: 1) Наиболее приемлемый показатель, позволяющий адекватно оценить деятельность компании ... капитала, таких как Турция, Бразилия, Индия и Китай. Основным катализатором развития VBM стали работы основателей двух консалтинговых компаний А. Раппапорта «Создание стоимости для ...

Оценка стоимости собственного капитала из различных источников проводится как по внутренним, так и по внешним источникам. Следовательно, принимаются решения относительно выбора альтернативных источников накопления собственного капитала.

Анализ возможностей привлечения собственного капитала из внутренних источников предшествует анализу привлечения собственного капитала из внешних источников. Привлечение капитала из внутренних источников осуществляется за счет чистой прибыли и амортизационных отчислений.

Привлечение капитала из внешних источников направлено на обеспечение той части капитала, которая не могла быть составлена внутренними источниками. Внешние источники включают в себя собственный капитал и дополнительные выпуски акций.

Выбор наилучшего соотношения между внутренними и внешними источниками формирования акционерного капитала основан на минимизации средневзвешенной стоимости акционерного капитала.[5; 280]

2 Управление собственным капиталом

Управление собственным капиталом включает в себя, прежде всего, формирование уставного капитала и распределение его между акционерами (пайщиками).

Распределение уставного капитала между акционерами влияет на получение доли дивидендов, как правило, пропорционально доле уставного капитала по обыкновенным и привилегированным акциям, а также дает право на участие в управлении предприятием и доступ к реальным финансовым потокам. [9; 37]

Подавляющее большинство российских предприятий на практике не проводят политики внутренней информационной открытости, и только те предприятия, которые ориентируются на капитализацию на фондовом рынке или участие иностранного капитала, вынуждены быть финансово прозрачными (таких меньшинство).

В этих условиях участие в управлении бизнесом и реальных финансовых операциях гораздо важнее, чем право на получение дивидендов, которые не выплачиваются большинством компаний. Это приводит к тому, что контрольные или блокирующие пакеты имеют значительную стоимость, а миноритарные акционеры ничего не получают.

Важный вывод следует из формулы Гордона:

r = g + D/P,

где g — рост компании;

- D — дивиденд;

P — цена,

т.е. стоимость собственного капитала состоит не только в дивидендной составляющей, но и в росте самой компании.

Обеспечивая компании значительные темпы роста, акционеры могут извлечь выгоду из роста рыночной стоимости акций.

Использование прибыли в некоторой степени «затуманено» российской налоговой системой, поскольку ряд расходов компании, необходимых для ведения бизнеса, относят к прибыли. Один из наиболее ярких примеров — затраты градообразующего бизнеса на социальные и культурные услуги. Оставшаяся часть прибыли может распределяться между потреблением (соцкультбыт) и накоплением (инвестирование в основные и оборотные средства, т.е. обеспечение роста компании).

Выплата дивидендов в значительной степени ограничена российской налоговой системой и прямым участием собственников в управлении. Поэтому на данный момент только крупные компании имеют целенаправленную политику распределения прибыли и дивидендную политику, включая модели экономического роста. У большинства же предприятий дивидендная политика отсутствует. [3; 307]

Основные финансово экономические показатели работы предприятия. ...

... масштабами финансового предприятия и выделить основные тенденции его развития, которые могут быть как положительными, так и отрицательными. Их анализ играет важнейшую роль в управленческой деятельности . Состав финансово-экономических показателей Финансово- имеют ...

1.3 Формирование собственных финансовых ресурсов

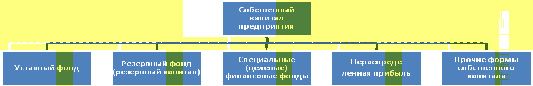

Финансовая база предприятия представлена сформированным им собственным капиталом. На действующем предприятии он представлен следующими основными формами (рис.1.):

Рис.1. Формы функционирования собственного капитала предприятия.

Уставный капитал характеризует первоначальную величину уставного капитала компании, инвестируемую при формировании ее деятельности для начала коммерческой деятельности. Его размер определяется (декларируется) уставом предприятия. Для предприятий отдельных сфер деятельности и организационно-правовых форм (акционерное общество, общество с ограниченной ответственностью) минимальный размер уставного фонда регулируется законодательством.

Резервный фонд — это зарезервированная часть собственного капитала предприятия, предназначенная для внутреннего страхования его хозяйственной деятельности. Размер этой резервной части активов определяется учредительными документами. Формирование резервного фонда (резервного капитала) осуществляется за счет прибыли предприятия (минимальный размер отчислений прибыли в резервный фонд регулируется законодательством).

К специальным целевым фондам относятся средства собственных средств, специально сформированные с целью их последующего целевого расходования. Эти финансовые фонды обычно включают амортизационный фонд, ремонтный фонд, фонд охраны труда, фонд специальной программы, фонд развития производства и другие. Порядок формирования и использования фондов этих фондов регулируется уставом и другими учредительными и внутренними документами предприятия.

Нераспределенная прибыль характеризует часть прибыли предприятия, полученную в предшествующем периоде и не использованную на потребление собственниками (акционерами, пайщиками) и персоналом. Эта часть прибыли предназначена для капитализации, т.е. для реинвестирования на развитие производства. Что касается его экономического содержания, то это одна из форм резервирования финансовых ресурсов, гарантирующая его продуктивное развитие в следующем периоде.

К прочим формам относятся расчеты за имущество (при сдаче его в аренду), расчеты с участниками (по выплате им доходов в форме процентов или дивидендов) и некоторые другие, отражаемые в первом разделе пассива баланса. [7; 184]

Управление собственным капиталом связано не только с обеспечением эффективного использования его уже накопленной части, но и с формированием собственных финансовых ресурсов, обеспечивающих будущее развитие предприятия. В процессе управления обучением собственными финансовыми ресурсами они классифицируются по источникам этого обучения.

В составе внутренних источников формирования собственных финансовых ресурсов основное место принадлежит прибыли, остающейся в распоряжении предприятия, — она формирует преимущественную часть его собственных финансовых ресурсов, обеспечивает прирост собственного капитала, а соответственно и рост рыночной стоимости предприятия. Определенную роль в составе внутренних источников играют также амортизационные отчисления, особенно на предприятиях с высокой стоимостью используемых собственных основных средств и нематериальных активов; однако сумму собственного капитала предприятия они не увеличивают, а лишь являются средством его реинвестирования. Другие внутренние источники не играют существенной роли в формировании собственных финансовых ресурсов компании.

Совершенствование управления финансовой устойчивостью промышленного ...

... есть собственных оборотных средств. Вывод Управление финансовой устойчивостью предприятия представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с обеспечением такого состояния финансовых ресурсов и активов, их формирования и ...

В составе внешних источников формирования собственных финансовых ресурсов основное место принадлежит привлечению предприятием дополнительного паевого (путем дополнительных взносов средств в уставный фонд) или акционерного (путем дополнительной эмиссии и реализации акций) капитала. Для отдельных предприятий одним из важнейших источников формирования собственных финансовых ресурсов может являться предоставляемая им безвозмездная финансовая помощь ( как правило, такая помощь оказывается лишь отдельным государственным предприятиям разного уровня).

Другие источники включают материальные и нематериальные активы, переданные компании в дар и включенные в ее баланс.[1; 139]

Основой управления собственным капиталом компании является управление формированием ее финансовых ресурсов. Чтобы обеспечить эффективность управления этим процессом, предприятие обычно разрабатывает специальную финансовую политику, направленную на привлечение финансовых ресурсов из различных источников в соответствии с потребностями своего развития в следующем периоде.

Политика обучения собственных финансовых ресурсов является частью общей финансовой стратегии компании, которая заключается в обеспечении необходимого уровня самофинансирования ее производственного развития.

Разработка политики формирования собственных финансовых ресурсов предприятия осуществляется по следующим основным этапам:

- Анализ формирования собственных финансовых ресурсов компании в предыдущем периоде. Целью данного анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствие темпам развития предприятия.

На первом этапе анализа изучаются общий объем формирования собственных финансовых ресурсов, соответствие темпам прироста собственного капитала темпам прироста активов и объема реализуемой продукции предприятия, динамика удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов в предплановом периоде.

На втором этапе анализа рассматриваются источники формирования собственных финансовых ресурсов. Во-первых, изучается взаимосвязь между внешними и внутренними источниками формирования финансовых ресурсов, а также стоимость привлечения капитала из различных источников.

На третьем этапе анализа оценивается достаточность собственных финансовых ресурсов компании, обученных в компании в заранее установленный период. Критерием данной оценки является показатель «коэффициент самофинансирования развития бизнеса». Его динамика отражает стремление гарантировать развитие компании собственными финансовыми ресурсами.

- Определение общей потребности в собственных финансовых ресурсах. Эта потребность определяется по следующей формуле:

П офр =(Пк * Уск )/100 — СКн + Пр ,

где П офр — общая потребность в собственных финансовых ресурсах предприятия в планируемом периоде;

П к — общая потребность в капитале на конец планового периода;

У ск — планируемый удельный вес собственного капитала в общей его сумме;

П р — сумма прибыли, направляемой на потребление в плановом периоде.

Рассчитанная общая потребность покрывает необходимый объем собственных финансовых ресурсов, генерируемых как из внутренних, так и из внешних источников.

— оценка стоимости привлечения собственного капитала из различных источников. Данная оценка проводится в разрезе основных элементов собственного капитала, сформированного из внутренних и внешних источников. Результаты данной оценки служат основой для выработки управленческих решений по выбору альтернативных источников формирования финансовых ресурсов, предусматривающих увеличение уставного капитала компании.

— Обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников. Прежде чем обращаться к внешним источникам для формирования своих финансовых ресурсов, необходимо реализовать все возможности их формирования за счет внутренних источников. Так как основными планируемыми внутренними источниками формирования собственных финансовых ресурсов предприятия являются сумма чистой прибыли и амортизационных отчислений, то первую очередь следует в процессе планирования этих показателей предусмотреть возможности их роста за счет различных резервов.

Метод ускоренной амортизации активной части основных средств увеличивает возможность формирования собственных финансовых ресурсов из этого источника. Однако следует учитывать, что увеличение суммы амортизационных отчислений в процессе ускоренной амортизации некоторых видов основных средств приводит к соответствующему уменьшению суммы чистой прибыли. Поэтому при изыскании резервов роста собственных финансовых ресурсов за счет внутренних источников следует исходить из необходимости максимизации совокупной их суммы, т.е. из следующего критерия:

ЧП + АО → СФР макс ,

Где ЧП — планируемая сумма чистой прибыли предприятия;

- АО — планируемая сумма амортизационных отчислений;

СФР макс — максимальная сумма собственных финансовых ресурсов, формируемых за счет внутренних источников.

— Обеспечение необходимого объема привлечения собственных финансовых ресурсов из внешних источников. Объем привлечения собственных финансовых ресурсов из внешних источников призван гарантировать ту их часть, которая не может быть сформирована за счет внутренних источников финансирования. Если объем собственных финансовых ресурсов, привлеченных из внутренних источников, полностью соответствует их совокупным потребностям в плановом периоде, нет необходимости привлекать эти ресурсы из внешних источников.

Потребность в привлечении собственных финансовых ресурсов за счет внешних источников рассчитывается по формуле:

СФР внеш = Псфр — СФРвнут ,

где СФР внеш — потребность в привлечении собственных финансовых ресурсов за счет внешних источников;

П сфр — общая потребность в собственных финансовых ресурсах предприятия в планируемом периоде;

СФР внут — сумма собственных финансовых ресурсов, планируемых к привлечению за счет внутренних источников.

Планируется гарантировать удовлетворение потребности в собственных финансовых ресурсах за счет внешних источников за счет привлечения дополнительного уставного капитала, допэмиссии акций или из других источников.

- Оптимизация соотношения внутренних и внешних источников формирования собственных финансовых ресурсов. Процесс этой оптимизации основывается на

- обеспечении минимальной совокупной стоимости привлечения собственных финансовых ресурсов. Если стоимость привлечения собственных финансовых ресурсов за счет внешних источников превышает планируемую стоимость привлечения заемных средств, то от такого формирования собственных ресурсов следует отказаться;

- обеспечении сохранения управления предприятием первоначальными его учредителями. Рост дополнительных акций или уставного капитала за счет сторонних инвесторов может привести к потере такой управляемости.

- Эффективность разработанной политики формирования собственных финансовых ресурсов оценивается с помощью коэффициента самофинансирования развития компании в следующем периоде. Его уровень должен соответствовать поставленной цели.

Коэффициент самофинансирования развития предприятия рассчитывается по

К сф = СФР/ΔА,

где К сф — коэффициент самофинансирования предстоящего развития предприятия;

- СФР — планируемый объем формирования собственных финансовых ресурсов;

- ΔА — планируемый прирост активов предприятия.

Успешная реализация разработанной политики формирования собственных финансовых ресурсов связана с решением следующих основных задач:

- проведением объективной оценки стоимости отдельных элементов собственного капитала;

- обеспечением максимизации формирования прибыли предприятия с учетом допустимого уровня финансового риска;

- формированием эффективной политики распределения прибыли предприятия;

- формированием и эффективным осуществлением дополнительной эмиссии акций (эмиссионной политики) или привлечения дополнительного паевого капитала. [9; 255]

2. Анализ формирования собственного капитала (на примере СПК «Уленкульский»)

1 Краткая характеристика предприятия

СПК «Уленкульский» является коммерческой организацией, предметом деятельности которой является извлечение прибыли из производства и переработки сельскохозяйственной продукции с целью удовлетворения материальных и иных потребностей членов кооператива, обеспечение продуктами питания, сельскохозяйственным сырьем.

Предприятие осуществляет следующие виды деятельности:

- производство и переработка сельскохозяйственной продукции;

- оптовая и розничная торговля сельскохозяйственной продукции;

- законченный цикл производства мяса: свиноводство и разведение КРС;

- производство мяса и мясных продуктов;

- производство готовых кормов для животных;

- оказание посреднических услуг и др.

Уставный капитал образован из вкладов членов кооператива в равных долях и полностью оплачен.

Основной отраслью предприятия остается свиноводство. На основе этой деятельности развито производство вареных и полукопченых колбас до 70 наименований. Имеется дойное стадо, на основе чего в 2011 году стали выпускаться продукты на молочной основе: молоко, кефир, ряженка, масло, творог. СПК «Уленкульский» занимается также производством растениеводческой продукции и обеспечивает собственными кормами крупный рогатый скот и свиней. Для того, чтобы иметь крепкую кормовую базу в части обеспечения концентрированными кормами арендует земли в области.

Миссия СПК «Уленкульский» — производство и реализация качественной продукции животноводства с целью удовлетворения потребности в этой продукции населения и организаций, учитывая их требования к качеству и экологичности товара и установление надежных деловых длительных связей со всеми контрагентами рынка, что позволяет предприятию динамично развиваться и оставаться финансово независимым и устойчивым, таким образом, обеспечивая справедливую максимальную прибыль участникам СПК «Уленкульский» и справедливое отношение к сотрудникам предприятия, а также оказывать прямую и косвенную финансовую поддержку району, тесно сотрудничать с местными властями, решать общие, социальные и экологические проблемы.

Продукция предприятия отмечена дипломами и медалями российских выставок, получила высокое международное признание. Главная задача СПК «Уленкульский» — производить качественную и прибыльную продукцию.

В тяжелых рыночных условиях, при постоянной нехватке сырья и денежных средств СПК «Уленкульский» имеет постоянных клиентов в области и ищет их за ее пределами.

СПК «Уленкульский» занимает более предпочтительные позиции по сравнению с конкурентами, однако уступает им в некоторых вопросах организации и управления, маркетинговых исследованиях, подготовке персонала.

У СПК имеются резервы повышения конкурентоспособности продукции. Это контроль за качеством используемых продуктов; ускорение процесса производства; контроль издержек обращения, снижение себестоимости продукции.

Основную угрозу для предприятия сегодня представляет высокий уровень конкуренции, поэтому необходимо принять все меры для ее устранения:

- стараться удерживать цены на уровне более низком, чем у конкурентов, но не забывая о достойном качестве;

- обеспечить предприятие рекламой, чтобы потенциальные потребители имели представление о предприятии;

- расширять ассортимент продукции.

Такие угрозы, как низкий уровень образования и повышение цен должны постоянно отслеживаться со стороны предприятия, но не стоит задача ее первостепенного устранения.

2.2 Анализ формирования собственного капитала предприятия

Управление структурой и ценой капитала компании является эффективным способом повышения финансового потенциала, необходимого для реализации стратегии экономического роста фирмы, особенно, в условиях дефицита финансовых ресурсов на рынке капитала. При этом финансовое обеспечение и формирование источников финансирования является необходимым условием успешной реализации стратегии развития предприятия.

Формирование капитала предприятия происходит за счет собственных (внутренних) и заемных (внешних) источников. При этом основным является собственный капитал, в состав которого входят уставный капитал и нераспределенная прибыль (непокрытый убыток).

Собственный капитал характеризуется простотой привлечения, обеспечением более устойчивого финансового состояния и снижением риска банкротства. Необходимость его привлечения обусловлена требованиями самофинансирования предприятий. Чем выше его доля в общей сумме капитала и меньше доля заемных средств, тем выше «буфер», который защищает кредиторов от убытков, а, следовательно, меньше риск потери. Кроме того, финансирование деятельности только за счет собственных средств не всегда выгодно, особенно в тех случаях, когда производство имеет сезонный характер, как например сельское хозяйство.

Однако нужно учитывать, что собственный капитал ограничен в размерах. Что вынуждает предприятия привлекать заемные средства в виде краткосрочных и долгосрочных кредитов.

В то же время обязательства краткосрочного и долгосрочного характера обуславливают снижение финансовой устойчивости компании и высокий риск снижения платежеспособности предприятия. В этой связи необходима постоянная оперативная работа, направленная на контроль за их привлечением и своевременным возвратом.

Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия.

В рамках данного исследования объектом является СПК «Уленкульский» — сельскохозяйственное предприятие со смешанной специализацией.

На данном предприятии основной удельный вес в источниках формирования активов занимает собственный капитал, причем за отчетный период его доля понизилась на 6,12% (таблица 1).

Таблица 1. Анализ динамики и структуры источников капитала

|

2012 г. |

2013 г. |

2014 г. |

Изменение |

|||||

|

тыс. руб. |

% |

тыс. руб. |

% |

% |

тыс. руб. |

% |

||

|

Собственный капитал |

72742 |

84.45 |

61716 |

79.54 |

61830 |

78.33 |

-10912 |

-6.12 |

|

Заемный капитал |

13396 |

15.55 |

15871 |

20.46 |

17103 |

21.67 |

+3707 |

+6.12 |

|

Итого |

86138 |

100 |

77587 |

100 |

78933 |

100 |

-7205 |

— |

Сумма капитала в 2014 году уменьшилась на 7205 тысяч рублей по отношению с 2012 годом. Все это произошло на фоне понижения собственного капитала на 10912 тысяч рублей и увеличение доли заемного капитала на 3707 тысяч рублей.

В динамике структуры собственного капитала мы можем наблюдать повышение доли внеоборотных активов на 7,32%, но вместе с тем уменьшилась доля нераспределенной прибыли на 7,56% (таблица 2).

Таблица 2. Динамика структуры собственного капитала

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

Изменение |

||||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Уставной капитал |

1000 |

1.37 |

1000 |

1.62 |

1000 |

1.62 |

— |

+0.25 |

|

Переоценка внеобаротных активов |

30391 |

41.78 |

30391 |

49.24 |

30339 |

49.1 |

-52 |

+7.32 |

|

Резервный капитал |

100 |

0.14 |

100 |

0.16 |

100 |

— |

0.02 |

|

|

Нераспределенная прибыль |

41251 |

56.71 |

30225 |

48.97 |

30391 |

49.15 |

-10860 |

-7.56 |

|

Итого |

72742 |

100 |

61716 |

100 |

61830 |

100 |

-10912 |

x |

Общая сумма собственного капитала уменьшилась на 10912 тыс. руб. или на 15%.

На протяжении отчетного периода основным источником собственного капитала являться нераспределенная прибыль и переоценка внеоборотных активов их доля в 2014 году составила 49,15 и 49,1 % соответственно. Величина и доля уставного капитала за этот период не изменилась.

Что касается заемного капитала то можно сделать вывод о том, что в 2014 году произошло увеличении кредиторской на 101,75% по сравнению с 2012 годом. Это произошло за счет увеличения задолженности поставщиков и подрядчиков в 4,7 раза (таблица 3).

Таблица 3. Анализ динамики и структуры кредиторской задолженности

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

Изменение |

||||

|

тыс.руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Кредиторская задолженность всего, тыс. руб. |

5945 |

100 |

15871 |

100 |

11994 |

100 |

6049 |

201,75 |

|

в т. ч. поставщики и подрядчики |

612 |

10,3 |

4559 |

28,72 |

4093 |

34.13 |

3481 |

568,79 |

|

по налогам и сборам |

4444 |

75 |

3166 |

19,94 |

3903 |

32.54 |

-541 |

87,8 |

|

прочие кредиторы |

888 |

14.8 |

8146 |

51.31 |

3998 |

3110 |

450,23 |

|

При этом задолженность по налогам и сборам в 2014 году по сравнению с 2012 годом уменьшилась на 541 тыс.руб. или на 12,2%. Ситуация по прочим кредиторам так же существенно изменилась она увеличилась на 350,23%.

Таким образом, анализ структуры капитала СПК «Уленкульский» показал не рациональную структуру формирования капитала компании (значительное превышение собственных средств над заемными).

В экономической литературе считается, что оптимальной структурой капитала является соотношение собственных и заемных средств как 60:40 или 70:30.

В тоже время вывод об эффективности формирование источников финансирования невозможно сделать без анализа показателя рентабельности капитала (ROE).

Данный показатель позволяет комплексно оценить стоимость капитала и эффективность его привлечения. Он характеризует отдачу на собственный капитал. Значение показателя зависит от рентабельности в целом хозяйственной деятельности, оборачиваемости капитала и коэффициента финансовой зависимости (финансового рычага) и описывается факторной моделью или уравнением Дюпона, расчет которого приведен в таблице 4:

= Чистая прибыль Выручка × Выручка Активы × Активы Собственный капитал (1)

Таблица 4. Модель Дюпона

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

|

ROE |

21,45 |

26,15 |

24,44 |

|

Финансовый рычаг |

1,55 |

1,79 |

2,1 |

|

Оборачиваемость активов |

2,49 |

2,6 |

2,79 |

|

Операционная рентабельность |

1,8 |

5,2 |

1,7 |

На основании данной модели для оцениваемого предприятия можно сделать вывод о том, что рентабельность собственного капитала зависит в большей степени от операционной рентабельности. Финансовый рычаг и оборачиваемость активов в меньшей степени оказывают влияние на рентабельность собственного капитала. Значение показателя финансового рычага имеет тенденцию к увеличению, что происходит за счет уменьшения роста активов предприятия, чем собственного капитала. Оборачиваемость активов имеет тенденцию роста.

Таким образом, рентабельность собственного капитала можно повысить за счет, прежде всего, управления операционной рентабельностью, увеличение которой будет способствовать росту рентабельности собственного капитала.

К мероприятиям по увеличению операционной рентабельности можно отнести:

- увеличение выпуска продукции;

- увеличение качества продукции;

- продажу излишнего оборудования и другого имущества или сдачу его в аренду;

- снижение себестоимости продукции за счет более рационального использования материальных ресурсов, рабочей силы и рабочего времени;

- расширение рынка сбыта и др.

При этом к наиболее эффективным мероприятием по увеличению чистой прибыли в СПК «Уленкульский» можно отнести снижение себестоимости продукции за счет более рационального использования материальных ресурсов, рабочей силы и рабочего времени и сдачу части имущества в аренду.

Решающим условием снижения себестоимости является внедрение новой техники, комплексная механизация и автоматизация производственных процессов, совершенствование технологии, внедрение прогрессивных видов материалов, расширения специализации и кооперирования, а так же за счет повышения производительности труда.

Таким образом, основными показателями отражающими эффективность привлечения и использования капитала компании являются его структура и рентабельность. Исходя из проведенного анализа структура капитала характеризуется высокой независимостью предприятия от внешних источников финансирования (доля собственного капитала выше 75%), что с точки зрения теории стоимости капитала должно увеличивать его стоимость и снижать рентабельность. При этом рентабельность капитала анализируемого предприятия находится на достаточно высоком уровне (выше 20%).

Факторный анализ показал, что на рост рентабельности капитала влияет увеличение операционной рентабельности. Исходя из чего было предложено в качестве основной меры повышения эффективности управления капиталом — управление операционной рентабельностью предприятия.

капитал финансовый рентабельность

Заключение

Собственный капитал — это общая сумма средств, принадлежащих фирме. Он состоит из вложенных собственниками предприятия при его создании (уставный капитал) и средств, накопленных в процессе хозяйственной деятельности. В свою очередь, накопленные средства делятся на добавочный капитал, резервный фонд, нераспределенную прибыль.

Собственный капитал — это капитал, вложенный в основные средства, нематериальные основные фонды, незавершенное строительство, долгосрочные вложения.

Управление собственным капиталом включает в себя, прежде всего, формирование уставного капитала и распределение его между акционерами (пайщиками).

Распределение уставного капитала между акционерами влияет на получение доли дивидендов, как правило, пропорционально доле уставного капитала по обыкновенным и привилегированным акциям, а также дает право на участие в управлении предприятием и доступ к реальным финансовым потокам.

Разработка политики формирования собственных финансовых ресурсов предприятия осуществляется по следующим основным этапам:

. Анализ формирования собственных финансовых ресурсов компании в предыдущем периоде. Целью данного анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствие темпам развития предприятия.

. Определение общей потребности в собственных финансовых ресурсах.

. Оценка стоимости привлечения собственного капитала из различных источников. Данная оценка проводится в разрезе основных элементов собственного капитала, сформированного из внутренних и внешних источников. Результаты данной оценки служат основой для выработки управленческих решений по выбору альтернативных источников формирования финансовых ресурсов, предусматривающих увеличение уставного капитала компании.

. Обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников. Прежде чем обращаться к внешним источникам для формирования своих финансовых ресурсов, необходимо реализовать все возможности их формирования за счет внутренних источников. Так как основными планируемыми внутренними источниками формирования собственных финансовых ресурсов предприятия являются сумма чистой прибыли и амортизационных отчислений, то первую очередь следует в процессе планирования этих показателей предусмотреть возможности их роста за счет различных резервов.

. Обеспечение необходимого объема привлечения собственных финансовых ресурсов из внешних источников. Объем привлечения собственных финансовых ресурсов из внешних источников призван гарантировать ту их часть, которая не может быть сформирована за счет внутренних источников финансирования. Если объем собственных финансовых ресурсов, привлеченных из внутренних источников, полностью соответствует их совокупным потребностям в плановом периоде, нет необходимости привлекать эти ресурсы из внешних источников.

. Оптимизация соотношения внутренних и внешних источников формирования собственных финансовых ресурсов.

В рамках данного исследования объектом является СПК «Уленкульский» — сельскохозяйственное предприятие со смешанной специализацией.

СПК «Уленкульский» является коммерческой организацией, предметом деятельности которой является извлечение прибыли из производства и переработки сельскохозяйственной продукции с целью удовлетворения материальных и иных потребностей членов кооператива, обеспечение продуктами питания, сельскохозяйственным сырьем.

Предприятие осуществляет следующие виды деятельности:

производство и переработка сельскохозяйственной продукции;

оптовая и розничная торговля сельскохозяйственной продукции;

законченный цикл производства мяса: свиноводство и разведение КРС;

производство мяса и мясных продуктов;

производство готовых кормов для животных;

оказание посреднических услуг и др.

Анализ структуры капитала СПК «Уленкульский» показал не рациональную структуру формирования капитала компании (значительное превышение собственных средств над заемными).

В экономической литературе считается, что оптимальной структурой капитала является соотношение собственных и заемных средств как 60:40 или 70:30.

Рентабельность собственного капитала можно повысить за счет, прежде всего, управления операционной рентабельностью, увеличение которой будет способствовать росту рентабельности собственного капитала.

К мероприятиям по увеличению операционной рентабельности можно отнести:

- увеличение выпуска продукции;

- увеличение качества продукции;

- продажу излишнего оборудования и другого имущества или сдачу его в аренду;

- снижение себестоимости продукции за счет более рационального использования материальных ресурсов, рабочей силы и рабочего времени;

- расширение рынка сбыта и др.

При этом к наиболее эффективным мероприятием по увеличению чистой прибыли в СПК «Уленкульский» можно отнести снижение себестоимости продукции за счет более рационального использования материальных ресурсов, рабочей силы и рабочего времени и сдачу части имущества в аренду.

Решающим условием снижения себестоимости является внедрение новой техники, комплексная механизация и автоматизация производственных процессов, совершенствование технологии, внедрение прогрессивных видов материалов, расширения специализации и кооперирования, а так же за счет повышения производительности труда.

Список литературы

[Электронный ресурс]//URL: https://management.econlib.ru/kursovaya/upravlenie-strukturoy-kapitala-predpriyatiya/

1. Бланк И.А. Основы финансового менеджмента.- Киев: Наука-Центр, 2013.

2. Шеремет А.В. Методика финансового анализа. — М.: ИНФРА-М, 2008.

. Колчина Н.В., Поляк Г. Б., Павлова Н. П. Финансы предприятий: Учеб. для вузов.-3-е изд. Перераб. — М.: ЮНИТИ-ДАНА, 2013.

. Румянцева Е.Е. Финансы организаций: финансовые технологии управления предприятием: учеб. пособие. — М.: ИНФРА-М, 2009.

. Тренев Н. Н. Управление финансами: Учебное пособие. — М.: Финансы и статистика, 2010.

. Управление финансами (Финансы предприятий): Учебник / Под ред. А.А.Володина. — М.: ИНФРА-М, 2009.

. Финансовый анализ: Методы и процедуры./ Ковалев В.В. — М.: Финансы и статистика, 2011.

. Финансовый менеджмент. Учеб. для вузов (Гриф МО РФ)/ Под ред. Е.С. Стояновой.- 5-е изд. Доп. М.: Перспектива, 2010.

. Финансовый менеджмент: Учебник/ Под ред. Н.Ф.Самсонова. — М.: ЮНИТИ, 2014.

. Финансы и кредит: учеб. Пособие / Под ред. А.М.Ковалевой. — М.: Финансы и статистика, 2012.

. Финансы предприятий: Учебник / Под ред. Н.В. Колчиной. — М.: ЮНИТИ, 2012.

. Хелферт Э. Техника финансового анализа / Пер. с англ. Под ред. Л. П. Белых. — М.: Аудит, ЮНИТИ, 2009.

. Вахрушина М.А. Бухгалтерский управленческий учет. — М.: Финстатинформ, 2014.

. Экономическая стратегия фирмы: Учебное пособие / Под ред. А.П. Градова. — СПб.: Специальная литература, 2013.