Понятие финансово-экономических показателей и их роль в деятельности предприятия

Термин «индикатор» широко используется в различных отраслях знаний, и экономика не исключение. Под ним принято понимать обобщенную характеристику объекта исследования и анализа. Они могут выражаться в натуральных, стоимостных, процентных и других показателях.

Мы рассматриваем понятие индикатора применительно к области финансово-экономического анализа деятельности хозяйствующих субъектов.

Под финансово-экономическими показателями в общем смысле в экономике принято понимать такие показатели, которые характеризуют деятельность субъекта хозяйствования с двух сторон:

Замечание 1

В противном случае их называют индикаторами для оценки финансово-экономического состояния хозяйствующего субъекта. Они позволяют оценить и проанализировать деятельности организации. При этом они предоставляют общую информацию и не раскрывают внутреннее содержание каждого из факторов, повлиявших на изменение некоторых показателей финансово-экономического положения хозяйствующего субъекта.

С помощью финансово-экономических показателей можно ознакомиться с общими масштабами финансового предприятия и выделить основные тенденции его развития, которые могут быть как положительными, так и отрицательными. Их анализ играет важнейшую роль в управленческой деятельности .

Состав финансово-экономических показателей

Финансово- имеют обширную структуру. Условно их состав может быть представлен в виде двух укрупненных группировок:

- показатели, характеризующие финансовые результаты деятельности хозяйствующего субъекта;

- показатели, характеризующие различные стороны рентабельности, отражающей эффективность финансово-хозяйственной деятельности субъекта хозяйствования.

Вся их совокупность в общем виде представлена на рисунке 1. Рассмотрим их более подробно.

Рисунок 1. Показатели финансово-экономического характера. Автор24 — интернет-биржа студенческих работ

Под объемом товарной продукции следует понимать стоимость готовой к продаже продукции за отчетный период. В идеале с каждым годом данный показатель должен расти. Объем товарной продукции тесно связан с показателем выручки от продаж, который представляет собой не что иное, как объем фактически проданной продукции за отчетный период. Ее величина зависит от двух основополагающих факторов – физического объема реализованной продукции и уровня отпускных цен. Так или иначе, основным источником доходов хозяйствующих субъектов является выручка от реализации.

Правовое регулирование инвестиционной деятельности субъектов ...

... Правовое регулирование взаимоотношений органов публичной власти с субъектами экономической деятельности при осуществлении инвестиций регулируется Федеральным законом от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в ... п. В зависимости от объекта инвестиционной деятельности она может быть: а) финансовой (вложение в ценные бумаги); б) производственной (вложение инвестиций в основной ...

При анализе финансово-экономических результатов хозяйствующего субъекта активно используются такие показатели, как себестоимость и себестоимость одного рубля реализованной продукции. Себестоимость — это сумма затрат, понесенных организацией при производстве и продаже . Второй показатель — это соотношение между стоимостью и оборачиваемостью. Он характеризует общую эффективность, с которой осуществляется основная деятельность компании.

Не менее важную роль играет оценка эффективности использование ресурсного потенциала субъекта хозяйствования, включая его активы, основные фонды, и пр. Соответственно для оценки ее уровня используются стоимостные показатели, характеризующие объем ресурсов (например, среднесписочная численность сотрудников или величина основных фондов) и результаты, получаемые от их использования, в роли которых, чаще всего, выступает чистая прибыль.

Замечание 2

Чистая прибыль — чистый финансовый результат деятельности хозяйствующего субъекта, полученный как разница между доходами и расходами после налогообложения.

Важнейшая роль в оценке эффективности финансово-хозяйственной деятельности компании отводится анализу показателей рентабельности. Чаще всего она рассчитывается по отношению к продажам, активам (включая оборотные) и основной деятельности субъекта хозяйствования.

Сущность описанных выше финансово-экономических показателей позволяет говорить о том, что их можно измерять как в натуральных, так и в стоимостных единицах. Чаще всего используются денежные единицы измерения, как правило. Тысячи рублей. Однако для отдельных показателей они не могут быть применены (например, для персонала), в этом случае используются натуральные измерители.

Оценка финансово-экономических показателей

Анализ финансово-экономического субъекта требует критической оценки соответствующих показателей, описанных выше. Информационной основой для их расчета, как правило, является финансовая отчетность предприятия, в основном отчет о движении денежных средств и баланс, включая соответствующие приложения.

Особая роль в оценке финансово-экономических показателей компании отводится анализу не только их текущей стоимости, но и изучению динамики их изменения. Это означает, что описанные ранее показатели рассчитываются за текущий (отчетный) и базисный периоды. В некоторых случаях вместо отчетного периода используются их плановые значения, а затем оценивается степень выполнения плана.

Рисунок 2. Методика оценки финансово-экономических показателей хозяйствующего субъекта. Автор24 — интернет-биржа студенческих работ

Абсолютное отклонение представляет собой разность между финансово-экономическим показателем за отчетный и базисный (или плановый) период. Он рассчитывается в тех же единицах измерения, что и исследуемый показатель.

Относительное отклонение — это скорость изменения рассматриваемого показателя. Он отражает его удельный рост за отчетный период и измеряется в процентах.

Если первый показатель отражает количественное изменение показателей, то второй характеризует их качественное изменение. Они оба важны.

Чтобы успешно развиваться в условиях рыночной экономики и не допустить банкротства предприятия, нужно знать, как управлять финансами предприятия, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные и заемные средства.

Основной целью финансового анализа производственно-хозяйственной деятельности предприятия является своевременное выявление недостатков финансовых средств и поиск резервов повышения уровня предприятия и его платежеспособности.

Одним из важнейших условий успешного финансового управления бизнесом является анализ его финансового состояния.

Финансовое состояние означает способность фирмы финансировать свою деятельность. Он характеризуется предоставлением финансовых ресурсов, необходимых для нормального функционирования компании, их надлежащим размещением ими, их эффективным использованием, финансовыми отношениями с другими юридическими лицами, а также платежеспособностью и финансовой стабильностью.

Результаты производственно-хозяйственной деятельности отражаются на финансовом состоянии предприятия. Финансовое состояние компании зависит от результатов ее производственной, коммерческой и финансовой деятельности.

Если производство будет успешным, это положительно скажется на финансовом положении предприятия. И наоборот, из-за невыполнения плана производства и реализации продукции происходит рост ее стоимости, уменьшение выручки и размера прибыли и, как следствие, ухудшение финансового положения предприятия компании и ее платежеспособности.

На основании анализа производственно-хозяйственной деятельности принимаются меры по повышению эффективности использования свободных денежных средств, улучшению финансового состояния предприятия.

Такими мероприятиями могут быть оптимизация товарных запасов, ассортимента, разработка программ по формированию спроса, стимулированию продаж.

Основные финансово-экономические показатели ОАО «Брестмаш» за 2009-2011 гг. отражены в таблице 1.2.

Таблица 1.2 Основные финансово-экономические показатели ОАО «Брестмаш» за 2009-2011 гг.

|

Показатели |

Ед.изм. |

2009 г. |

2010 г. |

2011 г. |

|

Расходы на реализацию |

||||

|

Прибыль (убыток) от реализации |

||||

|

Выручка от реализации товаров, продукции, работ, услуг |

||||

|

Себестоимость реализованных товаров и услуг |

||||

|

Рентабельность реализованной продукции |

||||

|

Чистая прибыль |

За три года выручка увеличилась на 12908 тысяч белорусских рублей и к 2010 году составила 46461 тысяч рублей

Произошел рост себестоимости продукции на 11 001 млн рублей, в 2010 году она составила 39 115 млн рублей. Также увеличились расходы на реализацию.

Сводный баланс за 2009-2011 годы представлен в таблице 1.2 на основе данных из балансов предприятия за три года.

Таблица 1.2 Сводный баланс за 2009-2011 годы (млн.бел.руб.)

|

Показатели |

|||

|

1. Внеоборотные активы |

|||

|

Основные средства |

|||

|

Нематериальные активы |

|||

|

Вложения во внеоборотные активы |

|||

|

ИТОГО по разделу 1 |

|||

|

2. Оборотные активы |

|||

|

Запасы и затраты |

|||

|

Налоги по приобретенным ценностям |

|||

Продолжение таблицы 1.2

|

Дебиторская задолженность |

|||

|

Денежные средства |

|||

|

Прочие оборотные активы |

|||

|

ИТОГО по разделу 2 |

|||

|

ИТОГО АКТИВОВ |

|||

|

3. Источники собственных средств |

|||

|

Уставный фонд |

|||

|

Резервный фонд |

|||

|

Добавочный фонд |

|||

|

Целевое финансирование |

|||

|

Нераспределенная прибыль (убытки) |

|||

|

ИТОГО по разделу 3 |

|||

|

4. Обязательства |

|||

|

Долгосрочные кредиты и займы |

|||

|

Краткосрочные кредиты и займы |

|||

|

Кредиторская задолженность |

|||

|

Резервы предстоящих расходов |

|||

|

ИТОГО по разделу 4 |

|||

|

ИТОГО ПАССИВОВ |

|||

Рассчитаем коэффициенты финансовой устойчивости предприятия:

Кд.в = ДО: ВА, (2.1)

где ВА – внеоборотные активы предприятия;

- ДО – долгосрочные обязательства предприятия.

По годам составит:

- К2009 =0/20965=0;

- К2010 =712/24064=0,029;

- К2011 =498/45348=0,012.

Коэффициент показывает, в какой степени внеоборотные активы фирмы покрывают ее долгосрочные обязательства. Как в начале, так и в конце периода компания выполняет свои долгосрочные обязательства.

Кп.а = ВА: СС, (1.2)

где СС – предприятия;

- ВА – внеоборотные активы предприятия.

По годам составит:

- К2009 =20965/28930=0,725;

- К2010 =24064/32152=0,748;

- К2011 =45348/54510=0,832.

В течение всего периода стоимость внеоборотных активов не превышает стоимости собственных средств, поэтому показатель постоянного роста меньше единицы.

ФО = В: ОС, (1.3)

где В – выручка за период;

По годам составит:

- ФО2009 = 28565:71218=0,40;

- ФО2010 = 35469:74103=0,48;

- ФО2011 = 39364:107116=0,37.

По сравнению с 2009 годом в 2010 году фондоотдача увеличилась на 0,08, т.е. увеличилась стоимость произведенной (реализованной) продукции, услуг на рубль средств, вложенных в основные фонды предприятия. В 2011 году каждый вложенный рубль принес 0,37 рубля выручки.

4. Фондоемкость — является обратной величиной фондоотдачи.

Ф = ОС: В, (1.4)

где В – выручка за период;

- ОС – стоимость основных средств.

По годам составит:

- Ф2009 =71218:28565=2,49;

- Ф2010 =74103:35469=2,09;

- Ф2011 =107116:39364=2,72.

Увеличилась фондоемкость до 2,72, т.е. увеличилась стоимость основных фондов в единице изготовленной (реализованной) продукции, оказанных услуг.

Рос = П: ОС × 100%, (1.5)

где П – прибыль предприятия;

По годам составит:

- Р2009 = -548/71218 × 100% = -0,8%;

- Р2010 = -433/74103 × 100%= -0,6%;

- Р2011 = 24/107116 × 100%= 0,022 %.

Доходность основных средств за анализируемый период с 2009 по 2011 год увеличилась с -0,8% в 2009 году до 0,022% на конец 2011 года.

Важнейшим проявлением финансовой устойчивости предприятия является его платежеспособность, поэтому необходимо рассчитать следующие коэффициенты платежеспособности:

Лабс = ДС: КО, (1.6)

где Лабс – абсолютная ликвидность;

- ДС – денежные средства;

- Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия и показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Лпром = (ДС + ДЗ) : КО, (1.7)

где Лпром – промежуточная ликвидность;

- ДС – денежные средства;

- ДЗ – дебиторская задолженность;

- КО – краткосрочные обязательства.

Коэффициент промежуточной ликвидности. Показатель аналогичен коэффициенту текущей ликвидности, но рассчитывается для более узкого круга оборотных активов. Из расчета исключается наименее ликвидная их часть — запасы.

Общая ликвидность рассчитывается по формуле:

Лобщ = ОА: КО, (1.8)

где Лобщ – общая ликвидность;

- КО – краткосрочные обязательства.

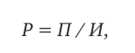

П = ОА: ВЗ, (1.9)

где П – показатель платежеспособности;

- ВЗ – внешняя задолженность.

Расчет коэффициентов платежеспособности представлен в таблице 1.3.

Таблица 1.3 Расчет коэффициентов платежеспособности.

|

Показатели |

Формула расчетов |

Норматив |

Значения |

||

|

Коэффициент абсолютной ликвидности |

Лабс.2009г.=64:(675+4242) Лабс.2010г.=252:(700+5727) Лабс.2011г.=585:(1376+7920) |

||||

|

Коэффициент промежуточной ликвидности |

Кпромл.л.2009г=(64+2857): Кпромл.л.2010г=(252+3394): :5718 Кпромл.л.2011г=(585+3335): :8842 |

||||

Продолжение таблицы 1.3

Значение коэффициента абсолютной ликвидности на протяжении 3-х лет ниже нормативного значения (0,33).

Это указывает на то, что компания не в состоянии покрыть свои краткосрочные обязательства денежными средствами. По итогам 2011 года компания сможет погасить задолженность только на 6% за счет наиболее ликвидных средств.

Коэффициент промежуточной ликвидности на конец 2011 года превышает свое нормативное значение (0,5).

Это говорит о том, что компания способна покрывать краткосрочные обязательства за счет суммы денежных средств и кредитов.

Коэффициент общей ликвидности выше норматива (1,0), следовательно, у предприятия достаточно оборотных активов для погашения краткосрочных обязательств.

Коэффициент платежеспособности за все три года находится выше нормы (1,0).

По этому показателю предприятие является платежеспособным.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия – неплатежеспособным является наличие одного из следующих условий:

1. Коэффициент текущей ликвидности на конец отчетного периода меньше нормативного значения (>1).

2. Коэффициент обеспеченности собственными средствами на конец отчетного периода меньше нормативного значения (>0,1).

Коэффициент текущей ликвидности. Он дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов приходится на один рубль текущих обязательств.

Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически).

Значение индикатора может варьироваться в зависимости от сектора и вида деятельности, и его разумный рост с течением времени обычно считается благоприятной тенденцией.

Вышеназванные коэффициенты рассчитываются по следующим формулам:

Коэффициент текущей ликвидности:

Кт.л = (ОА – Рбп) : (КО – Дбп), (1.10)

где Кт.л – коэффициент текущей ликвидности;

- Рбп – расходы будущих периодов;

- Дбп – доходы будущих периодов.

По годам составит:

- Кт.л.2009 =(12882-23):(4917-0)=2,61;

- Кт.л.2010 =(15230–25):(5718-0)=2,66;

- Кт.л.2011 =(19000-620):(8842-0)=2,08.

Значения коэффициента текущей ликвидности выше норматива (>1), следовательно, текущие активы превышают текущие пассивы, а это означает, что резервного запаса достаточно для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех текущих активов.

Коэффициент обеспеченности собственными средствами:

Ко.с.с = (СС – ВА) : ОА, (1.11)

где Ко.с.с – коэффициент обеспеченности собственными средствами;

По годам составит:

- Ко.с.с.2009=(28930-20965):12882=0,62;

- Ко.с.с.2010 =(32152-24064):15230=0,53;

- Ко.с.с.2011 =(54510-45348):19000=0,48.

Значения выше норматива (>0,1).

Это указывает, что собственных средств на предприятии достаточно.

1. Коэффициент покрытия задолженности рассчитывается по формуле:

Кп.з = СС: (ДО + КО), (1.12)

где Кп.з – коэффициент покрытия задолженности;

По годам составит:

- Кп.з.2009 =28930: (0+4917)=5,88;

- Кп.з2010=32152: (712+5718)=5,00;

- Кп.з2011 = 54510: (498+8842)=5,84.

Коэффициент покрытия задолженности за весь период превышает нормативное значение (>

2. Рассчитаем оборачиваемость собственного капитала:

ОСК=В: СС, (1.13)

где В – выручка за период;

По годам составит:

- ОСК 2009=28565:28930=0,99;

- ОСК 2010=35469:32152=1,10;

- ОСК 2011=39364:54510=0,72.

3. Рентабельность (Рск):

Рск = П: СС×100%, (1.14)

где П – прибыль предприятия.

По годам составит:

- Рск.2009 =-548:28930×100%=-1,89%;

- Рск2010 =-433:32152×100%=-1,35%;

- Рск2011 =24:54510×100%=0,44%.

Коэффициент рентабельности капитала представляет большой интерес для владельцев компании и потенциальных инвесторов, поскольку показывает эффективность средств, авансированных владельцами и акционерами. Этот коэффициент в случае значительного объема привлеченного капитала может существенно отличаться от значения коэффициента рентабельности основного капитала, поскольку при формировании финансовых результатов в этом случае существенными являются затраты на выплату процентов по кредитам и займам. Именно этот показатель в наибольшей степени подходит в качестве критерия при решении вопроса об участии в капитале: высокая рентабельность собственного капитала, как правило, обеспечивает способность выплачивать высокие дивиденды и таким образом привлекать в случае необходимости дополнительный капитал.

Данный коэффициент показывает, сколько прибыли приходится на 1 руб. используемых хозяйственных средств. Он дает наиболее общее представление о результативности изучаемого бизнеса вне зависимости от источников привлечения капитала и других факторов.

Залог выживания и фундаментальной стабильности положения фирмы — ее стабильность.

Финансовая устойчивость характеризуется, следовательно, соотношением собственных и . Он отражает состояние финансовых ресурсов, при котором компания, свободно маневрируя средствами, может за счет их эффективного использования гарантировать непрерывный процесс производства и продажи продукции, а также затраты на их расширение и обновление.

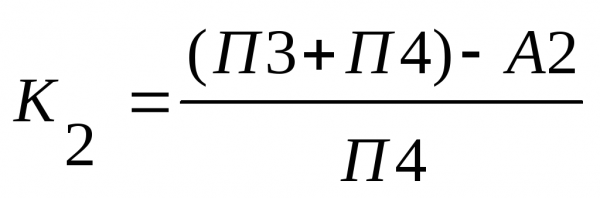

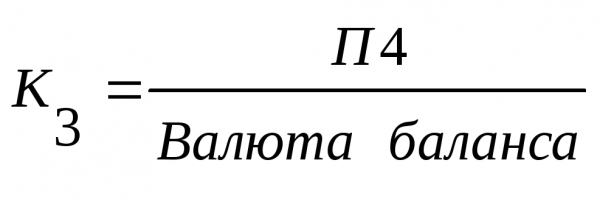

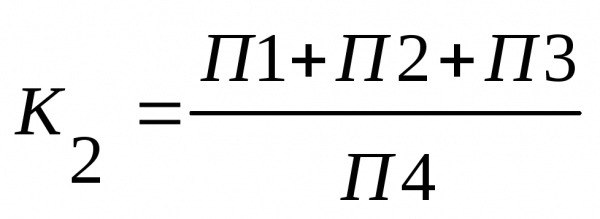

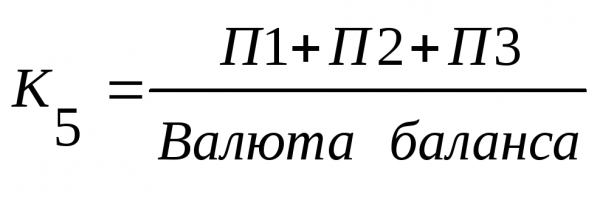

Не забывая вышесказанное, давайте проанализируем желаемую компанию на предмет ее финансовой устойчивости. Для анализа основных показателей и их динамики за отчетный период предлагается сводная таблица рассчитанных коэффициентов финансовой устойчивости предприятия (см.табл. 1.4), где:

Таблица 1.4 Коэффициенты финансовой устойчивости., Продолжение таблицы 1.4

|

Коэффициент манёвренности |

|

||||

|

Группа Б. Показатели, отражающие степень финансовой независимости |

|||||

|

Коэффициент автономии |

|

||||

|

Коэффициент соотношения заёмных и собственных средств |

|

||||

|

Коэффициент финансовой зависимости |

|

||||

Взаимосвязь между предложением физических запасов и собственными средствами показывает, в какой степени физические запасы покрываются собственными средствами и не требуют привлечения заемных средств. Для нашего предприятия значения этого коэффициента за анализируемый период ниже нормативных, следовательно, материальные запасы предприятия должны привлекать заемные средства.

Коэффициент гибкости показывает, какие собственные источники финансирования мобильны с финансовой точки зрения. Оптимальное значение коэффициента 0,5. Значения немного ниже нормативных, что показывает, что их источники финансирования не являются мобильными.

Произошел рост коэффициента автономии за счет увеличения доли заемных средств. В нашем случае значение коэффициента автономности значительно превышает нормативное значение.

Соотношение заемных и собственных средств в норме.

Коэффициент финансовой зависимости за рассматриваемый период снизился и не превышает норму. Это не приведет к затруднениям с получением новых кредитов.

Показатели группы Б не отклоняются от нормы, что свидетельствует о стабильном финансовом состоянии предприятия.

Снижение фондоотдачи на 0,03 говорит о снижении эффективности использования ОПФ на 1 рубль стоимости и показывает, сколько предприятием получено доходов на каждый рубль ОПФ. Увеличение коэффициента достаточности капитала на 0,23 свидетельствует об увеличении стоимости основных средств на 1 рубль готовой продукции.

Анализ коэффициентов ликвидности показывает, что компания способна покрывать свои краткосрочные обязательства за счет денежных средств и кредитов.

За анализируемый период рентабельность собственного капитала снизилась с -1,89% до 0,44%, что свидетельствует о постепенной стабилизации финансового состояния фирмы. Рентабельность основных средств за анализируемый период увеличилась с -0,8% в 2009 году до 0,022% на конец 2011 года.

Значения коэффициента текущей ликвидности выше норматива (>1), следовательно, текущие активы превышают текущие пассивы, а это означает, что резервного запаса для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех текущих активов, достаточно.

Коэффициент покрытия задолженности за весь период превышает нормативное значение (>2).

Это говорит о том, что у компании достаточно собственных средств для покрытия финансовых обязательств.

Таким образом анализ текущей финансово-хозяйственной деятельности предприятия показал, что предприятие платежеспособно и сможет обеспечить выполнение планируемых мероприятий социально-экономического развития организации на 2012 год.

Вывод: Основные проблемы ОАО «Брестмаш» — высокий уровень износа основных средств, превышающий темпы роста стоимости энергоносителей, материалов и комплектующих, нехватка оборотных средств.

фондоотдачу.

общая отдача от использования каждого рубля, затраченного на ОПФ, насколько эффективно они используются на предприятии.

где В — стоимость валовой (реализованной) продукции в неизменных ценах, тыс. руб.; С — среднегодовая , тыс. руб.

Для расчета экономической эффективности использования ОФ обычно используют оценку фондов по их среднегодовой стоимости (С).

Величину С, можно определить так:

где С ввод, С лик — соответственно стоимость вводимых и выводимых (ликвидируемых) основных фондов; Г — продолжительность эксплуатации введенных и ликвидированных основных фондов в рамках рассматриваемого отчетного года.

Срок эксплуатации ПФ, находящихся в стадии ввода в эксплуатацию и ликвидации, учитывается в месяцах.

Для вводимых в эксплуатацию основных средств Т равно общему количеству месяцев, начиная с 1 числа месяца, следующего за их вводом в эксплуатацию.

Для ликвидируемых основных средств стоимость рассчитывается за полные месяцы до 1 числа месяца, следующего за выходом на пенсию.

При комплексном анализе использования ОПФ на предприятии рассчитывают ряд частных показателей:

![]()

где К выб — коэффициент выбытия основных (ОПФ); С выб — стоимость выбывающих фондов в текущем году, тыс. руб.; С нг — стоимость ОПФ на начало года, тыс. руб.

![]()

где К обн — коэффициент обновления ОПФ; С — стоимость вновь поступивших (введенных) в текущем году ОПФ, тыс. руб.; С кг — стоимость ОПФ на конец года, тыс. руб.

![]()

где К изн — коэффициент изношенности ОПФ; И — сумма начисленного износа ОПФ на момент расчета, начиная со дня ввода фондов в эксплуатацию, тыс. руб.; С — первоначальная стоимость ОПФ.

Для оценки эффективности использования машин и оборудования, как наиболее активной части ОФ, рассчитывают показатели:

К — коэффициент экстенсивности загрузки оборудования

![]()

где F — фактическое время работы оборудования, ч; / — плановый фонд работы оборудования, ч;

К* — коэффициент интенсивности загрузки оборудования

![]()

где В* — фактическая средняя выработка продукции на станко-час; В — плановая выработка (проектная мощность оборудования) из расчета на 1 станко-час;

К тт — интегральный коэффициент использования оборудования

![]()

Эффективность использования оборотных средств

Показателями оборачиваемости являются:

- , показывающий число оборотов анализируемых средств за отчетный период, равный отношению выручки от продаж без НДС к средней стоимости оборотных средств;

- время оборота, показывающее среднюю продолжительность одного оборота в днях и определяемое отношением средней стоимости оборотных средств к выручке от реализации и умноженное на число календарных дней в анализируемом периоде.

Коэффициент оборачиваемости, который определяется делением объема реализации продукции в оптовых ценах на средний остаток оборотных средств на предприятии:

![]()

где К 0 — коэффициент оборачиваемости оборотных средств, обороты; Р п — объем реализованной продукции, руб.; СО — средний остаток оборотных средств, руб.

Коэффициент оборачиваемости характеризует число оборотов, совершаемых оборотными средствами предприятия за (год, квартал), или показывает объем реализованной продукции, приходящийся на 1 руб. оборотных средств. Из формулы видно, что увеличение числа оборотов ведет либо к росту выпуска продукции на 1 руб. оборотных средств, либо к тому, что на этот же объем продукции требуется затратить меньшую сумму оборотных средств.

коэффициент загрузки оборотных средств

![]()

где К з ос — коэффициент загрузки оборотных средств.

Длительность одного оборота в днях,

где Д — число дней в периоде (360, 90).

Абсолютное высвобождение

Продуктивными экономическими показателями экономической деятельности фирмы являются такие показатели, как доход, выручка, прибыль.

Обобщающим показателем эффективности фирмы является прибыльность. Этот индикатор позволяет определить долю или относительную стоимость прибыли в существующей собственности бизнеса или в инвестициях в различные активы.

Показатели эффективности результатов деятельности предприятия

Рентабельность компании позволяет судить, какой процент приносит вложенный в нее капитал.

Экономическая сущность понятия «рентабельность» может быть раскрыта только через характеристику системы показателей рентабельности. Их экономическое значение заключается в том, сколько прибыли получается на каждый рубль вложенных средств. И поскольку это относительные показатели, они практически не подвержены влиянию инфляции.

Рентабельность активов, Рентабельность текущих активов Р и

![]()

где Т а — средняя величина текущих активов.

Рентабельность инвестиций Р и

где И — инвестиции.

Рентабельность собственного капитала Р и

![]()

где СК — средняя величина собственного капитала.

Рентабельность основной деятельности Р д

Р д = П р /3,

где П р — прибыль от реализации; 3 — затраты на производство продукции.

Рентабельность производства

![]()

где ОПФ — средняя величина основных производственных фондов; МОА — средняя величина материальных оборотных средств.

Рентабельность реализованной продукции Р р

![]()

где V p — доход от реализованной продукции (работ, услуг).

Этот показатель свидетельствует об эффективности не только хозяйственной деятельности предприятия, но и процессов ценообразования. Его целесообразно рассчитывать как по общему объему реализованной продукции, так и по отдельным ее видам. Основные показатели деятельности предприятия сведены в табл. 7.1.

Основные показатели деятельности предприятия

Таблица 7.1

|

Показатели |

Отчетный |

||

|

|||

|

нии предприятия

|

Основным источником образования собственных средств предприятия является доход от основной деятельности.

С ростом бизнеса механизмы управления трансформируются. От интуитивных решений стоит переходить к управленческим — на основе точных расчетов. В статье вы найдете простой алгоритм оценки финансовых показателей деятельности компании.

Финансовые показатели эффективности деятельности компании: как определить

Перед вами лежит годовая отчетность: баланс, отчет о прибылях и убытках, отчет о движении денежных средств. Как эти цифры помогут вам понять, хорошо сработало предприятие или плохо?

Будем извлекать пользу из цифр, следуя алгоритму:

Шаг 1. Абсолютные финансовые показатели

выручка компании

- размере компании

- росте/стагнации/сворачивании бизнеса

Сравнив выручку компании с ситуацией на рынке и с выручкой конкурентов, можно сделать выводы о коммерческой успешности и потенциале бизнеса. Например, если рынок стагнирует, а выручка компании при этом выросла на несколько процентов – значит, фирма отвоевала долю рынка у конкурентов.

Второй абсолютный показатель, который можно увидеть в отчете о прибылях и убытках – это валовая прибыль , она же маржинальная прибыль.

Валовая прибыль важна, поскольку она позволяет понять, какую выгоду компания получает при продаже единицы продукции и покрывает ли эта прибыль, помноженная на количество единиц проданной продукции, сумму накладных расходов. Если покрывает, то компания сработала с прибылью в отчетном периоде, если нет, то в периоде получен убыток. Валовая прибыль всегда должна быть положительна, если это не так, компания испытывает существенные финансовые трудности.

Таким образом, управляя маржой на единицу продукции и плановым объемом продаж, можно рассчитать для компании и в будущем учитывать их при планировании.

чистая прибыль за период

сумму нераспределенной прибыли

- Снижение сумм нераспределенной прибыли и отрицательная чистая прибыль говорят о тяжелом финансовом положении компании. Вернее, она несет убытки несколько лет.

- Рост нераспределенной прибыли и полученный в текущем году убыток говорят о временных трудностях или о крупных капиталовложениях в текущем году. Вероятно, что в следующем году ситуация исправится.

- Высокая чистая прибыль и маленькая нераспределенная прибыль говорят о том, что собственники выводят всю прибыль из бизнеса, что отрицательно характеризует его потенциал.

- Планомерный рост незавершенной прибыли и заработанная чистая прибыль говорят о хорошем финансовом состоянии и высоком инвестиционном потенциале бизнеса.

При анализе отчета о прибылях и убытках и баланса полезно смотреть на изменение к предыдущим периодам всех строк. Этот метод называется ом .

И, наконец, пятый абсолютный финансовый показатель — чистые активы . Это активов компании за вычетом ее обязательств, то есть те активы, которые принадлежат компании, а не ее кредиторам.

где А – активы

ЗУ – задолженность учредителей

ДО – долгосрочные обязательства

ДБП – доходы будущих периодов

Чистые активы должны быть неотрицательными, иначе компания должна инициировать процесс банкротства. Соответственно, чем выше сумма ЧА, тем лучше. Однако слишком высокая сумма ЧА говорит о неэффективном расходовании собственных средств акционеров. Но об этом — дальше.

Как найти причины ухудшения финансового состояния компании:

Шаг 2. Показатели рентабельности

Оценив, прибылен бизнес или нет, и как обстоят дела с его финансированием, переходим к анализу, насколько он прибылен.

В этом нам помогут показатели рентабельности – относительные показатели, призванные определить эффективность работы компании. Иными словами, это финансовые показатели эффективности деятельности компании.

К ним в первую очередь относится рентабельность продаж, которая показывает доход от одного рубля проданной продукции:

Не менее важный показатель – это рентабельность собственного капитала, представляющая собой доход на один рубль вложенных средств.

Узнав рентабельность, вы сможете:

- сравнить ее с рентабельностью предыдущих периодов и компаний – конкурентов,

- определить, устраивает ли вас такая рентабельность как инвестора

- активов

- инвестированного капитала,

- внеоборотных активов.