В рыночной экономике конкурентоспособность любого хозяйствующего субъекта может быть обеспечена только путем эффективного управления оборотом корпоративных активов, как находящихся в обращении, так и внеоборотных. Ведь капитал должен приносить доход, иначе хозяйствующий субъект потерпит неудачу и развалится.

Финансовый менеджер отвечает за определение оптимального уровня оборотных средств. Если стоимость оборотных средств занижена, такое предприятие будет постоянно испытывать недостаток средств, иметь низкий уровень ликвидности и, как следствие, сбои в производственном процессе, упущенную выгоду. Следовательно, стратегия управления оборотными активами должна быть основана на обеспечении платежеспособности компании и определении оптимального объема и структуры активов в обращении. В свою очередь, определение необходимой потребности в оборотном капитале ставит перед финансовым менеджером задачу выбрать оптимальные источники финансирования оборотного капитала.

Актуальность работы определяется необходимостью в условиях существующих динамических изменений на рынке развивать управление предприятием через управление активами предприятия.

Цель работы: изучить управление финансовыми активами компании.

Задачи работы:

- рассмотрение управления внеоборотными активами;

- рассмотрение управления оборотными активами;

- рассмотрение управления финансовыми активами в условиях кризиса.

1. Управление внеоборотными активами

Обеспечение эффективности использования основных средств требует постоянного управления ими, которое осуществляется в различных формах. Наибольшую часть в составе внеоборотных активов составляют, как правило, операционные активы, которые проходят следующие основные стадии кругооборота:

- Перенос стоимости внеоборотных активов на готовую продукцию;

- Накопление суммы износа путем формирования амортизационного фонда;

- Ссуда из резерва по сомнительным долгам для восстановления или приобретения основных средств и других источников.

Основная цель управления оперативными основными фондами — финансирование их своевременного обновления и повышение эффективности их использования. [14, с.78]

Система управления операционными внеоборотными активами включает последовательность мероприятий, осуществляемых менеджментом организации:

Анализ текущего состояния активов управления, включая изучение динамики их общего объема и состава, степени пригодности, интенсивности обновления и эффективности использования.

Курсовая работа управление внеоборотными активами

... курсовой работы является изучение политики организации по управлению внеоборотными активами. Для реализации этой цели в работе были поставлены следующие задачи: исследовать сущность внеоборотных активов предприятия; дать классификацию внеоборотных активов; исследовать основные приемы управления внеоборотными активами; проанализировать эффективность управления внеоборотными активами ...

Оптимизация состава и структуры управленческих активов для выявления резервов увеличения их продуктивного использования с точки зрения времени и мощности в рамках их отдельных типов.

3. Создание условий, обеспечивающих своевременное обновление операционных внеоборотных активов, для чего в организации определяется необходимый уровень интенсивности обновления отдельных видов активов, рассчитывается объем внеоборотных активов, подлежащих обновлению в прогнозируемом периоде, а также устанавливаются формы и стоимость обновления активов.

4. Повысить эффективность использования внеоборотных операционных активов организации, уменьшив их объем и, как следствие, уменьшив объем финансирования их воспроизводства.

5. Оптимизация источников финансирования управления основными фондами.

Обеспечение их своевременного и эффективного обновления имеет большое значение при внедрении системы управления основными фондами, для чего необходимо определить периодичность обновления, которая зависит от продолжительности их физической и моральной деградации. В процессе этих видов амортизации основные фонды теряют свои первоначальные функциональные свойства, что определяет техническую или экономическую неадекватность их использования.

С учетом определенного вида и метода организация формирует систему норм амортизации по отдельным видам основных средств, характеризующую степень интенсивности, необходимую для их обновления. [15,c.42]

Другой важной задачей финансового менеджмента является определение необходимой величины обновления внеоборотных активов в прогнозируемом периоде; при этом процесс обновления может осуществляться как на простой, так и на расширенной основе. Простое воспроизводство основных фондов осуществляется пропорционально их моральному и физическому износу в пределах суммы резерва под износ, скорректированного на уровень инфляции. Объем, необходимый для обновления внеоборотных операционных активов, определяется как сумма активов, выводимых в связи с физическим и моральным износом. Расширенное производство внеоборотных активов осуществляется с учетом необходимости формирования новых видов активов для реализации производственной программы с привлечением дополнительных источников финансирования. [14, с.157]

Организация в своей практической деятельности использует различные формы обновления операционных внеоборотных активов, при этом в процессе простого воспроизводства применяются: текущий ремонт, капитальный ремонт, приобретение новых видов активов, а в процессе расширенного воспроизводства — реконструкция, модернизация и т.д. Выбор конкретной формы возобновления должен производиться по критерию эффективности, когда объем будущей прибыли, полученной в результате эксплуатации актива после обновления, должен превышать его ликвидную стоимость.

Основной проблемой управления внеоборотными активами является определение эффективных источников финансирования процесса обновления, на выбор которых влияют следующие факторы:

Организация и управление рекламной деятельностью в Казахстане

... выяснение основных форм организации рекламной деятельности; изучение организации управления и планирования деятельности рекламных предприятий; анализ зарубежного опыта организации и управления рекламной деятельностью. В настоящее время ... диплома, актуальна в связи с необходимостью обобщения опыта формирования и развития современной системы государственного управления рекламной деятельностью ...

- Имеющийся объем собственных финансовых ресурсов для обеспечения развития организации;

- Стоимость привлекаемых заемных средств, сложившаяся на финансовых рынках;

- Прогнозируемый уровень прибыли, генерируемый обновляемыми видами внеоборотных активов;

- Уровень финансовой устойчивости организации;

- Доступность заемных финансовых ресурсов для организации, определяемая ее кредитоспособностью.

Процесс финансирования обновления определенных видов операционных внеоборотных активов предполагает выбор вариантов их формирования, т.е. приобретение в собственность или заключение договора аренды (лизинга).

При решении этой задачи, как правило, исходят из анализа достоинств и недостатков той или иной формы привлечения ресурсов.

Основным критерием принятия управленческого решения с точки зрения финансового менеджмента является сравнение денежных потоков для различных форм финансирования обновления активов. При этом стоимость приобретения сравнивается с расходом собственных средств, за счет банковского кредита и с использованием лизинга.

2. Управление оборотными активами

Управление оборотными активами во многом связано с особенностями производственно — коммерческого цикла организации, представляющего собой период полного оборота всей суммы оборотных активов, в процессе которого происходит смена их видов:

производственный цикл организации, характеризующий период полного оборота материальных элементов оборотных активов с момента поступления сырья и материалов до отгрузки готовой продукции:

финансовый цикл организации, характеризующий период полного оборота денежных средств с момента погашения кредиторской задолженности.

Текущая политика управления активами является частью финансовой организации, направленной на формирование достаточного объема и состава оборотных средств, а также оптимизацию источников их фондирования.

Использование отдельных видов оборотных средств имеет определенные особенности. В связи с этим в организации разрабатывается соответствующая политика управления такими основными видами активов, как:

- запасы товарно-материальных ценностей;

- дебиторская задолженность;

- денежные средства.

Управление запасами

Политика управления запасами представляет собой часть политики управления оборотными активами, которая направлена на оптимизацию размера и структуры запасов товарно-материальных ценностей, снижение затрат по их обслуживанию и создание системы эффективного контроля за их движением. [8, с.45]

Разработка политики управления запасами товарно-материальных ценностей реализуется последовательности:

1. анализ запасов товарно-материальных ценностей, сформировавшихся в предшествующем периоде, основной задачей которого выступает выявление уровня обеспеченности производственно-коммерческой деятельности организации соответствующими запасами и оценка эффективности их использования.

2. определение целей формирования запасов, которыми выступают:

- Обеспечение текущей производственной деятельности;

- Обеспечение текущей сбытовой деятельности;

- Накопление сезонных запасов для поддержки будущей производственной деятельности.

3. оптимизации размера основных видов текущих запасов, для чего выделяют производственные запасы и запасы готовой продукции и используют различные модели. Наиболее распространенной является модель «экономически целесообразного размера запасов», которая основана на минимизации общих затрат на закупку и хранение запасов в организации. [13, с.46]

Управление дебиторской и кредиторской задолженностью как элемент ...

... управления дебиторской и кредиторской задолженностью как элемента финансовой политики предприятия 6 1.1. Понятие, сущность и виды дебиторской и кредиторской задолженности 6 1.2. Содержание финансовой политики предприятия в части управления дебиторской и кредиторской задолженностью ... оплата покупателями своих обязательств приводит к нехватке денежных средств, увеличивает потребность организации в ...

Механизм модели основан на предварительном выделении двух групп затрат:

- Сумму затрат по размещению заказа, включающую расходы по заработной плате, связи, транспортировке, приемке товаров и другие;

- Сумму затрат по хранению товаров на складе, куда входят расходы на охрану, аренду, коммунальные услуги, внутренние перевозки и перемещения и т.д.

4. Оптимизация всей инвентаризации организации, расчет которой производится для каждого вида или группы оборотных средств.

5. Формирование эффективной системы контроля за движением запасов в организации, основной задачей которой является своевременное размещение заказов на пополнение запасов и сокращение их избыточных видов.

Управление дебиторской задолженностью

Политика кредитного менеджмента является частью текущей политики управления сбережениями, направленной на увеличение объема продаж за счет оптимизации уровня этой задолженности и обеспечения ее своевременного погашения. [12, с148]

Формирование политики управления дебиторской задолженностью организации осуществляется последовательности:

1. Кредитный анализ организации, созданный в предыдущем периоде, основной задачей которого является оценка объема и состава кредитов, а также эффективности вложенных в него финансовых ресурсов.

Кредитный анализ включает определение его уровня в оборотных активах и динамики этого показателя, затем рассчитываются период взыскания кредитов и количество его оборачиваемости в рассматриваемом периоде. Затем переходим к оценке состава дебиторской задолженности по разным «возрастным группам», рассматривается состав просроченной дебиторской задолженности. Также определяется величина эффекта, полученного от вложения в ссуды.

2. Определение основных принципов кредитной политики по отношению к покупателям продукции, при этом основными формами реализации продукции вступают:

- Коммерческий кредит, т.е. оптовая реализация продукции на условиях отсрочки платежа;

- Потребительский кредит, т.е.

розничная реализация товаров покупателям с отсрочкой платежа. [9, с.524]

Важное значение для эффективной деятельности организации имеет выбор типа кредитной политики, которая характеризует соотношение уровня доходности и риска кредитной деятельности организации, при этом различают разновидности:

Консервативный тип кредитной политики, который направлен на минимизацию кредитного риска и включает мероприятия в процессе реализации:

- сокращение круга покупателей продукции в кредит за счет групп повышенного риска;

- минимизация размера и сроков предоставления кредитов;

- ужесточение условий предоставления кредита и повышение его стоимости;

- ужесточение процедуры инкассации дебиторской задолженности;

- Умеренный тип кредитной политики организации, который характеризует типовые условия ее реализации и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа;

Мягкий тип кредитной политики, основной целью которого является максимизация дополнительной прибыли при увеличении реализации продукции в кредит за счет:

Управление денежными активами предприятия с использованием современных ...

... текущей платежеспособности и получением дополнительной прибыли от вложения этих средств. Управление денежными активами компании включает в себя определение минимально необходимой потребности в ... Стабильная работа коммерческой неразрывно связанной с построением и грамотной финансовой стратегией предприятия, объединяющей стратегию управления денежными потоками, основанная на принципах организации ...

- распространение кредита на более рискованные группы покупателей продукции;

- увеличения размера и срока предоставления кредита;

- снижение стоимости кредита до минимального допустимого уровня;

- предоставления покупателям возможности пролонгирования кредита. [23, с.310]

На выбор организацией кредитной политики влияют основные факторы:

- Состояние экономики и сложившаяся коньюнктура товарного рынка;

- Финансовые возможности покупателей и уровень их платежеспособности;

- Потенциальная возможность организации увеличить объем производства продукции при расширении ее реализации в кредит;

- Финансовые возможности организации в части направления средств в кредиты и др.

Определение основных условий кредитования:

- Срока предоставления кредита, т. е период на который покупателю предоставляется отсрочка платежа за реализованную продукцию;

- Размер предоставляемого кредита, который характеризует предельную сумму задолженности покупателя по товарному или потребительскому кредиту;

- Стоимость предоставления кредита, которая определяется системой скидок при немедленной оплате товаров.;

- Система штрафных санкций за просрочку исполнения обязательств покупателями, которая формируется в процессе разработки кредитных условий и предусматривает соответствующие пери, штрафы, неустойки, и т.д.

Определение стандартов оценки покупателей и дифференциация кредитных условий, в основе которых лежит кредитоспособность потребителей, т.е. возможность привлекать кредит в различных формах и выполнять все связанные с ним обязательства. [4, с.231]

Система стандартов оценки покупателей содержит следующие элементы:

- формирование системы характеристик, оценивающих кредитоспособность отдельных групп покупателей;

- создание информационной базы для оценки кредитоспособности покупателей;

- определение методов оценки кредитоспособности покупателей;

- группировка покупателей по степени кредитоспособности;

- дифференциация кредитных условий в соответствии с уровнем кредитоспособности.

5. Определение процедуры инкассации дебиторской задолженности, включая:

- Установление сроков и форм предварительного оповещения покупателей о дате платежа;

- Предоставление возможности и разработка условий пролонгирования долга по предоставленному кредиту;

- Определение условий возбуждения производства по делу о несостоятельности неплатежеспособных должников.

6. Создание условий для использования в организации современных форм рефинансирования дебиторской задолженности, т.е. преобразования в другие виды оборотных активов организации (денежные средства, высоколиквидные ценные бумаги и т.д.)

Основными формами рефинансирования дебиторской задолженности выступают:

- факторинг;

- форфейтинг;

- учет векселей и.

т.д.

Управление денежными средствами предприятия (2)

... финансового менеджмента управление денежными активами часто отождествляется с управлением платежеспособностью. Движение денежных средств внутри фирмы отражается в отчете о движении денежных средств .- ... управления. Актуальность темы заключается в том, что сегодня учет денежных средств занимает одно из центральных мест в системе бухгалтерского учета организаций. И то, что движение денежных средств ...

7. Формирование эффективной системы контроля за оборотом и своевременной инкассацией дебиторской задолженности, одним из видов которой является система » АВС», при этом:

- В категорию «А» включается наиболее крупные и сомнительные виды дебиторской задолженности;

- В категорию «В» входят кредиторы средних размеров и сроков;

- В категорию «С» остальные виды дебиторской задолженности;

- Следовательно, эффективное кредитное управление позволяет увеличить количество ее оборота, уменьшить ее размер и, следовательно, повысить ликвидность организации.

[11, с.415]

Управление денежными активами

Одним из важнейших направлений действующей системы управления капиталом являются денежные активы организации, размер которых определяет уровень ее ликвидности и инвестиционные возможности.

Необходимость формирования определенного остатка денежных активов определяется причинами:

1. обеспечение платежей по производственно-коммерческой деятельности, что связанно с формированием текущего остатка денежных активов;

2. снижение риска несвоевременного поступления денежных средств от текущей деятельности, что обуславливает формирование остатка денежных активов;

3. создание условий для краткосрочных финансовых вложений в случае благоприятной конъюнктуры на денежном рынке, что связанно с формирование инвестиционного остатка денежных активов;

4. обеспечение неснижаемого остатка денежных средств, связанное с договорными условиями банка; это обуславливает формирование компенсационного остатка денежных активов.

Политика управления ликвидными активами действует как часть текущей политики управления активами организации, направленная на оптимизацию уровня остатка денежных средств для обеспечения платежеспособности и эффективного использования средств организации.

Разработка политики управления денежными активами реализуется последовательности:

- Анализ денежных активов организации, сложившихся в предшествующем периоде, в процессе которого определяется уровень денежных средств в общем объеме оборотных активов и его динамика;

- рассчитывается средний период оборота и количество оборотов денежных средств в рассматриваемом периоде;

- устанавливается уровень платежеспособности организации по отдельным месяцам предшествующего года;

- определяется объем отвлечения денежных средств в краткосрочные финансовые активы.

Оптимизация среднего остатка денежных активов организации, которая обеспечивается путем расчета необходимого размера остатков денежных средств в прогнозируемом периоде, при этом:

потребность в текущем остатке денежных активов рассчитывается на основе прогнозируемой суммы денежного оборота по производственно-коммерческой деятельности и количества оборотов денежных средств.

3. Управление финансовыми активами в условиях кризиса

Необходимо расширить формальные подходы к анализу рисков следующим образом:

1. Платежный календарь:

не ограничиваться составлением дневных финансовых планов

расширить горизонт прогноза денежных потоков на предстоящие 30 дней

добавить прогнозы незапланированных поступлений/платежей

Управление рисками ликвидности банка

... чего процесс управления риском ликвидности принимает особое значение. Риск ликвидности является основным банковским риском. Этот риск связан с невыполнением взятых на себя банком обязательств или с невозможностью обеспечить необходимый рост активов. Это ...

2. Внутренние коэффициенты ликвидности:

не ограничиваться нормативами ЦБ: не гарантируют выживание

применить дополнительные коэффициенты активов и обязательств

провести сравнительный анализ по отрасли, конкурентам и проблемным банкам

3. Разрывы ликвидности:

не ограничиваться формальной подготовкой ф.125

детализировать установленные интервалы срочности

сформировать предположения относительно срочности активов и пассивов:

= реализация ликвидных активов, устойчивые остатки, переоформление депозитов, др.

оценить дневную концентрацию потоков, глубину, длительность и частоту разрывов

переустановить лимиты с учетом реальных источников и характеристик фондирования

4. Процедура

не ограничиваться расчетом базового сценария погашения активов и пассивов

построить прогноз стрессовых изменений активов и пассивов

связать результаты с Планом управления в условиях кризиса

Подход IFC к банков-клиентов

1. Сценарии:

замедление темпов экономического роста

экономический кризис

2. Риск-факторы:

ВВП

курс национальной валюты

показатели ликвидности (отток депозитов, проблемы с рефинансированием)

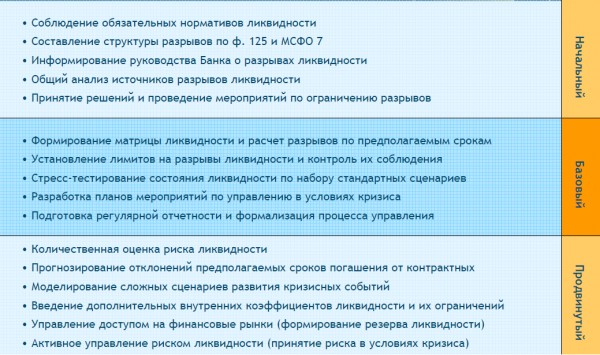

Уровни состояния управления риском ликвидности

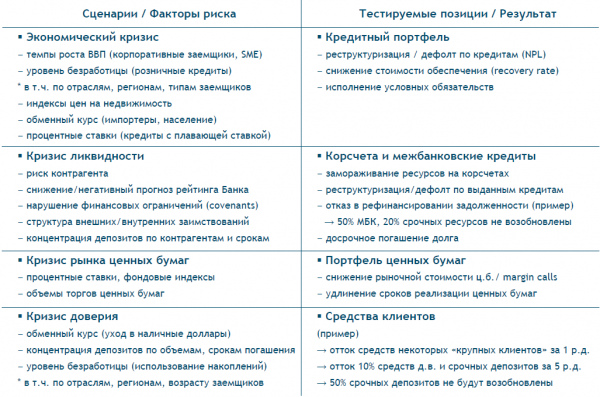

Формирование сценария для оценки риска ликвидности

План управления ликвидностью в условиях кризиса:

1. Индикаторы наступления кризиса (стадия «повышенной готовности»):

- > прогноз нарушения лимитов показателей состояния ликвидности и обязательных нормативов (H1-H4)

> резкий отток средств клиентов, рост невозврата кредитов, ухудшение финансовых показателей Банка

> кризис на финансовом рынке: рост ставок, падение котировок на долговом рынке, закрытие лимитов

> снижение кредитного рейтинга, негативный прогноз на пересмотр рейтинга, сообщения в СМИ

2. Последовательность действий на стадии «повышенной готовности»:

Повышение ответственности принятия решений: КУАП + Ситуационный центр

Приостановление фондирования активных операций по распоряжению курирующего заместителя Председателя → Доклад Казначейства/ДР → Внеочередное заседание КУАП → План мероприятий

3. Стадии развития кризиса и их отличительные характеристики:

Конъюнктура на различных сегментах финансового рынка

Объемы привлечения обеспеченного и необеспеченного фондирования

Отток депозитов физических лиц и средств клиентов юридических лиц.

4. Мероприятия по мобилизации и предотвращению оттока ликвидных активов (по стадиям):

Управление корсчетами и кассой (мобилизация средств на основных счетах, мин. остатки, сумма выдачи из кассы)

Управление лимитами (приостановление лимитов на «ненадежные» банки, сокращение лимитов по операциям на финансовом рынке и по выдаче кредитов, закрытие коротких позиций, позиций по деривативам)

Составление графика реализации резервов ликвидности, планов переуступки кредитного портфеля

Сегментирование обязательств по степени волатильности, установление очередности платежей

Рекомендации по управлению рыночным риском в российских коммерческих банках

... внутренние банковские лимиты операций. Политика управления рыночным риском должна включать ограничения на принимаемый объем и сроки длинных, коротких и нетто-позиций с учетом риска ликвидности, который может ... (т. е. в какие активы вложена доля капитала CaR, направляемого на покрытие рыночного риска). В рамках этой компоненты Политики по управлению рыночным риском должны быть определены способы и ...

Предложения по изменению процентной политики по счетам клиентов

Юридические мероприятия, в том числе введение штрафных санкций за досрочное погашение

Снижение административных расходов, продажа филиалов, дальнейшая эмиссия акций…

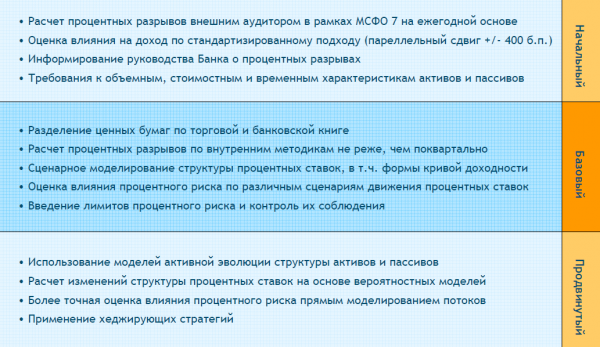

Уровни состояния управления процентным риском

Заключение

В работе рассмотрены классификация корпоративных активов, их сущность, анализ значения управления активами предприятия, то есть оборотными и внеоборотными активами. Активы представляют собой экономические ресурсы предприятия в виде совокупной стоимости недвижимого имущества, используемого в экономической деятельности с целью получения прибыли.

Оборотные (текущие) активы характеризуют совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую (операционную) деятельность и полностью потребляемых в течение одного производственно-коммерческого цикла. Текущая политика управления активами является частью общей финансовой операции, которая заключается в формировании необходимого объема и состава оборотных средств, в рационализации и оптимизации источников их финансирования.

Внеоборотные активы характеризуют совокупность ценностей недвижимого имущества предприятия, которые многократно участвуют в процессе хозяйственной деятельности и по частям передают используемую стоимость продукции.

Управление запасами — это сложный комплекс мероприятий, в котором задачи финансового менеджмента тесно переплетаются с задачами управления производством и маркетингом. Все эти задачи подчинены единой цели: обеспечить бесперебойное производство и сбыт продукции, минимизируя текущие затраты на поддержание запасов.

Список использованной литературы

[Электронный ресурс]//URL: https://management.econlib.ru/referat/upravlenie-vneoborotnyimi-aktivami-predpriyatiya/

Амарал, А.; Университет и технологический трансфер // Alma mater. — М., 2008. — N 3. — С.26-29

Бонюшко А.А. Регулирование и нормирование научно-инновационной деятельности. Ин-т соц. — экон. проблем РАН, СПб, 2008, 160 стр.

Дементьев, В. Е.; Инвестиционные и инновационные достоинства финансово-промышленных групп // Экономика и мат. методы. — М., 2008. — Т.32, вып 2. — С.25-37

Ефимов А.В. Стратегические союзы как метод достижения конкурентного преимущества. СПб, 2009.

Ефимов А.В., Буренина Г.А., Петров А.Н. Управление альянсами. СПбУЭФ, 2007.

Ибрагимов Ю. Передача технологии и ее государственное регулирование в США // Внеш. Торговля. — М., 2008. — №2/3, с.31-34.

Иванова, Н.; Малый инновационный бизнес в странах развитой рыночной экономики // Рос. экон. журн. — М., 2008. — N 12. — С.76-81

Инновационный менеджмент. Под ред. С.Д. Ильенковой. М., ЮНИТИ, 2008.

Экономические методы в управлении современными организациями. ...

... экономике. Экономический механизм менеджмента включает основные функции и методы управления предприятия, ориентированные на повышение производительности и эффективности производства при постоянной адаптации деятельности предприятия ... ориентировано на управление предприятием с целью его эффективного функционирования в управлении. Это связано с необходимостью внедрения результатов научно-технического ...

Клейн Е. Научные парки и технологические инкубаторы // Теория и практика создания научно-технологических парков и инкубаторов бизнеса. М. — Ташкент, 2008.

Коммерциализация технологий: мировой опыт — российским регионам // Сборник статей под ред. Н.М. Фонштейн, М.: «Moscow News», 2009.

Коммерциализация технологий: российский и мировой опыт // Сборник статей под ред. А.А. Петруненкова и Н.М. Фонштейн, М.: «ЗелО», 2008.

Краюхин Г.А., Шайбаков Л.Ф. Основы государственного управления инновационными процессами. Изд. СПб. Гос. инж.-экон. Академии, 2008.

Кучеренко В.А. Формирование механизма передачи технологии в Южной Корее и возможности научно-технического сотрудничества // Техника, экономика. Сер.: Экономика за рубежом. — М., 2009. — Вып.3/4, с.92-100.

Миндели, Л.Э. Пипия, Л. К.; Малое и среднее инновационное предпринимательство (МСИП): условия развития и международное сотрудничество / М-во науки и техн. политики Рос. Федерации, РАН. — М.: Центр исслед. и статистики науки, 2009. — 44 с