1.3 Система управления кредитными рисками при кредитовании физических лиц

Особенностью современного этапа развития банковского сектора в России является наличие большого количества факторов риска, что не способствует устойчивости банков. Таким образом, управление рисками приобретает все большее значение и становится одним из важнейших условий обеспечения экономической безопасности кредитных организаций. Внедрение целевого и последовательного управления рисками требует от организации значительных усилий, времени и других ресурсов. Эффективная система управления рисками, в частности кредитным риском, является одной из предпосылок устойчивого развития любого банка, независимо от масштабов его деятельности и специализации на финансовом рынке.

Сегодня кредитные операции — самая динамичная сфера деятельности. Высокие риски по кредиту связаны с неэффективной структурой экономики, недостатками в управлении, непрозрачностью многих компаний и отсутствием статистики по невозвратам кредитов. К высокой концентрации рисков у ряда банков приводит также практика кредитования связанных лиц.

В условиях растущей конкуренции многим банкам приходится входить в более рискованные сектора, например, путем кредитования малых предприятий, физических лиц и, как следствие, принятия на себя более высоких кредитных рисков. Создание системы управления кредитным риском, разработка методов и инструментов воздействия на нее — одна из основных особенностей банковского дела.

управление кредитным риском следует определять как целенаправленную деятельность по преодолению противоречий в обращении ссуды, как деятельность по обеспечению эффективного функционирования ссуды, реализации свойств ссуды.

Основная цель управления кредитным риском — максимизировать скорректированную с учетом риска доходность активов за счет сохранения величины ожидаемых убытков в пределах допустимых параметров и снижения волатильности таких убытков.

Управление кредитным риском в более общем смысле понимается как автономный вид профессиональной деятельности, направленный на предотвращение реализации кредитного риска или устранение его последствий за счет рационального использования материальных и рабочих ресурсов банка. Также можно сказать, что управление кредитным риском — это система воздействия на социально-экономические отношения, возникающие в процессе этого управления. Каждая задача соответствует определенному этапу управления, который впоследствии заменяет управление кредитным риском как процесс и в совокупности характеризует его.

Место муниципального управления в системе управления экономикой

... (подправить), используя механизмы государственно-муниципального регулирования стихийных хозяйственных процессов. Следовательно, управление в целом с кибернетической точки зрения является неотъемлемым элементом, функцией сохранения организованных систем разной природы. Обеспечивает поддержание режима ...

При этом указанные этапы можно подразделить на:

- а) пассивные — оценка кредитного риска и разработка мер реагирования до момента соответствующего оформления обязательств (подписания кредитного соглашения), принятие решения;

- б) активные — практическая деятельность по регулированию уровня кредитного риска, осуществление действий по предупреждению или устранению последствий кредитного риска и их корректировка.

Управление рисками — это умышленная и систематическая деятельность кредитной организации в отношении возможности наступления такого события. Управление рисками всегда характеризует качество управления, понимание и способность банка противостоять неэффективному функционированию кредита. Считается, что на этапе кредитования, как, по сути, при проведении других операций, банк уравновешивает прибыльность и ликвидность, однако на практике управление активами более четко сформулировано. В процессе своей деятельности банк «выбирает» не только между прибылью и ликвидностью, но и своей надежностью и конкурентоспособностью на рынке.

Управление — это не всегда столько дилемма, сколько многогранная задача, которую банк должен решить в процессе выполнения определенных транзакций.

Управление кредитным риском представляет собой не разрозненный набор отдельных мероприятий, а определенную систему, к числу элементов которой следует отнести:

- Выявление факторов (причин) риска, способных вызвать негативные последствия в процессе кредитования. Первым шагом в процессе анализа рисков является их идентификация. Установив на основе различных источников информации типы и взаимосвязь рисков, которым подвержен банк, необходимо определить, какие типы выявленных рисков можно измерить. Затем вы должны оценить и сравнить затраты на сбор и обработку информации и фактические риски, на основании которых — выделить риски, которые подлежат измерению, и риски, которые можно упустить.

2.Оценка кредитного риска. Количественное значение риска позволяет оценить размер возможных потерь и сформировать с помощью инструментов активного управления приемлемый для банка уровень риска. Статистические данные позволяют прогнозировать среднее значение и разброс кредитного риска как в банковском масштабе, так и в контексте отдельных кредитных операций. Промоделировав связи между структурой кредитного портфеля и рисками, мы получим возможность провести анализ восприимчивости показателей (например, рентабельности) к изменению внутренних и внешних факторов риска, а также определить сценарии для различных ситуаций.

- Разработка мер, инструментов минимизации кредитных рисков. Определив риски, которыми необходимо управлять, и их размер, необходимо разработать стратегию и методологию управления кредитными рисками. Управление рисками может быть направлено как на предотвращение возникновения кредитных рисков, так и на преодоление негативных последствий кредитных рисков для прибыльности и ликвидности банка. На разных организационных уровнях (в рамках отдельной кредитной операции, филиала, всего банка) в соответствии с разработанной методологией принимаются решения о применении активных инструментов управления кредитными рисками для их недопущения, минимизации и нейтрализации, а также пассивных инструментов для преодоления возможных последствий рисков.

- Контроль за эффективностью управления кредитными рисками. Постоянный мониторинг результатов реализации мероприятий по управлению рисками предназначен для выявления и анализа причин отклонения значения реализованных рисков от запланированных показателей.

2 АНАЛИЗ КРЕДИТНЫХ РИСКОВ ПРИ КРЕДИТОВАНИИ ФИЗИЧЕСКИХ ЛИЦ В КОММЕРЧЕСКОМ БАНКЕ ПАО РОСБАНК

2.1 Методы оценки кредитного риска в коммерческом банке

Управление кредитным риском традиционно принимает форму системы, которая представляет определенные элементы и взаимосвязи друг с другом, а также в форме процесса, в ходе которого элементы системы управления взаимодействуют. Система управления кредитным риском включает такие элементы, как стратегию, организационную структуру, различные методы оценки и снижения риска, данные о потерях вследствие реализации кредитного риска, определение уровня достаточности капитала и информационные технологии.

Валютные риски, механизм хеджирования

... и даже обернуться убытком. Участники международных кредитных и финансовых операций подвержены не только валютному риску, но также кредитному, процентному и трансферному рискам. Кредитный риск - это риск невыплаты заемщиком основной суммы и процентов ...

В свою очередь, процесс управления кредитным риском состоит из ряда взаимосвязанных между собой и осуществляющихся непрерывно этапов: идентификация риска, его оценка, управление риском в узком смысле как набор мероприятий, предпринимаемых для его минимизации, и мониторинг ситуаций, в которых этот риск может возникнуть, а также мониторинг предпринимаемых мер с точки зрения их эффективности.

Методы и инструменты оценки кредитных рисков прошли долгий процесс развития. Итак, изначально оценка кредитного риска сводилась к стоимости кредита. Номинальная сумма задолженности умножалась на определенный (зачастую произвольно взятый в каждом случае) коэффициент, задающий необходимый уровень капитала на покрытие кредитного риска. Недостатком этого метода было то, что он не учитывал различия в вероятности дефолта.

Впоследствии были разработаны методики определения стоимости кредитного продукта с учетом риска. В 1988 г. Базельский комитет по банковскому надзору предложил классификацию активов по степени кредитного риска, руководствуясь которой банки должны были рассчитывать сумму активов с учетом риска путем умножения их номинальной стоимости на соответствующий коэффициент риска и формировать достаточный резерв капитала в размере не менее 8% от полученной суммы.

Базельская схема взвешивания рисков активов была очень упрощенной, что стирало границу требований к капиталу между рейтингуемыми кредитами. Чтобы восполнить этот пробел, Базельский комитет разработал Новое Базельское соглашение о капитале.

Подходы, заложенные в Новом соглашении, допускают использование банками внешних кредитных рейтингов или собственной (внутренней) системы рейтингов активов и забалансовых статей для расчета требований к капиталу, что привело к широкому распространению систем рейтинговой оценки кредитоспособности заемщиков.

Последние десятилетия ознаменовались значительным прогрессом в развитии методов оценки кредитных рисков, предпосылками которого явились следующие тенденции:

- дерегулирование финансового сектора , означающее значительное сокращение вмешательства государства в деятельность финансовых учреждений. Отмена многих существовавших ранее ограничений открыла возможности для успешного продвижения на рынки новых видов финансовых услуг;

- расширение банковского кредитования как по объему операций, так и по количеству заемщиков;

- увеличение рисков по забалансовым операциям банков , в особенности по сделкам с производными финансовыми инструментами;

— — секьюритизация активов — выпуск ценных бумаг, обеспеченных определенными активами. Секьюритизация повысила роль рынка капитала как механизма привлечения средств за счет традиционного кредитования, что побудило банки разрабатывать более эффективные инструменты управления кредитным риском.

Таким образом, текущий этап развития управления кредитными рисками характеризуется все более широким внедрением внутренних банковских моделей для количественной оценки рисков кредитных портфелей.

Все существующие методы оценки кредитного риска можно классифицировать в зависимости различных критериев, нами предлагается провести классификацию в зависимости от уровня оцениваемого риска, поскольку

именно этот критерий является основополагающим:

- уровень оценки – индивидуальный кредитный риск;

- уровень оценки – совокупный кредитный риск.

В свою очередь, классификация индивидуальных методов оценки кредитного риска может проводиться по критерию «применение математических методов», и в этом случае выделяются индивидуальные методы оценки кредитного риска, основанные на математических методах.

По применяемому математическому аппарату выделяют следующие методы оценки кредитного риска:

- Эконометрические методы на основе линейного и многомерного дискриминантного анализа, регрессионного анализа, анализа выживаемости, позволяющего получать оценки вероятности наступления события (например, смерти, дефолта), и др.

- Метод нейронной сети: работа человеческого мозга используется как модель, описывающая возникновение и управление кредитным риском; компьютерные алгоритмы используются для построения этой модели.

- Методы математического программирования, которые сводят к минимуму ошибки кредитора и максимизируют прибыль с учетом различных ограничений. С помощью методов математического программирования, в частности, определяют оптимальные доли клиентов в портфеле ссуд и/или оптимальные параметры кредитных продуктов.

- Экспертные методы, используемые для моделирования процесса оценки рисков, выполняемого обученным и опытным профессионалом при принятии решения о ссуде. Компоненты экспертного метода — это набор правил логического вывода, база знаний, содержащая количественные и качественные данные об объекте процесса принятия решения, и форма для ввода ответов пользователей на системные вопросы.

В настоящее время математические методы оценки индивидуального кредитного риска только начинают активно развиваться, они все еще не получили должной степени доверия со стороны кредитора и применяются чаще как второстепенные модели анализа кредитного риска в дополнение к классическим моделям, под которыми понимается оценка кредитоспособности заемщика и риска кредитного продукта.

Однако оценка кредитоспособности заемщика и риска кредитного продукта требует много времени и денег, чтобы заплатить квалифицированным специалистам. Поэтому банки начали склоняться к формализации процесса принятия кредитных решений, и с появлением современных математических методов несостоятельность стала предметом серьезных статистических исследований. Большинство исследований в этой области основано на использовании дискриминантного анализа. Одна из наиболее известных работ в этой области принадлежит Альтману, который опубликовал в 1968 г. описание своей Z-модели.

Z-модель Альтмана представляет собой статистическую модель, которая на основе оценки показателей финансового положения и платежеспособности компании позволяет оценить уровень риска банкротства. Модель Альтмана была построена при помощи множественного линейного дискриминантного анализа – статистического метода, который позволяет подобрать такие классифицирующие переменные, дисперсия которых между рассматриваемыми группами была бы максимальной, а внутри этих групп — минимальной. При этом классификация проводилась только по двум группам: компании, потерпевшие последующее банкротство, и компании, которым удалось его избежать.

В целом модель Альтмана обеспечивает достаточно точное предсказание вероятности отказа с горизонтом от одного до двух лет. Практическое значение модели Z заключается в ее сравнительной простоте и возможности ее использования для оценки кредитоспособности фирмы и определения кредитного рейтинга заемщика.

Модель Альтмана также используется для присвоения кредитного рейтинга корпоративным облигациям, что позволяет оценить на основе статистических данных о несостоятельности среднюю вероятность неплатежеспособности заемщиков с заданным рейтингом.

Впоследствии модель Альтмана неоднократно дорабатывалась и улучшалась. В 1977 г. Альтман, Холдман и Нараян представили модель кредитного рейтинга второго поколения, которая является более подробной и точной, чем исходная модель Z. Их целью было построение модели прогноза вероятности дефолта для больших компаний, стоимость активов которых в среднем составляла 100 млн. долл. за два года до банкротства.

Модель ZETA предсказывает банкротство компаний с точностью 90% в течение одного года и с точностью более 70% в течение пяти лет до начала банкротства. По результатам тестирования и применения модель ZETA показала большую точность, чем модель Z, особенно при прогнозировании на большие временные горизонты.

Несмотря на высокую точность рассмотренных моделей оценки кредитоспособности, они все же имеют слабые стороны:

- обе модели являются чисто эмпирическими, «подогнанными по выборке»;

- в моделях используются данные финансовой отчетности, которые могут лишь частично отражать реальное состояние предприятия или отражать его с задержкой;

— — обе модели являются линейными. Поэтому их целесообразно использовать при большом количестве наблюдений и с достаточно точной спецификацией модели, а также в качестве инструмента обработки первичных данных для сравнения с результатами, полученными более тонкими методами.

Развитие финансового рынка создало ряд условий, создавших необходимость оценивать и анализировать совокупный кредитный риск или кредитный риск портфеля, состоящего из разных финансовых инструментов и сделок, заключенных с различными контрагентами в рамках разнообразных направлений деятельности, а именно:

- изменение структуры финансовых операций в части, касающейся обеспечения возврата денежных средств (например, залог недвижимости, выпуск ценных бумаг, обеспеченных активами заемщика, и т. д.);

- наличие специализированных посредников при осуществлении финансовых операций в виде бирж и расчетно-клиринговых систем, участие которых уменьшает необходимость для сторон по сделке принимать особые меры по снижению риска контрагента;

- появление кредитных производных инструментов, способствующих снижению кредитных рисков лежащих в их основе активов.

При этом риск портфеля рассматривается не как арифметическая сумма изолированных позиций

Все известные на сегодня модели оценки кредитного риска портфеля можно классифицировать по следующим признакам:

1) по подходу к моделированию: «сверху вниз» и «снизу вверх»;

2) по виду кредитного риска: оценка потерь при дефолте и переоценка по рыночной стоимости.

За последние годы крупные зарубежные финансовые институты разработали целый ряд моделей оценки кредитного риска портфеля, различающихся по применяемой методологии и степени сложности, которые получили широкое признание в мире и фактически стали отраслевыми стандартами. Сравнительный анализ наиболее распространенных моделей дан в таблице 3.

Таблица 3 – Сравнительные характеристики моделей оценки кредитного риска портфеля

| Характеристика | CreditMetrics | Moodys K M V Portfolio Manager | CreditRisk+ | Credit Portfolio View |

| Компания разработчик | J.P. Morgan | KMV Corporation | Credit Suisse Financial Products | Mc Kinsey & Co.Inc. |

| Подход к моделированию | Снизу вверх | Снизу вверх | Снизу вверх | Сверху вниз |

| Виды кредитного риска | Изменение рыночной стоимости | Изменение рыночной стоимости | Потери при дефолте | Потери при дефолте |

| Факторы кредитного риска | Стоимость активов | Стоимость активов | Вероятность дефолта | Макроэкономические факторы |

| Кредитное событие | Изменение кредитного рейтинга / дефолт | Непрерывная вероятность дефолта | Дефолт | Изменение кредитного рейтинга / дефолт |

| Вероятность дефолта | Безусловная | Безусловная | Безусловная | Условная |

| Вероятность изменения рейтинга | Исторические данные по миграциям рейтингов | На основе модели EDF | Нет | На основе макроэкономической модели |

| Волатильность | Постоянная величина | Постоянная величина | Случайная величина | Случайная величина |

| Корреляция между дефолтами | На основе цен акций | На основе цен акций | На основе цен акций | Факторная модель |

| Уровень возмещения при дефолте | Случайная величина | Случайная величина | Постоянная величина в пределах каждого диапазона | Случайная величина |

| Методология расчета | Имитационное моделирование/аналитическое решение | Аналитическое решение | Аналитическое решение | Имитационное моделирование |

Таким образом, мы систематизировали и обобщили основные методы оценки кредитных рисков на двух уровнях: уровне оценки индивидуального кредитного риска и уровне общей оценки кредитного риска.

Изучение этапов трансформации методов оценки кредитных рисков показало, что изменения происходят по двум параллельным направлениям: на уровне оценки индивидуального кредитного риска – формализация анализа кредитоспособности заемщика, на уровне оценки совокупного кредитного риска – развитие математических моделей оценки кредитного риска кредитного портфеля.

2.2 Применение методов системного анализа в процессе оценки рисков коммерческими банками при кредитовании физических лиц

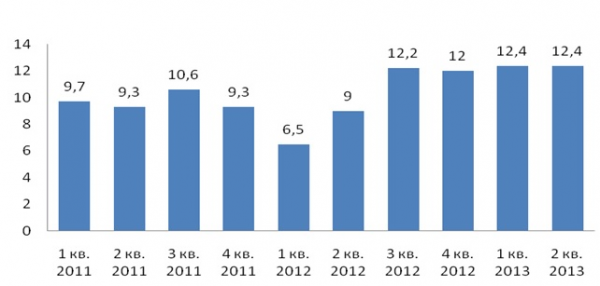

После прохождения экономического кризиса 2008-2009 году, в течение 2011-2012 гг. в России произошел бум кредитования, максимум которого пришел на апрель 2012 года. Во втором квартале 2012 года рост потребительского кредитования достиг 42 % в реальном выражении, при этом рост реальных доходов достиг лишь 6,6 %.

Как видно из графика ниже, объемы выданных средств восстанавливались довольно быстрыми темпами. Резкое увеличение кредитной нагрузки на россиян не может вызывать беспокойства у государственных финансовых регуляторов, поскольку один из видов физических кредитов уже в 2008 году оказал огромное негативное влияние на мировую экономику, в том числе и нашу.

В 2013 г. Центробанк России вынудил коммерческие банки повысить ставки по кредитованию физических лиц, но темпы роста кредитов по-прежнему остаются на достаточно высоком уровне, хотя и замедляются. В ноябре кредитование выросло на 2,4%, а в декабре на 1,8%.

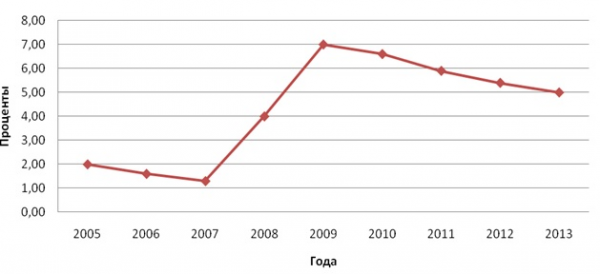

Параллельно с ростом кредитов увеличивается и доля просроченных кредитов. По данным Сбербанка, уровень просроченной задолженности по потребительским кредитам составляет 5%, а по ипотечным 3%.

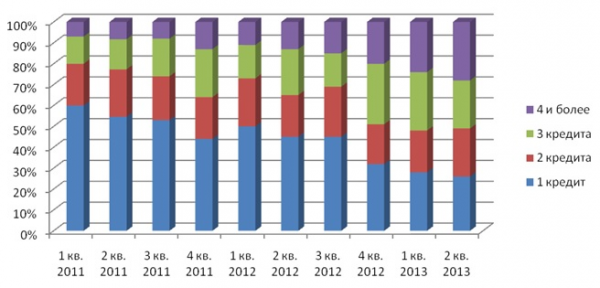

Следует отметить, что рост кредита происходит не только из-за количества людей, берущих долги в банках, но и из-за того, что все больше и больше домохозяйств берут все больше и больше кредитов. Нередко, такие лица берут новый кредит для погашения предыдущего, в результате обязательства накапливаются как снежный ком.

Хотя просроченная задолженность не критична, высокий уровень процентных ставок по кредитам в сочетании с возможным ухудшением экономической ситуации в стране может привести к неплатежеспособности некоторых заемщиков. Чтобы избежать подобных ситуаций, банкам необходимо более осторожно оценивать своих клиентов.

В процессе оценки принятия решения о выдаче кредита банк должен использовать комплекс критериев, которые позволяют сделать правильный вывод об уровне платёжеспособности клиента. Уровень платежеспособности говорит о степени риска для банка в связи с выдачей кредита заемщику.

В настоящее время основным показателем платежеспособности клиента является его рейтинг. Он является общей оценкой, основанной на значении определенного количества показаний. Процесс определения рейтинга сводится к переходу от различных значений к интегральному значению одного показателя, который и будет определять платежеспособность клиента.

Одним из главных показателей платежеспособности физического лица является его возможность получать доход для погашения полученного кредита. Эти денежные средства могут поступать от трудовой деятельности, учебной и научной деятельности, недвижимого имущества и т.д.

Следующим важным показателем является репутация клиента. Она подразумевает уровень ответственности заемщика за выполнение своих кредитных обязательств. Основным помощником при оценке данного показателя является Бюро кредитных историй. Кредитная история позволяет узнать сотрудникам банка, как ранее клиент исполнял свои долговые обязательства, какие у него были просрочки по выплатам. Если на протяжении всего наблюдения за клиентом с его стороны не было никаких нарушений кредитного договора, то вероятность выполнения обязательств по новым кредитам при таких же условиях высока. Если же со стороны заемщика были нарушения, просрочки по кредитам, то здесь сотрудникам банка необходимо выяснить по каким причинам они происходили. Если причины будут объективными, то ими можно пренебречь.

Наиболее распространенной программой определения решения выдачи кредита физическому лицу является программа скоринга, которая содержит три раздела: данные по кредиту, информация по заемщику и его финансовое положение.

В первый раздел вносятся все данные об условиях предоставлении кредита: процентная ставка, ежемесячный платеж по основному долгу и проценту, сумма страховых выплат, полная стоимость кредит.

Во второй разделе отображаются о работе клиента, его среднемесячном заработке, расходах, стаж работы, к какой социальной группе он относится.

В третьем разделе необходимо отобразить все финансовые счета клиента, имеющиеся долговые обязательства и т.д.

Каждый из пунктов каждого раздела имеет свой удельный вес (от 1 до 10) в общем значении показателя. Операционист должен внести полученные данные от клиента в компьютерную программу по каждому из разделов, где прописанная формула со значением веса каждого из параметров подсчитает среднее значение каждого раздела. В итоговом значении каждый раздел также имеет свой определенный вес. В итоге мы должны получить ответ с определенным значением от 1 до 10, которое и позволит нам сделать вывод о целесообразности выдачи кредита.

2.3 Системный подход коммерческого банка к управлению кредитными рисками

В Стратегии развития банковского сектора Российской Федерации отмечено, что интенсивная модель развития банковского сектора характеризуется также следующим признаком: развитие системы управления рисками, обеспечивающей долгосрочную эффективность банковского бизнеса, своевременную идентификацию всех рисков, консервативную оценку возможных последствий их реализации и принятие адекватных мер защиты. При этом не указано, каким образом будет достигнута намеченная долгосрочная эффективность банковского бизнеса и кто должен проводить консервативную оценку возможных последствий от реализации рисков.

Более того, в Стратегии намечено существенное сокращение доли государства в уставном капитале некоторых крупных банков: в Сбербанке России и банке «ВТБ» сокращение должно быть не ниже уровня 50 % плюс одна голосующая акция, а в Россельхозбанке до 2015 г. долю участия государства предполагается сократить до 75 %.

Уставный капитал банка – это последний буфер, на который может рассчитывать клиент банка в случае банкротства кредитной организации, а государство и регулятор помогают в первую очередь тем банкам, в уставных капиталах которых доля государства значительная.

В условиях финансовой глобализации и нестабильной экономической среды, особенно внешней, системообразующие банки правомерно рассчитывали на поддержку государства.

Финансовый кризис 2008–2009 гг. наглядно показал, что без государственного вмешательства выйти из критического состояния кредитным организациям сложно.

В кризисный период государство предпринимало существенные меры по утверждению и реализации антикризисных экономических программ, в том числе в банковском секторе.

В таблице 4 рассмотрим ряд мероприятий проведенных Банком России в этот момент по финансовой поддержке российского банковского сектора (Приложение А).

Данные таблицы 5 свидетельствуют о значительной кредитной поддержке Центральным банком банков России, особенно в виде кредитов без обеспечения на конец 2008 г., а также в виде операций прямого РЕПО, валютных свопов и кредитов по операциям рефинансирования.

Теперь с учётом продажи доли государства в уставных капиталах кредитных организаций на поддержку государства и регулятора в высокорискованных внешнеэкономических условиях российским банкам рассчитывать можно только в ограниченном количестве.

Кредитная поддержка Банка России банковского сектора представлена в таблице 5 (Приложение Б).

Кому отдаёт свою долю государство в уставных капиталах этих банков? Планируется привлекать стратегических инвесторов и размещать доли, принадлежащие государству, на открытых рынках капиталов. Это значит, что долю уставного капитала могут приобрести иностранные инвесторы и частные лица. В связи с этим сомнительно утверждение об эффективном развитии системы управления рисками. Достаточно вспомнить о колоссальных вознаграждениях топ — менеджмента банков во время банкротства этих банков. Справедливо заметить, что в настоящее время идёт активная подготовка закона об ограничении «золотых парашютов», в том числе в банковском секторе.

В первую очередь уточняются функции и компетенция совета директоров (наблюдательного совета) и исполнительных органов, закрепляется требование об обеспеченности добросовестного и квалифицированного выполнения членами исполнительного органа и совета своих функций. Закрепление функций – мера хорошая, но спасёт ли она банки от кризисных рисков? Стратегия по управлению рисками в банках также предусматривает меры по совершенствованию регулирования и надзора за финансовыми рисками, среди которых обозначены ограничение уровня рисков, включая степень их концентрации, и повышение кооперативности и транспарентности кредитных организаций.

Банк России предполагает создание более консервативных регулятивных условий оценки кредитными организациями качества обеспечения (более консервативная оценка рисков при любых проявлениях нетранспарентности, а также определение минимальных требований по управлению рисками в сфере современных банковских технологий).

Финансовый кризис показал, что среди кредитных организаций, попавших в кризисное положение, были такие, которые выполняли нормативные требования регулятора своевременно и в полном объёме. Причины кризисного состояния банков, особенно ярко проявляющиеся в нестабильных экономических условиях, по нашему мнению, находятся глубже.

Таким образом, становится очевидным, что для выживания в условиях повышенного риска, в первую очередь в условиях кредитного характера, с учётом продажи значительной доли государства в уставных капиталах кредитных организаций банкам необходимо выработать новый самостоятельный подход к управлению кредитными рисками, и подход должен быть системным. Для более детальной оценки кредитных рисков в таблице 6 целесообразно выполнить анализ кредитной деятельности российских банков за несколько лет (Приложение В).

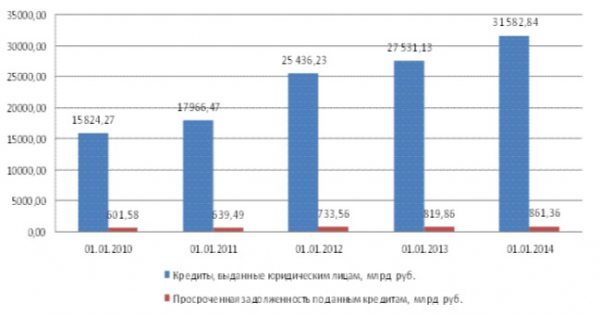

Из таблицы 6 видно, что динамика объёма кредитов, выданных юридическим лицам, неоднозначна.

За последние три года объём кредитов сначала существенно растёт с 13,5 % до 41,5 %, а затем резко снижается до 8,2 %, далее наблюдается незначительный рост до 14,7 %. Такие же тенденции просматриваются по задолженности в рублях, в том числе просроченной.

По кредитам в иностранной валюте тенденции объёма кредитования и задолженности, в том числе просроченной, аналогичные, однако изменения не такие значительные, как в национальной валюте, и сами тенденции мягче.

«Проседание» показателей по кредитованию юридических лиц и возврату ими кредитной задолженности наблюдается в 2013 г., что свидетельствует о нарастании внутренних кризисных явлений в банковской системе и во всей российской экономике, связанных со снижением объёмов кредитования реального сектора экономики и сокращением ВВП.

Банковский менеджмент не рискует самостоятельно наращивать объёмы кредитования в условиях нестабильной экономической ситуации без серьёзной поддержки регулятора и не занимается вопросами эффективного управления кредитными рисками на системной основе.

Динамика объёма кредитования и просроченной задолженности продемонстрирована на рисунке 7.

В таблице 7 рассмотрим изменение объёмов кредитования юридических лиц и просроченные задолженности по видам экономической деятельности за этот же период (Приложение Г).

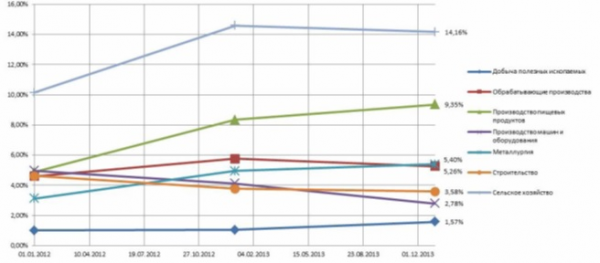

Показатели таблицы 7 свидетельствуют о том, что наибольшее количество кредитных ресурсов было предоставлено обрабатывающим производствам (но следует учитывать, что сюда включены несколько отраслей), а также строительству, производству пищевых продуктов и сельскому хозяйству.

Однако динамика задолженности по кредиту, в том числе просроченной, нарушает эту последовательность, поскольку на первом месте по просроченной задолженности находятся сельское хозяйство, затем производство пищевых продуктов и только потом все обрабатывающие производства. Такая ситуация указывает на то, что в сельском хозяйстве и производстве пищевых продуктов присутствуют наибольшие риски, которые кредитные организации недостаточно чётко прогнозируют и которыми неэффективно управляют.

Динамика доли просроченной задолженности юридических лиц по видам экономической деятельности (отраслям) представлена на рисунке 8.

Динамика объёмов потребительского кредитования представлена в таблице 8, из которой видно, что динамика объёмов потребительского кредитования отличается от динамики кредитования юридических лиц (Приложение Д).

К 2013 г. объём потребительского кредитования был наибольшим. Максимальные объёмы потребительского кредитования были достигнуты в 2012 г. Объём прироста кредитов составил 50,8 %. Максимальная просроченная задолженность наблюдалась к началу 2014 г. и составляла 46,7 % .

Такая ситуация свидетельствует о том, что в условиях сокращения темпов роста российской экономики, риски в сфере потребительского кредитования значительно меньше, чем в сфере корпоративного кредитования. Подобной ситуацией и воспользовались банки. Динамика объёмов потребительского кредитования на рис. Представлена на рисунке 9.

Таким образом, результаты анализа показали, что банки ведут осторожную кредитную политику, не рискуют расширять объёмы кредитования предприятиям реального сектора экономики, не совершенствуют банковский риск-менеджмент на системной основе. Подобная политика не отвечает потребностям российской экономики для ее расширения, не способствует модернизации и её дальнейшему развитию.

Центральный банк ограничивает банковские риски, в том числе кредитные, путём введения и неукоснительного исполнения кредитными организациями обязательных нормативов. В этой работе регулятор ужесточает обязательства, предъявляемые к банкам с учётом требований международного характера (Базель III), в особенности касательно нормативов достаточности капитала банка, выделяя базовый, основной и собственные средства банка.

Норматив Н6 ограничивает кредитный риск банка в отношении одного заемщика или группы связанных заемщиков и определяет максимальное отношение совокупной суммы кредитных требований банка к заемщику или группе связанных заемщиков к собственным средствам (капиталу) банка до 25 %. Норматив ограничивает кредитный риск на момент расчёта. Норматив Н7 ограничивает максимальный размер крупных кредитных рисков и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка до восьмикратной величины.

Для проведения самостоятельной политики в сфере кредитования клиентов, уменьшения «плохих кредитов», снижения кредитных рисков и связанных с ними финансовых потерь, целесообразно использовать системный подход к системе управлениями кредитными рисками в российском коммерческом банке.

Системный подход к эффективному управлению кредитными рисками включает в себя следующее: цель и задачи управления кредитными рисками, объекты и субъекты, принципы, функции, методы, механизм управления. Системный подход предусматривает количественную и качественную характеристики управления и особые финансовые условия, позволяющие построить стратегическую модель кредитно-рейтинговой позиции заёмщика, а также сформировать гибкую стратегию кредитования клиентов коммерческого банка с учётом специфических условий его функционирования.

Основной целью управления кредитными рисками является снижение финансовых потерь банка, связанных с реализацией кредитных рисков. Задачи управления кредитными рисками рассматриваются с двух позиций: с одной стороны, для коммерческого банка это один из способов эффективного риск -менеджмента, улучшение структуры банковского баланса, формирование сбалансированного кредитного портфеля по критерию риск-доход, уменьшение финансовых потерь, повышение прибыли и рентабельности кредитной организации; с другой стороны, для самого заёмщика это способ быть уверенным в получении кредитных средств, отсутствии просроченных задолженностей по банковским обязательствам, формировании хорошей кредитной истории.

К принципам управления кредитными рисками можно отнести комплексность, целостность, своевременность, непрерывность, взаимосвязь гласности и конфиденциальности, компетентность.

Функциями управления кредитными рисками выступают функция минимизации кредитного риска, регулирующая функция и контрольная. Реализация этих функций позволяет прогнозировать возможность невозврата кредитных средств с процентами, снижать кредитные риски, уменьшать финансовые потери и повышать качество кредитного портфеля и кредитного процесса в целом.

Сущность системы управления кредитными рисками проявляется в её функциях, которые напрямую в цитируемых источниках не называются, но непосредственно просматриваются. По нашему мнению, к функциям управления кредитными рисками можно отнести функцию минимизации кредитного риска. Чем точнее выполнена идентификация риска, оценка его вида, степени, уровня, результатов мониторинга; чем адекватнее выбор метода воздействия или метода предотвращения; чем лучше организован процесс управления, тем ниже величина кредитного риска. Здесь целесообразно акцентировать внимание на технологиях банка во взаимосвязи с заёмщиком.

Многие методы управления кредитными рисками основаны в первую очередь на выявлении способности заёмщика погасить в срок и в полном объёме ссуду с процентами в соответствии с условиями кредитного договора. Но при этом не указываются источники погашения ссуды с процентами, чаще анализируют прошлое и текущее финансовое положение заёмщика. Между тем финансовое положение заёмщика может неудовлетворительным, но при этом есть субсидиарные организации, которые могут погасить за него кредит (вышестоящая организация, учредитель, арендодатель и т. п.), или есть возможность перезанять денежные средства для погашения ссуды и процентов по ней, во всяком случае, погасить текущие платежи. Поэтому в процессе управления кредитными рисками банку целесообразно учитывать стратегическую кредитно-рейтинговую позицию заёмщика , под которой мы понимаем интегральный показатель, представляющий собой функцию показателей финансово-экономического состояния заёмщика в будущем, в первую очередь в точке окончания срока кредита.

Следующей функцией управления кредитными рисками является, по нашему мнению, регулирующая функция. Её мы рассматриваем с двух сторон, но во взаимосвязи: со стороны банка и заёмщика. С одной стороны, для снижения финансовых потерь в процессе управления кредитными рисками банкам следует осуществлять регулирование выдачи и погашения кредита, уплаты долга с процентами, по согласованию с заёмщиком – регулирование объёмов, сроков и способов осуществления кредитных операций. С другой стороны, для заёмщика регулирующая функция выступает в качестве стимулирующей. Стимулирующая функция заключается в стимулировании эффективного функционирования и получения прибыли, в самостоятельном изыскании источников для погашения будущей ссуды с процентами, в наличии твёрдого обеспечения, в применении рациональных вложений, в получении ссуды банка и её погашении вместе с процентами в срок (если имеется необходимость) и т. д.

Получение ссуды, а главное, осознание того, что надо вернуть заёмный капитал с процентами, побуждает финансовый менеджмент заёмщика оптимизировать кредитные вложения и повысить эффективность их использования, при этом будет расти рентабельность собственного капитала с учётом действия финансового рычага. Такое побуждение способствует повышению кредитоспособности заёмщика и снижению возможных финансовых потерь для банка. Для полной реализации этой функции банк и заёмщик должны уметь прогнозировать ситуацию на финансовом рынке, адекватно оценивать предпринимательские риски и умело ими управлять.

Ещё одной функцией управления кредитными рисками является контрольная функция , которая заключается для банка в регуляторном мониторинге за кредитным процессом в целом и его отдельными направлениями, для заёмщика – в рациональном и эффективном распоряжении кредитными средствами для получения положительного финансового результата и возвращения ссуды с процентами в сроки, оговоренные кредитным договором. Эта функция также предполагает прогнозирование будущих доходов при эффективном вложении кредитных ресурсов и своё стабильное позиционирование на рынке.

Способы управления кредитными рисками могут быть представлены методами, разделёнными по нескольким направлениям. Это методы выявления кредитного риска, к первому направлению которых можно отнести метод экспертных оценок на основе опросных листов (или анкет), метод структурных диаграмм, карты потоков, прямой инспекции, анализа финансовой и управленческой отчётности. Ко второму направлению относятся методы оценки риска, среди которых можно назвать метод построения деревьев событий, метод деревьев отказов, метод «события – последствия», метод индексов опасности и др. К третьему направлению методов управления кредитными рисками можно отнести методы, позволяющие снизить или предотвратить реализацию кредитных рисков.

Механизм управления кредитными рисками включает методологическую базу и комплекс практических мероприятий с учётом специфики и стратегических целей банков. Методологическая база предусматривает разработку концепции, стратегии, способов, технологий управления кредитными рисками, конкретные финансовые показатели с количественной и качественной характеристикой, источники финансирования риска, т. е. наличие объёмов денежных средств для прогнозирования рисков, проведения предупредительных мероприятий, создания резервов и оперативных мер по возмещению потерь, компенсации ущерба. Комплекс практических мероприятий предусматривает практические меры и шаги, которые необходимо совершить для утверждения управленческих решений по снижению рисков и компенсации финансовых потерь. Процесс управления кредитными рисками предполагает наличие органов (субъектов), которые воздействуют на объекты управления для решения задач по предотвращению кредитных рисков или уменьшению потерь от их реализации и достижения поставленной цели.

Механизм управления кредитными рисками предусматривает, по нашему мнению, формирование особых финансовых условий, которые позволяют построить стратегическую модель кредитно — рейтинговой позиции заёмщика и сформировать гибкую стратегию коммерческого банка по управлению кредитными рисками.

Комплексная оценка кредитоспособности заёмщика включает ретроспективную, текущую и прогнозную оценки кредитоспособности заёмщика. Ретроспективная оценка предполагает использование таких методов как экстраполяция, корреляционно-регрессионный анализ, финансовые вычисления, факторный анализ и др. Текущая оценка кредитоспособности заёмщика может быть построена на использовании системы R-коэффициентов, традиционных методов экономической статистики, обработки пространственно-временных совокупностей и др. Прогнозная оценка кредитоспособности предполагает, на наш взгляд, использование методов стратегического анализа: SWOT- анализ, PEST (STEP)+M, GAP, LOTS, PIMS и др. Комплексная оценка включает количественную и качественную составляющие оценки. Количественная составляющая результатов оценки кредитоспособности касается объёмов и сроков кредитования, периодов оплаты процентов и суммы основного долга по кредиту, количества возможных финансовых потерь, объёмов их покрытия, объёмов источников пополнения финансовых ресурсов заёмщика. Качественная составляющая результатов оценки кредитоспособности включает определение тенденций устойчивого развития бизнеса заёмщика, его реальных возможностей оплаты кредита с процентами, источники и направления выделяемых средств на покрытие финансовых потерь вследствие реализации кредитного риска, а также другие качественные характеристики.

В нестабильных внешнеэкономических условиях и в условиях снижения темпов экономического развития России с учётом сокращения доли государства в уставных капиталах банков и уменьшения объёмов кредитования реального сектора экономики, российским кредитным организациям целесообразно усилить самостоятельную работу в разработке политики по управлению кредитными рисками. Основными приоритетами в процессе разработки такой политики должны стать:

- разработка политики управления кредитными рисками на системной основе;

- создание механизма управления кредитными рисками;

- разработка стратегической кредитно-рейтинговой позиции заёмщика;

- проведение комплексной оценки кредитоспособности заёмщика;

- разработка гибкой стратегии кредитования клиентов банка на основе построения стратегической кредитно-рейтинговой позиции заёмщика.