В современной реальности нелегко найти реалии предпринимательства, на которые не повлиял бы глобальный экономический кризис. Это относится как к бизнес-учреждениям, так и к компаниям, работающим во многих секторах экономики. Причина — финансовые риски, которыми оказалось не столько пренебрежение, сколько неизбежность из имеющегося арсенала средств, который наработался в последние десятилетия. Для нас актуальная концепция и суть этого набора рисков важны с точки зрения возможного маневра компании в условиях выживания.

Предметная область финансовых рисков

Концепция финансового риска уходит корнями в сущность самого явления риска. В общем смысле под риском мы понимаем вероятность, возможность неблагоприятных событий, в результате которых субъект, принявший решение, может полностью или частично потерять свои ресурсы. , следовательно, выражается в наборе качеств, включающих такие базовые элементы, как:

- вероятность;

- событие;

- субъект;

- решение;

- ресурсы.

Концепция, акцентирующая внимание на вероятностном аспекте наступления неблагоприятных фактов и событий, более последовательна и точнее воспроизводит суть явления риска в целом. Это также верно в отношении его разновидности, которая называется «финансовый риск». Реальный риск означает возможность возникновения неблагоприятных событий после финансового решения. Неблагоприятные факты и события подразумевают отсутствие ожидаемых выгод или дополнительных затрат.

для нас также важно понимать, какие решения подходят под понятие финансового риска. Ряд авторов полагают, что любое предпринимательское решение, несущее в себе вероятность потери или недополучения дохода или капитала предприятия, соответствует ему. С такой позицией можно согласиться, если допустить широкий взгляд на проблему, но при этом следует иметь в виду, что финансовые риски возникают в момент принятия решения, в контексте так называемого финансового предпринимательства. В этом виде бизнеса деньги, валюта, ценные бумаги и другие товары считаются товарами. Финансовые риски, подлежащие комментариям, имеют три основных отличительных черты.

Управление рисками предприятия на примере ТОО ‘Полиолефин-ТЛК’

... Как только риск идентифицирован, необходимо принять решение о реагировании. Задача руководителя проекта - выбрать такие действия, которые снизят вероятность неблагоприятного события или уменьшат его последствия в случае материализации риска. Таким образом, ...

- Состояние неопределенности, мерой которого является вероятность неблагоприятных событий, связанных с решениями о финансовом предпринимательстве или поддерживающими финансовыми инвестициями.

- Потери и упущенная выгода в результате неблагоприятного исхода.

- Риск неизбежно сопутствует деятельности субъекта хозяйствования.

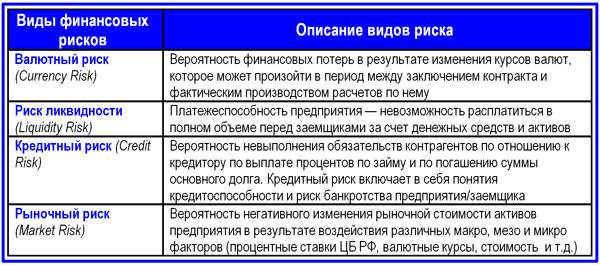

В литературе представлены различные подходы к определению типов риска. В некоторых источниках рассматриваемые риски включают операционные риски, возникающие в результате технических сбоев, ошибок и преднамеренных действий персонала. Я не могу с этим согласиться, потому что операционные риски универсальны по своей природе и могут проявляться в любом направлении бизнеса. С учетом специфической природы решений, формирующих рассматриваемую вероятность, выделяются следующие основные виды финансовых рисков:

- валютные;

- кредитные;

- ликвидности;

- рыночные.

Классификация видов финансовых рисков

Для проведения эффективного анализа и управления необходимо идентифицировать и классифицировать финансовые риски на уровне активов, проектов и предприятия в целом. В начале анализа и выявления рисков каждый риск-менеджер или менеджер по управлению рисками обязан составить список возможных угроз, акцентируя внимание на содержании рисков, вероятность которых необходимо оценить. Финансовые риски включают вышеупомянутые основные виды, для которых представлено краткое описание в табличной форме содержания возможных неблагоприятных событий.

Описание основных видов финансового риска в компании

Кредитные и рыночные риски, как особые финансовые риски, тесно связаны с характером и составом финансовых инструментов, используемых компанией. Эти риски носят как систематический, так и индивидуальный характер. Они обусловлены действиями организации в зоне, например, портфельных инвестиций либо в качестве основой уставной деятельности (финансовые компании, кредитные учреждения), либо в качестве вспомогательных инвестиций (производственные предприятия).

Валютный риск и риск ликвидности — это индивидуальные вероятности риска неблагоприятных событий. Они возникают в случае несоответствия основных параметров обязательств и активов соответствующего хозяйствующего субъекта. Если же удается осуществить безупречную балансировку активов и пассивов предприятия (посреднического института) по валюте и срокам, вероятность рисковых событий становится ничтожной.

Подразделение, представленное на основные типы, довольно условно. Объективно часто наблюдается смешение понятий. Взять, к примеру, валютный риск. Убытки могут возникнуть из-за неблагоприятных изменений обменного курса. А если организация владеет инструментом, номинированным в иностранной валюте, риск ухудшения ситуации по существу отражает рыночный риск. С этим можно мириться при тщательном рассмотрении риска ликвидности.

Финансовые риски также специфичны, поскольку валютные и рыночные риски, а также риск ликвидности могут считаться особыми видами кредитного риска. вполне правдоподобно утверждать, что рыночный риск, определяемый возможностью убытков из-за неблагоприятных изменений цен на финансовые инструменты, связан с кредитным риском. Такое положение продиктовано самой природой финансовых активов как формы требования к контрагентам.

Виды финансовых рисков и управление ими

Все финансовые риски условно можно разделить на ряд исчерпывающих групп: рыночные риски; кредитные риски; риски ликвидности; операционные риски. Рассмотрим эти группы, а также основные методы управления рисками. Рыночные риски Рыночный риск - это возможность убытков, связанных с ...

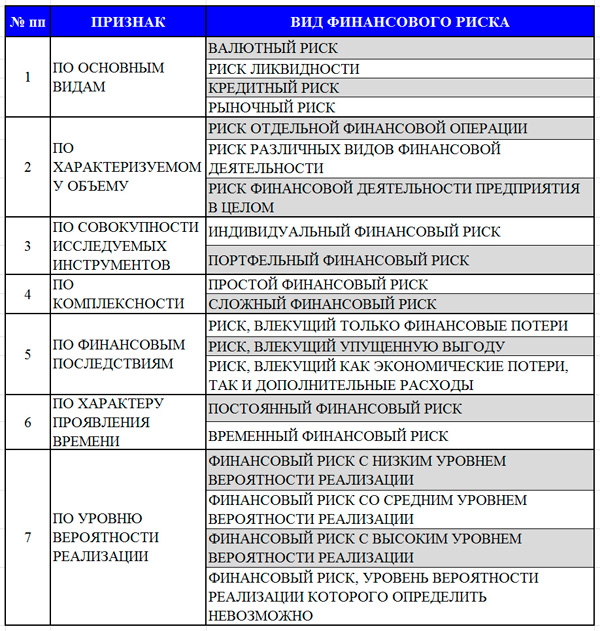

Например, акции могут претендовать на долю в прибыли и капитале компании. Когда ухудшаются эти кредиты? Когда вероятность их выхода из строя увеличивается. Следовательно, возникает прямая аналогия с кредитными рисками. Пример падения цен на облигации из-за роста процентных ставок — яркое тому подтверждение. Классификация финансовых рисков в расширенной интерпретации представлена ниже в виде таблицы.

Деление финансовых рисков по основным классификационным признакам

Выбор методов оценки финансовых рисков

Оценка финансовых рисков происходит последовательно; Алгоритм оценочной деятельности включает следующие этапы.

- Выявление, классификация и отбор значимых для компании рисков. Выявление рисков и их группировка занимает значительную часть времени на этом этапе.

- Выбор метода расчета риска с целью количественной формализации и минимизации угроз.

- Вариативный прогноз динамики суммы убытков для различных сценариев действий компании, разработка управленческих решений для снижения вероятности неблагоприятных последствий.

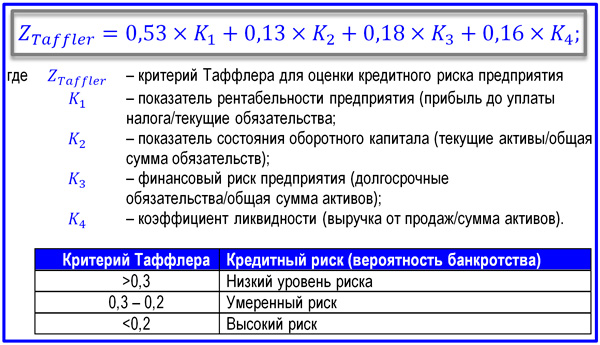

Формат оценки рисков имеет существенное значение. Как известно, для того, чтобы управлять, нужно сначала измерить. Поэтому основными являются количественные методы оценки финансовых рисков, на которых мы остановимся в данной статье. Среди типовых рисков данной группы выделяется кредитный риск. это связано с вероятностью возникновения трудностей, связанных со своевременным и полным погашением своих долгов и обязательств. К методам оценки кредитного риска относятся:

- модель Э. Альтмана;

- модель Р. Таффлера;

- модель Р. Лиса.

Формула расчета критерия Таффлера

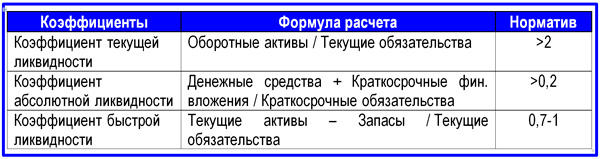

Индекс финансового риска показывает взаимосвязь между долгосрочными привлеченными средствами и чистым капиталом. Среди привлеченных средств основную долю часто составляют заемные средства. Нормативное значение показателя в менеджменте, как правило, устанавливают на уровне 0,5. Коэффициент в целом показывает аналитикам более общую картину устойчивости фирмы и говорит о степени зависимости фирмы от кредиторов. Оценка риска ликвидности также проводится в соответствии со стандартными методами финансового управления и охватывает текущие, абсолютные и быстрые показатели ликвидности. Каждому типу ликвидности соответствует своя формула расчета. Показатели ориентированы на типичные ориентировочные значения, указанные в таблице ниже.

Формулы и нормативы для оценки риска ликвидности

К количественной оценке рыночных рисков относятся методы VaR (Value at Risk), Shortfall (Shortfall at Risk).

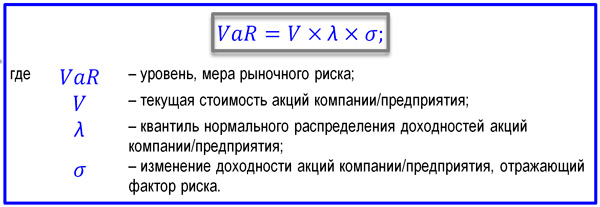

Чтобы оценить вероятность потерь от возможного снижения стоимости предприятия на фондовом рынке, активно применяется наиболее популярный метод VaR. Он не лишен недостатков и может не учитывать низкую вероятность очень больших потенциальных убытков. Кроме того, локальные сценарии событий могут быть катастрофичными. Далее размещена формула для его расчета.

Оценка эффективности финансово-хозяйственной деятельности предприятия

... делается на оценке результатов хозяйственной деятельности предприятия в целом. Среди других показателей, получивших широкое распространение в условиях рынка, следует отметить: показатели эффективности производства ... существующие и потенциальные проблемы, производственные и финансовые риски, определить влияние принимаемых решений на уровень рисков и доход хозяйствующего субъекта. Поэтому владение ...

Формула оценки рыночного риска по методу VaR

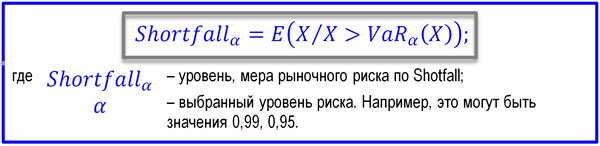

Многих недостатков метода VaR лишена формула Shortfall. Этот метод в силу своей консервативности позволяет учесть возможные убытки даже с малой вероятностью. Модель метода воплощена в следующей формуле оценки риска.

Формула оценки рыночного риска по методу Shortfall

Этапы работы с финансовыми рисками

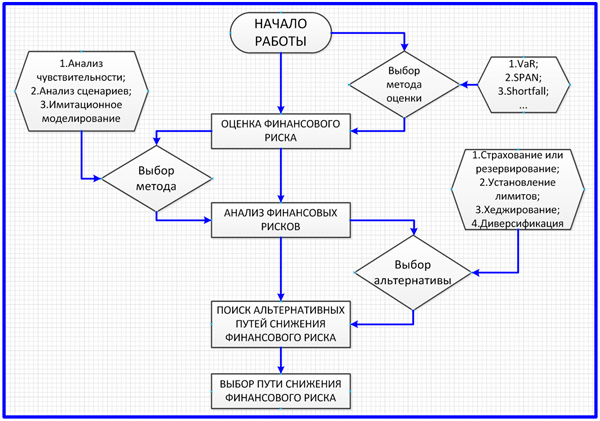

Управление финансовыми рисками осуществляется с целью минимизировать их негативное влияние на результаты компании. Это управление включает процедуры для определения, выбора, оценки, планирования способов минимизации, внедрения, мониторинга и исправления. При этом снижаются финансовые риски при анализе всех возможных альтернатив. Этапы работы с рисками интегрированы в логическую модель событий, которая представлена ниже.

Алгоритм аналитической работы по поиску путей снижения финансовых рисков

Рассмотрим основные этапы аналитического блока управления данной группой рисков. Каждый из них включает элементы:

- выход из предыдущей операции;

- выбор метода реализации этапа;

- список альтернативных вариантов, из которых и производится выбор.

Перед оценкой риска необходимо, чтобы они были идентифицированы и классифицированы в соответствии с их потенциальной опасностью, а также чтобы были выбраны подходящие для них методы. Индикаторы оценки имеют особое значение с точки зрения ясности размера капитала, который необходимо зарезервировать для покрытия потенциальных убытков. Кроме того, могут потребоваться затраты для минимизации рисков на ранних этапах инвестирования.

Второй этап аналитического алгоритма — анализ финансовых рисков. В ходе анализа становится ясно, с помощью каких вариантов альтернативного воздействия на финансовые риски удастся добиться их снижения. Механизмы нейтрализации финансовых рисков запускаются после завершения выбора способов их нивелирования. Какие существуют варианты снижения рисков?

- Страхование рисков.

- Резервирование финансовых капиталов.

- Ограничение размера финансовых операций, в том числе за счет использования кредитных рейтингов.

- Хеджирование, т.е. минимизация ценовых рисков. Эта концепция подразумевает набор действий по фиксации цены на определенном уровне. Хеджирование делится на биржевые и внебиржевые инструменты.

- Диверсификация как способ распределения активов между разными инструментами с разным уровнем риска.

В конце аналитического блока запускаются выбранные механизмы нейтрализации финансовых рисков. Принимается ответственное решение по минимизации риска. Среди множества альтернатив можно выбрать несколько отличных, часто комбинируемых в дополнительных комбинациях.

Финансовые вложения в современной реальности как уникальные и сложные задачи все больше приобретают характеристики проектов, требующих комплексного управления. Эта тенденция означает, что финансовые риски требуют внимания не только специалистов и менеджеров финансовых служб, но и руководителей проектов, специализирующихся на экономике. В России пока это не столь развито. Но время идет, а финансовые инструменты, нагруженные не только большими возможностями, но и значительными рисками, все равно будут развиваться. Это позволит предприятиям более эффективно маневрировать на рынке и в целом добиться большего успеха.

В статье рассмотрены методы оценки финансовых рисков. Приведены сравнительные характеристики количественных и качественных методов оценки.

- Влияние интеграционных процессов на современную экономику

- Учетная политика как фактор оптимизации налогового планирования

- Оценка рыночной стоимости однокомнатной квартиры в Калининском районе города Уфы Республики Башкортостан

Экономические субъекты, независимо от сферы их деятельности, сталкиваются с финансовыми рисками. Согласно В.М. Баутина, финансовые риски — это вероятность негативных финансовых последствий в виде потери дохода и капитала в ситуации неопределенности условий ведения финансовой деятельности .

В настоящее время анализ и управление рисками являются важной частью стратегического управления финансово-хозяйственной деятельностью компании. Успешное управление рисками невозможно без их объективной оценки, компания должна иметь информацию о том, какие риски и в какой степени она готова на себя. В условиях рыночных отношений проблема оценки рисков финансово-хозяйственной деятельности компаний становится все более актуальной.

Существует два метода оценки финансового риска: качественный и количественный. Качественный предполагает экспертный анализ и количественные математические расчеты на основе накопленной статистической информации.

Существует множество методов качественного анализа, но наиболее распространенными являются метод использования аналогий и метод экспертных оценок. Метод использования аналогов заключается в поиске сходства явлений, объектов, систем, выявлении зависимостей в готовых проектах с целью учета потенциального риска при реализации новых. Большое значение имеют знания и опыт аналитика. Метод экспертной оценки реализуется путем обработки мнений опытных предпринимателей и специалистов, выступающих в качестве экспертов. Каждому отдельному специалисту по профессии выдается список возможных рисков и предлагается оценить вероятность их возникновения, после чего экспертные оценки анализируются. Достоинствами качественных методов являются оперативность получения информации и относительно небольшие затраты на проведение анализа, а недостатком — субъективность оценок.

Количественный анализ — это численное определение влияния отдельных рисков проекта.

Как верно отметили в своей работе О.А. Крыжановский и Л.К. Попова, одним из главных составляющим финансового риска предприятия является кредитный риск, связанный с возможностью предприятия не рассчитаться вовремя и в полном объеме по своим обязательствам . В качестве примера количественного метода оценки здесь могут выступать модели Э. Альтмана и Р. Таффлера, а также методы оценки рейтинговых агентств Moody’s, Standard&Poor’s, Fitch, НРА и RAEX (Эксперт-РА).

Остановимся поподробнее на самой известной из моделей.

Модель Альтмана

(где Z — итоговый показатель оценки кредитного риска предприятия; K 1 — собственные оборотные средства/сумма активов; K 2 — чистая прибыль/сумма активов; K 3 — прибыль до налогообложения и выплаты процентов/сумма активов; K 4 — рыночная стоимость акций/заемный капитал; K 5 — выручка/сумма активов).

Для оценки кредитного риска у предприятия необходимо сравнить полученный показатель с уровнями риска (см. таб. 1)

Таблица 1. Критерии оценки кредитного риска по методу Альтмана

Данная модель может быть применена только для предприятий, которые имеют обыкновенные акции на фондовом рынке, что позволяет адекватно рассчитать показатель К 4 . Снижение кредитоспособности увеличивает суммарный финансовый риск компании.

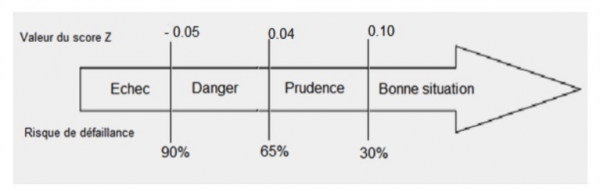

модель Ж. Конана и М. Голдера

(где R 1 — валовая прибыль/заемный капитал; R 2 – постоянный капитал/объем активов; R 3 — (дебиторская задолженность + денежные средства)/объем активов; R 4 – финансовые затраты/выручка от реализации; R 5 – оплата труда/добавленная стоимость) Найденное значение необходимо сопоставить с уровнем риска (см. рис. 1)

Рисунок 1. Règles de décision pour le modèle Conan et Holder. Правила принятия решений для модели Конана и Голдера (провал => опасность => осторожность => хорошая ситуация) Источник: Asma Guizani. Traitement des dossiers refusés dans le processus d’octroi de crédit aux particuliers. Paris, 2014. С. 23

Рисунок 1. Règles de décision pour le modèle Conan et Holder. Правила принятия решений для модели Конана и Голдера (провал => опасность => осторожность => хорошая ситуация) Источник: Asma Guizani. Traitement des dossiers refusés dans le processus d’octroi de crédit aux particuliers. Paris, 2014. С. 23

Из числа отечественных моделей оценки риска можно выделить модель Беликова-Давыдовой.

модель Беликова-Давыдовой

(где К 1 — оборотный капитал/активы; K 2 — чистая прибыль/собственный капитал; K 3 — выручка/активы; K 4 — чистая прибыль/себестоимость) Полученный критерий соотносим с уровнем риска (см. таб. 2)

Таблица 2. Критерии оценки риска по методу Беликова-Давыдовой

Каждая из рассмотренных моделей имеет как свои преимущества, так и недостатки (см. таб. 3)

Таблица 3. Сравнительная характеристика моделей оценки финансового риска

|

Модель |

Достоинства |

Недостатки |

|

Модель Альтмана |

Динамическое прогнозирование изменений финансовой устойчивости |

Применима только в отношении акционерных обществ. Оценка будет иметь большую погрешность |

|

Модель Конана и Голдера |

Оценка производится в зависимости от вероятности задержки компанией платежей по обязательствам, что отвечает интересам кредиторов и соответствует целям внешнего экспресс-анализа |

Отношение расходов на персонал к добавленной стоимости невозможно точно определить по данным финансовой отчетности, что влечет за собой искажение конечного результата прогноза |

|

Модель Беликова-Давыдовой |

Механизм разработки и все основные этапы расчетов подробно описаны, что облегчает практическое применение методики. |

Методика применима в большей степени для прогнозирования кризисной ситуации, а не до наступления таковой |

Количественные модели оценки рисков, основанные на математических расчетах представляют собой сложный метод оценки и считаются более достоверными, чем качественные. Однако, как заметила в своей статье К.Д. Елесина, существует один существенный недостаток количественных моделей. В рамках количественного анализа итоговый вывод о перспективе развития, о будущих потенциальных проблемах и угрозах компании делается на основании расчетов и вычислений, произведенных по ретроспективной информации . Есть риск возникновения ситуаций (ранее не возникавших в компании), которые могут отрицательно повлиять на деятельность фирмы. Их статистический учет не производится, вследствие чего они не учитываются в количественных моделях. В то же время, предприниматели все больше удостоверяются в ценности накопленного опыта и навыков при определении вероятностей дальнейшей деятельности предприятия, что присуще качественным методам оценки финансовых рисков.

Таким образом, можно прийти к заключению, что эффективное управление рисками может обеспечить только совместное использование количественных и качественных методов оценки финансовых рисков. В условиях глобализации мировой экономики комплексное управление рисками наряду с компетентностью персонала и качеством информационных систем становится решающим фактором повышения и поддержания конкурентоспособности предприятия.

Но, не смотря на довольно широкий перечень возможных способов оценки, всегда существуют проблемы с возникновением непредвиденных финансовых рисков. В преобладающем количестве случаев такие проблемы являются следствием политики проводимой государством. В качестве примера можно привести действия России в ходе украинского кризиса, которые были негативно приняты рядом стран, что повлекло за собой наложение санкций в отношении Российской Федерации. Подобные действия спровоцировали различные изменения в экономической жизни страны. Резкое падение курса рубля по отношению к иностранным валютам, сокращение экспорта и импорта, уменьшение потребительского спроса и прочие последствия политической деятельности государства, разумеется, отразились на финансовой деятельности отдельных отечественных предприятий.

Поэтому при оценке финансовых рисков стоит принимать во внимание не только информацию, которую предоставляет предприятие, в частности, бухгалтерская отчетность предприятия, договоры и контракты, финансово-производственные планы предприятия и пр., что обычно подвергается тщательному анализу, но и внешние факторы, которые могут спровоцировать появление новых рисков. В особенности, следует уделить внимание политической деятельности страны и результатам развития научно-технического прогресса.

Список литературы

[Электронный ресурс]//URL: https://management.econlib.ru/kursovaya/metodyi-otsenki-finansovyih-riskov/

- Баутин В. М. Диверсификация в системе устойчивого развития предпринимательских структур АПК // Синергия. 2015. № 1. С. 60-65.

- Крыжановский О. А., Попова Л. К. Методические подходы и способы оценки финансовых рисков на предприятии // Вопросы экономики и управления. 2016. №5. С. 162-165.

- Guizani Asma. Traitement des dossiers refusés dans le processus d’octroi de crédit aux particuliers. Thèse de doctorat. Paris, 2014.

- Елесина К. Д. Новый взгляд на оценку финансового риска компании [Электронный ресурс] // Экономика и менеджмент инновационных технологий: научно-практический журнал. 2016. № 6. URL: http://ekonomika.snauka.ru/2016/06/11455

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Реферат

Оценка и анали з финансовых рисков организации

Введение

риск управленческий финансовый

Целью предпринимательства является получение максимальных доходов при минимальных затратах капитала в условиях конкурентной борьбы.

Реализация указанной цели требует соизмерения размеров вложенного в производственно-торговую деятельность капитала с финансовыми результатами этой деятельности.

Вместе с тем, при осуществлении любого вида хозяйственной деятельности объективно существует опасность — «риск» потерь, объем которых обусловлен спецификой конкретного бизнеса. Риск-это вероятность возникновения потерь, убытков, недопоступлений планируемых доходов, прибыли.

В случае наступления подобного события возможны три принципиально разных результата:

Прибыль

Нулевой результат

Безусловно, риском можно управлять, т.е. принимать меры к прогнозированию наступления рискового события и далее разрабатывать комплекс мероприятий, позволяющих снизить степень риска либо уменьшить его отрицательные последствия.

Особенностью финансового риска является вероятность наступления ущерба в результате проведения каких-либо операций в финансово-кредитной и биржевой сферах, совершения операций с фондовыми ценными бумагами, т.е. риска, который вытекает из природы этих операций.

Для вживания в современных условиях, и даже в период завершения международного финансового кризиса компаниям, компаниим следует производить оценку своих возможностей для обеспечения существования на рынке. Основной структурой в компании, которую следует оценивать со всех сторон, является оценка финансовых рисков компании.

В современное время оценка финансовых рисков компании является достаточно актуальной темой.

Актуальность темы сводится к следующему, что оценка финансовых рисков позволит компании устоять на рынке своих услуг или товаров или работ. Также актуальность заявленной темы выраженности в стабильности компании, возможном регулировании своих потерь в финансовой части, а и в последующем оценка финансовых рисков позволит эффективно вести работу по управлению персоналом в своей компании.

Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения. Наиболее целесообразным является выделение процедур экспресс-анализа и углубленного анализа финансового состояния.

1. Система рисков

В соответствии с гражданским законодательством Российской Федерации риск случайной гибели и порчи имущества несет его собственник, если иное не предусмотрено законом или договором. Однако в каждом виде сделок есть свои нюансы, обусловленные спецификой тех или иных договорных отношений. Это порождает ситуации, когда сторона сделки несет риск утраты или повреждения вещи, не являясь ее собственником.

Понятие «риск» в зависимости от предметной области имеет различные трактовки. Наиболее распространенные определения следующие.

Риск — возможность опасности, неудачи, потери или действие наудачу в надежде на счастливый исход. В предпринимательской деятельности потери от риска могут быть:

- материальные (здания, сооружения, материалы, сырье);

- трудовые (потери рабочего времени, уход квалифицированных работников и др.);

- финансовые (непредусмотренные штрафы);

- специальные (причинение вреда здоровью гражданина, окружающей природной среде и др.).

Риск (греч. risikon — утес) — ситуативная характеристика деятельности, состоящая в неопределенности ее исхода и возможных неблагоприятных последствиях в случае неуспеха.

Риск — это вероятность неблагоприятного события, которое может произойти и в результате которого могут возникнуть убытки: реальный ущерб или упущенная выгода (неполученные доходы).

Таким образом, понятие риска складывается из следующих основных элементов:

1) возможность отклонения от предполагаемой цели, ради которой осуществлялась выбранная альтернатива. Результат выбранного варианта поведения может оказаться совершенно не таким, какой предполагается;

2) достижение желаемой цели имеет определенную вероятность, т.е. цель в конечном итоге может быть достигнута;

3) отсутствие уверенности в достижении поставленной цели, когда заранее неизвестно, будет ли достигнута эта цель;

Предсказуемость возможных рисков проводится поэтапно:

1) выявляются внутренние и внешние факторы, влияющие на конкретный вид риска;

2) проводится анализ выявленных факторов;

3) осуществляется оценка конкретного вида риска, определяется финансовое состояние проекта, а также экономическая целесообразность участия в нем;

4) устанавливается допустимый уровень риска;

5) осуществляется анализ выбранного уровня риска;

6) при участии в проекте разрабатываются мероприятия по снижению риска.

Важно отметить, что риски могут быть вызваны различными факторами, в связи с чем их можно разделить на внутренние и внешние.

Внутренние факторы включают в себя:

- несоблюдение законодательства Российской Федерации;

- нарушение условий контрактов;

- недостаточную проработку юридических вопросов;

- несоответствие внутренних документов законодательству Российской Федерации;

- неэффективную организацию правовой работы.

К внешним факторам возникновения правового риска можно отнести:

- изменение законодательства в период сделки;

- несовершенство правовой системы;

- нарушения клиентами и контрагентами условий договоров;

- нахождение фирмы, ее филиалов, дочерних и зависимых организаций, клиентов и контрагентов под юрисдикцией различных государств.

Главной причиной возникновения рисков в международном бизнесе является системная многоуровневая неопределенность, которая порождается:

1) трудно поддающейся реальному прогнозированию нестабильностью экономических процессов как на уровне национальных хозяйств, так и на уровне мировой экономики;

2) противодействиями, возникающими в случаях нарушения договорных обязательств иностранными партнерами;

3) изменчивостью спора и трудностям сбыта товаров в условиях расширенных пространственных и временных рамок;

4) вероятностным характером научно-технического прогресса и его неоднозначными последствиями для мирохозяйственных связей;

- Риски, имеющие отношение к внешнеторговым сделкам, — это прежде всего риски, связанные с конъюнктурой внешнего рынка, с деятельностью иностранного контрагента, с политическими и военными факторами.

К таким рискам относятся:

- кредитный риск — риск невыполнения обязательств одной стороной по договору и возникновения в связи с этим у другой стороны убытков;

- товарный риск — риск в результате неблагоприятного изменения цен на товар, изменения в соотношениях цен на товары;

- коммерческий риск — риск, связанный с тем, что иностранный должник не может погасить задолженность в силу каких-либо причин.

Валютный риск — риск убытков от непредвиденных изменений валютных курсов. Выделяют следующие разновидности валютных рисков:

- риск конвертации. Возникает в случае невозможности для импортера обменивать национальную валюту на согласованную с экспортером иностранную валюту в условиях недостатка валюты в стране импортера либо запрета центрального банка страны;

- ценовой риск — риск потерь из-за возможных изменений рыночной цены товара.

Он является одним из наиболее опасных видов риска, поскольку непосредственно и в значительной степени связан с опасностью потери доходов и прибыли коммерческой организации. Он проявляется в повышении уровня отпускных цен производителей товаров, оптовых цен посреднических организаций, повышении цен и тарифов на услуги других организаций, увеличении стоимости оборудования;

- риск неисполнения условий контракта — риск, который предполагает расторжение или одностороннее изменение условий контракта по финансовым или техническим причинам (например, коммерческий риск неплатежа, дебиторский риск, риск неплатежеспособности контрагента, инкассовый риск и др.);

- политический риск — риск опасности, возникающий в результате действия государственных органов или организованных групп лиц, действующих по политическим мотивам, вследствие чего импортер может оплатить или экспортер — отправить товар.

Эти риски не носят кредитно-финансового характера;

- инновационный риск — представляет собой вероятность потерь, возникающих при вложении предприятием средств в производство новых товаров, услуг, которые, возможно, не найдут ожидаемого спроса на внешнем рынке.

Инновационный риск возникает в следующих случаях:

- внедрение более дешевого метода производства экспортного товара или услуги по сравнению с уже использующимися в международной практике;

- инвестирование в «прорывные технологии» не дает гарантии получения необходимого результата;

- информация о существовании освоенной технологии не соответствует действительности;

- конфликт, вызванный противоречиями целей различных участников международного проекта;

- несоответствие целей и ожиданий руководства одного из партнеров итогам инновационного проекта.

Итак, осуществление контракта внешнеторговой купли-продажи сопряжено с определенными рисками как для продавца, так и для покупателя. Часто продавцу приходится предоставлять широкие гарантии своей способности исполнять обязательства перед покупателем. При этом продавцу крайне важно знать, что покупатель сможет произвести платеж. Покупатель также ощущает на себе увеличение значимости риска во внешнеторговом обороте.

2. Классификация финансовых рисков

Финансовые риски предприятия характеризуются большим многообразием и в целях осуществления эффективного управления ими классифицируются по следующим основным признакам:

1. По видам

Риск снижения финансовой устойчивости, Риск неплатежеспособности предприятия, Инвестиционный риск, Инфляционный риск, Процентный риск, Валютный риск, Депозитный риск, Кредитный риск, Налоговый риск, Структурный риск, Криминогенный риск., Прочие виды рисков

2. По характеризуемому объекту выделяют следующие группы финансовых рисков:, Риск отдельной финансовой операции, Риск различных видов финансовой деятельности, Риск финансовой деятельности предприятия в целом

3. По совокупности исследуемых инструментов, Индивидуальный финансовый риск, Портфельный финансовый риск

4. По комплексности исследования:, Простой финансовый риск, Сложный финансовый риск

выделяют следующие группы финансовых рисков:

Внешний, систематический или рыночный риск, Внутренний, несистематический или специфический риск

6. По финансовым последствиям, Риск, влекущий только экономические потери, Риск, влекущий упущенную выгоду, Риск, влекущий как экономические потери, так и дополнительные доходы

7. По характеру проявления во времени, Постоянный финансовый риск, Временный финансовый риск

8. По уровню финансовых потерь, Допустимый финансовый риск, Критический финансовый риск, Катастрофический финансовый риск

9. По возможности предвидения, Прогнозируемый финансовый риск, Непрогнозируемый финансовый риск

10. По возможности страхования, Страхуемый финансовый риск, Нестрахуемый финансовый риск

3. Оценка финансовых рисков

Оценка уровня риска является одним из важнейших этапов риск — менеджмента, так как для управления риском его необходимо прежде всего проанализировать и оценить. В экономической литературе существует множество определения этого понятия, однако в общем случае под оценкой риска понимается систематический процесс выявления факторов и видов риска и их количественная оценка, то есть методология анализа рисков сочетает взаимодополняющие количественный и качественный подходы.

Бухгалтерская отчетность предприятия.

Организационная структура и штатное расписание предприятия.

Карты технологических потоков (технико-производственные риски);

Договоры и контракты (деловые и юридические риски);

Себестоимость производства продукции.

Финансово-производственные планы предприятия.

Выделяются два этапа оценки риска: качественный и количественный.

Задачей качественного анализа риска является выявление источников и причин риска, этапов и работ, при выполнении которых возникает риск, то есть:

Определение потенциальных зон риска;

Выявление рисков, сопутствующих деятельности предприятия;

Прогнозирование практических выгод и возможных негативных последствий проявления выявленных рисков.

Основная цель данного этапа оценки — выявить основные виды рисков, влияющих на финансово-хозяйственную деятельность. Преимущество такого подхода заключается в том, что уже на начальном этапе анализа руководитель предприятия может наглядно оценить степень рискованности по количественному составу рисков и уже на этом этапе отказаться от претворения в жизнь определенного решения.

Итоговые результаты качественного анализа риска, в свою очередь, служат исходной информацией для проведения количественного анализа, то есть оцениваются только те риски, которые присутствуют при осуществлении конкретной операции алгоритма принятия решения.

На этапе количественного анализа риска вычисляются числовые значения величин отдельных рисков и риска объекта в целом. Также выявляется возможный ущерб и дается стоимостная оценка от проявления риска и, наконец, завершающей стадией количественной оценки является выработка системы антирисковых мероприятий и расчет их стоимостного эквивалента.

Количественный анализ можно формализовать, для чего используется инструментарий теории вероятностей, математической статистики, теории исследования операций. Наиболее распространенными методами количественного анализа риска являются статистические, аналитические, метод экспертных оценок, метод аналогов.

Статистические методы.

Суть статистических методов оценки риска заключается в определении вероятности возникновения потерь на основе статистических данных предшествующего периода и установлении области (зоны) риска, коэффициента риска и т.д. Достоинствами статистических методов является возможность анализировать и оценивать различные варианты развития событий и учитывать разные факторы рисков в рамках одного подхода. Основным недостатком этих методов считается необходимость использования в них вероятностных характеристик. Возможно применение следующих статистических методов: оценка вероятности исполнения, анализ вероятного распределения потока платежей, деревья решений, имитационное моделирование рисков, а также технология «Risk Metrics».

Метод оценки вероятности исполнения позволяет дать упрощенную статистическую оценку вероятности исполнения какого-либо решения путем расчета доли выполненных и невыполненных решений в общей сумме принятых решений.

Метод анализа вероятностных распределений потоков платежей позволяет при известном распределении вероятностей для каждого элемента потока платежей оценить возможные отклонения стоимостей потоков платежей от ожидаемых. Поток с наименьшей вариацией считается менее рисковым. Деревья решений обычно используются для анализа рисков событий, имеющих обозримое или разумное число вариантов развития. Они особо полезны в ситуациях, когда решения, принимаемые в момент времени t = n, сильно зависят от решений, принятых ранее, и в свою очередь определяют сценарии дальнейшего развития событий. Имитационное моделирование является одним из мощнейших методов анализа экономической системы; в общем случае под ним понимается процесс проведения на ЭВМ экспериментов с математическими моделями сложных систем реального мира. Имитационное моделирование используется в тех случаях, когда проведение реальных экспериментов, например, с экономическими системами, неразумно, требует значительных затрат и / или не осуществимо на практике. Кроме того, часто практически невыполним или требует значительных затрат сбор необходимой информации для принятия решений, в подобных случаях отсутствующие фактические данные заменяются величинами, полученными в процессе имитационного эксперимента (т.е. генерированными компьютером).

Технология «Risk Metrics» разработана компанией «J.P. Morgan» для оценки риска рынка ценных бумаг. Методика подразумевает определение степени влияния риска на событие через вычисление «меры риска», то есть максимально возможного потенциального изменения цены портфеля, состоящего из различного набора финансовых инструментов, с заданной вероятностью и за заданный промежуток времени.

Аналитические методы.

Позволяют определить вероятность возникновения потерь на основе математических моделей и используются в основном для анализа риска инвестиционных проектов. Возможно использование таких методов, как анализ чувствительности, метод корректировки нормы дисконта с учетом риска, метод эквивалентов, метод сценариев.

Анализ чувствительности сводится к исследованию зависимости некоторого результирующего показателя от вариации значений показателей, участвующих в его определении. Другими словами, этот метод позволяет получить ответы на вопросы вида: что будет с результирующей величиной, если изменится значение некоторой исходной величины?

Метод корректировки нормы дисконта с учетом риска является наиболее простым и вследствие этого наиболее применяемым на практике. Основная его идея заключается в корректировке некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой. Корректировка осуществляется путем прибавления величины требуемой премии за риск.

С помощью метода достоверных эквивалентов осуществляется корректировка ожидаемых значений потока платежей путем введения специальных понижающих коэффициентов с целью приведения ожидаемых поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть достоверно определены.

Метод сценариев позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений. С помощью этого метода можно получить достаточно наглядную картину для различных вариантов событий. Он представляет собой развитие методики анализа чувствительности, так как включает одновременное изменение нескольких факторов.

Метод экспертных оценок.

Представляет собой комплекс логических и математико — статистических методов и процедур по обработке результатов опроса группы экспертов, причем результаты опроса являются единственным источником информации. В этом случае возникает возможность использования интуиции, жизненного и профессионального опыта участников опроса. Метод используется тогда, когда недостаток или полное отсутствие информации не позволяет использовать другие возможности. Метод базируется на проведении опроса нескольких независимых экспертов, например, с целью оценки уровня риска или определения влияния различных факторов на уровень риска. Затем полученная информация анализируется и используется для достижения поставленной цели. Основным ограничением в его использовании является сложность в подборе необходимой группы экспертов.

4 . Ан ализ финансовых рисков

Применение методов оценки финансовых рисков дает возможность количественно оценить потери при колебаниях рынка. Они также позволяют оценить объем капитала, который необходимо резервировать для покрытия этих потерь.

Одним из наиболее популярных методов оценки риска является метод VaR (мера риска).

Вычисление величины VaR позволяет получить следующее утверждение: «С вероятностью Х% наши потери не превысят Y рублей в течение следующих N дней». Целью данного метода оценки риска является определение неизвестной величины Y, которая и представляет собой VaR. Она является функцией двух переменных: временного горизонта N и доверительного уровня Х.

Несмотря на свою популярность, метод VaR обладает рядом существенных недостатков, в частности, он:

Не учитывает возможных больших потерь, которые могут произойти с малой вероятностью;

Поощряет торговые стратегии, которые дают хороший доход при большинстве сценариев, но иногда могут приводить к катастрофическим потерям.

Многих недостатков, свойственных VaR, лишен метод Shortfall. Этот метод является более консервативной мерой риска, так как рассматривает потери, вероятность наступления которых невелика, и требует резервировать больший капитал.

Рассмотрим простой пример, иллюстрирующий возможности методов VaR и Shortfall.

Предположим, у нас есть облигация номиналом 100 ед., которая завтра должна быть погашена. С вероятностью 99% она будет погашена полностью, а с вероятностью 1% заемщик откажется от 100%-ного исполнения своих обязательств и мы получим только половину номинала. В такой ситуации наши потери Y составят 0% с вероятностью 0,99 и 50% с вероятностью 0,01.

Произведя вычисления по VaR, мы получим результат, равный нулю, и рекомендацию не резервировать капитал вообще. В то же время Shortfall равен 50, что заставляет дополнительно разработать меры по снижению этого риска.

Таким образом, Shortfall позволяет учитывать большие потери, которые могут произойти с небольшой вероятностью.

Кроме рассмотренных выше методов, существует биржевая система расчета гарантийных обязательств SPAR — метод анализа риска стандартного портфеля, на котором, по нашему мнению, также имеет смысл остановиться поподробнее.

Поскольку метод SPAR используется для установления объема гарантийных обязательств, его задача сводится к определению максимальных потерь, которые может понести портфель за один торговый день в большинстве случаев, например с вероятностью не менее чем 95 или 99%.

SPAR-анализ рассматривает 16 сценариев возможного изменения рыночной ситуации. С учетом этих сценариев формируется массив рисковых значений, которые по соглашению представляют собой величины потерь портфеля, состоящего лишь из одного опциона. Этот массив рисковых значений вычисляется аналитическим отделом биржи ежедневно (иногда и несколько раз в день) и передается клиентам, которые нуждаются в такой информации.

На основании полученных данных путем простых арифметических операций можно рассчитать возможные потери (выигрыши) любого реального портфеля однородных позиций и, определив их максимальное значение, установить размер гарантийного депозита по такому портфелю. Это и является одним из основных преимуществ системы SPAR: достаточно сложные вычисления, связанные с моделью опционного ценообразования, производятся централизованно и единожды, а остальные расчеты являются настолько элементарными, что не требуют больших временных или вычислительных ресурсов.

В рамках изложения этого этапа, на наш взгляд, имеет смысл провести исследование видов анализа, применяемых на практике.

Анализ чувствительности заключается в определении значений ключевых параметров, оказывающих влияние на страховую компанию. Очень важно установить, какие изменения параметров могли бы повысить ожидаемую прибыльность (например, 25%-ное увеличение страховых тарифов или 20%-ное уменьшение расходов на ведение дела).

Если бизнес слишком чувствителен к некоторым изменениям параметров, риск-менеджер страховой компании должен регулярно контролировать их значение.

Имитационное моделирование — это процедура, с помощью которой математическая модель определения какого-либо финансового показателя подвергается ряду имитационных прогонов с помощью компьютера.

Процесс имитации включает в себя набор определенных действий. Сначала создаются последовательные сценарии с использованием исходных данных, которые являются неопределенными. Моделирование осуществляется таким образом, чтобы случайный выбор значений не нарушал фактических диапазонов изменения параметров. Результаты имитационного моделирования систематизируются и анализируются статистически, с тем чтобы оценить меру риска VaR.

В настоящее время страховые компании используют сложнейшие имитационные модели, позволяющие прогнозировать природные катастрофы (такие, как ураганы, землетрясения, торнадо и др.), анализировать социальные изменения и т.д. Данные модели позволяют достаточно точно определить вероятность наступления страховых событий и объем возможных страховых убытков.

К недостаткам данных методов можно отнести сложность в реализации и необходимость использования мощных вычислительных ресурсов (суперкомпьютеров).

5. Особенности выбора стратегии и методов решения управленческих задач

Право выбора означает право принятия решения, необходимого для реализации намеченной цели рискового вложения капитала. Решение должно приниматься менеджером единолично.

Для управления риском могут создаваться специализированные группы людей, например сектор страховых операций, сектор венчурных инвестиций, отдел рисковых вложений капитала (т.е. венчурных и портфельных инвестиций) и др.

Данные группы людей могут подготовить предварительное коллективное решение и принять его простым или квалифицированным (т.е. две трети, три четверти, единогласно) большинством голосов.

Однако окончательно выбрать вариант принятия риска и рискового вложения капитала должен один человек, так как он одновременно принимает на себя и ответственность за данное решение.

Ответственность указывает на заинтересованность принимающего рисковое решение в достижении поставленной им цели.

При выборе стратегии и приемов управления риском часто используется какой-то определенный стереотип, который складывается из опыта и знаний финансового менеджера в процессе его работы и служит основой автоматических навыков в работе. Наличие стереотипных действий дает менеджеру возможность в определенных типовых ситуациях действовать оперативно и наиболее оптимальным образом. При отсутствии типовых ситуаций финансовый менеджер должен переходить от стереотипных решений к поискам оптимальных, приемлемых для себя рисковых решений.

Подходы к решению управленческих задач могут быть самыми разнообразными, потому риск-менеджмент обладает многовариантностью.

Риск-менеджмент весьма динамичен. Эффективность его функционирования во многом зависит от быстроты реакции на изменения условий рынка, экономической ситуации, финансового состояния объекта управления. Поэтому риск-менеджмент должен базироваться на знании стандартных приемов управления риском, на умении быстро и правильно оценивать конкретную экономическую ситуацию, на способности быстро найти хороший, если не единственный выход из этой ситуации.

В риск-менеджменте готовых рецептов нет и быть не может. Он учит тому, как, зная методы, приемы, способы решения тех или иных хозяйственных задач, добиться ощутимого успеха в конкретной ситуации, сделав ее для себя более или менее определенной.

6. Способы оценки степени финансового риска

Многие финансовые операции (венчурное инвестирование, покупка акций, селинговые операции, кредитные операции и др.) связаны с довольно существенным риском. Они требуют оценить степень риска и определить его величину.

Степень риска — это вероятность наступления случая потерь, а также размер возможного ущерба от него.

Риск может быть:

Допустимым — имеется угроза полной потери прибыли от реализации планируемого проекта;

Критическим — возможны непоступление не только прибыли, но и выручки и покрытие убытков за счет средств предпринимателя;

Катастрофическим — возможны потеря капитала, имущества и банкротство предпринимателя.

Количественный анализ — это определение конкретного размера денежного ущерба отдельных подвидов финансового риска и финансового риска в совокупности.

Иногда качественный и количественный анализ производится на основе оценки влияния внутренних и внешних факторов: осуществляются поэлементная оценка удельного веса их влияния на работу данного компании и ее денежное выражение. Такой метод анализа является достаточно трудоемким с точки зрения количественного анализа, но приносит свои несомненные плоды при качественном анализе. В связи. с этим следует уделить большее внимание описанию методов количественного анализа финансового риска, поскольку их немало и для их грамотного применения необходим некоторый навык.

В абсолютном выражении риск может определяться величиной возможных потерь в материально-вещественном (физическом) или стоимостном (денежном) выражении.

В относительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе, в виде которой наиболее удобно принимать либо имущественное состояние компании, либо общие затраты ресурсов на данный вид предпринимательской деятельности, либо ожидаемый доход (прибыль).

Тогда потерями будем считать случайное отклонение прибыли, дохода, выручки в сторону снижения. в сравнении с ожидаемыми величинами. Предпринимательские потери — это в первую очередь случайное снижение предпринимательского дохода. Именно величина таких потерь и характеризует степень риска. Отсюда анализ риска прежде всего связан с изучением потерь.

В зависимости от величины вероятных потерь целесообразно разделить их на три группы:

Потери, величина которых не превышает расчетной прибыли, можно назвать допустимыми;

Потери, величина которых больше расчетной прибыли относятся к разряду критических — такие потери придется возмещать из кармана предпринимателя;

Еще более опасен катастрофический риск, при котором предприниматель рискует понести потери, превышающие все его имущество.

Если удается тем или иным способом спрогнозировать, оценить возможные потери по данной операции, то значит получена количественная оценка риска, на который идет предприниматель. Разделив абсолютную величину возможных потерь на расчетный показатель затрат или прибыли, получим количественную оценку риска в относительном выражении, в процентах.

Говоря о том, что риск измеряется величиной возможных и вероятных потерях, следует учитывать случайный характер таких потерь. Вероятность наступления события может быть определена объективным методом и субъективным.

Объективным методом пользуются для определения вероятности наступления события на основе исчисления частоты, с которой происходит данное событие.

Субъективный метод базируется на использовании субъективных критериев, которые основываются на различных предположениях. К таким предположениям могут относиться суждение оценивающего, его личный опыт, оценка эксперта по рейтингу, мнение аудитора-консультанта и т.п.

Таким образом, в основе оценки финансовых рисков лежит нахождение зависимости между определенными размерами потерь компании и вероятностью их возникновения.

Заключение

Финансовый анализ представляет собой процесс изучения данных о финансовом состоянии компании и оценке результатов его финансовой деятельности.

Финансовый анализ может использоваться: как инструмент обоснования краткосрочных и долгосрочных экономических решений, как средство оценки целесообразности инвестиций и качества управления; как способ прогнозирования будущих результатов.

В принятой Правительством РФ Концепции реформирования предприятий отмечена необходимость изучения приемов финансового анализа, использования информации учета и отчетности для целей принятия управленческих решений.

Финансовый риск возникает в процессе отношений компании с финансовыми институтами (банками, финансовыми, инвестиционными, страховыми компаниями, биржами и др.)

Предпринимательства без риска не бывает. Наибольшую прибыль, как правило, приносят рыночные операции с повышенным риском. Однако во всем нужна мера. Риск обязательно должен быть рассчитан до максимально допустимого предела. Как известно, все рыночные оценки носят многовариантный характер. Важно не бояться ошибок в своей рыночной деятельности, поскольку от них никто не застрахован, а главное — оплошностей не повторять, постоянно корректировать систему действий с позиций максимума прибыли. Менеджер призван предусматривать дополнительные возможности для смягчения крутых поворотов на рынке. Главная цель менеджмента, особенно для условий сегодняшней России, добиться, чтобы при самом худшем раскладе речь могла идти только о некотором уменьшении прибыли, но не в коем случае не стоял вопрос о банкротстве. Поэтому особое внимание уделяется постоянному совершенствованию управления риском — риск-менеджменту.

Список литературы

[Электронный ресурс]//URL: https://management.econlib.ru/kursovaya/metodyi-otsenki-finansovyih-riskov/

1. Бланк И.В. «Финансовый менеджмент» — М. 2005 г.

2. Балабанов И.Т. Финансовый менеджмент: Учебник. — Москва. Финансы и статистика, 2006.

3. Балабанов И.Т. Основы финансового менеджмента — М.: Финансы и статистика, 2004.

4. Данилочкина М.А., Савинский Р.К. Страхование финансовых рисков // Юридическая и правовая работа в страховании. 2008. №2. С. 71-72.

5. Дж.К. Ван Хорн. Основы управления финансами — Москва. Финансы и статистика, 2006.

6. Ефимова О.В. «Финансовый анализ» М. «Бухгалтерский учет» 2008.

7. Ковалев В.В. «Введение в финансовый менеджмент» — М. 2007

8. Лапуста М. Риски в предпринимательской деятельности. — М.: ИНФРА-М, 2008.

9. Лялин В.А., Воробьев П.В. Финансовый менеджмент (управление финансами фирмы).

— СПб: Юность, 2006.

10. Гарантуров В. Экономический риск. — М.: Дело и Сервис, 2009.

11. Овсийчук М.Ф. «Финансовый менеджмент» — М.2003 г.

12. Поляк Г.Б. «Финансовый менеджмент» — М.2006 г.

13. Р — система: Введение в экономический шпионаж. Кн. 1,2. — М.: «ХАМТЕК ПАБЛИШЕР», 2007.

14. Романов А.Н. Лукасевич И.А. «Оценка коммерческой деятельности предпринимательства; опыт зарубежных корпораций — М. Финансы и статистика, Банки и биржы, 2007.