Курсовая работа посвящена распространению проблемы управления оборотным капиталом компании.

Любой бизнес начинается с определенной суммы денег, которая вкладывается в определенное количество ресурсов для производства. Потребность в оборотном капитале в сферах производства и обращения неодинакова для разных видов экономической деятельности и даже для отдельных организаций одной отрасли. Эта потребность определяется материальным содержанием и скоростью оборачиваемости денежных средств, объемом производства, порядком реализации продукции и закупки сырья и другими факторами.

Актуальность данной темы обусловлена тем, что в настоящее время у многих компаний возникают проблемы с эффективным управлением бизнесом. Это и проблемы в сфере управления товарами, запасами, сложности с управлением краткосрочной и долгосрочной дебиторской задолженностью, краткосрочными финансовыми вложениями и т.д.

Наличие у фирмы достаточных оборотных ресурсов является необходимой предпосылкой для ее нормального функционирования в рыночной экономике.

необходимо грамотно управлять оборотными средствами, разрабатывать и реализовывать меры по снижению материалоемкости продукции и ускорению оборачиваемости оборотных средств. В результате ускорения оборачиваемости оборотных средств происходит их высвобождение, что дает ряд положительных эффектов.

Следовательно, целью курсовой работы является анализ управления оборотным капиталом.

Задачи, которые решались для достижения поставленной цели:

- рассматривались теоретические основы управления оборотным капиталом, его классификация и показатели, оценивающие эффективность его использования;

- проводился анализ оборотного капитала и его эффективность на примере конкретного предприятия;

- выявлялись экономические возможности повышения эффективности оборотного капитала предприятия.

В работе использованы материалы из дидактической и методической литературы, а также некоторые нормативные акты.

Глава 1. Теоретические аспекты вопроса управления оборотным капиталом

1 Сущность оборотного капитала

оборотный актив капитал

Рассмотрим понятие оборотного капитала.

Оборотные активы (оборотный капитал) — это совокупность имущественных ценностей, обслуживающих текущую деятельность предприятия и полностью потребляемых в течение одного производственно-коммерческого цикла. Их возмещают из выручки от продажи товаров в течение одного года [8, с.114].

Управление оборотным капиталом организации (на примере ооо спектр )

... организации управления оборотным капиталом; исследовать текущее состояние управления оборотным капиталом на исследуемом предприятии; выявить мероприятия для повышения эффективности использования оборотного капитала. Объект исследования: экономические отношения, связанные с оборотом оборотных средств компании. Объект исследования: оборотный капитал ООО ...

Капитал представляет собой накопленный путём сбережения запас экономических благ в форме денежных средств или реальных капитальных товаров, вовлекаемый его собственниками в экономический процесс, как инвестиционный ресурс и фактор производства с целью получения дохода, функционирование которого в экономической системе базируется на рыночных принципах и связано с факторами времени, риска и ликвидности.

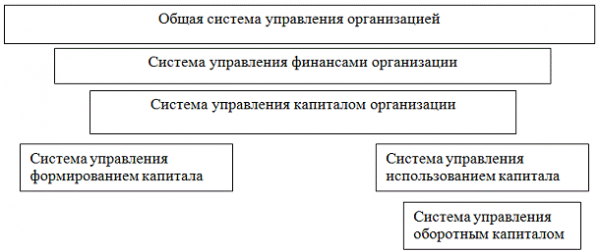

Управление оборотным капиталом включает в себя управление формированием капитала и управление его использованием. Поскольку рассматривается действующая организация, важны только вопросы, связанные с использованием оборотных средств и оборотных средств.

Оборотный капитал составляет часть общего капитала организации, а значит, к нему применимы особенности использования оборотного капитала [8, 119]:

- форма реализации основного предназначения капитала, как экономического ресурса;

- востребованность капитала, как экономического ресурса, обеспечивающего операционную деятельность;

- специфический диапазон возможностей и механизмов использования основного капитала;

- реализация способности оборотного капитала к самовоспроизводству путем генерирования дохода (прибыли).

Основные принципы управления использования оборотного капитала [1, с.98]:

- интегрированность с общей системой управления организацией;

- комплексные характеристики формирования управленческих решений;

- высокий динамизм управления;

- вариативность переходов к разработке отдельных групп решений;

- ориентированность на стратегические и тактические цели развития организации.

Место управления использованием оборотного капитала в общей системе управления организацией представлено на рисунке 1.

Рис.1. Место управления использованием оборотного капитала в общей системе управления организацией

Управление использованием капитала, как специальной областью управления предприятием включает выполнение следующих функций:

- проведение анализа использования оборотного капитала на основе существующих показателей;

- управление использованием капитала в процессе его оборота;

- управление движением использования капитала в операционной деятельности;

- управление финансовыми рисками, связанными с использованием капитала.

Управление использованием капитала в операционной деятельности предполагает:

- разработку политики управления использованием оборотного капитала;

- управление использованием оборотного капитала.

Управление движением оборотного капитала предполагает [3, с.103]:

- управление движением денежных потоков;

- управление движением материальных потоков.

Целью управления использованием оборотного капитала является обеспечение максимального благосостояния владельцев организации в текущем и будущем периоде.

Основные задачи использования оборотного капитала:

- оптимизация распределения сформированного капитала по видам деятельности и направлениям использования;

- обеспечение максимальной доходности от использования капитала при допустимом уровне финансового риска;

- обеспечение минимума финансового риска при использовании оборотного капитала;

- обеспечение своевременного реинвестирования оборотного капитала.

Итак, в этой части работы была представлена сущность оборотных средств. установлено, что оборотный капитал — это совокупность значений имущества, которые обслуживают оборотные активы предприятия и полностью потребляются в течение производственного и коммерческого цикла. Также были представлены характеристики менеджмента, принципы управления оборотными активами, цели и задачи его использования. В целом можно сказать, что состояние оборотных средств напрямую отражается на финансовых показателях. От степени использования зависит эффективность всей деловой активности.

Диплом управление активами коммерческого банка

... руководством АО «Народный Банк Казахстана» для модернизации своей политики управления капиталом. 1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ АКТИВАМИ КОММЕРЧЕСКОГО БАНКА 1.1 Понятие, виды и сущность активов коммерческого банка С латыни понятие ... владение активами, который предполагает получение с него прибыли или ростом итоговой цены (инвестиционные ценные бумаги финансовых организаций, векселя предприятий и ...

Далее мы более подробно рассмотрим текущую классификацию ресурсов организации.

1.2 Классификация оборотных активов предприятия

С позиций финансового менеджмента классификация оборотных активов строится по следующим основным признакам [10].

- По характеру финансовых источников формирования различают валовые, чистые и собственные оборотные активы.

Валовые оборотные активы характеризуют их общий объем, сформированный как за счет собственного, так и заемного капитала.

Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала.

Сумму чистых оборотных активов (чистого рабочего капитала) рассчитывают

ЧОА = ОА — КФО, (1)

где ЧОА — сумма чистых оборотных активов предприятия;

- ОА — сумма валовых оборотных активов предприятия;

- КФО — краткосрочные финансовые обязательства предприятия.

Его оборотные активы характеризуют ту их часть, которая формируется за счет собственного капитала компании.

Сумму собственных оборотных активов предприятия рассчитывают по формуле (2):

СОА = ОА — ДЗК — КФО, (2)

где СОА — сумма собственных оборотных активов предприятия;

- ОА — сумма валовых оборотных активов предприятия;

- ДЗК — долгосрочный заемный капитал, инвестированный в оборотные активы предприятия;

- ТФО — текущие финансовые обязательства предприятия.

- Виды оборотных активов.

По этому признаку они классифицируются следующим образом:

а) Запасы сырья, материалов и полуфабрикатов. Этот вид текущей деятельности характеризует объем поступающих материальных потоков в виде товарно-материальных запасов, обеспечивающих производственную деятельность предприятия.

б) Запасы готовой продукции. К этому виду оборотных активов добавляют обычно объем незавершенного производства (с оценкой коэффициента его завершенности по отдельным видам продукции в целом).

в) Текущая дебиторская задолженность. Она характеризует сумму задолженности в пользу предприятия, по расчетам за товары, работы, услуги, выданные авансы и т.п.

г) Денежные активы и их эквиваленты. К ним относят не только остатки денежных средств в национальной и иностранной валюте (во всех их формах), но и краткосрочные высоколиквидные финансовые инвестиции, свободно конверсируемые в денежные средства и характеризующиеся незначительным риском изменения стоимости.

Управление оборотными средствами предприятия Оборачиваемость оборотных средств

... управления оборотными активами необходимо рассматривать их в целом и, прежде всего, в разрезе отдельных статей. Целью данной курсовой работы является разработка конкретных предложений по улучшению использования оборотных средств на предприятии. Задачами данной курсовой работы ...

д) Прочие оборотные активы. К ним относятся оборотные активы, не включенные в вышеуказанные виды активов, если они отражены в их общей сумме.

- Характер участия в операционном процессе.

В соответствии с этим признаком оборотные активы дифференцируются

а) Оборотные активы, обслуживающие производственный цикл предприятия (они представляют собой совокупность оборотных активов предприятия в форме запасов сырья, материалов и полуфабрикатов, объема незавершенной продукции и запасов готовой продукции);

- б) Оборотные активы, обслуживающие финансовый (денежный) цикл предприятия (они представляют собой совокупность всех товарно-материальных запасов и суммы текущей дебиторской задолженности за вычетом суммы кредиторской задолженности).

- Период функционирования оборотных активов.

По этому признаку выделяют следующие их виды:

а) Постоянная часть оборотных активов. это постоянная часть их размера, не зависящая от сезонных и других колебаний деятельности фирмы. Другими словами, он рассматривается как неснижаемый минимум оборотных средств, необходимых предприятию для осуществления операционной деятельности.

б) Переменная часть оборотных активов. Он представляет собой переменную их часть, что связано с сезонным увеличением объемов производства и реализации продукции. В разрезе этого типа оборотных средств обычно выделяют максимальную и среднюю часть.

В этой части работы представлена классификация оборотных средств. Далее представим показатели эффективности его использования.

3 Показатели оценки использования оборотного капитала предприятия

Учёные-экономисты Макаров Д.В., Слуцкий С.И. считают, что интересы предприятий требуют полной ответственности за результаты своей производственно-финансовой деятельности. Они утверждают, что поскольку финансовое положение предприятий находится в прямой зависимости от состояния оборотных активов и предполагает соизмерение затрат с результатами хозяйственной деятельности и возмещение затрат собственными средствами, то предприятия заинтересованы в рациональной организации оборотных средств — организации их движения с минимально возможной суммой для получения наибольшего экономического эффекта [12, с.126].

Многие экономисты считают, что эффективность использования оборотных средств характеризуется системой экономических показателей, прежде всего оборачиваемостью оборотных активов [11, с.193].

Под оборотом товаров в обращении мы понимаем продолжительность полного обращения товаров с момента превращения товаров в обращении в денежной форме в запасы и до выпуска готовой продукции и ее реализации. Оборот фонда завершается зачислением выручки на счет компании.

Некоторые экономисты отмечают, что оборот оборотных средств на предприятиях одного или нескольких секторов экономики неодинаков, что зависит от организации производства и реализации продукции, размещения оборотных средств и других факторов. Так, в тяжелом машиностроении с длительным производственным циклом время оборота средств наибольшее; быстрее кругооборот в пищевой и добывающих отраслях промышленности [5].

Оборачиваемость оборотных средств характеризуется взаимосвязанными показателями: длительностью одного оборота в днях, числом оборотов за определенный период — год, полугодие, квартал (коэффициент оборачиваемости), суммой занятых на предприятии оборотных средств на единицу продукции (коэффициент загрузки).

Длительность одного оборота оборотных активов в днях (О) исчисляется по формуле (3):

О = С * Д / Т, (3)

где С — остатки оборотных средств (средние или на определенную дату); Т — объем товарной продукции; Д — число дней в рассматриваемом периоде.

Уменьшение продолжительности оборота свидетельствует об улучшении использования оборотных средств.

Количество оборотов за определенный период, или коэффициент оборачиваемости оборотных средств (Ко), исчисляется по формуле (4):

Ко = Т / С. (4)

Чем выше при данных условиях коэффициент оборачиваемости. Тем лучше используются оборотные средства.

Коэффициент загрузки средств в обороте (Кз), обратный коэффициенту оборачиваемости, определяется по формуле (5):

Кз = С / Т. (5)

В дополнение к этим показателям также можно использовать показатель рентабельности оборотных средств, который определяется соотношением между прибылью от продажи продукции компании и остатком оборотных средств.

Показатели оборачиваемости оборотных средств могут быть рассчитаны для всего оборотного капитала, участвующего в обороте, и для отдельных элементов.

В целом в процессе анализа оборачиваемости оборотных средств рассчитываются следующие показатели.

К общим показателям деловой активности в управлении относятся, прежде всего, показатели оборачиваемости. В теории и практике применяются следующие показатели [6, с.23]:

— Коэффициент оборачиваемости оборотных активов. Этот коэффициент указывает на эффективное или неэффективное использование оборотных средств, интенсификацию производства. это показатель стимулятора, и поэтому он должен иметь тенденцию к увеличению.

Продолжительность оборота выражается в днях и рассчитывается как частное от деления анализируемого периода в днях (360, 270, 180, 90, 30) и задействованным средств для этих целей к выручке от продаж.

— Коэффициент оборачиваемости запасов. Оборачиваемость и продолжительность оборота запасов или запасов характеризуют использование оборотных средств. Использование последних зависит от количества производственных ресурсов, вычитаемых из производственного процесса. Уровень запасов должен быть достаточно высоким, чтобы при необходимости удовлетворить спрос.

Этот показатель важен еще и потому, что он необходим в оперативном и тактическом управлении. Продолжительность оборота запасов (длительность производственного цикла) выражается в днях и рассчитывается как продолжительность операционного периода к коэффициенту запасов оборотных средств.

— Коэффициенты оборачиваемости дебиторской задолженности и денежных средств характеризует отношение выручки от продаж к средней величине дебиторской задолженности и показывает в управлении расширение или снижение коммерческого кредита, предоставляемого предприятием.

В управлении период оборачиваемости дебиторской задолженности (погашения) имеет очень важное значение. Чем дольше период оборота дебиторской задолженности, тем больше риск ее невозврата, что негативно сказывается на оборачиваемости оборотных средств. Расчет периода обращения денежных средств и краткосрочных финансовых вложений позволяет фирме реалистично оценивать свои денежные активы с точки зрения временных параметров.

Для целей управления также большое значение имеет оценка коэффициента участия или удельного веса денежных средств в оборотных активах, позволяющего оценить уровень абсолютной платежеспособности, то есть способности предприятия своевременно погасить свои денежные обязательства. Список коэффициентов, используемых в управлении, достаточно широк и может быть увеличен, в зависимости от целей анализа и составных элементов оборотного капитала (например, коэффициент оборачиваемости готовой продукции и другие).

— Рентабельность оборотного капитала в управлении даёт комплексную оценку эффективности использования оборотных средств предприятия и показывает объём прибыли от реализации продукции (работ, услуг), приходящийся на 1 руб. средств, вложенных в деятельность предприятия.

Рентабельность фондов более полно характеризует эффективность финансовой деятельности предприятий и используется для сопоставления результатов с затратами. Рентабельность оборотного капитала обычно характеризуют для целей управления за длительный период (5-10 лет); анализируют его абсолютные размеры и темпы ее изменения, а главное выявляют прогнозные резервы роста.

В целях управления оборотными активами показатели финансового состояния также используются для оценки краткосрочной и долгосрочной перспективы. Основным показателем оценки финансового состояния организации в краткосрочной перспективе является ликвидность баланса. Говоря о ликвидности баланса, мы имеем в виду, что организация имеет оборотный капитал в теоретически достаточном количестве для погашения краткосрочных обязательств, хотя бы с нарушением сроков, установленных контрактами. Таким образом, основным показателем ликвидности является формальное превышение текущих активов над краткосрочными обязательствами.

Коэффициент текущей ликвидности или коэффициент общего покрытия, коэффициент общей ликвидности, представляет собой отношение текущих активов к краткосрочным обязательствам. Коэффициент показывает, сколько оборотных средств приходится на один рубль текущей краткосрочной задолженности. В качестве нижнего критического значения показателя в западной учетно-аналитической практике приводится значение 1,5, нормальным уровнем текущей ликвидности принято считать коэффициент, равный 2. Это объясняется тем, что при вынужденной распродаже части имущества в случае финансовых затруднений или банкротства реальная сумма вырученных от продажи средств может быть существенно ниже (менее 40%) балансовой оценки. Превышение текущих активов в два или более раз над краткосрочными обязательствами считается безопасным для кредиторов.

Поэтому в этой части курсовой работы были рассмотрены показатели, определяющие эффективность использования оборотных средств компании. Здесь были представлены основные коэффициенты: порядок расчета и их суть. Таким образом, использование в системе управления абсолютных и относительных показателей состояния оборотных средств позволяет оптимизировать эффективный производственный процесс.

Кроме того, на примере ООО «Стройинвест» мы представляем анализ управления оборотным капиталом компании.

Глава 2. Эффективность использования оборотного капитала предприятия

1 Краткая характеристика ООО «Стройинвест»

Общество с ограниченной ответственностью «Стройинвест» образовано в 2008 году собранием учредителей, относится к форме частной собственности. По сфере деятельности это предприятие относится к производственно-торговым предприятиям.

Основным направлением деятельности ООО «Стройинвест» является производство и продажа товарного бетона.

Основными целями и задачами ООО «Стройинвест» согласно уставу являются получение прибыли, удовлетворение потребностей клиентов, расширение в регионе, снижение затрат на производство и выпуск качественной продукции.

ООО «Стройинвест» расположено на собственном участке в собственных помещениях, организовано на собственные средства, деятельность ведёт при минимальном энергопотреблении и минимальном штате обслуживания, наличии собственного оборудования: автотранспорт, миксеры, самосвалы, бетононасосы, транспортерные ленты для подачи бетонной смеси. Всё это позволяет иметь минимальные издержки и возможность отпускать бетон по минимальным ценам в любых, от минимальных — до одного куба, до максимальных — десятки тысяч кубов, объемах, по любому, согласованному с потребителем графику, с согласованными скидками и графиками оплаты.

Завод по производству сухих строительных смесей очень высокого качества, входящий в состав комплекса, позволяет реализовывать все марки сухих строительных смесей по минимальным ценам в любом количестве, даже изготавливая их по рецептуре заказчика.

ООО «Стройинвест» ведет бухгалтерский и статистический учет в установленном законодательством порядке и несет ответственность за его достоверность.

Учёт ведется по журнально-ордерной форме с применением ЭВМ. В организации установлена программа «1С-Бухгалтерия». Организация бухгалтерского учета в организациях в соответствии с Федеральным законом «О бухгалтерском учете». Ответственность за организацию бухгалтерского учета в организациях, соблюдение законодательства при совершении хозяйственных операций лежит на руководителях организации.

Масштаб деятельности общества: г. Н.Новгород и Нижегородская область.

Структура управления организацией: директор, коммерческий директор, главный бухгалтер, коммерческий директор, поставщик, технолог.

Особенностями ООО «Стройинвест» являются:

- минимальный штат обслуживания;

- точное компьютерное дозирование, исключающее нарушение рецептуры и объема;

- изготовление сухих строительных смесей по рецептуре заказчика.

Конкуренция имеет большое значение для современного рынка производства товарного бетона, так как рынок представлен большим количеством производителей с аналогичной продукцией. Для успешного продвижения товаров необходимы квалифицированные кадры, необходимые для организации каждого звена торговой цепочки «производитель — потребитель». ООО «Стройинвест» уделяет большое внимание подбору и обучению персонала, ведь хорошо обученный сотрудник — основа для активных продаж.

Далее рассмотрим состояние оборотных активов ООО «Стройинвест».

2.2 Анализ оборотного капитала ООО «Стройинвест»

Информационной базой проведённых ниже расчётов является бухгалтерская отчётность компании ООО «Стройинвест», представленная в Приложении (бухгалтерский баланс и отчёт о прибылях/убытках).

Прежде чем оценивать эффективность использования оборотных средств организации ООО «Стройинвест», рассмотрим общее состояние активов и пассивов.

В таблице 1 мы представляем соотношение между внеоборотным капиталом и оборотным капиталом компании.

Таблица 1

Соотношение внеоборотного и оборотного капитала компании

|

Год |

2012 |

2013 |

|

внеоборотные активы |

45,30 |

70,54 |

|

оборотные активы |

54,70 |

29,46 |

Итак, по результатам данной таблицы, можно сказать, что в 2012 году соотношение внеоборотного и оборотного капитала было более приемлемое, т.к. идеальное соотношение — 40:60%. В 2013 году произошло снижение доли оборотных средств в балансе. Однако такую ситуацию можно охарактеризовать «тяжёлым» балансом, т.к. степень ликвидности капитала снижается.

Кроме того, в таблице 2 мы представляем соотношение собственного капитала к капиталу третьих лиц.

Таблица 2

Соотношение собственного и заёмного капитала компании

|

Год |

2012 |

2013 |

|

собственный капитал |

6,38 |

23,57 |

|

заёмный капитал |

93,62 |

76,43 |

Итак, здесь складывается следующая ситуация: в 2012 году величина собственного капитала составляет всего лишь 6,38% — это негативный показатель, т.к. он свидетельствует о высокой степени зависимости компании от кредиторов. Однако в 2013 году собственный капитал организации увеличился и составил 23,57% от суммы баланса, что является положительным моментом для ее деятельности.

Далее рассмотрим основные характеристики отчёта о прибылях/убытках компании в динамике.

Таблица 3

Анализ отчёта о прибылях/убытках

|

2012 |

2013 |

Абсолютное изменение |

Темп прироста |

|

|

выручка |

141772 |

92434 |

-49338 |

-34,80 |

|

себестоимость |

131393 |

88236 |

-43157 |

-32,85 |

|

чистая прибыль |

7277 |

2852 |

-4425 |

-60,81 |

Итак, из полученных расчётов можно следующим образом определить состояние компании: выручка в 2013 году сокращается, причём темп прироста её отрицателен и составляет -34,8%. Себестоимость также сокращается, но чуть в меньшей степени. Что касается чистой прибыли, то темп её прироста изменяется более всего, он отрицателен и в процентном соотношение равен — 60,8%. Другими словами, условие для наращивания экономического потенциала в этой компании не выполняется.

Далее проведём анализ состояния оборотных активов компании ООО

Таблица 4

Анализ оборотных активов компании

|

2012 |

2013 |

Абсолютное изменение |

Темп прироста |

|

|

Запасы |

7472 |

2733 |

-4739 |

-63,42 |

|

в т.ч. сырье |

2313 |

1590 |

-723 |

-31,26 |

|

готовая продукция |

4640 |

838 |

-3802 |

-81,94 |

|

расходы будущих периодов |

508 |

305 |

-203 |

-39,96 |

|

дебиторская задолженность (в теч.12 месяцев) |

38466 |

12706 |

-25760 |

-66,97 |

|

в т.ч. покупатели и заказчики |

37767 |

12482 |

-25285 |

-66,95 |

|

краткосрочные финансовые вложения |

68 |

68 |

0 |

0,00 |

|

денежные средства |

6 |

59 |

53 |

883,33 |

|

итого по разделу 2 |

46012 |

15566 |

-30446 |

-66,17 |

Исходя из полученных данных, можно сказать следующее: наибольшее изменение в абсолютном выражении наблюдается по строке дебиторской задолженности — сокращение её суммы на 25760 тыс. руб. Это является положительным фактором. Также сокращения происходят практически по всем строкам, за исключением денежных средств и краткосрочных финансовых вложений (они неизменны).

Что касается темпа прироста, то в большей степени изменяется величина денежных средств, темп прироста положителен и составляет 883,3%. Значителен темп изменения готовой продукции — резкое снижение. В целом величина оборотных активов за рассматриваемый период сокращается на 30446 тыс.руб., на 66,17%.

Как указано в теоретической главе, для характеристики состояния оборотных активов компании необходимо знать стоимость чистых оборотных активов. Его значение представлено ниже.

Таблица 5

Чистый оборотный актив

|

Год |

2012 |

2013 |

|

Оборотный актив |

46012 |

15566 |

|

Сумма краткосрочных обязательств |

78754 |

40384 |

|

Чистый оборотный актив |

-32742 |

-24818 |

Значение чистого оборотного актива отрицательно, а это означает, что вся его часть сформирована за счёт заёмных средств, что отрицательно характеризует деятельность компании.

Также было указано, что с помощью некоторых показателей оборотного капитала можно определять финансовую устойчивость компании. Расчёт её представлен ниже в таблице.

Таблица 6

Расчёт финансовой устойчивости компании

|

Показатель |

Расчёт |

|

СОС 2012 |

-32742 |

|

СОС 2013 |

-24818 |

|

КР 2012 |

78754 |

|

КР 2013 |

40384 |

|

З 2012 |

7472 |

|

З 2013 |

2733 |

|

2012: З < СОС + КР |

46012 |

|

2013: З < СОС + КР |

15566 |

В оба рассматриваемые периоды приведённое неравенство соблюдено, следовательно, у предприятия абсолютная финансовая устойчивость.

Далее рассмотрим показатели ликвидности организации.

Активы сгруппируем по степени ликвидности, а пассивы — по срочности оплаты обязательств. Для анализа ликвидности используем табл.7.

Таблица 7

Анализ ликвидности баланса

|

2012 |

2013 |

2012 |

2013 |

платёжный излишек/недостаток |

|||

|

А 1 |

74 |

127 |

П 1 |

23135 |

40339 |

23061 |

40212 |

|

А 2 |

38466 |

12706 |

П 2 |

55619 |

45 |

17153 |

-12661 |

|

А 3 |

10090 |

5961 |

П 3 |

0 |

0 |

-10090 |

-5961 |

|

А 4 |

35490 |

34041 |

П 4 |

5366 |

12451 |

-30124 |

-21590 |

Условие соблюдения абсолютной ликвидности предприятия нарушено лишь по первой и второй строке — т.е. кредиторская задолженность превышает имеющиеся у предприятия денежные средства и краткосрочные финансовые вложения, займы и кредиты превышают значение имеющейся дебиторской задолженности. Далее произведём расчёт коэффициентов, чтобы более точно охарактеризовать ликвидность предприятия (табл.8).

Таблица 8

Анализ коэффициентов ликвидности

|

Показатели ликвидности |

Критическое значение |

2012 |

2013 |

Изменение |

|

1. Коэффициент абсолютной ликвидности |

0,2-0,5 |

0,001 |

0,003 |

0,002 |

|

2. Коэффициент промежуточного покрытия |

Больше 1 |

0,489 |

0,318 |

-0,172 |

|

3. Коэффициент текущей ликвидности |

0,58 |

0,38 |

-0,20 |

Ни один из коэффициентов ликвидности не входит в рекомендуемое значение, к тому же по двум из перечисленных коэффициентов заметна тенденция к снижению в 2013 году. Это говорит о том, что на предприятии ведётся неэффективная политика управления активами.

Далее проведем оценку рентабельности и деловой активности предприятия, которые отобразят эффективность использования оборотного капитала организации. С этой целью рассчитаем и проанализируем ряд показателей. Данные представим в виде таблицы 9.

Таблица 9

|

Показатели |

2012 год |

2013 год |

Изменение |

|

1. Рентабельность продаж, % |

6,75 |

4,28 |

-2,47 |

|

2. Чистая рентабельность, % |

5,13 |

3,09 |

-2,05 |

|

3. Рентабельность всех активов предприятия, % |

8,65 |

5,40 |

-3,25 |

|

4. Рентабельность оборотных активов, % |

15,82 |

18,32 |

2,51 |

|

5. Коэффициент оборачиваемости активов предприятия, дни |

199,98 |

157,28 |

-42,70 |

|

6. Коэффициент оборачиваемости дебиторской задолженности, раз |

3,69 |

7,27 |

3,59 |

|

7. Средний срок оборота дебиторской задолженности, дни |

97,68 |

49,49 |

-48,19 |

|

8. Коэффициент оборачиваемости запасов, раз |

18,97 |

33,82 |

14,85 |

|

9. Средний срок оборота запасов, дни |

18,97 |

10,64 |

-8,33 |

|

10. Средний срок оборота денежных средств, дни |

0,02 |

0,23 |

0,21 |

|

11. Коэффициент оборачиваемости кредиторской задолженности, раз |

6,13 |

2,29 |

-3,84 |

|

12. Средний срок оборота кредиторской задолженности, дни |

58,75 |

157,11 |

98,36 |

Проведём расчет экономического эффекта от ускорения (замедления) оборачиваемости.

ЭФ=(О1-О0) В1:Т, (6)

где О1, О0 — оборачиваемость всех активов, оборотных активов, дебиторской и кредиторской задолженностей в отчетном и прошлом году соответственно, дни;

- Т — продолжительность года, дни.

Э ф = 50,17* (92434/365) = 12705,24 тыс.руб.

Показатели рентабельности предприятия достаточно высокие, однако по строкам оборачиваемости кредиторской и дебиторской задолженности, по рентабельности продаж и активов наблюдается снижение. Показатели деловой активности высоки, положительным фактором является сокращение среднего срока оборота средств. Общий экономический эффект положителен.

Для оценки оборачиваемости текущих активов (оборотного капитала) используются следующие показатели [6, с.28]:

![]() (7)

(7)

где: Коб — коэффициент оборачиваемости текущих активов в разах. Он показывает скорость оборота текущих активов.

К об на начало периода = 3,08

К об на конец периода = 5,93

Как видно, скорость оборота текущих активов на конец периода повышается.

![]() (8)

(8)

где О — продолжительность одного оборота в днях.

О 2012 = 365/ 3,08 = 118,46

О 2013 = 365 / 5,93 = 61,46

Скорость оборота в днях по текущим активам сокращается, что является положительным фактором развития организации.

По данным бухгалтерской отчётности определим состав оборотных активов в целом и по отдельным компонентам. Результаты занесём в таблицу 10.

Таблица 10

Анализ состава и структуры оборотных активов

|

Компоненты оборотных активов |

2012 год |

2013 год |

Отклонения |

|||||

|

тыс. руб. |

уд.вес, % |

тыс. руб. |

уд.вес, % |

Абсол., тыс. руб. |

Относит., % |

Уд. вес, % |

||

|

Запасы |

7472 |

16,24 |

2733 |

17,56 |

-4739 |

-63,42 |

1,32 |

|

|

Дебиторская задолженность |

38466 |

83,60 |

12706 |

81,63 |

-25760 |

-66,96 |

-1,97 |

|

|

Денежные средства и их эквиваленты |

74 |

0,16 |

127 |

0,82 |

53 |

71,62 |

0,66 |

|

|

Всего оборотных активов |

46012 |

100 |

15566 |

100 |

-30446 |

-66,16 |

||

Больший удельный вес принадлежит дебиторской задолженности, однако на отчётный период их вес снижается. Самый высокий темп прироста и изменения принадлежит денежным средствам и их эквивалентам.

Рассмотрим состав и структуру дебиторской задолженности.

Таблица 11

Оценка состава и структуры дебиторской задолженности

|

Статьи дебиторской задолженности |

2012 год |

2013 год |

Темп роста, % |

Абс. отклонение, тыс. руб. |

Изменение уд.веса, % |

||

|

тыс. руб. |

% к итогу |

тыс. руб. |

% к итогу |

||||

|

1.Дебиторская задолженность прочая |

699 |

1,81 |

224 |

1,76 |

-475 |

-67,95 |

-0,054 |

|

2.Покупатели и заказчики |

37767 |

98,18 |

12482 |

98,24 |

-25285 |

-66,95 |

0,054 |

|

Всего дебиторская задолженность: |

38466 |

12706 |

-25760 |

-66,97 |

|||

В структуре дебиторской задолженности большая часть принадлежит задолженности за товары, работы и услуги. Удельный вес её сокращается. Что касается абсолютного измерения, то по всем строкам наблюдается отрицательные изменения.

Также рассчитаем коэффициент загрузки средств в обороте.

К з 2012 = 32,45

К з 2013 = 16,84

Как было отмечено выше, чем меньше коэффициент загрузки, тем эффективнее используются оборотные активы. Видно, что в 2013 году оборотные активы используются эффективнее, чем в 2012 году.

На основе отчётности определим продолжительность операционного, производственного и финансового циклов по следующим формулам [3, c.112].

ПОЦ = ППЦ + ОДЗ (9)

где ПОЦ — продолжительность операционного цикла;

- ППЦ — продолжительность производственного цикла;

— период оборачиваемости дебиторской задолженности.

![]() , где (10)

, где (10)

![]() — среднее время (дни) оборачиваемости сырья и материалов, готовой продукции, незавершенного производства, соответственно.

— среднее время (дни) оборачиваемости сырья и материалов, готовой продукции, незавершенного производства, соответственно.

О см = 6,57

О гп =3,4

ППЦ = 6,57 + 3,4= 10,04

ОДЗ = 65,87

ПОЦ = 75,91

Затем рассчитаем продолжительность финансового цикла (ПФЦ):

ПФЦ = ПОЦ — ОКЗ

ОКЗ = 64,26

ПФЦ = 11,64

При управлении оборотным капиталом важно определить, обеспечена ли текущая деятельность компании имеющимися финансовыми ресурсами. Для этого рассчитаем показатель финансово-эксплуатационных потребностей (ФЭП).

ФЭП = -24900

ФЭП <0, значит, компания не имеет недостатка текущего финансирования.

Далее сравним его с чистым оборотным капиталом (ЧОК) и определим потенциальный излишек (дефицит) ресурсов текущего финансирования.

ЧОК = -24818

Как видно из расчётов, оба показатели — и финансово-эксплуатационных потребностей, и чистого оборотного капитала — отрицательны.

В целом ситуация по управлению оборотным капиталом предприятия достаточно приемлемая. Рентабельность активов умеренная, положительным фактором является сокращение среднего срока оборота средств по дебиторской задолженности, запасам, денежным средствам. Также есть и другие благоприятные моменты в управлении оборотным капиталом — скорость оборота в днях по текущим активам сокращается, что является положительным фактором развития организации, коэффициент загрузки снижается. Общая сумма дебиторской задолженности уменьшается. Также сокращения происходят практически по всем строкам, за исключением денежных средств и краткосрочных финансовых вложений (они неизменны).

Что касается темпа прироста, то в большей степени изменяется величина денежных средств, темп её прироста положителен и составляет 883,3%. Общий экономический эффект положителен. Отрицательными же характеристиками управления оборотным капиталом являются показатели ликвидности — ни один не входит в нормируемое значение.

3 Пути повышения эффективности управления оборотным капиталом предприятия

Рассмотрим возможности повышения эффективности управления оборотным капиталом предприятия ООО «Стройинвест».

Рассмотрим зависимость между выручкой и эффективностью использования ресурсов для двух моделей:

N= Мз*Мо

N= Соб* Коб

Затем определим величину относительной экономии (перерасхода) оборотного капитала по формуле:

![]() (11)

(11)

где DЭК отн — относительная экономия (перерасход) оборотного капитала, руб.

N1 — выручка от продаж в анализируемом году.

По первой модели получаем следующее значение:

DЭК отн = (5,94- 3,08) * (92434 /365) = 648,29 тыс.руб.

По второй модели получаем следующее значении:

DЭК отн = (58,13- 61,29) * (92434 /365) = — 800,23 тыс.руб.

В соответствие с данными значениями по первой модели получили перерасход материальных средств, а по второй — экономию по оборотным средствам.

Выше определили некоторые отклонения в соотношениях оборотного и внеоборотного капитала, в частности все оборотные средства сформированы за счёт заёмного капитала. Такое положение снижает финансовую устойчивость организации ООО

Для того чтобы быть повысить финансовую устойчивость, предприятию нужно увеличивать оборачиваемость оборотных средств. Это должно стать для предприятия первоочередной задачей. Эффективность использования оборотных средств зависит от многих факторов, которые можно разделить на внешние, оказывающие влияние вне зависимости от интересов предприятия, и внутренние, на которые предприятие может и должно активно влиять. К внешним факторам можно отнести такие, как общеэкономическая ситуация, налоговое законодательство, условия получения кредитов и процентные ставки по ним, возможность целевого финансирования, участие в программах, финансируемых из бюджета. Эти и другие факторы определяют рамки, в которых предприятие может манипулировать внутренними факторами рационального движения оборотных средств.

Продолжительность оборота как всех текущих активов, так и отдельных видов может измениться за счёт суммы выручки от реализации продукции. Предположим, что стратегия развития ООО «Стройинвест» будет направлена на удержание конкурентных цен на продукцию путем совершенствования и внедрения новых технологий, улучшения качества изделий и полного заполнения своей рыночной ниши. Тогда очевидно, что выручка от реализации продукции увеличится, например, до 150000 тыс.руб. Вследствие чего средняя величина оборотных активов за период также увеличится например до 180000 тыс.руб.

Тогда коэффициент оборачиваемости оборотных активов будет равен

Коб.оа = 150000/25000 = 6

Как видно из расчёта, коэффициент оборачиваемости увеличивается (по сравнению с Коб.оа на конец периода).

Также предприятию можно попробовать снизить свою кредиторскую и дебиторскую задолженности примерно на 30%. Тогда величина дебиторской задолженности составит 8737,4 тыс.руб., а величина кредиторской задолженности — 28237,3 тыс.руб. Рассчитаем коэффициент оборачиваемости и период оборота.

Коб.дз = 92434 / 8737,4 = 10,5

Тоб.дз = 365 / 10,5 = 34,7 (дней)

Коб.кз = 92434 / 28237,3 = 3,27

Тоб.кз = 365 / 3,27 = 111,6 (дней)

Как видно из расчёта оборачиваемость кредиторской и дебиторской задолженностей возросла, а вместе с этим возросла и финансовая устойчивость предприятия.

Кроме этого, к важнейшим мероприятиям по улучшению эффективности управления оборотного капитала ООО «Стройинвест» отнесём следующее.

Необходимо пересмотреть систему планирования продаж организации в целях ускорения оборота — товарного и денежного, т.к. заметна тенденция к снижению. Возможные варианты решения данного вопроса: прекращение работы с ненадёжными поставщиками и заказчиками, анализ их кредитоспособности.

Для того, чтобы ускорить оборот денежных средств следует создать систему скидок (стимулов) для клиентов, приобретающих продукцию или услуги предприятия, в целях ускорения оплаты за продукцию (применение предоплаты, досрочная оплата по сравнению с договором, оплата в срок).

Также у предприятия дебиторская задолженность имеет повышенные значения, особенно дебиторская задолженность по поставщикам, следует рассмотреть возможность продажи дебиторской задолженности своему банку. Можно оформлять иски в арбитражных судах по менее важным клиентам.

Кроме того, можно применять систему оплату менеджеров, отвечающих за сбыт продукции и услуг, в зависимости от поступления денежных средств от клиентов, с которыми они работают.

Для мер, направленных на повышение платёжеспособности организации, можно предложить возможность договора с поставщиками об уменьшении оттока денежных средств. Например, разделить поставщиков на категории по степени их важности для деятельности организации в целях определения приоритетности оплаты кредиторской задолженности, попытаться удлинить сроки платежей менее важным поставщикам.

К процедурам, направленным на реструктуризацию кредиторской задолженности, предлагаются следующие действия:

- отсрочка и рассрочка платежей. Это изменение срока уплаты просроченной задолженности на более поздний срок или дробление платежа на несколько более мелких, которые должны быть внесены в течение определённого срока;

- зачёт взаимных требований, т.е. предприятие ООО «Стройинвест» может проводить данную операцию со своими поставщиками и подрядчиками;

- переоформление задолженности в заём. Вексель надёжного заёмщика способен обеспечить высокую доходность, а также может использоваться как долговое обязательство;

- перевод краткосрочных обязательств в долгосрочные — это означает изменение соответствующих договоров в части перенесения срока платежей на период более года;

- продажа долговых обязательств третьим лицам.

Также для улучшения показателей ликвидности может быть в данном случае отказ от продажи какого-либо товара или предоставления услуги, либо сокращение объёмов продаж, персонала.

В данной части курсовой работы были представлены некоторые мероприятия по повышению эффективности управления оборотным капиталом. Следует отметить, что имеется резерв по материалам, можно сократить их значение. Также в первую очередь предлагается повысить величину выручки, снизить дебиторскую и кредиторскую задолженности на 30%. Кроме того, в работе предложены мероприятия по грамотному управлению продажами, денежными средствами, кредиторской задолженностью и проч.

Заключение

В настоящей работе был рассмотрен вопрос управления оборотным капиталом предприятия.

В первой главе рассматривались основные теоретические аспекты вопроса. установлено, что оборотный капитал — это совокупность значений имущества, которые обслуживают оборотные активы предприятия и полностью потребляются в течение производственного и коммерческого цикла. Выяснили, что в первую очередь для анализа оборотного капитала надо рассматривать показатели оборачиваемости активов, коэффициенты загрузки, а также показатели, определяющие ликвидность организации. Также в этой главе работы определили классификацию оборотных активов.

Во второй главе на примере предприятия ООО «Стройинвест» и на основе его бухгалтерской отчётности определяли эффективность управления оборотными средствами. Сначала рассматривали общее строение бухгалтерского баланса организации, при этом выяснили, что баланс можно назвать «тяжёлым» к концу 2013 года, так как соотношение внеоборотного и оборотного капитала достигло уровня 70,5:29,5%. Что является не совсем нормальным. Далее определяли показатели эффективности управления оборотными активами предприятия.

Выявили, что в целом ситуация по управлению оборотными активами предприятия достаточно приемлемая: рентабельность активов умеренная, положительным фактором является сокращение среднего срока оборота средств по дебиторской задолженности, запасам, денежным средствам. Также есть и другие положительные моменты в управлении оборотным капиталом — скорость оборота в днях по текущим активам сокращается, что является положительным фактором развития организации, коэффициент загрузки снижается. Общая сумма дебиторской задолженности уменьшается. Сокращения происходят практически по всем строкам, за исключением денежных средств и краткосрочных финансовых вложений (они неизменны).

Что касается темпа прироста, то в большей степени изменяется величина денежных средств, темп её прироста положителен и составляет 883,3%. Общий экономический эффект положителен.

Отрицательными же характеристиками управления оборотного актива являются показатели ликвидности — ни один не входит в нормируемое значение.

На основе выявленных недостатков управления оборотным капиталом были предложены некоторые мероприятия: предполагается повысить величину выручки, снизить дебиторскую и кредиторскую задолженности на 30%. Также здесь по двухфакторной модели выявили наличие резерва — в части материалов.

Кроме того, в работе предложены мероприятия по грамотному управлению продажами, денежными средствами, кредиторской и дебиторской задолженностью.

Список литературы

[Электронный ресурс]//URL: https://management.econlib.ru/kursovaya/upravlenie-oborotnyim-kapitalom-kompanii/

1. Андреев В.П. Экономический анализ: учебное пособие. — М.: Финансы и статистика, 2012. — 237 с.

2. Донцова Л.В. Анализ финансовой отчётности: учебное пособие. — М.: Дело и Сервис, 2009. — 377 с.

— Ефимова О.В. Финансовый анализ. — М.: МГУ, 2012. — 354 с.

— Жуковская Е.П. Антикризисное управление. — М.: ОМЕГА-Л, 2010. — 320 с.

— Комаха А. Эффективное управление дебиторской задолженностью // Финансовый директор. — №12. — 2012. — с.32

— Лавров Н.П. Методические рекомендации по оценке эффективности управления активами предприятия. — М.: МГУ, 2011. — 56 с.

— Любушин Н.П. Комплексный экономический анализ хозяйственной деятельности. — М.: ЮНИТИ, 2008. — 423 с.

— Макаров Д.В. Финансовый менеджмент: учебное пособие. — М.: Юрайт, 2011. — 189 с.

— Папкович Н.А. Управление дебиторской задолженностью // Финансовый директор. — №8. — 2013. — с.28

— Романов В.П. Политика управления оборотными активами // Молодой учёный. — №1. — 2013. — с.24-25.

— Соколовский А.П. Финансовый менеджмент: управление финансами предприятия. — М.: ИЦ Академия, 2012. — 266 с.

— Чечевицына Л.Н. Анализ финансово-хозяйственной деятельности: учебное пособие — М.: Дашков и Ко, 2012. — 288 с.

— Шувалов А.Д. Теория экономического анализа: учебник. М.: ИНФРА-М, 2012. — 277 с.

14. www.fa.ru <http://www.fa.ru>

— http://www.aup.ru/books/m148/

Приложение

Бухгалтерский баланс на 31.12.2013, тыс.руб.

|

На начало периода |

На конец периода |

|

|

Основные средства |

35490 |

34041 |

|

Долгосрочные финансовые вложения |

2618 |

3228 |

|

Итого по разделу 1 |

38108 |

37269 |

|

Запасы |

7472 |

2733 |

|

в т.ч. сырье |

2313 |

1590 |

|

готовая продукция |

4640 |

838 |

|

расходы будущих периодов |

508 |

305 |

|

дебиторская задолженность (в теч.12 месяцев) |

38466 |

12706 |

|

в т.ч. покупатели и заказчики |

37767 |

12482 |

|

краткосрочные финансовые вложения |

68 |

68 |

|

денежные средства |

6 |

59 |

|

итого по разделу 2 |

46012 |

15566 |

|

БАЛАНС |

84120 |

52835 |

|

На начало периода |

На конец периода |

|

|

уставный капитал |

25 |

25 |

|

добавочный капитал |

2489 |

2489 |

|

нераспределённая прибыль |

2852 |

9937 |

|

итого по разделу 3 |

5366 |

12451 |

|

займы и кредиты |

55619 |

45 |

|

кредиторская задолженность |

23135 |

40339 |

|

в т.ч. поставщики и подрядчиик |

20277 |

36266 |

|

задолженность перед персоналом |

432 |

274 |

|

задолженность перед внебюджетными государственными фондами |

190 |

163 |

|

задолженность по налогам и сборам |

2164 |

3559 |

|

прочие кредиторы |

72 |

117 |

|

итого по разделу 5 |

78754 |

40384 |

|

БАЛАНС |

84120 |

52835 |

Отчёт о прибылях/убытках на 31.12.2013, тыс.руб.

|

На начало периода |

На конец периода |

|

|

выручка |

141772 |

92434 |

|

себестоимость |

131393 |

88236 |

|

валовая прибыль |

10379 |

4198 |

|

коммерческие расходы |

815 |

241 |

|

прибыль от продаж |

9564 |

|

|

проценты к уплате |

5185 |

4957 |

|

прочие доходы |

11731 |

9808 |

|

прочие расходы |

7401 |

4530 |

|

прибыль до налогообложения |

8709 |

4285 |

|

налог на прибыль |

1432 |

1433 |

|

чистая прибыль |

7277 |

2852 |