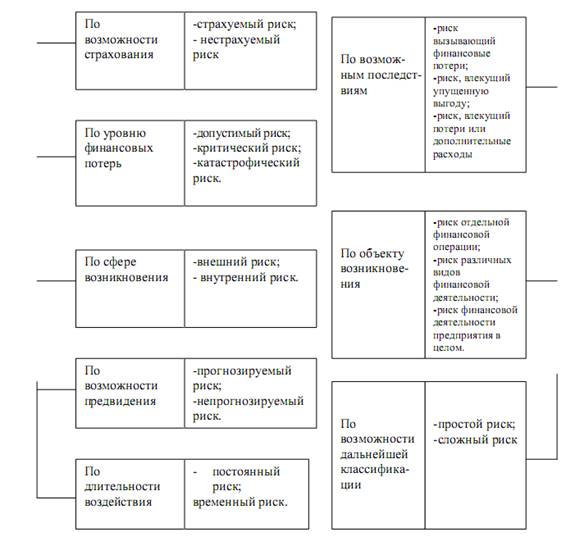

По возможностям страхования, как видно из рис. 1, финансовые риски делятся на две группы: страхуемые и нестрахуемые.

Страхуемые риски

- остановка производства или сокращение объема производства в результате оговоренных событий;

- банкротство;

- непредвиденные расходы;

- неисполнение (ненадлежащее исполнение) договорных обязательств контрагентом застрахованного лица по сделке;

- понесенные застрахованным лицом судебные расходы;

- иные события.

Нестрахуемые риски

|

Рис.1 Классификация финансовых рисков

Следующий признак классификации — по уровню финансовых потерь:

- допустимые риски;

- критические риски;

- катастрофические риски.

Допустимый риск, Критический риск, Катастрофический риск.

По месту происхождения финансовые риски можно разделить на внутренние и внешние.

внешних рисков

Внутренние финансовые риски

прогнозируемые и непрогнозируемые.

Следующим признаком классификации финансового риска является степень воздействия. Здесь выделяют две группы риска: постоянный и переменный риск.

Постоянный риск, Временный риск.

По возможным последствиям финансовые риски делятся на 3 группы:

1.Риск, в результате которого предпринимательская фирма несет экономические потери, т. е. финансовые последствия здесь могут быть только отрицательными (потеря дохода или капитала фирмы).

2. Риск, в результате наступления которого фирма недополучает определенный объем дохода, на который рассчитывала, т. е. речь идет о недополучении прибыли или упущенной выгоде. Этот риск характеризует ситуацию, в которой компания из-за существующих объективных и субъективных обстоятельств не может выполнить запланированную финансовую операцию.

3. Риск, при наступлении которого компания может рассчитывать как на получение дополнительной прибыли, так и на возникновение экономических потерь. Этот вид риска чаще всего характерен для спекулятивных операций, но может возникать и в других ситуациях. Например, при реализации инвестиционного проекта, рентабельность которого на этапе эксплуатации может быть как ниже, так и выше расчетного уровня рентабельности.

По объекту возникновения выделим три группы финансовых рисков:

- риски отдельных финансовых операций, осуществляемых предпринимательской фирмой;

- риски различных видов финансовой деятельности фирмы;

- риски финансовой деятельности фирмы в целом.

Особо выделим третью группу, которая включает в себя весь спектр рисков, которые могут возникнуть при осуществлении компанией финансовой деятельности. Эти риски зависят от организационно-правовой формы компании, структуры ее капитала и ее деятельности, а также других факторов. Например, одной из причин риска снижения финансовой устойчивости компании может быть несовершенство структуры капитала, что приводит к дисбалансу денежных поступлений и оттоков.

Сложный финансовый риск, Простой риск

Помимо классификации финансовых рисков по характеристикам, существует классификация рисков по типам. Основные виды финансовых рисков:

- инфляционный риск;

- налоговый риск;

- кредитный риск;

- депозитный риск;

- валютный риск;

- инвестиционный риск;

- процентный риск;

- бизнес-риск.

Инфляционный риск –

Один из способов минимизировать инфляционный риск — включить инфляционную надбавку в следующий номинальный доход от финансовых операций. В тех случаях, когда прогнозирование темпов роста инфляции затруднено, размер реального дохода по финансовой операции может быть заранее пересчитан в одну из стабильных конвертируемых валют с обратным перерасчетом в национальную валюту по действующему валютному курсу на момент проведения расчетов по финансовой операции.

Налоговый риск.

* вероятность дополнительных выплат в бюджет в результате незапланированного повышения налоговых ставок;

- вероятность потерь в результате принятия налоговой службой решений, снижающих налоговые преимущества организации, т. е. досрочная отмена предоставленных налоговых льгот;

- значительный рост задолженности перед бюджетом, который влечет за собой не только штрафные санкции, но и возможность остановки всей деятельности фирмы, ареста ее счетов, изъятия документации, связанной с хозяйственной деятельностью и т.д.

Все, в конечном счете, может привести к закрытию фирмы;

— * вероятность возникновения потерь в результате допущенных налоговых ошибок по вине работников бухгалтерии фирмы. Ошибки в налоговых расчетах караются большими финансовыми санкциями. При этом очень часто с законодательной точки зрения неважно, преднамеренные или случайные искажения.

Кредитный риск

Уровень кредитного риска увеличивается с увеличением суммы кредита и срока, на который он взят. Подверженность кредитному риску сохраняется на протяжении всего срока кредита и измеряется его продолжительностью. Потенциальные убытки по любому кредитному риску — это полная сумма долга, а фактические убытки могут быть меньше этой суммы.

Кредитный риск может быть вызван:

- спадом отрасли, спадом спроса на продукцию фирмы;

- невыполнением договорных отношений партнерами фирмы;

- трансформацией активов фирмы;

- форс-мажорными обстоятельствами.

Депозитный риск, Валютный риск

- Трансляционный риск

- Операционный риск

- Экономический риск, в свою очередь, делится на прямые и косвенные риски.

Трансляционный валютный риск

операционный валютный риск,

Операционный риск возникает, когда специфика бизнеса компании требует выплаты или получения денежных средств в иностранной валюте в будущем. Этот риск может привести к уменьшению реальной суммы выручки или увеличению реальной суммы платежа в иностранной валюте по сравнению с первоначальными расчетами.

Экономический риск -, Инвестиционный риск

Кроме того, инвестиционные риски можно классифицировать по уровню оценки, причинам возникновения и типу убытков.

Общегосударственный

Риск по причинам возникновения подразделяется на:

- социально-правовой, означающий нестабильность «правил игры», которые действуют на фондовом рынке — налогообложения, политической ситуации, законодательных гарантий и т.д.;

- инфляционный, риск того, что инфляция своими темпами опередит рост доходов по инвестициям;

- рыночный риск, возникающий в результате возможного падения спроса на данный вид ценных бумаг, который является объектом инвестирования;

- операционный — риск потерь в результате сбоя в работе информационных систем или компьютерной техники;

- функциональный риск связан с ошибками, допущенными при формировании и управлении портфелем ценных бумаг;

- селективный — риск неправильности выбора видов вложения капитала;

- кредитный инвестиционный риск существует там, где инвестиции производятся из заемных средств.

По типу убытков инвестиционные риски можно разделить на: риск потери прибыли, риск снижения прибыльности, риск прямых финансовых потерь.

Процентный риск.

Причинами возникновения процентных рисков являются: изменение ситуации на финансовом рынке под влиянием внешней деловой среды, увеличение или уменьшение предложения свободных денежных ресурсов, государственное регулирование экономики и другие факторы.

Банки и инвестиционные компании в первую очередь сталкиваются с процентными рисками. Однако с ними имеют дело и промышленные фирмы, которые используют для финансирования своей деятельности банковские кредиты, а также вкладывают временно свободные денежные средства в активы, приносящие доходы в виде процентов (государственные ценные бумаги, облигации предприятий, депозитные сертификаты).

Бизнес-риск

По возможности управления риски бывают открытые (не подлежащие регулированию) и закрытые (регулируемые) риски.

К средствам управления рисками относятся

- использование принципа взвешивания рисков;

- учет внешних рисков;

- осуществление систематического анализа финансового состояния клиента;

- проведение политики диверсификации.

Для снижения степени финансового риска применяются различные методы:

- диверсификация;

- приобретение дополнительной информации о выборе и результатах;

- лимитирование;

- страхование и др.

Диверсификация — это процесс распределения вложенных средств между различными не связанными между собой объектами. Принцип диверсификации лежит в основе деятельности инвестиционных фондов, которые продают свои акции своим клиентам и инвестируют полученные средства в различные ценные бумаги, приносящие постоянный доход.

Инвестору нужна достаточно полная и достоверная информация, чтобы снизить риски и рассчитать лучший прогноз. Таким образом, информация становится ценным активом, и за нее нужно платить. Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью любого приобретения, если доступна полная информация, и ожидаемой стоимостью, если информация неполная.

Лимитирование — это установление лимита, то есть предельных сумм расходов, применяется банками при выдаче ссуд, при заключении договора на овердрафт и т.п.; хозяйствующими субъектами — при продаже товаров в кредит, предоставления займов; инвесторами — при определении сумм вложения капитала и т.п.

Страхование заключается в том, что инвестор отказывается от части дохода, чтобы частично или полностью избежать риска. Страхование рисков — один из наиболее распространенных и применяемых способов понижения его рейтинга.

Методы снижения финансовых рисков включают различные виды кредитно-комиссионных и валютных операций. Это такие операции, как клиринг, факторинг (форфейтинг), лизинг.

В недавно созданной системе классификации рисков хеджированию уделяется особое внимание. Термин «хедж» используется в банковской, биржевой и коммерческой практике для анализа различных методов страхования валютных рисков.

Хедж (англ. hedge — изгородь, ограда) — контракт, который служит для страховки от рисков изменения валютных курсов. Хеджирующая организация называется хеджером». Есть две операции хеджирования: хеджирование вверх и хеджирование вниз.

Хеджирование на повышение, или хеджирование покупкой, — это биржевая операция по покупке срочных контрактов или опционов, применяется при ожидании повышения цен (курсов).

Хеджирование на понижение, или хеджирование продажей, — это биржевая операция с продажей срочного контракта, применяется при предположении совершить в будущем продажу товара, и хеджер страхует себя от возможного снижения цен.

Хеджер пытается снизить риск, связанный с ценовой неопределенностью на рынке, но сам риск не уходит, он перекладывается на спекулянта, который берет на себя просчитанный риск. Спекулянты на рынке деривативов играют большую и в основном положительную роль.