1. Проблемы и общие направления распределения прибыли

Эффективность политики управления прибылью компании определяется не только результатами ее формирования, но и характером ее распределения.

Распределение прибыли — это процесс формирования направлений ее дальнейшего использования в соответствии с целями и задачами развития предприятия.

Распределение прибыли — это разделение чистой прибыли предприятия, компании, акционерного общества на части в виде дивидендов акционерам, вознаграждения менеджерам, работникам (тантьем), расходов на социальные нужды, капиталовложений на развитие, резервов [9].

Характер распределения прибыли определяет многие важные аспекты деятельности предприятия, влияющие на его результаты.

Распределение прибыли осуществляется по специально разработанной политике, формирование которой является одной из самых сложных задач общей корпоративной политики управления прибылью. Данная политика призвана отразить требования общей стратегии развития предприятия, обеспечить рост его рыночной стоимости, сформировать необходимый объем инвестиционных ресурсов, гарантировать материальные интересы собственников и персонала.

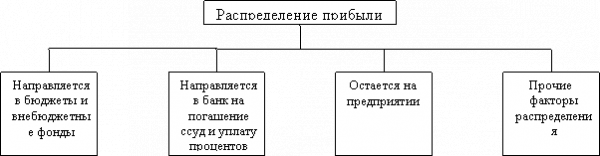

Полученная предприятием прибыль направляется в бюджеты и внебюджетные фонды, в банк на погашение ссуд и уплату процентов, остается на предприятии, распределяется по прочим направлениям (рис.1.1).

В процессе формирования политики распределения прибыли предприятия обеспечивается ее использование после уплаты налогов по следующим основным направлениям:

1. Расширение производства.

2. Материальное поощрение работников.

3. Создание различных фондов.

Сберегательный фонд в основном используется для финансирования затрат на расширение, модернизацию и внедрение новых технологий.

Фонд потребления используется для удовлетворения коллективных нужд.

Для компаний, работающих на хозрасчетной основе, порядок распределения прибыли предусматривает единый критерий удержания из бюджета запланированной и сверхпрограммной прибыли. Ставка отчисления в бюджет из расчетной прибыли определяется как отношение разницы между плановым размером расчетной прибыли и плановыми затратами для нужд предприятия и размером плановой расчетной прибыли. Таким образом, предприятия получают в свое распоряжение большую часть прибыли, что способствует созданию их финансовых резервов. Финансовый резерв, образуемый за счет части надбавок к ценам на высокоэффективную и высококачественную продукцию, полностью находится в распоряжении предприятий и используются на покрытие собственных нужд и непредвиденных затрат [5].

Курсовая работа рентабельность и прибыль предприятия

... На основании вышеизложенного можно спорить об актуальности данной темы в условиях рыночной экономики, где предпринимательство является основным звеном. Целью курсовой работы является определение сущности прибыли, её распределения, а также изучение и ...

Таким образом, распределение прибыли — это процесс формирования направлений ее дальнейшего использования в соответствии с целями и задачами развития предприятия.

2. Состав и факторы изменения затрат на содержание и эксплуатацию машин и оборудования

Расходы по содержанию и эксплуатации машин и оборудования включают амортизацию машин и технологического оборудования, затраты по их содержанию, затраты по эксплуатации, расходы по внутризаводскому перемещению грузов, износ МБП и др. [8].

Некоторые виды затрат (к примеру амортизация) не зависят от объема производства продукции и являются условно-постоянными. Другие полностью или частично зависят от его изменения и условно изменчивы.

Общая сумма амортизации зависит от количества машин и оборудования, их состава, стоимости и нормы амортизации. Стоимость оборудования может варьироваться из-за покупки более дорогих автомобилей и их переоценки из-за инфляции. Средняя норма амортизации может меняться из-за структурных изменений в составе фондов.

Чем больше продукции производится на данном производственном предприятии, тем ниже амортизация и другие постоянные затраты на единицу продукции.

Эксплуатационные расходы зависят от количества используемых объектов, времени их эксплуатации и удельных затрат на 1 час работы станка.

Стоимость капитального, текущего и профилактического обслуживания зависит от объема ремонтных работ, их сложности, степени износа основных средств, стоимости запасных частей и ремонтных материалов и их хозяйственного использования.

Затраты на внутреннее перемещение товаров зависят от типа транспортных средств, полноты их использования, степени выполнения производственной программы, экономичности использования средств на содержание и эксплуатацию подвижного состава.

На сумму износа МБП влияют объем производства продукции и уровень расходов на одно изделие, который в свою очередь зависит от того, насколько рационально и экономно используются инструменты, малоценный инвентарь, налажен ли действенный контроль над их сохранностью и исправностью.

В состав расходов на содержание и эксплуатацию оборудования не должны включаться затраты, не связанные с работой оборудования (например, затраты на вспомогательные материалы, используемые на технологические цели и относящиеся к статье «Сырье и материалы», на заработную плату производственных рабочих, оплачиваемых повременно, которые относятся к статье «Основная заработная плата производственных рабочих» и т.д.).

Затраты на обслуживание и эксплуатацию оборудования каждого цеха следует относить только к тем видам продукции, которые производятся в этом цехе.

Расходы на содержание и эксплуатацию оборудования распределяются между видами продукции способами, обеспечивающими наиболее точное исчисление их себестоимости [8].

Как правило, распределение указанных расходов между видами продукции должно производиться, исходя из величины этих расходов в час работы оборудования и продолжительности его работы (с учетом стоимости, сложности, мощности и других характеристик оборудования) при изготовлении единицы соответствующего вида продукции. Для этого определяются сметные (нормативные) ставки, рассчитываемые на основе данных о количестве машино-часов. В целях уменьшения трудоемкости исчисления сметных ставок допускается применение единых коэффициентов затрат для групп оборудования однородных предприятий, которые могут разрабатываться централизованно (экономическими лабораториями, отраслевыми институтами) по поручению соответствующих министерств (ведомств).

Анализ рентабельности производства и реализации продукции

... и всей совокупности продукции (работ, услуг); б) предприятий, организаций как субъектов хозяйственной деятельности; в)отраслей экономики. Основные группы показателей рентабельности Многообразие вариантов решений, принимаемых при определении прибыли, текущих затрат, предварительной стоимости ...

Наименование статей расходов по содержанию и эксплуатации машин и оборудования, их характеристика и методика расчета представлены в Приложении 1 [1, с.36].

3. Анализ финансовых результатов организации (на примере ОАО «Гродномолкомбинат»)

3.1. Сущность, значение показателей прибыли и рентабельности и их роль в оценке деятельности организации.

Показатели финансовых результатов характеризуют абсолютную эффективность компании. Наиболее важными среди них являются показатели прибыли, которые при переходе к рыночной экономике составляют основу экономического развития предприятия и прибыльности, отражающей эффективность предприятия.

Прибыль представляет собой конечный финансовый результат хозяйствования предприятия и слагается из финансового результата от реализации продукции (работ, услуг), основных средств и иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. В практической деятельности её принято называть валовой (балансовой) прибылью [11, с.96]. В целом бюджетная прибыль — это разница между доходами и производственными затратами.

Кроме того, при определении суммы прибыли проводится различие между прибылью от продажи продукции, налогооблагаемой прибылью и чистой прибылью.

Прибыль (убыток) от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (работ, услуг) без налога на добавленную стоимость и акцизами и затратами на производство и реализацию, включаемыми в себестоимость продукции (работ, услуг).

Налогооблагаемая прибыль есть разность между балансовой прибылью и суммой налога на имущество; доходов, полученных в виде дивидендов по акциям и другим ценным бумагам; доходов, полученных от долевого участия в других предприятиях; прибыли от посреднических операций; прибыли от страховой деятельности; суммы отчисления в резервный и другие аналогичные фонды; затрат, учитываемых при исчислении льгот по налогу на прибыль. Другими словами, налогооблагаемая прибыль есть балансовая прибыль за вычетом сумм, исключаемых из налогообложения согласно действующему законодательству

Чистая прибыль – это разница между балансовой прибылью и налогами, процентами по просроченным кредитам и арендной платой [5].

В условиях рыночных отношений предприятие должно стремиться если не к получению максимальной прибыли, то по крайней мере, такому объёму прибыли, который бы позволил предприятию не только прочно удерживать свои позиции на рынке сбыта своих товаров и услуг, но и обеспечивать динамическое развитие его производства в условиях конкуренции.

Рост прибыли создает финансовую основу для самофинансирования, расширения производства, решения проблем социальных и материальных потребностей трудового коллектива. За счет прибыли также выполняется часть обязательств компании перед балансом, банками и другими предприятиями и организациями. Следовательно, показатели прибыли становятся важными для оценки выпуска и финансовых показателей фирмы. Они характеризуют степень его коммерческой активности и финансового благополучия.

Однако, характеризуя финансовый или производственный результат, показатель прибыли не может оценить эффективность фирм. Это связано с тем, что данный показатель является абсолютной характеристикой активов предприятия, и его правильная трактовка при оценке эффективности может осуществляться в сочетании с другими показателями, характеризующими вложенные в предприятие средства.

Показателем, характеризующим эффективность деятельности предприятий, является показатель рентабельности (или доходности).

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности — это относительные характеристики финансовых результатов и эффективности предприятия. Они характеризуют относительную прибыльность фирмы, измеряемую как процент от стоимости фондов или капитала из различных мест.

Показатели рентабельности — важнейшие характеристики реальной среды для формирования корпоративной прибыли и доходов. По этой причине они являются незаменимыми элементами сравнительного анализа и оценки финансового состояния компании. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

В экономической литературе дается несколько понятий рентабельности. Так, одно из его определений звучит следующим образом: рентабельность (от нем. rentabel – доходный, прибыльный) представляет собой показатель экономической эффективности производства на предприятиях, который комплексно отражает использование материальных, трудовых и денежных ресурсов [9].

По мнению других авторов, рентабельность – показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы используемого для организации своей деятельности [5].

В обоих случаях прибыльность — это отношение дохода к капиталу, вложенному в создание этого дохода. Связав доходность с инвестированным капиталом, прибыльность позволяет сравнивать уровень доходности фирмы с альтернативным использованием капитала или доходом, полученным фирмой при аналогичных условиях риска. Рискованные инвестиции требуют более высокой прибыли, чтобы быть прибыльными. Поскольку капитал всегда прибылен, для измерения нормы прибыли прибыль как вознаграждение за риск сравнивается с размером капитала, необходимого для получения этой прибыли. Рентабельность — показатель, полностью характеризующий эффективность компании.

С его помощью можно оценить эффективность управления бизнесом, поскольку достижение высокой прибыли и достаточного уровня рентабельности во многом зависит от правильности и рациональности принимаемых управленческих решений. Поэтому рентабельность можно рассматривать как один из критериев качества управления.

По значению уровня рентабельности можно оценить долгосрочное благополучие предприятия, т.е. способность предприятия получать достаточную прибыль на инвестиции. Для кредиторов и долгосрочных инвесторов, вкладывающих деньги в основной капитал компании, этот показатель является более надежным показателем, чем показатели финансовой устойчивости и ликвидности, которые определяются на основе соотношения отдельных статей баланса.

Устанавливая взаимосвязь между размером прибыли и размером вложенного капитала, индикатор рентабельности можно использовать в процессе прогнозирования прибыли. В процессе прогнозирования ожидаемая доходность этих инвестиций сравнивается с фактическими и прогнозируемыми инвестициями. Оценка предполагаемой прибыли основана на уровне доходности предыдущих периодов с учетом ожидаемых изменений. Кроме того, рентабельность имеет большое значение для принятия решений в области инвестирования, планирования, подготовки сметы, координации, оценки и контроля деятельности предприятия и ее результатов.

В экономической литературе разные авторы по-разному классифицируют показатели рентабельности. Одной из таких классификаций является подразделение на [6, 54]:

- показатели рентабельности хозяйственной деятельности;

- показатели финансовой рентабельности;

- показатели рентабельности продукции.

Таким образом, можно сделать вывод, что значимость экономического анализа таких важнейших показателей, как прибыль и рентабельность предприятия трудно переоценить, ведь именно прибыль есть конечный финансовый результат деятельности предприятия, служащий источником пополнения финансовых ресурсов предприятия. Анализ прибыли и рентабельности предприятия позволяет выявить большое число тенденций развития, призван указать руководству предприятия пути дальнейшего успешного развития, указывает на ошибки в хозяйственной деятельности, а также выявить резервы роста прибыли, что в конечном счете позволяет предприятию более успешно осуществлять свою деятельность.

3.2. Анализ динамики, состава и структуры общего финансового результата

Для анализа финансовых результатов деятельности предприятия будем использовать данные бухгалтерских балансов ОАО «Гродномолкомбинат» с приложениями на 1.10.2004 и на 1.10.2005 г., ф. №2 «Отчет о финансовых результатах» (Приложения 2,3), а также результаты анализа других аспектов деятельности предприятия.

Анализ финансовых результатов ОАО «Гродномолкомбинат» следует начать с изучения состава балансовой прибыли, ее структуры и динамики (табл. 3.1).

Исходные данные для анализа представлены в

Таблица 3.1

Состав, динамика и структура балансовой прибыли

| Состав балансовой прибыли | 2003 | 2004 | ||

| млн. руб. | структура,% | млн. руб. | структура,% | |

| 1. Прибыль от реализации продукции. | 1884 | 101,2 | 3543 | 99,4 |

| 2. Прибыль от прочей реализации. | — | — | — | — |

| 3. Убыток от прочей реализации. | 31 | 1,6 | 36 | 1,0 |

|

4. Прибыль от внереализационной деятельности |

8 | 0,4 | 58 | 1,6 |

|

5. Убытки от внереализационной деятельности. |

— | — | — | — |

|

6. Балансовая прибыль. (п. 1 + п. 2 — п. 3 + п. 4 — п. 5) |

1861 | 100 | 3565 | 100 |

Анализ структуры прибыли (убытка) позволяет оценить влияние отдельных ее слагаемых на конечный финансовый результат — прибыль (убыток) от деятельности предприятия за отчетный год.

Данные табл. 3.1 показывают, что наибольший удельный вес в структуре балансовой прибыли предприятия в 2003-2004 гг. составляет прибыль от реализации, поэтому его снижение в 2004 г. на 1,8% (99,4%-101,2%) свидетельствует о снижении эффективности основной деятельности предприятия. При этом заметно увеличивается прибыль от внереализационной деятельности и ее доля в структуре балансовой прибыли.

3.3. Анализ прибыли от реализации продукции

Как отмечалось выше, фирма получает большую часть прибыли от продажи продукции. На объем прибыли от реализации продукции оказывают влияние 6 факторов: объем реализации продукции; ее структура; уровень производственной себестоимости; уровень коммерческих расходов; уровень управленческих расходов; уровень среднереализационных цен.

Прибыль от реализаций продукции имеет прямо пропорциональную зависимость от объема реализации: больше продали, продукции — больше получили прибыли; меньше продали — соответственно меньше получили прибыли.

Изменения в структуре продаваемой продукции могут иметь как положительное, так и отрицательное влияние на размер прибыли. При увеличении доли более прибыльных видов продукции в общем объеме их продаж увеличивается сумма прибыли, и наоборот, при увеличении доли низкоприбыльной или убыточной продукции общая сумма прибыли будет увеличиваться увеличение и уменьшение.

Уровень производственных затрат, а также коммерческих и административных расходов и прибыли обратно пропорционален: увеличились производственные затраты или коммерческие и административные расходы — соответственно уменьшается прибыль и наоборот.

Изменение уровня