Актуальность проблемы подчеркивается текущим состоянием экономики, которая работает в условиях медленного финансового кризиса, который заставляет компании объективно оценивать финансовые отношения, платежеспособность и надежность своих клиентов. Деньги покупателей — основной источник финансирования для большинства организаций. Так, наличие определенного объема свободных денежных средств позволяет регулярно и в срок выплачивать заработную плату, погашать кредиторскую задолженность и т.п.

Практика показывает, что прибыльная организация может потерпеть неудачу, если у нее нет достаточного денежного потока для своевременного выполнения своих обязательств. Даже при прибыльных продажах может возникнуть ситуация, когда организация столкнется с нехваткой собственных средств и будет вынуждена искать другие источники финансирования. Это особенно актуально для вновь созданных компаний, которым сложнее быстро получить ссуду.

В связи с этим, с одной стороны, наличие кредитов приводит к выводу средств из оборота организации со всеми вытекающими убытками. Например, выплата процентов по овердрафту или ссуде, которую организация вынуждена взять в долг из-за отсутствия ликвидности или упущенной выгоды при альтернативном использовании изъятых сумм. С другой стороны, кредиты — это коммерческий кредит для клиентов компании, и он дешевле банковского кредита.

Для снижения рисков неправомерного заимствования компания должна выстроить систему кредитного менеджмента, основанную на эффективном взаимодействии с подрядчиками и клиентами, что явно непросто в условиях начавшейся экономической стагнации.

Прока существуют серьезные недостатки в управлении дебиторской задолженностью на предприятиях в сфере торговли и сервиса, связанные с поиском путей оптимизации управления дебиторской задолженностью, наличием недостатков методического обеспечения управления дебиторской задолженностью, что и обусловливает актуальность выбранной темы. Разработка таких методов и их рационализация для конкретных компаний отрасли необходима для создания эффективной системы управления кредитами строительных организаций.

Проблемы управления дебиторской задолженностью предприятий в той или иной степени затронуты в работах Адамова Н.А., Васильевой Е.В., Войко А.В., Балабанова И.Т., Бланка И.А., Жилкиной А.Н., Ковалева В.В., Колчиной Н.В., Крейниной М.Н., Молякова Д.С., Овсийчук М.Ф., Сайфулина Р.С., Семенова В.М., Соколова П.А., Стоянова Е.А., Стояновой Е.С., Суглобова А.Е., Тилова А.А., Шеремета А.Д., Шуляка П.Н. и др.

Управление денежными средствами организации сферы услуг

... Управление денежными потоками - это инструмент, с помощью которого можно получить желаемый результат деятельности бизнеса, получение прибыли. Этими обстоятельствами обусловлен выбор темы исследования. Одна из основных проблем российских компаний - отсутствие средств на ...

Однако текущий финансовый кризис показал необходимость продолжения систематического научного изучения управления кредитами строительным организациям.

Целью дипломной работы является разработка методологии кредитного менеджмента с учетом специфики деятельности организаций коммерческого сектора.

Для достижения цели в ходе исследования были поставлены и решены следующие задачи:

- изучить понятие, значение дебиторской задолженности в системе управлении финансами предприятия;

- выявить методы управления дебиторской задолженностью предприятиями сферы торговли;

- изучить состояние дебиторской задолженности (по материалам ООО «Интегрис-В.С.»);

- разработать предложения по совершенствованию управления дебиторской задолженностью.

Объектом дипломной работы является система управления дебиторской задолженность российских предприятий в целом и ООО «Интегрис-В.С.» — в частности.

Предметом дипломной работы является система управления дебиторской задолженностью ООО «Интегрис-В.С.».

Теоретической основой диссертации стали работы известных экономистов, в которых они касались концепции и управления кредитами. В работе использованы законодательные акты, регулирующие вопросы кредитного менеджмента, данные Росстата, Минэкономразвития РФ, публикации в периодических изданиях, результаты научных исследований по кредитному менеджменту.

Информационной базой послужили показатели отчетности ООО «Интегрис-В.С.» за 2009 — 2012 годы, а также статистические данные, характеризующие развитие экономики, в частности, данные Росстата по развитию отрасли торговли России.

Методологической основой диссертации стали общенаучные принципы и методы, предусматривающие изучение экономических отношений и явлений, а также их развития и взаимосвязи.

Диссертация состоит из введения, трех глав, заключения и заключения, а также приложений.

Глава 1. Теоретические аспекты управления дебиторской задолженностью

1.1 Понятие, сущность и виды дебиторской задолженности

«Дебиторская задолженность» как термин происходит от латинского термина debitum — долг, обязанность. В настоящее время этот термин используется в бухгалтерской практике и финансовом менеджменте, и этот термин относится к долгам организации перед третьими сторонами. Под дебиторской понимают задолженность других организаций, работников и физических лиц данной организации (задолженность покупателей за купленную продукцию, подотчетных лиц за выданные им в подотчет денежные суммы и др.).

Организации и люди, которые должны этой организации, называются должниками. Согласно ст. 128 Гражданского кодекса Российской Федерации: «К объектам гражданских прав относятся вещи, включая деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; информация; результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность); нематериальные блага».

Следовательно, право на получение кредитов является правом собственности, а сами кредиты являются частью собственности организации. Фактически дебиторская задолженность представляет собой возврат средств из активного оборота компании, связанный с косвенными убытками. Однако для должника его долг является источником финансирования оборотных средств. До погашения долга должник фактически использует чужие финансовые ресурсы.

Управление дебиторской задолженностью предприятия, пути оптимизации ...

... систему управления дебиторской задолженностью ООО «Ниагара» и провести анализ дебиторской задолженности; выявить недостатки менеджмента дебиторской задолженности на исследуемом предприятии; разработать рекомендации, направленные а снижение дебиторской задолженности. Объект исследования настоящей работы — Предметом поиска работы является рабочий процесс организации ...

Кредиты являются частью более общего понятия «ответственность». В соответствии с п. 1 ст. 307 Гражданского кодекса РФ (ГК РФ) в силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как то: передать имущество, выполнить работу, уплатить деньги и т.п., либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности.

Образование, как свидетельствует сам термин: дебиторской задолженности, ее существования в критериях рыночной экономики как экономической категории объективно и разъясняется 2-мя существенными факторами:

- для организации — дебитора это бесплатный источник поступления оборотных средств;

- для организации — кредитора это возможность сохранения и расширения рынка распространения продуктов, работ, услуг.

3-ий фактор, который, обычно, не афишируется, но также существует, это метод отсрочки налоговых платежей при расчетах между взаимозависимыми (аффилированными) юридическими лицами.

Дебиторская задолженность возникает как бы в итоге договорных отношений в момент перехода права принадлежности на продукты, работы, сервисы либо в итоге, как все знают, подготовительной оплаты (передачи как бы денег авансом) в, в конце концов, счет получения в дальнейшем продуктов, работ, услуг при условии, что передача материальных ценностей и оплата денег не совпадают по времени. Не секрет, что таким образом формирование кредитов оправдано наличием договорных отношений и, как многие считают, временным лагом между коммерческой сделкой и ее балансом. И поэтому образование, как многие думают, дебиторской задолженности представляет собой иммобилизацию, т.е. отвлечение из оборота собственных оборотных средств. Наконец, появление дебиторской задолженности в качестве активов в балансе сопровождается реконфигурацией состава оборотных активов: стоимость активов часто определяется объемом дебиторской задолженности. В связи с тем что стоимость израсходованных и активы, как правило, меньше стоимости дебиторской задолженности (цены реализации), в пассиве бухгалтерского баланса возникают налоговые обязательства и прибыль.

Нормативное регулирование учета расчетов с дебиторами связано с регулированием системы бухгалтерского и налогового учета и отчетности в России

Нормативное регулирование учета расчетов с дебиторами соединено с регулированием системы, как заведено, бухгалтерского и, как все знают, с регулированием налогового учета и отчетности в РФ.

Бухгалтерский учет в организациях ведется в соответствии с нормативными документами разных государств. Одни из них обязательны к применению согласно Федеральному закону от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», положению по бухгалтерскому учету, другие носят рекомендательный характер, например — План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций; методические указания; комментарии. Хозяйствующий субъект, руководствуясь законодательством Российской Федерации о бухгалтерском учете, федеральными и отраслевыми стандартами, самостоятельно формирует свою учетную политику, исходя из своей структуры, сектора и иных характеристик своей деятельности. При этом утверждаются:

Документирование операций. Документирование хозяйственных операций ...

... реквизитов, установленных федеральным законом «О бухгалтерском учете». При документировании хозяйственных операций документы должны быть качественно составлены, ... составлены за пределами данной организации, т.е. документы, поступающие от других организаций: счета -- платежные требования ... документы составляются в момент совершения сделок и являются основой отчетности. Бухгалтерские документы не имеют ...

- рабочий план счетов бухгалтерского учета;

- формы первичных учетных документов, регистров бухгалтерского учета;

- порядок проведения инвентаризации и способы оценки активов и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями, а также другие решения, необходимые для организации бухгалтерского учета.

Момент возникновения дебиторской задолженности определяется, прежде всего, условиями заключенных договоров и связан с моментом реализации товаров (работ, услуг).

Момент перехода права собственности на товар может быть записан отдельно в договоре, а значит, по этому моменту кредиты отражаются в бухгалтерском учете.

При отсутствии в договоре указания на момент перехода права собственности он считается наступившим в момент отгрузки товара продавцом, поскольку право собственности у приобретателя вещи по договору возникает с момента ее передачи, если иное не предусмотрено законом или договором (ст. 223 ГК РФ).

Статьей 9 Закона N 402-ФЗ установлено, что факты хозяйственной жизни подлежат оформлению первичным учетным документом в момент совершения операции (факта хозяйственной жизни) или непосредственно по ее (его) окончании.

На основании п. 10 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. Приказом Минфина России от 29.07.1998 N 34н), п. 5 Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 для ведения бухгалтерского учета в организации формируется учетная политика, предполагающая применение, в том числе для учета дебиторской задолженности, принципа временной определенности фактов хозяйственной деятельности, согласно которому факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от состояния расчетов по ним.

Наряду с этим, организации могут установить в договоре время смены собственника, кроме отгрузки, например, в момент получения денежных средств в счет оплаты отгруженной продукции.

В силу ст. 317 ГК РФ денежные обязательства должны быть выражены в рублях. В этом случае в соглашении может быть предусмотрено, что денежные обязательства по сделке оплачиваются в рублях на сумму, эквивалентную определенной сумме в иностранной валюте или в условных денежных единицах.

Порядок оценки дебиторской задолженности установлен п. 6 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99.

Расчеты с дебиторами отражаются в бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых организацией правильными (п. п. 73 — 78 Положения по ведению бухучета).

Предельный срок взыскания дебиторской задолженности (срок исковой давности) установлен в три года (ст. 196 ГК РФ), по истечении которого задолженность подлежит списанию; кредитор вправе предусмотреть в договоре наличие залога под отгруженную продукцию, предметом которого может быть любое имущество, включая вещи и имущественные права. В случае невыполнения покупателем своих обязательств взыскание предмета залога может быть взыскано в порядке, предусмотренном договором, если иное не предусмотрено законом о залоге.

Управление дебиторской задолженностью предприятия дипломная работа

... темы дипломной работы «Управление долгом строительной организации как метод АПК». Анализ динамики задолженности организации позволяет ответить на вопрос, гарантируют ли договорные условия договоров с покупателями и плательщиками потребность организации в денежных средствах ...

Согласно Положению по бухгалтерскому учету «Учет активов и обязательств организации, стоимость которых выражена в иностранной валюте» ПБУ 3/2006 (утв. Приказом Минфина России от 27.11.2006 N 154н) стоимость обязательств, выраженная в иностранной валюте, подлежит пересчету в рубли для отражения в бухгалтерском учете и бухгалтерской отчетности. Кроме того, в бухгалтерском учете и бухгалтерской отчетности отражается курсовая разница по операциям, связанным с полным или частичным погашением дебиторской задолженности, выраженной в иностранной валюте, если курс на дату исполнения обязательств по оплате отличался от курса на дату принятия этой дебиторской задолженности к учету в отчетном периоде либо от курса на отчетную дату, в котором эта дебиторская задолженность была пересчитана последний раз.

Курсовые разницы по дебиторской задолженности подлежат зачислению на финансовые результаты организации (кроме курсовых разниц, связанных с формированием уставного капитала, которые подлежат зачислению в добавочный капитал) в том отчетном периоде, к которому относится дата погашения дебиторской задолженности или за который составлена бухгалтерская отчетность.

Прекращение обязательств осуществляется в соответствии с гл. 26 ГК РФ, в которой предусматриваются различные основания прекращения дебиторской задолженности по договорам. Возврат кредитов происходит, как правило, в порядке, определяемом договором, содержащим все существенные условия.

В случае просрочки покупателем оплаты своей задолженности кредитор должен предпринять меры по истребованию дебиторской задолженности путем направления претензии организации-покупателю, а затем предъявления искового заявления в арбитражный суд.

Вместе с договором на погашение долга действуют правила, установленные нормативными документами.

Полученная сумма в погашение дебиторской задолженности, не покрывающая ее полностью, направляется, прежде всего, на погашение издержек кредитора по получению исполнения, затем на покрытие процентов, а в оставшейся части — на покрытие основной суммы долга (ст. 319 ГК РФ).

За пользование денежными средствами кредитора вследствие уклонения от оплаты полученной им продукции, иной просрочки в ее оплате на получателя продукции налагается обязательство по уплате процентов, размер которых определяется учетной ставкой банковского процента на день исполнения денежного обязательства (если иной размер процентов не установлен договором).

Кредитор может передать право отстаивать свои требования третьим лицам.

Согласно п. 77 Положения по ведению бухучета дебиторская задолженность, по которой истек срок исковой давности, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании проведенной инвентаризации на счет средств резерва по сомнительным долгам либо на финансовые результаты организации.

Пунктом 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 определено, что в составе прочих расходов учитываются, в частности, суммы дебиторской задолженности, списанные по истечении срока исковой давности, и нереальные для взыскания долги.

Управление дебиторской задолженностью

... «управление дебиторской задолженностью фирмы» Все фирмы стараются производить продажу товара с немедленной оплатой, но требования конкуренции вынуждают соглашаться на отсрочку платежей, в результате чего появляется дебиторская задолженность (Рис. 1). Дебиторская задолженность Дебиторская задолженность Цикл ...

известно, что кредиты часто создают трудности и проблемы для компании. Похищение свободно текущих средств не только приводит к дефициту бюджета, но и является источником долга. Чтобы решить эти проблемы, вам необходимо управлять своими кредитами. Контроль за его движением — важный элемент системы не только бухгалтерского, но и управленческого учета. При этом кредитный показатель по праву считается одним из самых значимых в балансе организации и информирует заинтересованных пользователей о ее финансовом состоянии.

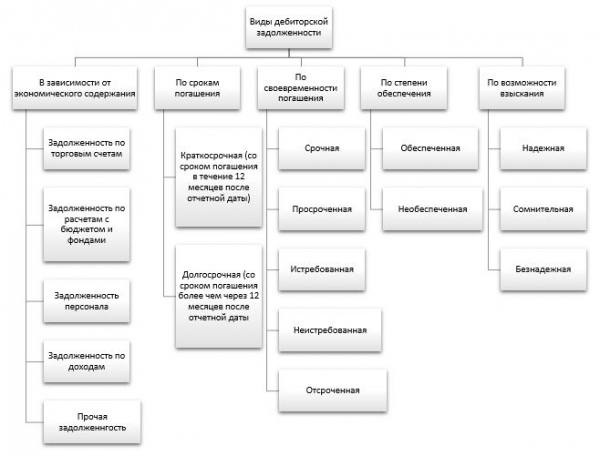

Дебиторская задолженность может быть классифицирована по экономическому содержанию, по срокам погашения и т.д. (рис. 1.1):

Одним из наиболее важных типов классификации кредитов является ее подразделение на обычные и просроченные.

Задолженность за отгруженные товары, работы, услуги, срок оплаты которых не наступил, но право собственности уже перешло к покупателю, либо поставщику (подрядчику, исполнителю) перечислен аванс за поставку товаров (выполнение работ, оказание услуг) — это нормальная дебиторская задолженность.

Причитается кредиторская задолженность за товары, работы и услуги, не оплаченные в оговоренные договором сроки.

Просроченные кредиты, в свою очередь, могут быть сомнительными и безнадежными.

В соответствии с п. 1 ст. 266 Налогового кодекса Российской Федерации «сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией».

По истечении срока исковой давности сомнительная дебиторская задолженность переходит в категорию безнадежной задолженности (нереальной к взысканию).

Согласно п. 2 ст. 266 Налогового кодекса Российской Федерации безнадежными долгами признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации. Как видите, долг может оказаться безнадежным даже после прохождения фазы сомнения.

Безнадежными долгами также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» (далее — Закон N 229-ФЗ), в случае возврата взыскателю исполнительного документа по следующим основаниям:

- невозможно установить место нахождения должника, его имущества или получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

- из-за отсутствия у должника имущества, на которое может быть обращено взыскание, и безрезультатность всех принятых судебным приставом-исполнителем допустимых законом мер по отысканию имущества должника.

Ссуды, которые невозможно погасить, могут возникнуть из-за наличия средств на счетах в проблемном банке. Здесь возможны два варианта:

Методы управления дебиторской задолженностью на предприятии

... и т.д. Задолженность организаций-дебиторов называется кредитами. Поскольку кредиты являются неотъемлемой частью любой организации, и их стоимость влияет на финансовую стабильность компании, необходимо уделять достаточное внимание контролю и управлению кредитными ресурсами. ...

- если после вынесения арбитражным судом постановления о ликвидации банка денежных средств для погашения дебиторской задолженности не хватает, то такая дебиторская задолженность признается нереальной к взысканию и, соответственно, подлежит списанию на финансовые результаты;

- если вместо ликвидации банка предусматривается его реструктуризация, то организация может создать резерв по сомнительным долгам и ждать восстановления банком платежеспособности;

- невозможности взыскания судебным приставом-исполнителем по решению суда суммы долга (например, имущество организации находится на праве оперативного управления).

В зависимости от предполагаемых сроков погашения дебиторская задолженность подразделяется на:

- краткосрочную (погашение которой ожидается в течение года после отчетной даты);

- долгосрочную (погашение которой ожидается не ранее чем через год после отчетной даты).

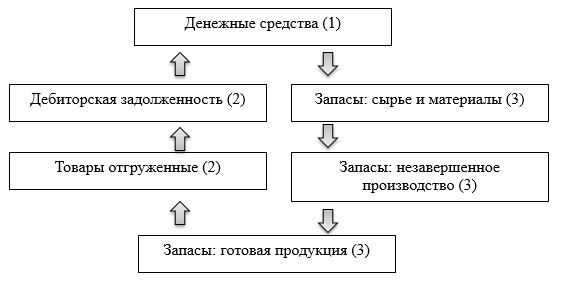

Роль кредитов не ограничивается отражением в балансе. Кредиты организации формируются и погашаются в результате деятельности организации, формируя приток денежных средств. Наибольший удельный вес в структуре актива баланса, как правило, составляет дебиторская задолженность, возникающая в результате текущей ( основной ) деятельности, связанной с реализацией товаров, работ, услуг, производимых или оказываемых организацией. Активы организации в виде сырья, материалов, основных средств (через амортизацию) переносят свою стоимость на вновь создаваемую продукцию, товары, работы, услуги. Продажа этих продуктов, товаров, работ, услуг сначала трансформируется в кредиты, затем гасится и принимает денежную форму. Приток денежных средств возникает в результате погашения дебиторской задолженности.

Формирование претензий в организации связано с формированием имущественных претензий к покупателям, не оплатившим товары, работы, услуги, или к поставщикам, не предоставившим товары, работы, услуги. Кредиты могут возникать в контексте правовых отношений с государством или муниципалитетами, которые обязаны производить компенсационные выплаты, предусмотренные законом. Например, для предприятий жилищно-коммунального комплекса формирование таких кредитов связано с получением субсидий, дотаций и компенсаций из бюджетов разных уровней.

Ссуды, запасы, ликвидность — это составляющие оборотного капитала с разным уровнем ликвидности и риска. В процессе кругооборота они меняют свою материально -вещественную форму, переходят из одной стадии в другую, возмещая стоимость выручки (себестоимость + прибыль ) в виде денежных средств. Если организация продает свои товары, работы, услуги с условием рассрочки платежа ( в кредит), то прибыль возникает в момент реализации продукции. При этом до оплаты счетов за отгруженные товары, работы, услуги реального денежного потока нет. Таким образом, в остатках денежных средств нет изменений, но из-за возникновения дебиторской задолженности чистый оборотный капитал увеличивается, и появляется прибыль от продаж. При выплате кредита деньги увеличиваются на сумму уменьшения кредита, но прибыль организации не увеличивается. Таким образом, момент возникновения кредитов связан с моментом появления прибыли от продаж.

Оптимизация кредиторской и дебиторской задолженности организации ...

... задачи и методы управления дебиторской и кредиторской задолженности; рассмотреть структуру и динамику дебиторской и кредиторской задолженности организации; сравнить дебиторскую и кредиторскую задолженность по объему, темпам роста и оборачиваемости на примере конкретной организации в разные периоды; разработать мероприятия по оптимизации системы управления дебиторской и кредиторской задолженностью. ...

Время, в течение которого денежные средства вложены в созданные запасы ( с момента их оплаты ), незавершенное производство, готовую продукцию и дебиторскую задолженность, является продолжительностью финансового цикла. Финансовый цикл оборотного капитала представлен на рис. 1.1 ( цифрами 1, 2, 3 обозначена степень ликвидности, 1 — абсолютная ликвидность).

Продолжительность финансового цикла зависит как от внешних факторов (ситуации на рынках сбыта и закупок, системы налогообложения, форм финансирования ), так и от управленческих решений ( активности и профессионализма менеджеров).

Оптимизация финансового цикла — одна из основных целей финансовых услуг организации, поскольку она предлагает значительные преимущества. Очевидно, что способы сокращения финансового цикла связаны с сокращением производственного цикла, сокращением сроков выдачи кредитов и увеличением сроков оборачиваемости кредитов.

Можно сделать вывод, что время, в течение которого средства инвестируются в кредит, является финансовым циклом этого долга. Продолжительность периода погашения дебиторской задолженности, как следует из рис. 1.2, является составной частью финансового цикла организации в целом. Период от момента отгрузки товаров, предоставления работ и услуг (то есть с момента образования дебиторской задолженности ) до получения денежных средств должен сопоставляться со временем, необходимым для однократного оборота средств организации, то есть с длительностью производственно — коммерческого цикла.

В течение финансового цикла активы организации (запасы, незавершенное производство, готовая продукция) меняют свою материальную форму на дебиторскую задолженность, выраженная в денежных единицах. При этом товары организации перемещаются из сферы производства в сферу обращения. Таким образом, в момент образования кредита структура оборотного капитала изменяется: материальная форма переходит в денежную форму, сфера производства меняет сферу обращения. Рассматривая эти изменения применительно к финансового цикла, следует отметить, что эти изменения и преобразования из одного вида в другой носят системный характер и являются нормальными, если в каждом цикле при образовании дебиторской задолженности формируется прибыль организации.

1.1 Методы управления дебиторской задолженностью

Кредиты серьезно влияют на различные финансовые показатели фирмы, главным образом потому, что из-за соотношения долга к кредиторам фирма вынуждена платить цену кредита или привлекает ресурсы, что подрывает или увеличивает прибыль. По этой причине изучение методов кредитного менеджмента представляет собой многогранную проблему, не имеющую единого решения.

Управление кредиторской задолженностью

... УПРАВЛЕНИЯ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ 1 Понятие и структура кредиторской задолженности предприятия Как юридическая категория, долги - это особая часть собственности предприятия, которая является предметом правовых отношений между организацией ... динамики кредитов. Аналитические расчеты оформляются в виде табл. 1.1. Таблица 1.1. Анализ объема, состава, структуры и динамики дебиторской задолженности ...

Механизм дебиторской задолженности часто применяют контрагенты компании в случае недостатка денежных средств, «кредитуясь» у своих поставщиков

Как показывает практика, чаще всего этим пользуются организации, занимающие доминирующее положение по отношению к своим поставщикам. Например, крупные торговые сети, которые не боятся потери репутации. Кроме того, причиной задержки платежей является дешевизна привлеченных таким образом средств, а не реальные финансовые трудности контрагента.

При этом работники организации-кредитора могут сознательно затягивать выполнение обязательств, ссылаясь на бюрократию в организации, нерасторопность бухгалтерии, сбои в системе «банк — клиент» или отсутствие ключевых сотрудников на местах.

Такие факты не должны оставаться незамеченными. Их необходимо учитывать в дальнейшей работе с клиентами, которые своевременно не оплачивают счета. Прежде всего важно уделить внимание составлению договоров поставок, чтобы заранее обезопасить организацию от задержки оплаты контрагентами.

Особого подхода требуют периоды интенсификации продаж, когда организация пытается достичь существенного увеличения продаж за короткое время. В это время руководство ставит завышенные планы сбыта для отдела продаж, поэтому существует риск наращивания неоправданной дебиторской задолженности. Пытаясь выполнить поставленную задачу, менеджеры с легкостью предоставляют рассрочки и отсрочки платежей покупателям, пренебрегая главным принципом — продажа не завершена, пока деньги не находятся на расчетном счете или в кассе организации. Отсутствие в подобной ситуации эффективной системы кредитного контроля и правильной мотивации сотрудников приводит к лавинообразному росту размера дебиторской задолженности, которая может превышать выручку компании.

Дилемма, решаемая финансовым сегментом менеджмента предприятия: во-первых говорит о желании продавать продукцию по предоплате и сократить цикл оборота денежных средств, но с другой стороны такую же задачу ставит перед собой контрагент, так как ему выгодно использовать товар без предоплаты, растягивая срок оплаты, экономя тем самым свои деньги. Однако, исходя из этого политика предоплаты может отпугнуть многих доходных и оптовых клиентов, но с другой стороны безоглядный отпуск товаров в кредит ведет к большим операционным издержкам из-за необходимости привлечения заемных средств. Поэтому все действия менеджмента направлены на получение разумного баланса, что требует формирования системы целей для оценки политики управления дебиторской задолженностью именно с этой точки зрения.

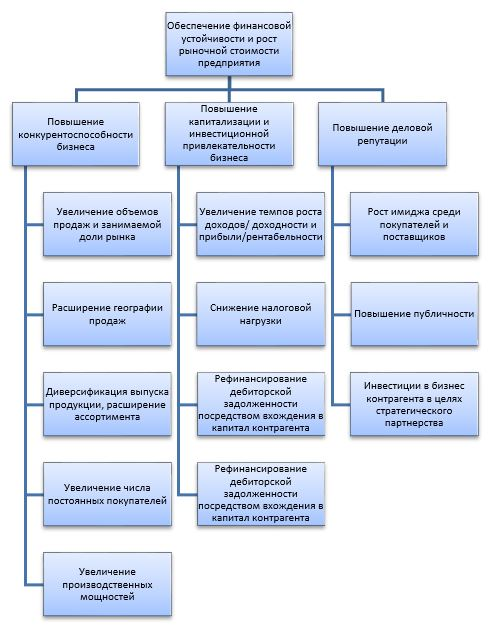

В силу этого в качестве цели кредитной политики необходимо рассматривать обеспечение качества дебиторской задолженности, ее рыночной стоимости, повышение текущих доходов/доходности и рыночной стоимости бизнеса предприятия. Достижение этой цели может быть реализовано через повышение конкурентоспособности и деловой репутации бизнеса, его капитализации и инвестиционной привлекательности (рис. 1.3).

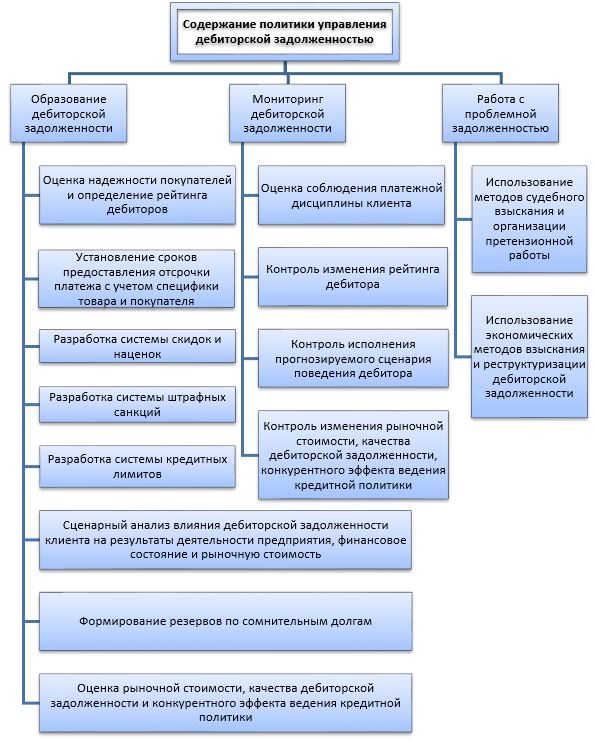

Как правило, действия менеджмента зависят от положения дебиторской задолженности на шкале ее жизненного цикла (рис. 1.4): образование (предоставление кредита), мониторинг (срок предоставления отсрочки платежа не истек) и работа с проблемными кредитами (предприятие столкнулось с невозвратом задолженности по истечении срока действия договора).

Ясно, что действия финансовой службы по снижению кредитного риска выполняются именно на первой стадии.

Тип политики характеризует принципиальные подходы к ее осуществлению с позиции соотношения уровней доходности и риска кредитной деятельности организации. Различают три принципиальных типа кредитной политики организации по отношению к покупателям продукции: консервативный, умеренный и агрессивный.

Консервативный (или жесткий) тип кредитной политики организации связан с ориентацией на уменьшение кредитного риска. Организация отказывается сознательно от получения высокой дополнительной прибыли за счет расширения объема реализации продукции. Механизмом реализации политики такого типа является существенное сокращение круга покупателей продукции в кредит за счет групп повышенного риска, минимизация сроков предоставления кредита и его размера, ужесточение условий предоставления кредита и повышение его стоимости, использование жестких процедур инкассации дебиторской задолженности.

Умеренный тип кредитной политики характеризует типичные условия ее осуществления в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа.

Агрессивный (или мягкий) тип кредитной политики приоритетной целью кредитной деятельности ставит максимизацию дополнительной прибыли за счет расширения объема реализации продукции в кредит, не считаясь с высоким уровнем кредитного риска, который сопровождает эти операции. Механизмом реализации политики такого типа является распространение кредита на более рискованные группы покупателей продукции, увеличение периода предоставления кредита и его размера, снижение стоимости кредита до минимально допустимых размеров, предоставление покупателям возможности пролонгирования кредита.

3