В условиях рыночных отношений предприятия стали свободными от защиты государства, но их ответственность за экономические и финансовые результаты своей работы значительно возросла. Предприятия работают на основе коммерческого учета, при котором расходы должны покрываться за счет их собственных доходов. Прибыль становится основным источником производственного и общественного развития трудовых коллективов.

Предприятия стали обладать реальной финансовой независимостью, самостоятельно распределять выручку от реализации продукции, по своему усмотрению распоряжаться прибылью, формировать производственные и социальные фонды, изыскивать необходимые средства для инвестирования, используя, в том числе, и ресурсы финансового рынка — кредиты банков, эмиссию облигаций, депозитные сертификаты и прочие его инструменты. Возникла проблема определения основных направлений развития хозяйствующего субъекта.

Планирование развития стало важнейшей сферой деятельности любого субъекта в социальной и рыночной экономике, в частности предприятия, которое осуществляет производственную и коммерческую деятельность. Изменения в технологии производства, выход на новые рынки, расширение или сокращение объемов производства основаны на глубоких финансовых расчетах, стратегиях привлечения, распределения, перераспределения и инвестирования финансовых ресурсов. Тенденции развития локальной и глобальной общерыночной ситуации (малопредсказуемые изменения спроса, ужесточение ценовой конкуренции на традиционных рынках, диверсификация и завоевание новых рыночных ниш, возрастание рисков при проведении операций) будут лежать в основе возрастающей роли стратегического планирования.

Слабость распространения стратегического планирования на российских предприятиях, несмотря на его значительные преимущества, объясняется как объективными, так и субъективными причинами. Наиболее важные факторы таковы:

Объективные факторы:

- высокая нестабильность внешней среды;

- низкий уровень общей финансовой культуры фирм;

- высокая зависимость от государственного бюджета.

Субъективные факторы:

- дефицит времени, приоритеты текущих дел;

- мнение об отсутствии влияния планирования на результаты деятельности;

- недостаточная квалификация управляющих и служащих;

- отсутствие методической базы;

- негативное отношение к планированию;

- теоретический подход к планированию со стороны плановиков.

Представляется, что коренное изменение ситуации возможно при переориентации руководящего звена с пассивного подхода к управлению на активный (целевое управление), для чего необходимо изменение управленческого менталитета и повышение финансовой культуры менеджеров и специалистов экономических служб российских компаний.

Финансовое планирование на предприятиях: проблемы и пути их решения

... развитие, экономическое стимулирование, рентабельность, прибыль, материально-техническое обеспечение, кадры и т.д. Это воздействие приводит к эффективному использованию денежных, материальных и трудовых ресурсов. Целью курсовой работы является изучение организации финансового планирования на предприятии. На ...

Примерно на половине предприятий России система планирования неэффективна [2, c. 153]. Неэффективной, можно считать такую систему, в которой отклонение фактических результатов от запланированных регулярно превышает 20-30 % [2, c. 153]. Подобная ситуация представляет собой серьезную проблему, т.к. стратегия компании является основой для управления ее деятельностью.

Таким образом, цель этого курса — рассмотреть риски в процессе стратегического планирования.

Для достижения данной цели были поставлены следующие задачи:

1. Выявить сущность финансового риска

2. Охарактеризовать виды рисков

3. Изучить способы минимизации рисков

4. Рассмотреть стратегическое управление рисками

5. Описать механизм оценки чистого денежного потока в процессе стратегического управления риском

6. Изучить индикаторы факторов финансового риска предприятия

7. Перечислить критерии оценки уровня финансового риска предприятия

В последнее время современные проблемы и тенденции развития риск-менеджмента привлекают внимание отечественных исследователей и предпринимателей. Как и их западные коллеги, российские учёные, исследователи и предприниматели сталкиваются с многочисленными рисками, связанными с рыночными изменениями курсов акций, валют, сырьевых товаров и т.п. Либерализация национальной экономики, а также повышение степени открытости способствует ужесточению конкуренции, создавая дополнительные трудности для хозяйствующих субъектов. Возникновение риск-менеджмента как новой парадигмы стратегического управления в современном бизнесе восходит к середине 1990-х годов. Передовые технологии, глобализация мировой экономки, дерегуляция, реструктуризация, Интернет, развитие рынка производных инструментов, информационно-технологическое развитие и другие немаловажные факторы, влияющие на современный бизнес, радикально изменили подходы к управлению рисками. Д о 90-х годов управление рисками осуществлялось только на уровне отдельных лиц.

До недавнего времени применялся узкоспециализированный и фрагментированный восходящий подход к управлению рисками, в котором все возникающие риски рассматривались как отдельные и не связанные между собой элементы. В то же время их оценки носили разнородный характер, что не позволяло сравнивать их друг с другом и анализировать полученные результаты.

За последние года изменились взгляды и подходы на сложившиеся проблемы в области управления риском, что незамедлительно привело к образованию новой модели риск — менеджмента, которая комплексно рассматривает риски всех отделов и направлений деятельности организации. было возможно получить сопоставимые оценки для всех типов риска благодаря оптимальному подходу между методами и моделями для идентификации конкретных типов риска.

В середине 1992 года международные организации приняли ряд законодательных актов и требований по бухгалтерскому учету. Одним из первых разработчиков таких документов была комиссия Тредуэя, английское название — Committee of Sponsoring Organizations of the Treadway Commission (COSO ).

Ими была разработана и опубликована работа под названием «Internal Control — Integrated Framework» (ICIF), в переводе на русский язык «Внутренний контроль — комплексная структура». В соответствии с данным документом появляется новая структура контроля, в которой главные роли занимают следующие пять взаимосвязанных компонента, а именно: контроль за факторами среды; о ценка риска; д ействия контроля; информация и коммуникация; мониторинг. В документе говорится о появлении новой корпоративной культуры и политики в области осведомленности о рисках всей корпоративной командой. С этого документа, по крайне мере, можно считать зарождение риск-менеджмент как новой парадигмы стратегического управления в современном бизнесе [6, c. 123].

Многие эксперты считают, что риск-менеджмент должен стать неотъемлемой частью каждого преуспевающего предприятия, следовательно, он должен включать:

- идентификацию, анализ и оценку рисков;

- разработку программы мероприятий по ликвидации последствий рисковых ситуаций;

- разработку механизмов выживания предприятия;

- сохранение целей предприятия;

- снижение издержек;

- обеспечение сохранности успеха предприятия;

- создание системы страхования;

- прогнозирование развития предприятия с учетом возможного изменения конъюнктуры и другие мероприятия.

Руководители большинства организаций традиционно рассматривают управление рисками как особый и самостоятельный вид деятельности. Например, это касается управления страховыми или валютными рисками. Новый подход заключается в ориентации сотрудников и руководителей всех уровней на управление рисками. В табл. 1.1.1. представлены основные черты новой и старой парадигм риск-менеджмента. Как показано в табл. 1.1.1, ранее предприятия использовали систему риск-менеджмента, фрагментировано, эпизодически и в ограниченном направлении. Новые тенденции в экономике вынуждают менеджмент перейти к новой парадигме, используя управление рисками — интегрированное, непрерывное и расширенное по всей организации. Отсюда следует, что развитие различных рискованных ситуаций в настоящем и будущем должно контролироваться и отслеживаться, другими словами, организация должна внедрить в менеджмент стратегический риск-менеджмент.

На наш взгляд термин стратегический риск-менеджмент более точно отражает новые тенденции и веянья в современной экономике, так как предвиденье развития той или иной ситуации даёт возможность избежать или снизить риск попадания предприятия в неопределённое состояние, которое в дальнейшем может отразиться на его финансах или репутации.

Стратегический риск-менеджмент — это искусство управления риском в неопределенной экономической ситуации, основанное на прогнозировании риска и методах его снижения.

Таблица 1.1.1.

Основные черты новой и старой парадигм риск-менеджмента [15, c. 219]

|

Старая парадигма |

Новая парадигма |

|

Фрагментированный риск-менеджмент: каждый отдел самостоятельно управляет рисками (в соответствии со своими функциями). Прежде всего это касается бухгалтерии, финансового и ревизионного отделов |

Интегрированный, объединенный риск-менеджмент: управление рисками координируется высшим руководством; каждый сотрудник организации рассматривает риск-менеджмент как часть своей работы |

|

Эпизодический риск-менеджмент: управление рисками осуществляется тогда, когда менеджеры посчитают это необходимым |

Непрерывный риск-менеджмент: процесс управления рисками непрерывен |

|

Ограниченный риск-менеджмент: касается прежде всего страхуемых и финансируемых рисков |

Расширенный риск-менеджмент: рассматриваются все риски и возможности их организации |

Следовательно, стратегическое управление рисками — это целенаправленное исследование и работа по снижению степени риска, направленная на получение и увеличение прибыли в неопределенной экономической ситуации. Конечная цель — достичь максимальной прибыли при оптимальном для предпринимателя соотношении прибыль / риск.

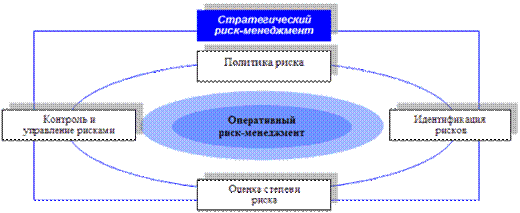

Стратегическое управление рисками составляет основу и дополняет процесс управления рисками в целом. Схема такого процесса показана на рисунке 1.1.1.

Рис. 1.1.1. Процесс стратегического риск-менеджмента на предприятии [3, c. 195]

Изначально необходимо разработать в фирме политику риска. Это связано с выгодой от целей фирмы и целей управления рисками. И, как известно, цели управления рисками напрямую связаны с целями компании. К производственно-экономическим целям можно отнести (как цели технологии, цели рынка, цели продукта, цели качества), а также финансовые цели (начисление процентов капитала, экономичность).

Целями риск-менеджмента в частности являются:

- обеспечение сохранности целей предприятия дополнительно ориентированных на стоимость шансов / риск-менеджмента;

- обеспечение сохранности успеха предприятия;

- снижение издержек риска.

После определения целей управления рисками руководство фирмы должно стать соответствующим высшим органом в стратегии управления рисками.

Целью стратегического управления рисками является осознание риска как элемента корпоративной культуры. Чтобы вести бизнес, необходимо понимать: «То, что можно легко описать на бумаге, может быть сложно создать в сложных условиях бизнеса». Следовательно, необходимо тщательно подходить к проектированию сложных систем в компании, чтобы уважать своевременность реагирования на неизбежные ситуации риска.

Управление операционным риском включает в себя процесс систематического и непрерывного анализа бизнес-рисков и рисков для жизни. Однако при управлении рисками, ориентированными на затраты, вместе с компонентом риска также необходимо учитывать вероятности. Целью должна стать оптимизация профиля риска и шанса на предприятии. Необходимо достигать оптимально возможную надежность (безопасность) предприятия, а не максимально возможную [7, c. 143].

Далее риски предприятия определяются и анализируются. После анализа необходимо получить как можно больше информации о фазах роста и тенденциях развития рисковой ситуации на предприятии. Информационная задача — наиболее сложный этап процесса управления рисками и, в то же время, один из завершающих этапов управления рисками. необходимо организовать и установить систематический, процессно-ориентированный курс действий и управление рисками для всех сотрудников предприятия.

Особенностью «рисковых ситуаций» в настоящее время является то, что значительное место следует уделять экономико-математическим методам, позволяющим количественно измерять качественные факторы в отличие от словесных оценок. Экономико-математические методы и модели позволяют моделировать экономические ситуации и оценивать их последствия при выборе того или иного решения, отказавшись от дорогостоящих экспериментов. К ним относятся: теория игр; имитационные методы и модели; теория графов; особое место в настоящее время стало отводиться и эконометрическим методам. В составе аналитических расчетов задействованы также приемы факторного анализа, балансовых методов и др.

Риск и неопределенность исходов некоторых «рискованных ситуаций» зависят только от случайного состояния окружающей среды или от выбора действий конкурентов, или от вероятностного характера появления желаемого результата для возможных стратегий. В зависимости от разработанного сценария предпринимателю важно знать критерии, по которым можно получить оптимистичные, пессимистические, реалистичные результаты. Отсюда следует, что риск не возникает, если в ситуации нет следующих одновременных условий: неопределённости; отсутствует выбора альтернативы; не просматривается исход выбранного решения.

Современные компьютерные программы позволяют решать поставленные задачи с использованием имитационных методов и моделей. Они предоставляют широкие возможности для статистического и экономико-математического моделирования путем анализа эконометрических и временных последовательностей, что позволяет точно оценить возможные риски. Важной особенностью таких программ является оценка факторов риска с использованием наименьшего количества доступных данных. Имитационные модели позволяют моделировать и прогнозировать распределение рисков, что дает операционный запас для анализа и обработки возможных узких мест с целью их устранения. Кроме того, такие программы имеют простой, удобный и понятный интерфейс. В результате это приводит к лучшему принятию решений, поскольку поддерживает общее стратегическое представление о рисках среди всех сотрудников и не упускает из виду детали. В этом случае решающую роль играют эвристические методы с использованием экспертных оценок.

Экономическая ситуация в России вынуждает российские компании выходить на международные рынки, а западные компании пытаются закрепиться на нашем рынке. Все это повод для изменения отношения к методам управления предприятием. К тому же Россия наметила курс как можно быстрее и без осложнений вступить во Всемирную торговую организацию — ВТО. Поэтому компании, которые хотят эффективно развивать свою деятельность не только в России, но и за рубежом, должны следовать новым правилам игры и всячески отслеживать стратегические аспекты развития риск-менеджмента как новой парадигмы. Это особенно верно в отношении Калининградской области, российского анклава, расположенного в центре Европы, который имеет тесные связи с деловой средой Европейского Союза.

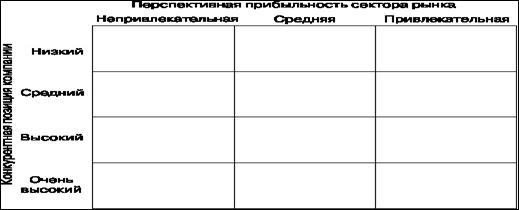

Матрица рисков — это еще одна матрица, разделенная на девять равных квадратов. Горизонтальная ось совпадает с матрицей акций: ожидаемая доходность сектора. Вертикальная же ось измеряет риск окружающей среды [17, c. 176].

Чтобы оценить положение компании на этой оси, в первую очередь необходимо построить промежуточную вспомогательную матрицу, где с одной стороны перечислены основные риски окружающей среды, с которыми сталкивается компания, расположив наверху все сферы бизнеса. Здесь используется простой листок с подсчетом баллов.

|

Влияние |

Вероятность |

|||

|

Очень сильное Сильное Относительно низкое Не влияет |

6 5 4 3 2 1 0 |

Уверенность Скорее всего Довольно высокая вероятность Равная вероятность Вероятно, нет Скорее всего, нет Не может быть |

100% 84% 67% 50% 33% 16% — |

6 5 4 3 2 1 0 |

Этот анализ может выявить основные экологические проблемы. Как мы уже говорили, это может быть сделано посредством серии мозговых штурмов с различными группами организации или с помощью специальных анкет для получения мнения экспертов организации о том, какие угрозы для компании являются наиболее серьезными. Обычно в результате выявляется 10-15 проблем: например, инфляция, колебания обменного курса, политика в области энергетики, действия по национализации в ключевых для компании странах и т. п.

Следующим шагом является оценка каждой проблемы с точки зрения ее влияния на организацию и ее вероятности, при этом каждая характеристика оценивается от 0 до 6 баллов, как показано ниже.

Когда оцениваются отдельные рейтинги, значения воздействия и вероятности умножаются, при этом каждый фактор достигает минимум 0 и максимум 36 баллов. Например:

|

Влияние |

Вероятность |

Баллы |

|

Очень сильное |

Уверенность |

6X6=36 |

|

Сильное |

Весьма вероятно |

4X5=20 |

|

Низкое |

Весьма вероятно |

1X6=6 |

Занесите эти баллы в промежуточную матрицу (не обязательно ответы будут совпадать по каждой стратегической сфере бизнеса).

Добавьте баллы по каждой стратегической сфере бизнеса и подсчитайте средний балл (поделите общий результат на количество важных факторов окружающей среды).

Это даст ответ по каждой сфере бизнеса, причем максимальное количество баллов составляет 36. Ось риска, соответственно, поделена на 36 частей, как это показано на примере на рис. 1.2.1.

Рис. 1.2.1. Матрица риска (RM) [17, c. 258]

Используя оценки по обеим осям, вы можете найти позицию риска для каждой стратегической области бизнеса.

Теперь, если это добавить в качестве третьего измерения к матрице направленных действий (вам не нужно пытаться самим нарисовать это, так как DPM матрица направленных действий позволяет показать результаты матрицы риска), становится возможным одновременно осознать позицию на матрице направленных действий и уровень связанного с этим риска. Тогда как рассмотрение матрицы риска самой по себе может привести к созданию стратегий снижения риска или реализации действий, которые необходимо предпринять для урегулирования баланса риска в организации, исследование этих двух матриц в совокупности может породить совершенно новые выводы.

Например, стратегическая область, которая попадает в квадрат исключения, может быть срочным, и это становится особенно важным, если экологический риск высок. Точно так же организация должна осознавать возрастающую вероятность того, что генератор денежных потоков иссякнет, если он также подвержен высокому риску. безопаснее инвестировать в квадрат роста, если риск достаточно низкий. Если степень риска известна, это может упростить принятие решений и в квадрате «удвоить производство или уйти» [13, c. 186].

Концепция третьего измерения портфельного анализа может использоваться для изучения других факторов, влияющих на компанию. можно рассмотреть конкретную проблему и проанализировать области с точки зрения их взаимосвязи с потреблением энергии, уязвимостью к инфляции или потребностями в ликвидности.

Ни один из этих инструментов не заменяет управленческую оценку, но они помогают получить более перспективный взгляд на проблему. Эти методы могут быть применены аналитически в «чистом» стиле или в стиле «Башня из слоновой кости», хотя это означает, что они не найдут применения во многих организациях. Более эффективный подход, способствующий внедрению этих методов, — это создание команд из опытных менеджеров для ранжирования стратегических областей бизнеса, в которых они являются экспертами. Если такие встречи возможны, то лучше их проводить, так как это снижает потребность в суждениях, основанных на суждениях, а также значительно исключает возможные конфликты.

Для уточнения оценок полезно дважды заполнить матрицу запасов: один раз на основе исторических данных, а другой — на основе прогнозов. Это поможет определить расхождение в понимании ситуации, которая может возникнуть у менеджера, и избежать невольного проецирования прошлых тенденций в будущее.

Детальные правила оценки для матриц риска и направленных действий вместе с рабочими примерами можно найти в книге (Hussey, 1998).

Сегев в своих работах приводит несколько портфельных подходов, и детально описывает правила их применения. К одной из этих книг Сегева прилагается диск, так что для позиционирования бизнеса на матрице может быть использован компьютер [8, c. 215].

Здесь необходимо добавить несколько предупреждений. Техники портфельного анализа, которые более акцентированы на конкурентной позиции компании, проигрывают при рассмотрении тех бизнес-сфер, где этот аспект не важен. Например, как бы ни была прибыльна садоводческая или сельскохозяйственная сфера деятельности фирмы, есть вероятность, что она получит низкий балл по оси оценки конкуренции (здесь у всех производителей очень маленькая доля рынка).

Преимущества фермерства может заключаться в высоком качестве земли и налоговых преимуществах, что не будет явно видно при данном матричном анализе.

Таким же образом, достаточно жизнеспособной может быть политика небольшого оператора рынка, который предоставляет некую альтернативу тем, кого не удовлетворяет более крупный контрагент. Конечно, эта ситуация в большей степени характерна для стратегии малых фирм, и матрица направленных действий в случае малого бизнеса приносит меньше пользы чем для крупных компаний. Последним она дает возможность задать самим себе вопросы о своей стратегии, что гораздо больше простых предположений.

Портфельный анализ позволяет организации получить некий новый ракурс при рассмотрении ее бизнес-единиц или продуктов относительно друг друга. Он может также дать исходную точку для оценки того, увеличивает или уменьшает добавленную ценность для акционеров множественность отдельных бизнес-единиц. Уничтожение связей между бизнес-единицами иногда приносит больше пользы акционерам, чем сохранение их в рамках конгломерата. Основными путями увеличения ценности являются следующие:

- если дочерний бизнес только выигрывает от разделения ресурсов и деятельности;

- от распространения эффектов маркетинга, исследований и разработок;

- от разделения знаний, навыков и технологий;

- от разделения имиджа.

Ценность может понизиться, если не имеет места ни одно из перечисленных преимуществ, или если дочерние бизнес-единицы вынуждены оплачивать головной компании услуги, которые им не нужны или которые дешевле приобретать извне, или если процессы менеджмента затягивают принятие решений или попросту не дают бизнес-единицам принимать жизненно важные для их будущего роста инвестиционные решения.

Матрица, на которой позиционированы только дочерние бизнес-единицы или продукты, является лишь началом этого анализа. Здесь необходимо продолжение, так как бизнес-единицы обычно группируются по продуктам или рынкам. Если бы бизнес-единицы были сгруппированы в технологические единицы или согласно их стержневой компетенции, то получилась бы совсем иная картина, которую полезно использовать при поиске центров создания добавленной стоимости и для разработки стратегий нового ракурса.

Уже разработан целый ряд техник портфельного анализа. Нойбауэр (Neubauer, 1990) предложил технологическую матрицу, на осях которой располагаются технологическое положение фирмы и технологическая значимость. Хинтерхубер и др. в работе (Hinterhuber et al, 1996) предложили матрицы, где на осях отложены компетенции фирмы с ценностью для потребителей и относительная конкурентная сила [14, c. 187].

Чтобы техника была действительно полезной, эти портфельные подходы должны поддерживаться другой матрицей, на которой показана каждая бизнес-единица на одной оси и технология или стержневая компетенция на другой. Таким образом, можно видеть, что является общим, а что нет.

Каждый человек так или иначе использует контроль в своей работе и жизни. Но не каждый делает это сознательно. Наша беседа будет посвящена тому как научится компетентно подходить к вопросам организационного контроля. Теория организационного контроля проста, в ней нет трюков и сложных мест. Это очевидные вещи, продиктованные здравым смыслом. Мы лишь представим их в организованном виде

Рассматриваемые здесь модели риска и контроля были разработаны The Committee of Sponsoring Organizations of the Treadway Commission (COSO) в США. Конец 80-х был тяжёлым для США. Крах сотен финансовых институтов принёс миллиардные убытки инвесторам, дебиторам и правительству. The Treadway Commission была создана присяжными бухгалтерами, внутренними аудиторами, финансовыми менеджерами и двумя другими группами для изучения ситуации. Среди прочего, комиссия рекомендовала спонсирующим организациям разработать интегрированное руководство по внутреннему контролю. Для реализации этой рекомендации был создан COSO комитет. Модели риска и контроля, предложенные COSO, послужили основой для ряда других моделей риска и контроля, разработанных в других странах организациями, аналогичными COSO, и различными консультационными фирмами [21, c. 243].

Исследователи предлагают самостоятельно ответить на вопросы «что такое контроль?» и «какие типы контроля бывают»? Что первое пришло вам нам на ум? Инспекции, процедуры, подписи, файлы… Как правило, не более того. Модели инструментальны. Использование этих моделей дает возможность более широко и системно смотреть на вопросы контроля в своей ежедневной практике, замечать то, что прежде ускользало от вашего внимания в этой связи.

Контроль не самоцель. Он связан с рисками и целями организации. Грамотное обсуждение вопросов контроля требует постоянного видения этой перспективы.

Определение риска. The Economist Intelligence Unit в своём исследовании определяет риск как «угрозу того, что некое событие или действие негативно повлияет на способность организации успешно достичь своих целей или реализовать свои стратегии». В соответствии с этим определением, говорить о риске можно только в контексте специфических целей.

Можно классифицировать риски по их источникам.

- Внутренние источники риска.

[Электронный ресурс]//URL: https://management.econlib.ru/kursovaya/risk-v-opredelenii-tsenyi/

Работники. Человек самое высокоразвитое существо и поэтому самое непредсказуемое. Человеку свойственно ошибаться, недоделывать, задерживаться, халатно относится к работе. Люди периодически врут и воруют, мошенничают самыми разными способами. Человек может заболеть и не выйти на работу.

Оборудование может дать сбой или выйти из строя. С меньшей вероятностью чем человек, но все же.

Неверно поставленные цели. Например, нереалистичный план продаж может привести к отгрузкам некредитоспособным клиентам. Задача увеличить долю рынка любой ценой может привести к серьёзным убыткам.

- Внешние источники риска. Некоторые из них персонифицированы.

Конкуренты представляют постоянную угрозу потери бизнеса.

Поставщики могут недопоставить или затребовать неоправданно высокую цену или слишком жёсткие условия контракта. Они могут давать взятки работникам вашей организации для получения выгодных заказов.

Клиенты могут не оплатить товары в срок или вовсе не оплатить. Могут не исполнять условия контракта.

Другие внешние источники риска не персонифицируются:

- Законодательство (налоговое, экологическое, трудовое и пр.).

Например, таможенные правила, несоблюдение которых грозит штрафами для предприятия-нарушителя.

- Политические события. Например, война, может вынудить свернуть продажи.

- Общественное мнение. Например, потребители могут отказаться от приобретения брэнда американской компании в следствие негативного отношения к текущей политике США в данном государстве.

Состояние экономики и финансов. Например, угроза резкой девальвации валюты [2, c. 123].

- Явления природы — также являются источниками риска. Молния может привести к пожару здания. Дождь может протечь через крышу и залить сервер. Снегопад может завалить въезд на склад.

Цели, подверженные риску

Риск определяется его через цели организации. Следовательно, можно классифицировать риски по тому, каким целям они угрожают. Кроме целей, которое организация устанавливает перед собой, важно принять во внимание обязанности, накладываемые на организацию государством и инвесторами.

1. Надёжность и интегрированность информации. Разве это цель, а не средство для принятия обоснованных управленческих решений? Организация обязана предоставлять информацию различным заинтересованным лицам (инвесторами, государством, дебиторами) для принятия решений в отношении организации. Примером такого рода информации является квартальный отчёт о прибыли и убытках. Предприятие ответственно за надёжность и непротиворечивость этой информация. Для получения надёжных периодических обобщённых данных необходимо, чтобы текущая информация, генерируемая на всех рабочих местах, была надежной и не противоречила друг другу. Примером риска для этого типа целей является случайное или преднамеренное искажение информации вследствие неоправданно-широкого доступа к информационной системам организации.

2. Исполнение внутренних политик, планов, процедур, а также внешних законов и норм. Очевидно, что соблюдение государственных законов является обязанностью организации. Сверх того организация может установить свои внутренние нормы, например, код делового поведения или политика в отношении работающих матерей, предусматривающая определённые льготы, не установленные трудовым законодательством. Установив свои внутренние нормы, предприятие тем самым обязуется исполнять их. Сюда же можно отнести законодательные и внутренние требования к безопасности производства. Примером риска для этого типа целей является нарушение налогового законодательства в результате неправильного оформления счетов к оплате.

3. Защита активов. Инвесторы предоставляют организации свои активы для использования в целях получения прибыли (или других целей в случае неприбыльных организаций).

Организация, со своей стороны, обязано защищать эти активы. Примером риска для этого типа целей являются убытки на рынке ценных бумаг вследствие несбалансированных инвестиций.

4. Экономичное и эффективное использование ресурсов. С точки зрения классической теории рыночного капитализма, это является единственной целью капиталистического предприятия. Примером риска для этого типа целей является уничтожение готовой продукции вследствие ошибочного прогнозирования объёма продаж. Другой пример: дополнительный персонал на заводах, корректирующий ошибки мастер-данных с центральной базе данных.

5. И, наконец, наиболее очевидный тип целей, стоящих перед организацией. Достижение целей, установленных для текущей деятельности и специальных программ. Какие примеры такого рода целей вы можете привести из своей практики? Задания по продажам и производству. Обеспечение качества продукции и услуг. Внедрение нового программного обеспечения. Примером риска для этого типа целей является увеличение количества претензий от клиентов вследствие принятия заказов на товар, не имеющийся в наличии.

Измерение риска

Общепринято измерять риск вероятностью угрозы и степенью негативного влияния последствий: риск = последствия * вероятность.

Допустим, что все работники завода, работающие с компьютерной программой по бухучёту, имеют системный ID и пароль, позволяющий производить критические действия в системе, к примеру, создавать в системе заказ на закупку. Последствия неавторизованных закупок, могут нанести серьёзный ущерб экономичному и эффективному использованию ресурсов.

Предположим, далее, что только работники отдела закупок были обучены созданию системного заказа на закупку, остальные же работники, хотя и имеют доступ теоретически, но практически никогда им не пользуются. Уровень их компьютерной грамотности недостаточен, чтобы разобраться в этом самостоятельно. В этой ситуации последствия серьёзны, но вероятность угрозы не столь велика. Соответственно, суммарный риск имеет среднее значение (квадрант 1).

Если же мы не можем быть столь уверены в компьютерной безграмотности пользователей, вероятность угрозы возрастает. И наконец, если в числе этих работников есть продвинутые пользователи, хорошо знающие бизнес процесс, мы попадаем в область высокой вероятности в серьёзными последствиями. Суммарный риск максимален (квадрант 2).

Вернитесь опять к своим записям и сравните, как близки вы были к методу измерения риска, предлагаемого этой моделью.

Модель контроля

Определение контроля. Существуют различные определения контроля. Воспользуемся определением, данным Институтом Внутренних аудиторов (США).

«Контролем является всякое действие, предпринятое органом управления для повышения вероятности того, что установленные цели будут достигнуты.»

Контроль, как и риск, определяется через цели организации. И если риск представляет угрозу этим целям, то контроль предназначен смягчить эту угрозу.

Элементы контроля:

1. Контрольная среда. Она включает так называемые «опоры контроля»: «тон на верху» и «способность организации». Для обеспечения правильного «тона на верху», руководство должно служить образцом корпоративной культуры, подчёркивать важность эффективного организационного контроля, поощрять деятельность по усовершенствованию систем контроля. Необходимый уровень «способности организации» достигается посредством обучения персонала. Работник, не способный понять смысла элементов процесса, в котором он участвует, является слабой гарантией контроля в современных сложных организациях. Контрольная среда включает и другие «почвообразующие» элементы, например, принципы организации, систему вознаграждения, процесс согласования стратегии всех подразделений организации и прочее. Контрольная среда является элементом №1, поскольку она является условием жизнеспособности всех остальных элементов.

2. Оценка риска. Поскольку контроль устанавливается для смягчения риска, эффективная система контроля знания текущей «карты рисков». Оценка риска в разных областях проводится с разной степенью формальности. Отдел внутреннего аудита проводит ежегодную переоценку риска т.н. «универсума аудита», который является списком аудируемых областей. Обычно «универсум аудита» охватывает широкий спектр процессов, существующих в организации. Но он не является всеохватывающим, т.е. в организации существуют риски, не «схваченные» «универсумом аудита». Например, процесс подготовки отчётов о финансовых результатах обычно наличествует в универсуме. А процесс анализа финансовых результатов и их прогнозирования — нет. Причиной этого является сложность аудита нерутинных процессов.

3. Действия контроля. Инструменты «прямого» контроля, которые составляют основу традиционных подходов к контролю и находят отражение в 9-ти «действиях контроля».

1.Ответственность ясно определена и понята.

2.Доступ (физический и системный) контролируется.

3.Адекватный надзор.

4.Транзакции авторизуются.

5.Транзакции записываются.

6.Политики, процедуры, обязанности документируются.

7.Адекватное обучение.

8.Адекватное разделение обязанностей.

9.Учтённые активы сравниваются с имеющимися в наличии.

Эти действия контроля достаточно ясны из их названий. Приведём пример последствий неэффективной авторизации транзакций. Менеджер, не имеющий полномочий продавать оборудование, поручил инженеру найти потенциальных покупателей на вышедшую из эксплуатации производственную линию. Чрезвычайно дорогая линия была продана за половину её рыночной стоимости.

4. Информация и коммуникация. Ещё один «мягкий» элемент контроля. Приведём пример. Руководитель торгового отдела, решил усилить контроль за отгрузками консигнационных товаров, хранящихся на сладе регионального дистрибутора, введением дополнительного элемента контроля. Региональный торговый представитель компании должен письменно авторизовывать каждую отгрузку («транзакции авторизуются»).

Через некоторое время в налоговый отдел организации случайно попала копия такого документа. Специалист по налогам потребовал немедленно отменить эту процедуру, поскольку законодательство требовало в данном случае существенного усложнения процесса расчёта налога с продаж. Несоблюдение же законодательства могло привести к существенным штрафам. Правильно организованная коммуникация между торговым и юридическим отделами могла бы предотвратить этот риск с самого начала.

5. Мониторинг. Эта группа включает в себя различные виды надзора высших уровней управления за работой низших. Сюда относится и различные виды аудита, включая аудит качества, техники безопасности, внутренний аудит. Мониторинг часто предполагает сравнение текущих результатов с ожидаемыми. Поэтому, нормативы относятся к этой группе элементов контроля. Например, нормативы соответствия результатов инвентаризации данным складского учёта, норматив времени для «закрытия» бухгалтерских книг.

Остаточный риск

Рассмотрим вопрос измерения контроля. Исследователи предлагают измерять уровень контроля через уровень риска. Общепринятой формулой является присущий риск — контроль = остаточный риск. Уровень остаточного риска сравнивается с оптимальным уровнем. Уровень остаточного риска выше оптимального является неприемлемым. Уровень остаточного риска ниже оптимального соответствуют избыточному контролю. Суждения об оптимальности уровня остаточного риска субъективны. На основании результатов оценки уровня остаточного риска ответственное лицо может решить либо скорректировать цели, либо изменить (усилить или ослабить) систему контроля, либо продолжать слепо двигаться вперёд.

Как нами уже отмечалось, финансовый риск – явление динамическое, меняющее свои количественные характеристики в процессе развития предприятия на разных стадиях жизненного цикла. При этом стратегическое управление финансовым риском является подсистемой стратегического планирования.

При осуществлении стратегического управления финансовым риском ОАО «Волжский трубный завод», необходимо ориентироваться на следующие принципы управления.

1. Интеграция в общую систему управления ОАО «Волжский трубный завод». Особенностью стратегического планирования является то, что решения, принимаемые в различных областях деятельности предприятия, в конечном итоге оказывают влияние на направления денежных потоков, формирование финансовых результатов и достижение финансовых целей ОАО «Волжский трубный завод».

2. Комплексность принимаемых управленческих решений в области финансов. В процессе управления ограниченными финансовыми ресурсами действия в одном направлении обычно влияют на остальные направления. Часто улучшение в одной области влечет за собой немедленное или отложенное ухудшение в другой, что составляет угрозу безопасности и расширяет проявление финансового риска.

3. Контроль исполнения принятых решений. Стратегические решения отличаются своей инерционностью, что не позволяет оперативно прекратить их действие и в большинстве случаев не дает возможности вернуться к исходному состоянию в случае неправильного исполнения решения. В таких условиях наличие отлаженной системы контроля за исполнением стратегических решений в области финансового риска носит особо важный характер.

4. Аккумуляция прошлого опыта ОАО «Волжский трубный завод» и внедрение его в практику. Поскольку привлечение консультантов для совершенствования системы управления ОАО «Волжский трубный завод» является дорогостоящим процессом, необходимо обеспечить достаточный уровень самоорганизации системы стратегического управления финансами и финансовым риском на основании полученного опыта, выявленных проблем и найденных способах их решения или путем бэнч — маркинга.

5. Учет тенденций развития и возможных направлений активных изменений во внешней среде хозяйствования.

6. Учет стратегических целей и перспектив. В процессе осуществления хозяйственно-экономической деятельности необходимо всегда учитывать эффективность с точки зрения стратегической перспективы. Проект, являющийся эффективным с текущих позиций, может отдалять ОАО «Волжский трубный завод» от его стратегических целей. В таком случае он должен быть отклонен.

7. Экстренный характер принимаемых решений и проводимых преобразований. Процесс стратегического управления риском отнимает значительное количество денежных средств и требует больших временных затрат менеджеров. Решения, принимаемые в условиях современной турбулентной среды, должны достигать высокого качества в наименьшие сроки. Поэтому система стратегического управления финансовым риском должна предусматривать своевременное и качественное принятие решений.

Выполнение этих принципов в конечном итоге позволит создать действенную и эффективную систему стратегического управления финансами ОАО «Волжский трубный завод».

По отношению к деятельности предприятия">финансовой деятельности ОАО «Волжский трубный завод» этапы разработки стратегии представим следующим образом:

1. Оценка долгосрочных перспектив, связанных с возможностью формирования финансовых ресурсов. Формирование финансовых ресурсов возможно только при обеспечении положительного дисконтированного чистого денежного потока.

2. Разработка прогноза развития ОАО «Волжский трубный завод», его финансового состояния, с учетом планомерной активизации воздействия на сложившееся окружение и перспективных изменений.

3. Осознание цели: принятие существующих тенденций либо выявление необходимости движения к новым ориентирам финансового состояния.

4. Анализ сильных и слабых сторон предприятия: возможности самофинансирования, получения дешевых кредитов, «узкие» места в осуществлении финансирования деятельности.

5. Обобщение возможных альтернативных путей осуществления финансовой деятельности предприятия.

6. Разработка финансовых показателей и индикаторов, позволяющих оценить альтернативные финансовые стратегии (цена и структура капитала, цена фирмы и т.д.).

7. Выбор оптимальной финансовой стратегии.

8. Разработка финансовых планов, бюджетов ОАО «Волжский трубный завод» и подразделений.

Стратегическое управление включает в себя два уровня управленческих решений: стратегические решения, связанные с управлением воспроизводством потенциала; суперстратегические решения, связанные с управлением средствами воспроизводства потенциала (воспроизводство воспроизводства).

В области управления финансами к стратегическим решениям можно отнести формирование инвестиций, реорганизацию, финансовую оценку новых рынков и видов продукции, а к суперстратегическим — формирование согласованных финансовых отношений внутри компании, повышение кредитного рейтинга.

Применительно к стратегическому управлению финансовым риском можно выделить два уровня управленческих решений: 1) воздействие на денежный поток в сфере долгосрочных финансовых решений; 2) формирование направлений денежных потоков предприятия с целью упрочения его влияния на внешнюю среду.

Стратегические решения второго типа в большей степени, чем оперативные и тактические, способны влиять на экономическую безопасность предприятия, так как они требуют значительных затрат ресурсов, имеют длительный срок реализации, отдаленные и в большинстве случаев необратимые последствия. Поэтому к системе стратегического планирования финансового риска должны предъявляться требования обеспечения критериев и параметров экономической безопасности, определения мер по сохранению и развитию потенциала.

Управление финансовым риском должно обеспечивать такой чистый денежный поток, который способен сформировать фиксированное финансирование производства и обеспечение достаточных объемов прибыли, исходя из циклического характера положения товара или предприятия на рынке.

Выбор стратегии управления финансовым риском в каждом конкретном случае должен осуществляться ОАО «Волжский трубный завод» с учетом ряда факторов.

На этапе обоснования долгосрочных финансовых решений существуют наибольшие трудности учета финансового риска.

Концепция дисконтирования дает возможность учета финансового риска путем увеличения ставки дисконтирования на величину премии за финансовый риск. Более того, прибавление к ССК практически интуитивно определяемой премии за риск в относительном выражении считается большинством теоретиков в области стратегического планирования наиболее обоснованным методом оценки различных проявлений финансового риска [5, c. 222].

При реализации этой идеи на практике, выявляется целый ряд серьезных недостатков. В качестве таких недостатков обычно выделяют:

- необоснованное изменение рисковой премии в зависимости от года реализации стратегического финансового решения;

- интуитивное определение рисковой премии;

- использование одной и той же меры для учета риска и времени.

Все эти проблемы осложняют определения и прогнозирование величины и динамики финансового риска на протяжении всего срока реализации проекта, а популярность использования этого метода учета риска объясняется тем, что он довольно прост и тем, что финансовая наука пока еще не предложила таких методов, которые могли бы давать практические преимущества.

Расчет чистого дисконтированного денежного потока с учетом фактора риска осуществляется по следующей формуле:

![]()

где ЧДП — чистый дисконтированный денежный поток;

ЧДП n — чистый денежный поток года n;

R с – свободная от риска норма доходности;

R f – премия за финансовый риск.

Сравнивая величину знаменателя фактора текущей стоимости денежного потока разных годов реализации долгосрочного финансового решения, можно заметить, что в 1-й год реализации проекта (1+Rс+Rf)1 она меньше, чем рисковая премия, входящая в ставку дисконтирования чистого денежного потока во 2 — й года реализации проекта (1+Rс+Rf)2 и т. д.

Такой подход к учету фактора риска означает, что чистым денежным потокам, соответствующим различным годам реализации проекта, присваивается одинаковый уровень риска в относительном выражении, величина которого не зависит от конкретного момента времени и, собственно, от технологии расчета чистого дисконтированного денежного потока.

Таким образом, этот метод учета фактора риска не рассматривает ЧДП 1 и ЧДП2 как денежные потоки, связанные с одинаковым риском, поскольку ЧДП2 дисконтируется как имеющий больший риск, чем ЧДП1 . Хотя априорно можно утверждать: чем на больший срок оттянуто получение доходов от начала осуществления долгосрочного финансового решения, тем больше возможность наступления неблагоприятных событий, которые могут иметь своим результатом убытки. Поэтому представляется вполне справедливым утверждение о том, что риск связанный с получением ЧДП1 меньше риска, сопутствующего получению ЧДПn .

Именно поэтому простое механическое добавление рисковой премии в относительном выражении в ставку дисконта ведет к необоснованному изменению фактора текущей стоимости чистого денежного потока по ходу осуществления долгосрочного финансового решения. При этом такая динамика инвестиционного риска не имеет под собой никакого экономического обоснования.

Второй недостаток, состоящий в интуитивном определении рисковой премии, также, как и первый, накладывает серьезные ограничения на практическое использование этого способа учета фактора риска, предполагающего добавление и самой рисковой премии к ставке дисконта. Поскольку размер рисковой премии устанавливается чисто интуитивно, то различные специалисты будут вводить разные поправки при оценке одного и того же проекта долгосрочного финансового решения.

Этот недостаток, как и первый, существенно ограничивает сферу применения исследуемого способа учета фактора риска при принятии долгосрочного финансового решения ОАО «Волжский трубный завод». Для разрешения этой проблемы необходимо использование последних достижений науки в области принятия перспективных решений.

И еще одним недостатком способа учета фактора риска, предполагающего корректировку ставки дисконта, является использование одной и той же меры для учета риска и времени. Поэтому представляется вполне справедливым, что при преодолении первого недостатка отмеченный недостаток при определенном условии разрешится сам собой. Это условие заключается в разграничении учета фактора риска и учета фактора временной ценности денег на цельные операции, тесно связанные между собой.

Анализ совокупности недостатков, проведенных выше, обнаружил, что первый и третий недостатки связаны между собой, поскольку оба они обусловлены одной проблемой, которая заключается в интегрировании риска и времени при принятии долгосрочных финансовых решений

В некоторых случаях под рисковой премией подразумевается вознаграждение за финансовый риск, которое уже заключено в средневзвешенной стоимости капитала. Данная ситуация вызывает еще одно противоречие. Мы считаем, что на средневзвешенную стоимость капитала оказывают определенные составляющие различных видов риска, в том числе и разновидности финансового. В этой связи представляется недопустимым включение премии за финансовый риск в средневзвешенную цену капитала, равно как и простое суммирование премии за финансовый риск и средневзвешенной стоимости капитала. [12, c 135].

Определение индикаторов, характеризующих уровень финансового риска в долгосрочном аспекте, мы основываем на том, что стратегия по своему существу представляет набор правил для принятия решений, которыми ОАО «Волжский трубный завод» руководствуется в своей деятельности. По отношению к стратегии предприятия, Ансофф выделил четыре группы правил:

1. Правила, используемые при оценке результатов деятельности фирмы в настоящем и в перспективе. Качественную сторону критериев оценки обычно называют ориентиром, а количественное содержание — заданием.

2. Правила, по которым складываются отношения фирмы с ее внешней средой, определяющие какие виды продукции и технологии она будет разрабатывать, куда и кому сбывать свои изделия, каким образом добиваться превосходства над конкурентами. Этот набор правил называется стратегией бизнеса.

3. Правила, по которым устанавливаются отношения и процедуры внутри организации. Их называют организационной концепцией.

4. Правила, по которым фирма ведет свою повседневную деятельность, называемые основными оперативными приемами.

По мнению О.С. Виханского и А.И Наумова, стратегия отвечает на вопрос, каким способом, с помощью каких действий организация сумеет достичь своих целей в условиях изменяющегося и конкурентного окружения. При этом организация использует наряду со стратегиями правила [9, c 337]..

Таким образом, стратегическое управление ОАО «Волжский трубный завод» и его финансовой подсистемой, как метод управления финансовым риском нуждается в наборе индикаторов, которые отразят эффективность использования данного метода.

Индикаторы уровня финансового риска — наиболее значимые параметры, дающие представление о состоянии ОАО «Волжский трубный завод» в целом, сбалансированности его денежных потоков. Пороговые значения индикатора — это предельные величины, несоблюдение которых препятствует нормальному ходу развития различных элементов воспроизводства, приводит к формированию негативных, разрушительных тенденций в области осуществления финансового риска. Наименьший уровень финансового риска достигается при условии, что весь комплекс показателей находится в пределах допустимых границ своих пороговых значений, а пороговые значения одного показателя достигаются не в ущерб другим.

В зависимости от величины отклонения от предельного значения индикаторы могут приобретать различные виды: индикатор тревоги, индикатор экстремального положения, индикатор банкротства. Наилучшие результаты приносит использование индикаторов-векторов, характеризующих дальнейшее направление развития системы, а не просто моментное статичное состояние.

От того, насколько точно будет определен круг факторов, влияющих на уровень финансового риска, выбрана система измерителей их проявления, зависит объективность функционирования системы стратегического управления финансами и финансовым риском. Для своевременного выявления в деятельности ОАО «Волжский трубный завод» отклонений от нормальных или допустимых условий хозяйствования необходимо создание системы слежения за состоянием индикаторов уровня финансового риска.

Разработка системы слежения за соблюдением допустимого уровня индикаторов безопасности включает в себя следующие этапы:

1. Определение источников первичной информации для системы мониторинга. Система слежения основывается на информации, получаемой из финансового и управленческого учета.

2. Утверждение единых подходов к расчету аналитических показателей, необходимых для работы системы мониторинга. На данном этапе разрабатываются и принимаются алгоритмы расчета индикаторов уровня финансового риска на основе данных первичного учета.

3. Определение форм и информационного состава отчетности, необходимой для осуществления мониторинга.

4. Определение периодичности и сроков мониторинга.

5. Установление размеров отклонений значений показателей от их нормативных значений.

6. Выявление причин отклонения показателей.

7.Разработка системы действий по управлению финансовым риском.

В стратегическом управлении особое место занимают матричные методы исследования явлений и процессов, и стратегическое управление финансовым риском не исключение.

Матрица финансовой стратегии позволяет не только определять текущее положение компании с точки зрения финансового риска, но и рассматривать ситуацию в динамике, позволяя прогнозировать изменения финансовой стратегии в зависимости от перемены важных показателей деятельности, а также планировать будущее положение компании, целенаправленно меняя эти показатели и снижая уровень финансового риска.

Французскими учеными Ж. Франшоном и И. Романэ был предложен один из вариантов использования матрицы финансовой стратегии [17, C. 321]. Он основывается на расчете трех коэффициентов: результат хозяйственной деятельности, результат финансовой деятельности, результат финансово-хозяйственной деятельности.

Для расчета этих показатели используются понятия «добавленная стоимость» и «брутто-результат эксплуатации инвестиций».

Добавленная стоимость — это стоимость, созданная на предприятии за определенный период времени. В экономической теории обозначается как C+V+m. На практике рассчитывается как разница между стоимостью произведенной (реализованной) продукции и суммой внешних издержек, понесенных предприятием.

Брутто-результат эксплуатации инвестиций — это добавленная стоимость за вычетом всех затрат на труд. В экономической теории может быть обозначена как С+m.

1. Результат хозяйственной деятельности. Рассчитывается по формуле:

РХД = БРЭИ – изменение финансово – эксплуатационных потребностей – производственные инвестиции + обычные продажи имущества

Результат хозяйственной деятельности показывает наличие финансовых средств у предприятия после финансирования развития.

2. Результат финансовой деятельности. Рассчитывается по формуле:

РФД = Изменение заемных средств – финансовые издержки по заемным средствам – налог на прибыль – другие доходы и расходы финансовой деятельности

Результат финансовой деятельности показывает, в какой мере компания использует привлеченные средства. При их использовании показатель принимает положительные значения

3. Результат финансово-хозяйственной деятельности предприятия.

РФХД = РХД + РФД

Отрицательные значения результата финансово-хозяйственной деятельности в течение долгого периода может привести к банкротству предприятия. Для предприятия желательно иметь положительные значения показателя. При положительных значениях РФХД стратегический финансовый риск минимален. Однако в зависимости от конъюнктуры допускаются незначительные колебания вокруг нулевой отметки (безопасная зона).

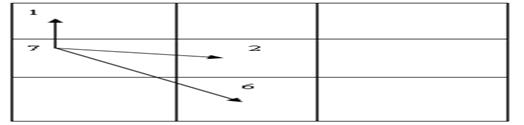

Матрица финансовой стратегии имеет следующий вид (рис.2.3.1.)

|

РФД«0 |

РФД=0 |

РФД»0 |

|

|

РХД»0 |

РФХД=0 1 |

РФХД>0 4 |

РФХД»0 8 |

|

РХФ=0 |

РФХД<0 7 |

РФХД=0 2 |

РФХД>0 5 |

|

РХД«0 |

РФХД«0 9 |

РФХД<0 6 |

РФХД=0 3 |

Рис. 2.3.1. Матрица финансовых стратегий [6, C. 154]

Матрица помогает спрогнозировать критический путь предприятия на будущее время, наметить допустимые пределы финансового риска и выявить порог возможностей предприятия.

Квадраты 1, 2 и 3 (главная диагональ матрицы) представляют собой зону равновесия. Над диагональю (квадраты 4, 5, 8) находится зона успехов, в которой значения показателей положительны и происходит создание ликвидных средств. Чистый денежный поток устойчиво положительный, финансовый риск минимален. Под диагональю (квадраты 7, 6, 9) находится зона дефицитов, в ней происходит потребление ликвидных средств и значения показателей отрицательны.

Рассмотрим возможные положения предприятия на матрице финансовой стратегии и возможные пути их изменения.

Квадрат 1. Отец семейства. Темпы роста оборота ниже возможных. Существуют резервы. Возможен переход в квадраты 4, 2 и 7.

Квадрат 2. Устойчивое равновесие. В этой ситуации предприятие находится в состоянии финансового равновесия и имеет самое большое количество возможных вариантов изменения финансового положения: квадраты 1, 4, 7, 5, 3, 6.

Квадрат 3. Неустойчивое равновесие. Состояние характеризуется отсутствием собственных свободных средств и использованием привлеченного капитала. Ситуация может наблюдаться после выполнения инвестиционного проекта. Возможные пути выхода 6, 2 и 5.

Квадрат 4. Рантье. Наличие свободных средств для осуществления проектов при не использовании заемного капитала. Переход в квадраты 1, 2, 7.

Квадрат 5. Атака. Излишек собственных средств, позволяет расширить свой сегмент рынка. Переход в 2 и 6.

Квадрат 6. Дилемма. Имеется дефицит ликвидных средств, частично покрываемый за счет заимствования. Переход в 2, 7, 9.

Квадрат 7. Эпизодический дефицит. Дефицит ликвидных средств из-за несовпадения сроков поступления и расходования средств. Переход в 1,2,6.

Квадрат 8. Материнское общество. Избыток ликвидных средств. Компания имеет возможность создания и финансирования дочерних подразделений. Переход в 4 или 5.

Квадрат 9. Кризис. Кризисное положение предприятия. Необходимость урезания всех инвестиций или дробления предприятия. Потребность в финансовой поддержке. Возможен переход в 6 или 7.

Финансовый менеджер, используя матрицу финансовой стратегии, может оценить положение предприятия на текущий момент. Путем изменения показателей, входящих в расчет результатов хозяйственной и финансовой деятельности, выяснить, как могут повлиять управленческие решения на состояние предприятия в будущем. Кроме этого можно подобрать необходимые параметры финансовой и хозяйственной деятельности для достижения запланированного состояния предприятия при низком уровне финансового риска. Система мер, направленных на диагностику уровня стратегического финансового риска и поддержание достигнутого финансового равновесия в долгосрочном периоде, базируется на использовании модели устойчивого экономического роста. Модель экономического роста имеет множество математических выражений, но в любом случае для целей диагностики уровня стратегического финансового риска имеет смысл включение в нее основных параметров финансовой стратегии.

Рассмотрим порядок оценки уровня финансового риска стратегических решений на примере ОАО «Волжский трубный завод». По результатам финансового анализа 2002 – 2003 гг., предприятие не находится в критическом состоянии и намечается ряд тенденций, позволяющих говорить о возможности улучшения финансового состояния в перспективе. Предприятие увеличивает объем произведенной и реализованной продукции. Увеличивается объем расчетов деньгами, без использования их заменителей и суррогатов. Улучшается работа с покупателями в части ускорения расчетов за реализованную продукцию. Повышается объем оборотных средств, финансируемых за счет собственных средств. Улучшаются показатели оборачиваемости активов. Предприятие увеличивает рентабельность вложенных активов.

Тем не менее, необходимо отметить негативные тенденции, которые могут создать трудности в перспективе. ОАО «Волжский трубный завод» значительно зависит от внешних инвесторов. Финансирование деятельности по большей части осуществляется за счет краткосрочной задолженности. Износ основных фондов может вскоре перейти критическую черту и поставить предприятие перед проблемой выживания. Таким образом, текущее финансовое положение предприятия таит в себя разнообразные действия финансовых рисков. Показатель результата финансовой деятельности ОАО «Волжский трубный завод» в 2002 г. значительно меньше единицы, а показатель результата хозяйственной деятельности приблизительно равен нулю. Такая ситуация характерна для седьмого квадрата матрицы финансовых стратегий (рис. 2.3.2.).

Рис. 2.3.2. Положение ОАО «Волжский трубный завод» на матрице финансовых стратегий, 2003 г.

Данное положение носит название «Эпизодический дефицит». Наблюдается несинхронное поступление и расходование ликвидных средств. Предприятие увеличивает свою задолженность. Темпы роста инвестиций не снижаются за счет увеличения капитала в ущерб дивидендам. В данной ситуации все зависит от темпов роста экономической рентабельности и оборота. Если рентабельность растет быстрее оборота, то предприятие имеет шансы переместиться в квадраты 1 или 2 на линии равновесия. Если же темпы роста оборота превышают темпы роста рентабельности, то предприятие может перейти в квадрат 6, рискуя в дальнейшем испытать состояние кризиса (квадрат 9).

Поскольку у ОАО «Волжский трубный завод» темпы роста рентабельности выше темпов роста оборота, существует возможность улучшения финансового состояния.

Для этого необходимо обратить особое внимание на упорядочивание постоянных издержек, что даст возможность мобилизовать операционный рычаг. Также следует учитывать возможности управления дебиторской и кредиторской задолженностями.

Одной из основных проблем предприятия является высокая доля заемных источников в общей сумме. Определим примерную нормативную долю заемного капитала. Для этого используем формулу:

Д зкн = Док * 0,25 + Дта * 0,5,

где Д зкн — нормативная доля заемного капитала в общей сумме источников;

Д ок — доля основного капитала в общей сумме активов;

Д та — доля текущих активов в общей сумме активов.

Для ОАО «Волжский трубный завод» нормативная доля заемного капитала в 2003 г. составляет 0,44.

Таким образом, нормативная величина доли собственных средств в структуре источников составляет 56 процентов.

Рассмотрим, какие темпы роста может показывать предприятие при сложившихся соотношениях формирования структуры активов и распределения средств. Для этого применим рассмотренную выше модель устойчивого роста, позволяющую определить возможные темпы роста собственного капитала предприятия. Информация для осуществления расчетов приведена в таблице 2.3.1.

Таблица 2.3.1.

Данные для расчета влияния факторов на изменение темпов роста собственного капитала ОАО «Волжский трубный завод» 2003 г.

|

Показатель |

Значение показателя |

|

Чистая прибыль |

92214 |

|

Реинвестированная прибыль, тыс.руб. |

66361 |

|

Выручка, тыс.руб. |

970114 |

|

Общая сумма капитала, тыс.руб. |

1207977 |

|

Сумма собственного капитала, тыс.руб. |

332614 |

|

Рентабельность продаж (Rn), % |

9,51 |

|

Коэффициент оборачиваемости капитала (Коб) |

0,80 |

|

Коэффициент зависимости (Кз) |

3,63 |

|

Доля реинвестированной прибыли в чистой прибыли (Д) |

0,72 |

Модель устойчивого роста по данным 2003 года имеет следующий вид:

АСК = Rn * Коб * К3 * Д = 9,51 * 0,80 * 3,63 * 0,72 = 19,95

Таким образом, при сложившейся структуре пассивов, дивидендной политике, уровне рентабельности предприятие может обеспечить прирост собственного капитала на 20 процентов. При этом уровень финансового риска долгосрочного решения останется на фиксированном уровне. В противном случае у предприятия нарастает действие риска структуры капитала.

В предложениях по оценке финансового риска долгосрочного решения мы уделяем достаточно большое внимание показателям эффективности использования собственного капитала потому, что получение стабильной и высокой прибыли на вложенный капитал зависит по большей части от мастерства управляющих. Эти показатели характеризуют качество менеджмента. По нашему мнению они намного надежнее других показателей оценки финансовой устойчивости предприятия.

Конечно, использование заемного капитала позволяет увеличивать норму прибыльности собственного капитала. Однако никто не дает кредиты без страховки, которая может выражаться либо в явном страховании, либо в увеличении цены кредитов с ростом доли заемных средств в структуре пассивов.

Оптимальная структура капитала находится на основе максимизации нормы прибыли и к основным определяющим ее факторам относятся доходность собственного капитала и возрастание кредитной ставки при увеличении доли заемного средств.

Рассмотрим оптимальную структуру капитала, при которой максимизируется норма прибыли, с позиций оптимизации нормы прибыли на собственный капитал при условии увеличения стоимости использования кредитов, связанного с ростом удельного веса привлеченного капитала

Величина рисковой надбавки за возможность банкротства заемщика определяется кредитным институтом самостоятельно. Рассмотрим следующую зависимость (таблица 2.3.2.).

Таблица 2.3.2

Величины кредитного процента, содержащего страхование от банкротства, %

|

Доля заемного капитала |

0 |

10 |

20 |

30 |

40 |

50 |

60 |

70 |

80 |

|

Кредитный процент |

15 |

17 |

19 |

22 |

25 |

27 |

30 |

40 |

50 |

Собственная разработка

Норму прибыли рассчитаем по следующей формуле:

![]()

где Rп(a) — норма прибыльности предприятия;

- Rе — норма отдачи на собственный капитал;

- а — доля заемного капитала в структуре пассивов;

- R(а) — ставка по кредиту с учетом риска банкротства.

Таким образом, мы получаем значения нормы прибыли, которые предприятие может получить, варьируя структурой капитала при условии, что цена кредита повышается, когда растет доля заемных средств. Результаты расчета показаны в таблице 2.3.3.

Таблица 2.3.3.

Значение нормы прибыльности при различной структуре капитала с учетом страхования против банкротства ОАО «Волжский трубный завод»

|

Норма прибыль-ности собственного капитала |

Доля заемного капитала |

||||||||

|

0 |

10 |

20 |

30 |

40 |

50 |

60 |

70 |

80 |

|

|

0 |

0,00 |

-1,89 |

-4,75 |

-9,43 |

-16,67 |

-27,00 |

-45,00 |

-93,33 |

-200,00 |

|

10 |

10,00 |

9,22 |

7,75 |

4,86 |

0,00 |

-7,00 |

-20,00 |

-60,00 |

-150,00 |

|

20 |

20,00 |

20,33 |

20,25 |

19,14 |

16,67 |

13,00 |

5,00 |

-26,67 |

-100,00 |

|

30 |

30,00 |

31,44 |

32,75 |

33,43 |

33,33 |

33,00 |

30,00 |

6,67 |

-50,00 |

|

40 |

40,00 |

42,56 |

45,25 |

47,71 |

50,00 |

53,00 |

55,00 |

40,00 |

0,00 |

|

50 |

50,00 |

53,67 |

57,75 |

62,00 |

66,67 |

73,00 |

80,00 |

73,33 |

50,00 |

|

60 |

60,00 |

64,78 |

70,25 |

76,29 |

83,33 |

93,00 |

105,00 |

106,67 |

100,00 |

|

70 |

70,00 |

75,89 |

82,75 |

90,57 |

100,00 |

113,00 |

130,00 |

140,00 |

150,00 |

|

80 |

80,00 |

87,00 |

95,25 |

104,86 |

116,67 |

133,00 |

155,00 |

173,33 |

200,00 |

Таким образом, у нас есть возможность сделать выводы о структуре капитала, позволяющей оптимизировать общую норму прибыли ОАО «Волжский трубный завод» без увеличения уровня финансовых рисков [6, C. 157]

-Поскольку в настоящее время отдача на собственный капитал составляет приблизительно 30 процентов, нам необходимо выбрать максимальный элемент в четвертой строке таблицы 2.3.3. Как видим, это 33,43 процента. Это значение максимальной прибыльности, возможной при сложившейся отдаче на собственный капитал. Поднявшись вверх по графе, делаем вывод, что максимизировать отдачу можно при структуре капитала -30 процентов заемных и 70 процентов собственных средств.

При существующей структуре капитала (70 процентов заемных, 30 процентов собственных средств) показатель отдачи, согласно данным расчета, должен составить 6,67 процента.

Необходимость слежения за показателем рентабельности собственного капитала в процессе осуществления финансовой стратегии и обеспечения приемлемого уровня финансового риска предприятия связано с тем, что одной из главных целей финансово-хозяйственной деятельности является увеличение суммы собственного капитала и повышение уровня его доходности.

Модель анализа рентабельности собственного капитала можно представить как: ROE = Rрп * Коб *МК

где Rpп — рентабельность продаж;

- К — коэффициент оборачиваемости капитала;

- МК — мультипликатор капитала (отношение совокупного капитала к собственному).

Существует следующая зависимость: при снижении уровня рентабельности совокупного капитала предприятию для поддержания требуемого уровня отдачи на собственный капитал необходимо увеличивать степень финансового риска, повышая долю заемных средств. Эту степень риска и отражает мультипликатор капитала.

При построении финансовой стратегии необходимо учитывать, что предприятие не может изменить структуру капитала, чтобы снизить степень зависимости от кредиторов, и соответственно уровень финансового риска, не проводя серьезных изменений в своей деятельности. Рассмотрим следующую ситуацию.

Как было нами установлено, оптимальной долей собственных средств ОАО «Волжский трубный завод» является величина 56 процентов. Это соответствует значению мультипликатора капитала равному 1,79 (100/56).

В настоящее время на предприятии мультипликатор составляет 3,57 (100/28), что свидетельствует о высокой степени риска. Выясним, что произойдет, если предприятие достигнет нормативного значения мультипликатора, не меняя при этом других соотношений.

ROE = 9,51*0,80* 1,79 = 13,6

Как видим, произошло снижение рентабельности собственного капитала, что является недопустимым.

Для того, чтобы предприятию сохранить рентабельность собственного капитала на уровне 30 процентов при заданном (нормативном) уровне мультипликатора, необходимо изменить рентабельность совокупного капитала.

Чтобы определить необходимую величину показателя отдачи на совокупный капитал требуется решить уравнение:

30 = ROA*1,79 ROA = 16,76

То есть, для того, чтобы сохранить рентабельность собственного капитала при нормативной доле собственных средств, нужно увеличить рентабельность совокупного капитала с 7,63 до 16,76 процентов.

Следовательно, предприятию необходимо в финансовой стратегии уделить особое внимание увеличению рентабельности продаж: резервы повышения прибыли, снижения издержек.

В стратегии необходимо оценить эффективность использования заемных средств с помощью показателя эффекта финансового рычага.

Данный показатель позволяет не только определять эффективность использования средств, но и также устанавливать пороговые значения уровня процентных ставок, безопасных для развития предприятия с точки зрения финансового риска.

Формула эффекта финансового рычага выглядит следующим образом:

где ROAn — рентабельность совокупного капитала до уплаты налогов;

- Кn- отношение суммы налогов к сумме прибыли;

- СП — ставка ссудного процента;

- ЗК — сумма заемного капитала;

- СК — сумма собственного капитала.

Положительный эффект финансового рычага возникает, если ROAn*(1-Кн) > СП. Разность между стоимостью всего и заемного капитала позволит увеличить рентабельность собственного капитала.

Если же ROAn*(1-Кn) < СП, то наблюдается отрицательный эффект финансового рычага, в результате чего собственный капитал растрачивается, что может привести к банкротству.

Определим предельную величину стоимости заемного капитала для ОАО «Волжский трубный завод» (таблица 2.3.4.).

Предельная процентная ставка = ROAn*(1-Кn) = 0,16*(1-0,32) = 0,1 1

Мы получили величину процентной ставки, ограничивающей возможности развития предприятия. При превышении этой величины начинает действовать отрицательный эффект финансового рычага, что приводит к сокращению собственных средств.

Учитывая, что ставка 11 процентов в настоящее время является почти невозможной для кредитования предприятий реального сектора, можно сказать, что предприятие не сможет воспользоваться эффектом финансового рычага и, кроме того, использование заемных средств негативно влияет на состояние предприятия.

Таблица 2.3.4.

Данные для определения предельной процентной ставки [10, c 123].

|

Показатель |

Значение |

|

Прибыль до налогообложения, тыс. руб. |

196655 |

|

Сумма совокупного капитала, тыс.руб. |

1207977 |

|

Сумма налогов из прибыли, тыс.руб. |

62020 |

|

Рентабельность активов до налогообложения (ROAn) |

0,16 |

|

Доля налогов в прибыли (Кn) |

0,32 |

Для исправления этой ситуации предприятию необходимо разработать эффективную налоговую политику, позволяющую минимизировать выплаты из прибыли, рассмотреть пути уменьшения совокупного капитала за счет сокращения просроченной кредиторской задолженности, а также исследовать другие пути повышения предельной величины ссудного процента.

Как нам представляется, все описанные выше показатели подлежат обязательному включению в состав финансовой стратегии ОАО «Волжский трубный завод» в силу своей важности для выживания предприятия в перспективе. Во многом состояние этих показателей способно повлиять на состояние экономической безопасности организации.

Помимо этих показателей необходимо помнить о серьезной угрозе износа основных фондов. Поэтому систему основных индикаторов экономической безопасности необходимо дополнить коэффициентами использования основных средств.

В целях сокращения издержек и рационального расходования средств руководству следует использовать соотношение роста производительности труда и заработной платы, так как в настоящее время темпы роста заработной платы превышают темпы роста выработки.

На наш взгляд включение этих показателей в финансовую стратегию, направленную на обеспечение финансовой безопасности, возможно в следующем виде (таблица 2.3.5).

Нами представлены показатели, отражающие уровень финансовых рисков, представляющих наибольшую угрозу для развития предприятия. Реализация мероприятий по указанным направлениям является приоритетной задачей для руководства предприятия, поскольку результаты негативного воздействия могут начать проявляться в ближайшей перспективе.

Таблица 2.3.5.

Значения показателей уровня финансового риска, включаемых в стратегию ОАО «Волжский трубный завод»

|

Показатель |

Текущее значение |

Нормативное значение |

Предельное значение |

|||

|

Величина |

Уд. вес |

Величина |

Уд. вес |

Величина |

Уд. вес |

|

|

Доля собственных средств в структуре пассивов, % |

28 |

0,25 |

70 |

1 |

45 |

0,6 |

|

Мультипликатор капитала |

3,57 |

0,3 |

1,43 |

1 |

2,23 |

0,6 |

|

Рентабельность активов до налогообложения (ROAn),% |

16 |

0,45 |

37 |

1 |

23 |

0,55 |

|

Рентабельность собственного капитала (ROE), % |

30 |

0,75 |

40 |

1 |

10 |

0,25 |

|

Предельная процентная ставка, % |

11 |

0,3 |

30 |

1 |

23 |

0,6 |

|

Коэффициент износа основных средств, % |

58 |

0,6 |

50 |

1 |

75 |

0,3 |

Собственная разработка

Реализация действий по указанным направлениям вызывает необходимость решения проблем в других сферах деятельности, что на наш взгляд должно составить второй уровень финансовой стратегии, обеспечивающей безопасное развитие ОАО «Волжский трубный завод».

Финансовый риск предприятия подвержен проявлению по своим видам в результате влияния различных факторов, которые и определяют критерии его оценки.

Функционирование предприятия осуществляется в условиях сложного взаимодействия комплекса факторов внутреннего и внешнего порядка, которые проявляются в возникновении различных видов финансового риска. Внутренние, зависящие от предприятия, факторы вызывающие финансовый риск более регулируемые, поэтому рассмотрим механизм их индикации с точки зрения краткосрочных аспектов управления финансовым риском.

С точки зрения влияния факторов на состояние предприятия или на показатель, различают факторы первого, второго, … , n-го порядков. Понятия «показатель» и «фактор» различаются условно, так как практически каждый показатель может являться фактором другого показателя более высокого порядка и наоборот.

Факторы, подлежащие индикации могут классифицироваться по различным признакам. Они могут быть общими, то есть влияющими на ряд показателей, или частными, характерными для данного показателя. Однако большинство факторов имеют обобщающий характер, что объясняется связью и взаимной обусловленностью, существующих между отдельными показателями.

На разных стадиях жизненного цикла предприятия одни и те же факторы имеют разную силу влияния, поэтому следует классифицировать факторы вызывающие финансовый риск, в зависимости от стадий.

На стадии зарождения предприятие, с точки зрения уровня финансового риска, наиболее подвержено влиянию внешних факторов.